КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Сущность кредита и его элементы

|

|

|

|

Как экономическая категория кредит представляет собой определенный вид общественных отношений, связанных с движением стоимости (в денежной форме). Это движение предполагает передачу, денежных средств — ссуды на время, причем за ссудополучателем сохраняется право собственности.

Кредит, выступающий в денежной форме, нельзя отождествлять с деньгами. Кредитные отношения отличаются от денежных:

1) составом участников. В денежных отношениях участвуют продавец и покупатель, при этом стоимость в товарной форме переходит в денежную. В кредитных отношениях действуют кредитор и заемщик, между которыми возникают отношения по поводу движения и возврата стоимости (как правило, в денежной форме);

2) функциями. Деньги выполняют пять функций, тогда как

функции кредита совсем иные (о них ниже);

3) участием денег и кредита в самом процессе отсрочки платежей. Деньги при платежах в рассрочку (Т — О и О — Д) проявляют свою суть в момент оплаты обязательств, т.е. на втором этапе, тогда как кредит как экономическая категория — на самом этапе отсрочки.

4) потребительной стоимостью, получаемой участниками от ношений. Деньги как всеобщий эквивалент обладают всеобщей потребительной стоимостью, тогда как кредит удовлетворяет участников в момент предоставления ссуженной стоимости:

кредитора — получением дохода, заемщика — получением ссуды, здесь действует лишь единичная потребительная стоимость.

С внешней стороны кредит - временное позаимствование денежных средств, сущность его лежит в общественных отношениях, связанных с движением стоимости.

При анализе сущности кредита следует различать три элемента: 1) субъект, 2) объект, 3) ссудный процент.

Субъекты кредитных отношений. Это кредитор и заемщик.

Кредитор предоставляет ссуду на время, оставаясь собственником ссуженной стоимости. Для выдачи ссуды кредитору необходимо иметь определенные средства. Их источником мог стать собственные накопления, а также заемные средства, полученные от других хозяйствующих субъектов.

В современных условиях банк-кредитор предоставляет за счет собственного капитала, привлеченных средств, хранящихся на счетах его клиентов, а также мобилизованных с помощью эмиссии ценных бумаг. При размещении ссуженной стоимости кредитор контролирует ее производительное использование, чтобы кредит был получен и за него он имел доход.

Заемщик получает ссуду и обязуется ее возвратить к обусловленному сроку. Заемщик не является собственником ссуженного капитала, он лишь временный его владелец. Он использует ссуд в производстве или обращении, чтобы извлечь доход, и возвращает ссуду после ее участия в кругообороте и получения дополнительной прибыли. Заемщик платит за кредит ссудный процент, он должен обладать определенным имущественным обеспечением, гарантирующим возврат кредита по требованию кредитора.

Взаимодействие кредитора и заемщика выступает как единстве противоположностей. Как участники кредитной сделки они заинтересованы друг в друге. В то же время кредитор и заемщик имеют противоположные интересы: кредитор заинтересован в получении более высокого процента, а заемщик — в низком проценте. Заемщик зависит от кредитора, диктующего ему свою волю.

Объект кредитных отношений. Это ссуженная стоимость, при капитализме — это ссудный капитал.

Ссудный капитал — денежный капитал, обособившийся от промышленного, имеющий особую форму движения и обладающий определенной спецификой:

• это капитал — собственность, владелец которой продает заемщику не сам капитал, а лишь право на его временное владение;

• это своеобразный товар, потребительная стоимость которого определяется способностью приносить заемщику прибыль;

• имеет своеобразную форму отчуждения, т.е. передача его заемщику и возврат кредитору различен во времени;

• в отличие от промышленного и торгового капитала ссудный капитал всегда выступает в денежной форме.

С развитием кредитных отношений единственным источником образования ссудного капитала выступают временно свободные денежные средства государства, юридических лиц и населения, на добровольной основе передаваемые финансовыми посредниками для последующей капитализации и извлечения прибыли. Ныне такие денежные средства концентрируются на, депозитных счетах в кредитных организациях и обеспечивают их собственникам фиксированный доход в форме процента по этим вкладам.

Стоимость ссудного капитала — это способность к обмену между кредитором и заемщиком, а потребительная стоимость — способность производить прибыль, часть которой заемщик отдает кредитору в виде ссудного процента.

Ссудный процент. Это своеобразная цена ссуженной стоимости, передаваемой кредитором заемщику во временное пользование с целью ее производительного потребления. В отличие от обычного товара, цена которого выражает его стоимость в денежной форме, ссудный процент представляет собой иррациональную форму цены, а не действительную цену, поскольку она является условием использования ссудного капитала для получения прибыли. Эта прибыль, добытая заемщиком, подразделяется на две части: одна присваивается заемщиком, получившим ссуду, в виде предпринимательского дохода, вторая передается кредитору в виде ссудного процента.

Ссудный процент (цена кредита) есть часть прибавочной стоимости, величина которого зависит от себестоимости продукции, представляющей затраты живого и овеществленного труда. Деление прибыли на предпринимательский доход и ссудный процент происходит на рынке в конкурентной борьбе. При делении прибыли возникают противоречия между ссудными и функционирующими капиталистами: ссудные заинтересованы в высоком уровне процента и в низком предпринимательском доходе, а другие — в обратном.

Цена кредита определяется спросом и предложением на рынке ссудных капиталов и зависит от следующих факторов:

• цикличности развития производства (при спаде ссудный процент, как правило, растет, а при подъеме снижается);

• инфляционного процесса;

• эффективности государственного кредитного регулирования, осуществляемого через центральный банк при кредитовании коммерческих банков;

• динамики денежных накоплений физическими и юридическими лицами;

• сезонного производства (в России, к примеру, ставка ссудного процента традиционно повышается ближе осени при необходимости кредитования сельского хозяйства и завоза товаров Крайнему Северу);

• размеров государственного долга.

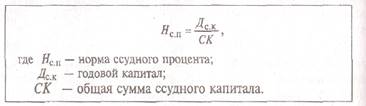

На рынке ссудных капиталов через механизм конкуренции определяется норма ссудного процента, которая представляет собой отношение суммы годового дохода, полученного на ссудный капитал, к общей сумме ссудного капитала:

Норма процента зависит от спроса и предложения на рынке ссудного капитала в каждый данный момент, а также государственного регулирования.

Сущность кредита находит свое проявление в элементах кредита, в основных принципах кредита, в функциях и роли кредита.

3. Основные принципы кредита

Кредитные отношения в экономике функционируют в соответствии с основными принципами, которые наряду с элементами кредита раскрывают его сущность. Основные принципы кредита:

• возвратность;

• срочность;

• платность;

• обеспеченность;

• целевой характер;

• дифференцированность.

1. Возвратность кредита означает необходимость своевременного возврата средств кредитору после завершения их использования в хозяйстве заемщика. Заемщик не может распоряжаться полученным кредитом как своим собственным капиталом. Он обязан вернуть полученную сумму путем перечисления

соответствующей суммы денежных средств на счет кредитора,

что обеспечивает ему возможность продолжить коммерческую

деятельность.

Возвратность — объективное свойство, оно означает, что общество не может его отменить, не изменив его сути. Кредит возвращается в тот момент, когда высвободившиеся средства дают возможность ссудополучателю вернуть денежные средства, полученные во временное пользование. Процесс возврата важен и для кредитора, и для заемщика. Кредитор только потому дает ссуду взаймы, что предполагает ее обратный приток. Для заемщика необходимо так использовать кредит, чтобы обеспечить своевременное высвобождение стоимости и ее возврат, чтобы кредитные отношения в дальнейшем не прерывались.

2. Срочность кредита предполагает, что возвращать заемщику сумму ссуды следует не в любое приемлемое для него время, а в точно определенный срок, установленный кредитным договором. Нарушение срока возврата кредита является для кредитора основанием применить к заемщику экономические санкции в форме увеличения взимаемого процента, а при дальней шей отсрочке (в России — свыше трех месяцев) — предоставление финансовых требований в судебном порядке. Выполнение

срока для заемщика — это гарантия получения кредита.

3. Платность кредита выражает необходимость оплаты заемщиком права на использование кредитных ресурсов. Экономическая сущность платы за кредит проявляется в фактическом распределении дополнительно полученного при использовании ссуды дохода между заемщиком и кредитором.

Платность кредита выступает в форме ссудного процента, который выполняет следующие функции:

1) перераспределения части прибыли юридических и физических лиц;

2) регулирования производства и обращения путем перераспределения кредитных ресурсов на межсферном, межотраслевом, межтерриториальном и межгосударственном уровнях;

3) антиинфляционной защиты денежных капиталов кредиторов в кризисные годы.

В истории развития кредита существуют многочисленные примеры беспроцентных ссуд, например, дружеские, личные кредиты знакомым, родственникам. Беспроцентными ссудами в особых случаях могут быть и международные кредиты, предоставляемые в порядке помощи развивающимся странам. Однако кредит без уплаты процентов — всегда исключение.

4. Обеспеченность кредита — необходимая защита имущественных интересов кредитора от возможного нарушения заемщиком принятых в договоре обязательств. Этот принцип на практике находит выражение в таких формах, как ссуда под залог

товарно-материальных ценностей или под финансовые гарантии в виде ценных бумаг. Особенно важен он в период общей экономической нестабильности.

5. Целевой характер кредита используется для большинства

кредитных отношений и выражает необходимость целевого использования средств кредитора. Обычно в кредитном договоре оговаривается конкретная цель использования полученной ссуды. С помощью такого условия кредитор не только контролирует соблюдение кредитного договора, но также и получает уверенность в возвращении ссуды и процентов, т.е. выполнение этого принципа является дополнительным обеспечением кредита. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения повышенного

(штрафного) ссудного процента.

6. Дифференцированность кредита применяется кредитором,

обычно кредитной организацией, к различным категориям заемщиков. Кредитор может разделить заемщиков, исходя из индивидуальных интересов, в зависимости от обеспеченности, использования ссуд и т.д., применяя к каждой группе дифференцированные условия кредитного договора.

Основные принципы кредита используются участникам! кредитных отношений (заемщиками и кредиторами) для воздействия на все стадии производственного цикла (само производство товаров, реализацию и их потребление, а также сферу денежного оборота).

4. Функции и роль кредита

Функции кредита. Функции кредита, как и любой экономической категории, выражают его сущность. Они имеют объективный характер и показывают взаимодействие с внешней сферой.

1. Перераспределительная функция. В условиях рыночной

экономики кредит перемещает денежный капитал (разные товарно-материальные ценности) из одних сфер хозяйственной деятельности в другие, обеспечивая последним более высокую прибыль. Этот перераспределительный процесс затрагивает не только стоимость валового продукта и национального дохода, но

также и национального богатства в отдельные периоды.

Кредит выступает стихийным регулятором на макроэкономическом уровне, перераспределяя стоимость, временно высвобожденную между отраслями, территориями.

В особых случаях перераспределительная функция может вызвать диспропорциональность структуры рынка. Именно это произошло в России, когда капитал с помощью кредитной системы перетек из сферы производства в сферу обращения, причем такой перелив принял угрожающие размеры.

Государство должно осуществлять регулирование кредитных отношений с целью обеспечить привлечение кредитных ресурсов в производство.

2. Функция экономии издержек обращения. Мобилизуя временно высвобождающиеся средства в процессе кругооборота промышленного и торгового капитала, кредит дает возможность восполнить недостаток собственных финансовых ресурсов у от дельных предприятий. Предприятие нередко обращается к кредиту, чтобы обеспечить себя нужным количеством оборотных средств. В результате ускоряется оборачиваемость капитала у хозяйствующего субъекта. В целом обеспечивается экономия общих издержек обращения.

Функция замещения наличных денег кредитными. Кредит ускоряет не только товарное, но и денежное обращение, вытесняя из него наличные деньги, В сфере денежного обращения возникают такие кредитные инструменты, как векселя, чеки, кредитные карточки. В результате замены наличных денег безналичными операциями упрощается механизм экономических отношений на рынке, ускоряется денежный оборот.

4. Функция ускорения концентрации капитала. Развитие производства сопровождается процессом концентрации капитала. Заемный капитал дает возможность предпринимателю расширить масштабы производства и дополнительную прибыль. Не смотря на необходимость платить проценты за кредит, привлечение капитала на условиях займа всегда выгодно. Сосредоточение капитала даже в небольших масштабах приносит положи тельные экономические результаты и в российских условиях.

5. Стимулирующая функция. Кредитные отношения, предполагающие возврат временно позаимствованной стоимости с приращением в виде процента, побуждают заемщика к более рациональному использованию ссуды, к более рациональному

ведению хозяйства при получении ссуды.

Кредит не только побуждает расширить масштабы производства, но и заставляет заемщика осуществлять инновации в форме внедрения в производство научных разработок и новых технологий. В целом кредитные отношения ускоряют научно-технический прогресс.

Роль кредита в экономике. В экономическом развитии страны кредит играет существенную роль, которая характеризуется теми результатами, которые появляются при его функционировании для всех участников общества: частных лиц, хозяйствующих субъектов, государства. Она проявляется при осуществлении всех форм кредита (коммерческого, банковского, потребительского, международного, государственного) разными путями:

1) перераспределением материальных ресурсов в интересах развития производства и реализации продукции при предоставлении и мобилизации средств физических и юридических лиц;

2) воздействием на непрерывность процессов производства и реализации продукции. Ссуды удовлетворяют временно возникающие несовпадения текущих денежных поступлений и расходов предприятий. В результате преодолеваются повторяющиеся задержки воспроизводственного процесса и обеспечиваются бесперебойность и его ускорение. Особенно важна эта роль кредита при сезонном производстве и реализации определенных видов продукции;

3) участием в расширении производства, когда кредитные ресурсы используются в качестве источника увеличения основных средств, капитальных затрат;

4) ускорением получения потребителем товаров, услуг, жилья за счет заемных средств;

5) регулированием наличного и безналичного денежного обо рота. Банк России, являясь монополистом в сфере эмиссии на личных денег, организует их обращение, а также руководит без наличными расчетами, совершаемыми кредитной системой, стимулирует таким образом весь производственный процесс.

|

|

|

|

|

Дата добавления: 2015-06-26; Просмотров: 830; Нарушение авторских прав?; Мы поможем в написании вашей работы!