КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Оценка эффективности инвестиционных проектов методом дисконтирования

|

|

|

|

Для оценки эффективности проекта используются следующие показатели: чистый доход (ЧД), чистый дисконтированный доход (ЧДД), индекс доходности (ИД) и внутренняя норма доходности (ВНД).

Чистый доход предприятия от реализации инвестиционного проекта представляет собой разницу между поступлениями, (притоком средств) и выплатами (оттоком средств) предприятия в процессе реализации проекта применительно к каждому интервалу планирования (табл. 7.3).

Выплаты предприятия делятся на капитальные (единовременные) затраты и текущие затраты. К капитальным затратам относятся расходы, которые направлены на создание производственных мощностей и разработку продукции. Капитальные затраты носят единовременный характер и производятся, как правило, на начальном этапе реализации проекта, который принято считать нулевым этапом. Пример отражения капитальных затрат представлен в табл. 7.3 (графа 2). Текущие затраты - это расходы на приобретение сырья, материалов и комплектующих, оплату труда работников предприятия, другие виды затрат, относимые на себестоимость продукции. Текущие затраты осуществляются в течение всего срока реализации проекта. Пример текущих затрат по проекту представлен в табл. 7.3 (графа 3).

Таблица 7.3 Определение чистого дохода от инвестиционного проекта

| Номер временного интервала | Капитальные вложения в проект, тыс. руб. | Текущие затраты, осуществляемые в данном временном интервале, тыс. руб. | Результаты, достигаемые в данном временном интервале (поступления), тыс. руб. | Доход от текущей деятельности предприятия на данном этапе, тыс. руб. | Чистый доход от проекта на данном этапе реализации проекта, тыс. руб. |

| 5 = гр. 4 - гр. 3 | 6 = гр. 4 -- (гр. 2 + гр. 3) | ||||

| -120 | |||||

| Итого |

Поступления - это результат деятельности предприятия в процессе осуществления проекта в виде выручки от реализации произведенной продукции (см. табл. 7.3, графа 4). Разница между результатами деятельности предприятия и его текущими затратами составляет доход от текущей деятельности предприятия (см. табл. 7.3, графа 5), рассчитывается как разность показателей, приведенных в графах 4 и 3 табл. 7.3. Для оценки величины реального дохода, полученного предприятием за период реализации проекта (его жизненный цикл), необходимо уменьшить суммарный текущий доход предприятия на величину капитальных затрат, т. е. «очистить» результаты деятельности предприятия от всех затрат, связанных с их достижением. Полученная разность и представляет собой чистый доход от реализации проекта (см. табл. 7.3, графа 6), рассчитывается как разность между данными графы 4 и данными граф 3 и 2.

Использование в практике оценки инвестиционных проектов величины чистого дисконтированного дохода как производного от рассмотренного выше показателя чистого дохода вызвано очевидной неравноценностью для инвестора текущих и будущих доходов. Иными словами, доходы инвестора, полученные в результате реализации проекта, подлежат корректировке на величину упущенной выгоды в связи с «замораживанием» денежных средств, отказом от их использования в других сферах применения капитала.

Для того чтобы отразить уменьшение абсолютной величины чистого дохода от реализации проекта в результате снижения «ценности» денег с течением времени, используют коэффициент дисконтирования, который рассчитывается по формуле:

α = 1/(1 + r)t,

где r — норма дисконтирования (ставка дисконта) в размере 25%;

t — порядковый номер временного интервала получения дохода.

Принятый способ расчета коэффициента дисконтирования исходит из того, что наибольшей «ценностью» денежные средства обладают в настоящий момент. Чем больше отнесен в будущее срок возврата вложенных денежных средств от момента их инвестирования в проект (настоящего момента), тем ниже «ценность» денежных средств. Значения коэффициента дисконтирования для заданного интервала (периода) реализации проекта определяются выбранным значением нормы дисконтирования.

Норма дисконтирования (ставка дисконта) рассматривается в общем случае как норма прибыли на вложенный капитал, т. е. как процент прибыли, который инвестор или предприятие хочет получить в результате реализации проекта. Если норма дисконтирования отражает интересы предприятия-инициатора проекта, она принимается на уровне средней нормы прибыли для данного предприятия. При учете интересов другого предприятия, вложившего деньги в проект, норма дисконтирования рассматривается на уровне ставки банковского депозита; для банков, предоставивших кредит для реализации проекта, - на уровне ставки межбанковского процента и т. д.

Для получения величины чистого дохода предприятия с учетом будущего снижения «ценности» денег (чистого дисконтированного дохода) необходимо определить дисконтированные капитальные вложения (рассчитываются путем умножения капитальных вложений в проект, представленных в графе 2 табл. 7.3 на коэффициент дисконтирования, приведенный в графе 2 табл. 7.4; результат вычислений записывается в графе 3 табл. 7.4), дисконтированные текущие затраты предприятия (определяются аналогично дисконтированным капитальным вложениям, записываются в графе 4 табл. 7.4) и дисконтированные поступления (графа 5 табл. 7.4). В результате вычитания из дисконтированных поступлений суммы дисконтированных текущих затрат и дисконтированных капитальных вложений получаем чистый дисконтированный доход от проекта (графа 6 табл. 7.4).

Таблица 7.4. Определение чистого дисконтированного дохода

(при норме дисконтирования 25%)

| Номер временного интервала | Коэффициент дисконтирования | Дисконтированные капитальные вложения | Дисконтированные текущие затраты | Дисконтированные поступления | Чистый дисконтированный доход |

| 4 = гр. 3 х гр. 2 | 5 = гр. 4 х гр. 2 | 6 = гр. 5 -- (гр. 3 + гр. 4) | |||

| 0,8 0,64 0,512 0,41 | 80,00 70,40 56,32 45,10 | 104,00 96,00 76,80 61,50 | -120,00 24,00 25,60 20,48 16,40 | ||

| Итого | 251,82 | 338,3 | -33,52 |

В формализованном виде расчет чистого дисконтированного дохода (ЧДД) можно представить в виде:

где R t - поступления от реализации проекта;

3t - текущие затраты на реализацию проекта;

αt - коэффициент дисконтирования; Kt - капитальные вложения в проект;

t - номер временного интервала реализации проекта;

Т - срок реализации проекта (во временных интервалах).

Критерий эффективности инвестиционного проекта выражается следующим образом: ЧДД > 0. Положительное значение чистого дисконтированного дохода говорит о том, что проект эффективен и может приносить прибыль в установленном объеме. Отрицательная величина чистого дисконтированного дохода (как в примере, представленном в табл. 7.4) свидетельствует о неэффективности проекта (т. е. при заданной норме прибыли проект приносит убытки предприятию и/или его инвесторам).

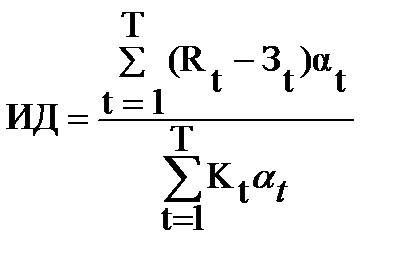

Индекс доходности (ИД) проекта позволяет определить, сможет ли текущий доход от проекта покрыть капитальные вложения в него. Он рассчитывается по формуле:

В приведенном примере: ИД = (338,3 - 251,82)/120 = 86,48/120 = 0,72

Эффективным считается проект, индекс доходности которого выше единицы, т. е. сумма дисконтированных текущих доходов (поступлений) по проекту превышает величину дисконтированных капитальных вложений. Следовательно, рассматриваемый проект неэффективен, поскольку индекс доходности меньше единицы и составляет 0,72.

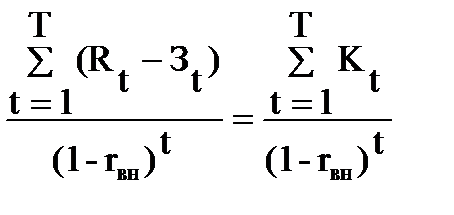

Внутренняя норма доходности (ВНД) — это та норма (ставка) дисконта, при которой величина доходов от текущей деятельности предприятия в процессе реализации равна приведенным (дисконтированным) капитальным вложениям. Внутренняя норма доходности определяется, исходя из решения следующего уравнения:

где rвн - внутренняя норма доходности проекта, которую необходимо определить.

Внутренняя норма доходности характеризует максимальную отдачу, которую можно получить от проекта, т. е. ту норму прибыли на вложенный капитал, при которой чистый дисконтированный доход равен нулю. При этом внутренняя норма доходности представляет собой предельно допустимую стоимость денежных средств (величину процентной ставки по кредиту, размер дивидендов по эмитируемым акциям и т.д.), которые могут привлекаться для финансирования проекта. Практически вычисление величины ВНД производится методом последовательного приближения с помощью программных средств типа электронных таблиц. Пример расчета ВНД методом последовательного приближения приведен в табл. 7.5, в которой использованы данные табл. 7.3 и 7.4.

Таблица 7.5 Расчет внутренней нормы доходности

| Номер шага | Норма дисконта, % | Значение чистого дисконтированного дохода, тыс. руб. |

| -33,52 | ||

| 12,31 | ||

| Следовательно, ВДН находится между 5 и 25% | ||

| -2,30 | ||

| Следовательно, ВДН находится между 5 и 10% | ||

| 9,15 | 0,00 | |

| Следовательно, ВДН равен 9,15% |

Срок окупаемости инвестиций (Ток) представляет собой минимальный временной промежуток, измеряемый в месяцах, кварталах или годах, начиная с которого первоначальные вложения и другие затраты, связанные с реализацией инвестиционного проекта, покрываются суммарными результатами от его осуществления. Рекомендуется определять срок окупаемости с использованием дисконтирования.

Наряду с рассмотренными показателями возможно использование и ряда других: точки безубыточности, нормы прибыли, капиталоотдачи, интегральной эффективности затрат и др. Применение этих показателей зависит от конкретного проекта и поставленных целей. Ни один из перечисленных показателей не является достаточным для принятия решения об эффективности инвестиционного проекта. Решение об инвестировании средств в проект должно приниматься с учетом значений всех перечисленных показателей в совокупности, а также интересов всех участников инвестиционного проекта. Немаловажное значение в принятии этого решения должны играть структура и распределение капитала во времени.

|

|

|

|

|

Дата добавления: 2015-07-02; Просмотров: 1082; Нарушение авторских прав?; Мы поможем в написании вашей работы!