КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Лизинг и его виды в организации товарного кредитования

|

|

|

|

В рыночных условиях хозяйствования предприятия важным источником финансирования покупки основных средств становятся заемные ресурсы и, в первую очередь, товарный кредит в форме лизинга.

Лизинг имеет финансово-коммерческий, правовой \ технический аспекты. В русском языке нет точного аналоге термина «лизинг». В большинстве случаев под лизингом понимаю! долгосрочную аренду машин, оборудования, транспортных средств и сооружений производственного назначения.

Законодательное регулирование лизинговой деятельности в России началось в 1994 году, когда в Указе Президента РФ от 17.09.94 № 1929 «О развитии финансового лизинга в инвестиционной деятельности» было дано первое определение лизинга. Лизинг рассматривался как «вид предпринимательской деятельности, направленный на инвестирование временно свободных или привлеченных финансовых средств в имущество, предаваемое по договору физическим и юридическим лицам на определенный срок».

В 1995 году появилось Постановление Правительства РФ от 29.06.95 № 633 «О развитии лизинга в инвестиционной деятельности», утвердившее «Временное положение о лизинге». В этом документе впервые закладывались правовые основы деятельности лизинговых компаний.

Данным Постановлением были заложены основы будущих статей Гражданского кодекса и Закона «О лизинге». В соответствии с Гражданским кодексом РФ по договору финансовой аренды (договору лизинга) «арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование для предпринимательских целей». Арендодатель в этом случае не несет ответственности за выбор предмета аренды и продавца.

Договором финансовой аренды может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем. В отношениях с продавцом арендатор и арендодатель выступают как солидарные кредиторы. Как правило, арендодатель не отвечает перед арендатором за выполнение продавцом требований, которые вытекают из договора купли-продажи, кроме случаев, когда ответственность за выбор продавца лежит на арендодателе. Арендатор не может расторгнуть договор купли-продажи с продавцом без согласия арендодателя.

После принятия Постановления Правительства РФ от 20.11.95 № 133 «О внесении дополнений в Положение о составе затрат...» лизингополучатели стали включать лизинговые платежи в состав затрат при реализации работ (услуг), а после принятия Постановления Правительства РФ от 27.06.96 № 752 «О государственной поддержке развития лизинговой деятельности в РФ» все стороны договора финансового лизинга получили возможность применять механизм ускоренной амортизации (с коэффициентом — не выше 3).

Введение Федерального закона от 29.10.1998 № 164-ФЗ «О лизинге» существенно изменило:

1) гражданское право (лизинг выделен в самостоятельный субъект правоотношений и определен как вид инвестиционной деятельности);

2) налоговое регулирование (изменена налоговая база по налогам с оборота и косвенным налогам);

3) таможенное законодательство (предоставлен особый таможенный режим для объектов договоров международного финансового лизинга, при котором возможна уплата таможенных платежей пропорционально лизинговым платежам).

Последние изменения в законодательство о лизинге внесены Федеральным законом от 29.01.02 № 10-ФЗ «О внесении изменений и дополнений в Федеральный закон «О лизинге». В законе изложены основные понятия лизинга, лизинговой сделки, предмета лизинга, дана классификация субъектов лизинга, а также формы, типы и виды лизинга, права и обязанности участников договорных отношений.

Согласно этому закону, предметом лизинга могут быть любые, не потребляемые вещи, которые используются для предпринимательской деятельности (кроме земельных участков и других природных объектов). Это различные виды производственно-технического оборудования, транспортные средства, офисная техника, сельскохозяйственная и дорожная техника, складские помещения, автозаправочные станции, предприятия и другие имущественные комплексы.

При осуществлении операции лизинга необходимо заключить договор. Основными участниками договора являются лизингодатель, лизингополучатель, продавец. Дополнительными участниками лизинговой операции могут быть коммерческие банки, страховые компании, торговые фирмы, снабженческо-сбытовые и прочие организации, физические лица.

Лизингодатель – юридическое или физическое лицо, которое за счет привлеченных и/или собственных денежных средств приобретает в собственность имущество и предоставляет его лизингополучателю во временное владение и в пользование на определенный срок за плату.

Лизингодатель в качестве источника для финансирования лизинговой операции может привлекать не только денежные средства, но и различное имущество, инструменты рынка ценных бумаг.

Лизингодателем могут быть специализированные лизинговые компании и иные финансово-кредитные учреждения, государственные и местные органы власти, коммерческие банки и другие организации.

Федеральный закон «О лицензировании отдельных видов деятельности» № 128-ФЗ от 08.08.01 отменил лицензирование лизинговой деятельности, т.е. любое юридическое лицо имеет право предоставлять лизинговые услуги без специального разрешения.

Лизингополучатель – юридическое или физическое лицо, которое принимает предмет лизинга во временное владение и пользование за определенную плату, на определенный срок и на определенных условиях.

Продавец – юридическое или физическое лицо, которое в соответствии с договором купли-продажи, заключенным с лизингодателем, продает лизингодателю имущество, являющееся предметом лизинга. Продавцом может быть производитель имущества, его региональный дилер, брокеры, дистрибьюторы или любое другое лицо. Продавец может одновременно выступать в качестве лизингополучателя.

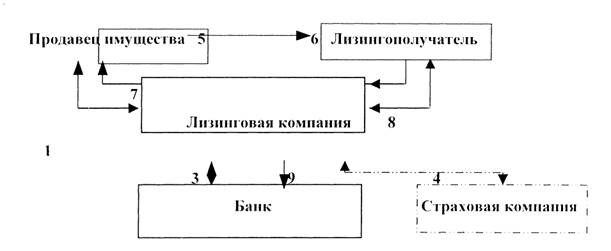

Лизинговая операция может осуществляться по следующей схеме рис. 1.

Рис. 1. Этапы лизинговой операции

1-заключение лизингового договора между лизингодателем и лизингополучателем;

2-заключение договора купли-продажи между лизингодателем и продавцом имущества;

3-заключение кредитного договора между лизинговой компанией и банком;

4-заключение договора о страховании предмета лизинга, предусматривающего выплату страховых взносов;

5-поставка предмета лизинга лизингополучателю;

6-приемка в эксплуатацию предмета лизинга;

7-оплата поставки предмета лизинга;

8-выплата лизинговых платежей лизингодателю за пользование объектом лизинга;

9-возврат банковской ссуды и выплата процентов. Как правило, в лизинговом договоре предусматривается, что лизингополучатель за свой счет осуществляет техническое обслуживание имущества, капитальный и текущий ремонт и обеспечивает его сохранность.

В зависимости от условий, предусмотренных участниками лизинга в договоре, говорят о различных его видах. Если вывести обобщенные характеристики лизинга, то их несколько: состав, тип участников, тип имущества, срок аренды, степень окупаемости, объем услуг, сектор рынка, характер лизинговых платежей.

К наиболее распространенным видам лизинга относится оперативный и финансовый.

Оперативный лизинг (operating lease) (в настоящее время существует только в теории и в зарубежной практике, в отечественной практике применяется в виде аренды) — это комплекс имущественных и финансовых отношений, при которых новое или подержанное имущество передаётся лизингодателем в кратковременное пользование лизингополучателю.

Оперативный лизинг отличается тем, что срок договора по нему короче, чем срок службы оборудования. Лизингодатель за время действия договора возмещает лишь часть стоимости оборудования. В этом случае, остается высокой остаточная стоимость оборудования, и лизингодатель несет повышенный риск по возмещению этой стоимости, так как должен сдавать его в пользование несколько раз. По окончании срока договора лизингополучатель имеет право вернуть оборудование лизингодателю, продлить срок лизинга на более выгодных условиях, купить оборудование у лизингодателя при наличии опциона.

Объектами лизинга являются инвестиционные товары наиболее высокого спроса, как правило, это движимое имущество: транспортные средства, строительная техника, оборудование горнодобывающей промышленности и средства электронной обработки информации.

В большинстве, случаев лизингодатель обеспечивает техническое обслуживание и ремонт арендуемого имущества. Расходы по содержанию оборудования в рабочем состоянии включаются в лизинговые платежи, и в связи с этим в ряде стран оперативный лизинг отождествляется с лизингом услуг (service leases).

В зависимости от условий финансирования выделяются два типа договоров оперативного лизинга.

«Раздельный лизинг» используется при обслуживании особо крупных проектов по аренде оборудования, при котором предусматривается финансирование лишь незначительной части стоимости оборудования. Большая часть стоимости оплачивается в счет кредитов, предоставленных третьей стороной.

«Контрактный наем» применяется при сдаче в аренду комплексных парков машин, сельскохозяйственной и дорожно-строительной техники на период, существенно меньший реального срока службы от 12 до 36 месяцев. При этом арендная плата фиксируется твердо и включает расходы по обслуживанию, ремонту оборудования.

Финансовый лизинг (financial least) -это комплекс имущественных и финансовых отношений по передаче нового имущества лизингодателем на полный срок амортизации или приближенный к нему лизингополучателю с дальнейшим переходом его в собственность лизингополучателю. Лизинговыми платежами по одному договору обеспечивается покрытие всех затрат и получение прибыли лизингодателя. По окончании срока договора имущество становится собственностью арендатора или приобретается им по остаточной стоимости.

Основные признаки финансового лизинга заключаются в следующем:

- договор лизинга носит среднесрочный и долгосрочный характер, что составляет более половины экономически обоснованного срока службы имущества;

- невозможность расторжения договора в период основного срока аренды, т.е. времени, необходимого для возмещения расходов лизингодателя. В исключительных случаях допускается прекращение действия договора, но при значительном увеличении стоимости операции;

- обязательное участие третьей стороны — продавца (поставщика или производителя объекта лизинга), совершающего сделку купли-продажи с лизингодателем в соответствии с заключенным контрактом и теряющего право собственности на объект сделки;

- объектами лизинга являются новые дорогостоящие предметы с длительным сроком службы, которые приобретаются лизингодателем только с согласия лизингополучателя. При этом лизингодатель не несет ответственности за выбор объекта аренды и продавца.

В зависимости от разновидностей договорных соглашений выделяются следующие типы договоров финансовой аренды.

«Возобновляемый лизинг» предусматривает периодическую замену оборудования по требованию лизингополучателя на более современные образцы.

«Генеральный лизинг» включает дополнительный список оборудования для приобретения в будущем лизингополучателем без заключения новых контрактов.

Лизинг в «пакете» предусматривает систему финансирования нового предприятия, при котором здания и сооружения предоставляются в кредит, а оборудование – по договору финансовой аренды.

Возвратный лизинг (lease bask) — это комплекс имущественных и финансовых отношений, при которых новое или подержанное имущество лизингополучателя передается ему же после продажи лизингодателю на согласованный сторонами срок. Основная цель возвратного лизинга заключается в привлечении денежных средств лизингополучателем (арендатором) и улучшении своего финансового положения за счет продажи собственного имущества лизингодателю и одновременного приобретения его во временное пользование.

Признаки возвратного лизинга:

-договор аренды заключается по согласованию сторон на любой срок и носит краткосрочный, среднесрочный и долгосрочный характер;

-возможность расторжения договора в период основного срока аренды отсутствует, так как арендатор заинтересован в использовании денежных средств от продажи имущества;

-лизинговые платежи обеспечивают возмещение цены покупки

лизингодателю и прибыль по инвестированию в течение действия договора;

-отсутствует участник третьей стороны — продавец имущества, как в финансовом и оперативном лизинге. Лизингополучатель и продавец имущества выступают в одном лице;

-по истечении срока действия договора лизингополучатель вновь приобретает право собственности (владения) на имущество. По экономическому содержанию возвратный лизинг имеет сходство с финансовым и оперативным лизингом, сохраняя при этом свою видовую специфику.

Объектом возвратного лизинга может быть не только новое, но и бывшее в эксплуатации (подержанное) имущество. Сроки сделки устанавливаются по согласованию сторон на период, который может быть значительно меньше срока амортизации, как в оперативном лизинге.

По окончании действия договора право владения всегда передается лизингополучателю — первоначальному собственнику имущества. Лизингодатель как бы дает лизингополучателю ссуду под залог его имущества, хотя сам залог не оформляется. Это лишь внешнее сходство с залоговыми операциями. При этом оценка имущества осуществляется не по балансовой, а по оперативной рыночной стоимости, что значительно повышает финансовый потенциал лизингополучателя.

Таким образом, при возвратном лизинге собственник имущества продает его лизингодателю и одновременно заключает договор на пользование этим имуществом, то есть, продавец и лизингополучатель – одно и тоже юридическое лицо. Этот вид лизинга особенно эффективен для предприятий со сложным финансовым положением.

Разновидностью возвратного лизинга является договор типа «Поставщик» (deliver). Объект лизинга, как правило, оборудование, продается собственником лизингодателю и одновременно приобретается этим же продавцом на условиях финансового лизинга. При этом конечным арендатором-пользователем является, в отличие от возвратного лизинга, третье лицо, о котором заявляется в договоре с лизингодателем.

По степени окупаемости лизинг может быть с полной окупаемостью и с неполной окупаемостью, понятно, что в последнем случае оборудование в течение экономического срока службы может быть объектом нескольких сделок.

По составу участников различают прямой лизинг, при котором существуют два участника сделки – собственник имущества и клиент – лизингополучатель; и косвенный – если участников лизинговой сделки больше двух.

По типу передаваемого в лизинг имущества выделяют лизинг-недвижимости и лизинг движимого имущества.

В зависимости от условий амортизации различают лизинг с полной и неполной амортизацией.

По объему оказываемых услуг имеется чистый лизинг, обслуживание оборудования возлагается на лизингополучателя; лизинг с полным набором услуг, оборудование обслуживает лизингодатель; смешанная форма – лизинг с частичным набором услуг, при этом следует учесть, что различные формы обслуживания оборудования распределяются на договорной основе между лизингополучателем и лизингодателем; лизинг со специализированным оборудованием. Это оперативный лизинг, при котором лизингодатель принимает абсолютную ответственность за ремонт, обслуживание и иные обязательства, связанные с правом собственности. Лизингодатель при этом специализируется на лизинге определенного имущества или какого-либо типа машин и оборудования.

По сектору рынка определяют внутренний лизинг, когда участники сделки представляют одну страну; международный лизинг, когда участники сделки представляют разные страны. Его можно классифицировать следующим образом:

- по содержанию – лизинг с полной и неполной оплатой;

- по назначению – лизинг к импорту, лизинг к экспорту;

- по субъектам лизинговых операций – транзитный лизинг, охватывающий совокупность операций между лизинговой фирмой и потребителем, имеющими различную национальную принадлежность; и непрямой лизинг, когда лизинговая фирма и потребитель одной национальной принадлежности, но лизинговая фирма расположена в другой стране.

По составу лизинговых платежей различают денежный, компенсационный и смешанный лизинг.

Денежный лизинг имеет место, если все платежи производятся в денежной форме.

Компенсационный лизинг предусматривает платежи в форме поставки товаров, производимых на используемом оборудовании, или в форме оказания встречных услуг.

Смешанный лизинг основан на сочетании денежных и компенсационных платежей, в которых используются элементы бартерной сделки.

По методу финансирования – срочный лизинг, возобновляемый лизинг.

В зарубежной практике наиболее сложным видом лизинга по праву считается левередж лизинг, название которого переводится как лизинг с привлечением средств, или раздельный лизинг. В этой сделке большая доля сдаваемого в аренду оборудования берется внаем у третьей стороны - инвестора. Он используется при особо крупных и дорогостоящих сделках, охватывающих множество сторон. Ему присуще сложное многоканальное финансирование. В первой половине срока аренды осуществляются амортизационные отчисления по арендованному оборудованию и уплата процентов по взятой ссуде на его приобретение, что понижает облагаемую налогом прибыль инвестора и создает эффект отсрочки налога.

При раздельном лизинге лизингодатель, покупая объекты лизинга, выплачивает из своих средств не всю, а только часть необходимой суммы, а остальную часть берет взаймы специально для этой цели у одного или нескольких заимодавцев. Эта ссуда выдается на определенных условиях, а именно: заемщик-лизингодатель не несет всей полноты ответственности перед заимодавцами за полный и своевременный возврат ссуды. Ссуда возмещается за счет поступающих лизинговых платежей, поэтому лизингодатель передает все свои права на причитающиеся ему платежи непосредственно заимодавцам. В их же пользу оформляется залог на ссуду, в этой сделке велика роль финансирующей стороны - банка. Он же несет основной риск по сделке.

Из приведенных классификаций ясно видно, что лизинг очень мобильная форма, способная удовлетворить всевозможным условиям, что и является основным его плюсом.

Лизинговые операции можно отнести к новой форме материально-технического снабжения предприятия с одновременным кредитованием и арендой. В роли кредитора выступает лизингодатель, который осуществляет приобретение средств труда на условиях платности, срочности и возвратности, передает их в пользование лизингодателю. Последний становится ссудозаемщиком, арендуя имущество и отвечая за его эксплуатацию перед собственником - лизингодателем.

Лизинг обеспечивает получение выгод для всех участников сделки.

Лизингодатель имеет возможность выгодного вложения инвестиций с целью увеличения собственного капитала и расширения сферы влияния. При этом он может оказывать трастовые услуги, например, связанные с доверительным управлением пакетом акций и иных ценных бумаг предприятия, и имеет минимум потерь по рискам, так как является собственником объекта лизинга.

Продавец, реализуя средства труда, расширяет каналы сбыта, увеличивает число потребителей. Лизинговая сделка обеспечивает при этом своевременное получение денежных средств от продажи имущества.

Лизингополучатель приобретает новую технику и осуществляет техническое перевооружение, не отвлекая деньги из оборота, не увеличивая сумму обязательств, не снижая свою платежеспособность.

Лизинговые платежи можно выплачивать из доходов, полученных от эксплуатации лизингового имущества. Платежи могут иметь не только денежную форму, но и выражаться частично или полностью в форме товаров или встречных услуг. Кроме того, лизинговые платежи относятся к расходам, связанным с производством и реализацией, что позволяет снижать налогооблагаемую базу для расчета налога на прибыль.

|

|

|

|

|

Дата добавления: 2015-06-27; Просмотров: 306; Нарушение авторских прав?; Мы поможем в написании вашей работы!