КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Витрати та надходження за двома інвестиційними проектами, дол. США

|

|

|

|

| Рік | Проект А | Проект В |

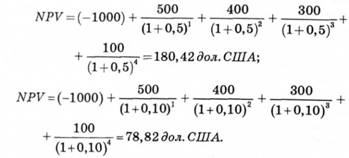

NPV для різних значень вартості капіталу за проектами розраховується таким чином.

Проект А:

Для проекту В розрахунки проводяться аналогічно (табл. 7.2).

Таблиця 7.2.

Показники доцільності проектів, %

| R (значення вартості капіталу), % | Проект A, NPV | Проект В, NPV |

| 300,00 | 400,00 | |

| 180,42 | 206,50 | |

| 78,82 | 49,18 | |

| -8,33 | -80,14 |

Розв'язання рівняння дозволяє визначити внутрішню норму прибутковості. Так, для проекту A: IRR = 14,6 %, для проекту В: IRR ~ 11,8 %.

Таким чином, за критерієм внутрішньої норми прибутковості перевагу слід віддати проекту А, який має більше значення IRR. Водночас NPV-метод неоднозначно дає висновок на користь проекту А.

Для цього необхідно побудувати NPV-профіль (рис.7.2).

Рис. 7.2. Вартість капіталу двох проектів, %

Проаналізувавши співвідношення NPV-профілів двох проектів (рис 7.2), зрозуміло, що криві перетинаються в точці r* (7,2%), отже:

якщо r > r *, то обидва методи дають однаковий результат;

якщо r < r *, то методи конфліктують, а отже, за NPV-методом обирають проект В, а за IRR-методом — проект А.

Зазначимо, що цей конфлікт має місце тільки при аналізі взаємовиключних проектів. Для окремо взятих проектів обидва методи дають один і той самий результат. Позитивне значення NPV завжди відповідає ситуації, коли внутрішня норма прибутковості перевищує вартість капіталу.

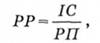

Найпростіший і більш розповсюджений у світовій аналітичній практиці є метод визначення строку окупності інвестицій (РР). Він не припускає тимчасової упорядкованості грошових надходжень. Алгоритм розрахунку строку окупності залежить від рівномірності розподілу прогнозованих доходів від інвестицій:

а) якщо дохід розподілений за роками рівномірно, то (РР) розраховується таким чином;

де РП — середньорічний обсяг прибутку.

б) якщо дохід розподілений нерівномірно, то (РР) розраховується прямим підрахунком кількості років, протягом яких інвестиції будуть погашені кумулятивним доходом. Загальна формула матиме вигляд

Показник (РР) називає кількість базових періодів, за які вихідні інвестиції будуть повністю повернені за рахунок генеруючих проектом припливів коштів. Якщо базовий період — рік, то можна виділити й меншу частину року, якщо абстрагуватися від вихідного стану, то приплив коштів може здійснитися і в кінці року. Цей показник має низку недоліків, які необхідно враховувати, проводячи аналіз: він не враховує впливу доходів останніх періодів, виходячи за межі строку окупності; не робить розмежування між проектами з однаковою сумою кумулятивних доходів, але з різним розподілом сум за роками; не має такої властивості, як адитивність.

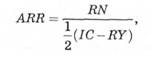

Метод розрахунку коефіцієнта ефективності інвестицій (ARR). Для цього коефіцієнта характерні такі ознаки:

— по-перше, дохід характеризується показником чистого прибутку (ЧП), що прямує до доходу (PV): ЧП → PV;

— по-друге, не припускає дисконтування доходу.

Алгоритм розрахунку дуже простий, що і визначає поширене використання цього показника на практиці:

де RN — середньорічний прибуток (прибуток з урахуванням відрахувань до бюджету);

RY — залишкова чи ліквідаційна вартість.

Середня величина інвестицій обчислюється шляхом ділення первісних витрат, коли в кінці строку реалізації проекту передбачається списання всіх капітальних вкладень. Якщо передбачається наявність залишкової чи ліквідаційної вартості, то її оцінка повинна бути врахована (+, -).

Цей показник порівнюється з коефіцієнтом рентабельності авансованого капіталу (Ра), який розраховується за формулою:

де ΣЧП — загальний чистий прибуток підприємства;

ΣАС — загальна сума коштів, авансована в діяльність підприємства (разом із середнім балансом-нетто). Якщо ARR > Ра, то проект доцільний.

Цей метод розрахунку коефіцієнта ефективності інвестицій має такі недоліки:

— не враховує тимчасової складової грошових потоків;

— не робить розмежування між проектами з однаковою сумою середньорічного прибутку, хоча сума прибутку за роками може дуже різнитися;

— не розрізняє проекти, які мають однаковий середньорічний прибуток, і ця сума може генерувати протягом різної кількості років та ін.

Критерій ARR — не найкращий показник аналізу інвестиційних проектів та формування бюджету капітальних вкладень. Основна сфера його використання — порівняльна оцінка діяльності підрозділів фірми або фірми в цілому. Цей показник розраховується за недисконтованими вихідними даними.

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 662; Нарушение авторских прав?; Мы поможем в написании вашей работы!