КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Вартість грошових потоків та інфляція

|

|

|

|

Інфляція впливає на вартість грошових потоків, "з'їдаючи" їх купівельну спроможність. Ринкові процентні ставки містять "інфляційні чекання", тобто інвестори бажають отримати компенсацію за зменшення через інфляцію купівельної спроможності майбутніх грошових потоків і тому вимагають відповідного збільшення процентних ставок. Аналогічно інфляція часто враховується у норму прибутку (IRR), що використовується при оцінці проектів.

Норма прибутку, яка включає в себе інфляцію, називається номінальною ставкою. Можна також дати визначення реальної норми прибутку (тобто без інфляції) на основі прикладу розрахунку номінальної та реальної норм прибутку.

Приклад. Фірма припускає, що інфляція становитиме 6 %. Установлюючи номінальну необхідну процентну ставку для інвестиційного проекту, фірма бажає компенсувати інфляційний процес та отримати реальний прибуток обсягом 8 %.

(1 + номінальна IRR) = (1 + реальна IRR) · (1 + ставка інфляції) = (1 + 0,08) • (1 + + 0,06) = 1,1448.

Таким чином, номінальна IRR фірми становитиме 14,48 %. Це означає, що вона дістане реальний прибуток в обсязі 8 % після обліку впливу інфляції.

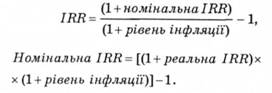

Невірно просто додавати реальну IRR до ставки інфляції. Інфляція виконує дію множника, тобто грошові потоки повинні щороку збільшуватися на (1 + ставка інфляції), щоб купівельна спроможність залишалася на одному рівні. Зв'язок реальної та номінальної IRR можна виразити двома способами:

Розраховуючи грошові потоки при аналізі NVP, важливо бачити розбіжності між реальною й номінальною IRR. Обидві ставки й грошові потоки мають відповідати один одному. Так, якщо номінальна IRR використовується як дисконтна ставка, то інфляція збільшить номінальний обсяг грошових потоків за певний термін використання капітальних вкладень. З іншого боку, якщо передбачається, що грошові потоки залишаться постійними протягом терміну роботи активів, то треба використовувати реальну IRR. Дуже поширена помилка, коли використовуються несумісні комбінації IRR і грошових потоків, що призводить до невірної оцінки NPV.

Існує два способи оцінки NPV — за. номінальною чи реальною ставками. Тому закономірно постає питання: який з них кращий. Однозначної відповіді немає.

Перевага використання номінальної IRR разом з грошовими потоками, що враховують інфляцію, визначається тим, що не всі витрати й доходи характеризуються однаковим рівнем інфляції. Наприклад, якщо очікується загальний рівень інфляції 6 %, водночас інфляція витрат на працю може становити 8 %. З огляду на рівень інфляції для кожного грошового потоку окремо, можна визначити їх реальний обсяг.

Отже, якщо є інформація для цього способу, то використання номінальних IRR і грошових потоків дає краще уявлення про реальну вартість майбутніх грошових потоків. Часто важко передбачити окремі індекси цін для кожного виду витрат і доходів, тому може бути використаний тільки загальний рівень інфляції. Безумовно, застосування загального рівня інфляції припускає, що всі грошові потоки корегуються на інфляцію за однією ставкою, тому перевага застосування номінальних IRR і грошових потоків зникає.

Однаковий результат NVP можна одержати, якщо використовувати загальну ставку інфляції або застосовувати реальні грошові потоки та реальну IRR.

Далі розглянемо приклад розрахунку дисконтування з використанням реального й номінального прибутку.

Приклад. Для компанії "Версія" номінальна IRR становить 20 % при очікуваній ставці інфляції 8 %. Компанія бажає провести аналіз NPV для такого проекту: первісні витрати — 50 000 дол. СІЛА; тривалість проекту — 4 роки (залишкова вартість дорівнює 0); очікуваний прибуток після сплати податків — 30 000 дол. США за рік.

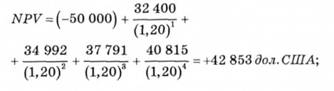

1. Використання номінальної JAR і номінальних грошових потоків:

2. Грошові потоки з обліком інфляції:

рік 1 = (30 000 · 1,08) = 32 400 дол. США;

рік 2 = (30 000 · 1,082) - 34 992 дол. США;

рік 3 = (30 000 · 1,08а) = 37 791 дол. США;

рік 4 = (30 000 · 1,084) - 40 816 дол. СІЛА.

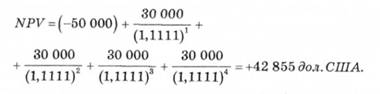

3. Використання реальної IRR і реальних грошових потоків:

реальна IRR = [(1,20) · (1,08)]- 1 =11,11 %;

Ці два розв'язки відрізняються одне від одного на 2 дол. США шляхом округлення цифр.

Немає значення, які індекси цін використовуються для обліку інфляції — спеціальні чи загальні, найголовніше, щоб ставки IRR і грошові потоки від капітальних вкладень, використовувані при розрахунку, відповідали один одному. Тобто, якщо беруться за основу номінальні грошові потоки, то дисконтувати їх потрібно за номінальною IRR. Аналогічно для дисконтування реальних надходжень від капіталовкладень необхідно застосовувати реальну IRR*23.

*23: {Савчук В.П., Прилипко С.И., Величко Е.Г. Анализ и разработка инвестиционных проектов: Учеб. пособие. – К.: Абсолют-В: Эльга, 1999. – 304 с. }

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 541; Нарушение авторских прав?; Мы поможем в написании вашей работы!