КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Налог на добавленную стоимость

|

|

|

|

Характеристика налогов России

Данный вид налога в Российской Федерации введен в действие с 1 января 1992 г в результате проведения налоговой реформы по рекомендации ряда зарубежных стран.

НДС относится к группе косвенных налогов и является регулирующим федеральным налогом. Законом о федеральном бюджете установлены пропорции распределения НДС, на драгоценные металлы и драгоценные камни полностью засчитываются в федеральный бюджет.

НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Налог имеет универсальный характер, поскольку взимается со всех товаров, работ и услуг в течение всего производственного цикла - от завода-изготовителя до места реализации. Причем каждый промежуточный участник процесса уплачивает налог.

Добавленная стоимость представляет собой часть стоимости товаров, работ и услуг, которая создается трудом и включает в себя заработную плату и прибыль. Поэтому законодательно определено, что сумма налога на добавленную стоимость, подлежащая взносу в бюджет, определяется как разница между суммами налога, полученными от покупателей за реализованные товары (работы и услуги), и суммами налога, фактически уплаченными поставщиками за материальные ресурсы (работы, услуги), стоимость которых относится на издержки производства и обращения.

Плательщиками НДС являются субъекты налога (российские и иностранные юридические лица), осуществляющие производственную и иную коммерческую деятельность, а также индивидуальные частные подразделения.

Не являются плательщиками налога физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица.

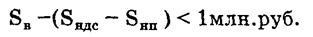

От НДС освобождаются организации и индивидуальные предприниматели сроком на 12 месяцев, если в течение предшествующих последовательных календарных месяцев сумма выручки от реализации товаров (работ, услуг), без учета НДС и налога с продаж, не превышает в совокупности 1 млн. рублей, то есть

(3.1)

(3.1)

где Sв - сумма выручки от реализации товаров (работ, услуг);

SНДС - сумма НДС, уплачиваемая с реализуемого товара (работ, услуг);

Sнп - сумма налога с продаж при реализации товаров (работ, услуг).

По истечении 12 месяцев субъект налога освобождается вновь от НДС при соблюдении данного условия.

Положение не распространяется на субъект налога, реализующего подакцизные товары (подакцизное минеральное сырье), а также на ввозимые им товары.

Объектами налогообложения на НДС не являются:

- выполнение строительно-монтажных работ для собственного потребления, то есть суммы средств, затраченные для этих нужд, Sсмp;

- передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев и других объектов социально- культурного и жилищно-коммунального назначения, дорог, электросетей, подстанций, газовых сетей, водозаборных сооружений и других объектов государству и органам местного самоуправления или по их решению специализированным организациям;

- имущество государственного и муниципального назначения (предприятий), выкупаемое в порядке приватизации;

- выполнение работ и услуг органами, входящими в систему органов государственной власти и местного самоуправления.

Не подлежат налогообложению операции по аренде жилых и нежилых помещений, медицинские товары и услуги, услуги по детским учреждениям, архивам, перевозкам пассажиров, образованию, культуре и искусству, отдельные виды работ, банковских операций, ввозимые товары (всего около 100 операций согласно ст. 149-150 НК РФ).

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 233; Нарушение авторских прав?; Мы поможем в написании вашей работы!