КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Налоговая база НДС

|

|

|

|

Налоговая база НДС определяется как стоимость товаров (работ, услуг), исчисленная из цен на товары (работы, услуги) без включения в них налога на добавленную стоимость и налога с продаж.

Налоговая база определяется по каждому виду товара (работ, услуг), облагаемых по разным ставкам. Например, при реализации работ и реализации товаров ставка налога составляет 20%, при реализации подакцизных товаров ставка составляет 10% от суммы реализованного товара.

При применении одинаковых ставок налоговая база определяется суммарно по этой ставке налога. Налоговым кодексом предусматривается расчет налоговых баз в 46 случаях. Наиболее характерные из них представлены ниже.

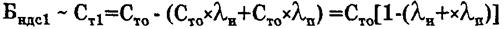

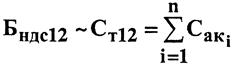

1. Налоговая база при реализации товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг) Ст, в том числе с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья), но без включения в них НДС (Сто х lн) и налога с продаж (Сто х lп),

(3.2)

(3.2)

где Ст1 - общая сумма исчисляемой налоговой базы налога на добавленную стоимость;

Сто - общая сумма средств от реализации товаров (работ, услуг), полученная субъектом налога;

lн - налоговая ставка налога на добавленную стоимость;

lп - налоговая ставка налога с продаж, устанавливаемая законом субъекта РФ.

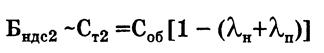

2. Налоговая база при реализации товаров по бартерным операциям и реализации товаров (работ, услуг) на безвозмездной основе (при передаче прав собственности) определяется как стоимость указанных товаров (работ, услуг) с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья), но без включения в них НДС и налога с продаж,

(3.3)

(3.3)

где Соб - стоимость товаров (работ, услуг) при совершении процедуры бартерных сделок или передачи товаров на безвозмездной основе.

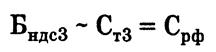

3. Налоговая база при реализации товаров (работ, услуг) с учетом льгот и дотаций, предоставляемых бюджетами различных уровней, определяется как стоимость реализованных товаров (работ, услуг), исчисленная исходя из фактических цен их реализации, Срф,

(3.4)

(3.4)

4. Налоговая база НДС при реализации имущества, подлежащего учету по стоимости с учетом уплаченного налога, определяется как разница между ценой (стоимостью) реализованного имущества с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья), без включения в нее налога с продаж, и стоимостью реализованного имущества (остаточной стоимостью, Сос),

(3.5)

(3.5)

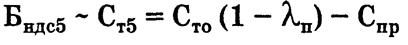

5. Налоговая база НДС при реализации сельскохозяйственной продукции, продуктов их переработки и закупке у физических лиц (за исключением подзаконных товаров) определяется как разница между ценой (стоимостью) с учетом НДС, без включения налога с продаж, и ценой (стоимостью) приобретенной продукции, Спр,

(3.6)

(3.6)

6. Налоговая база НДС при реализации услуг по производству товаров из давальческого сырья (материала) определяется как стоимость их обработки (Соб) или услуг переработки (Спер) или иной трансформации с учетом акцизов (для подакцизных товаров), без включения в нее НДС и налога с продаж,

(3.7)

(3.7)

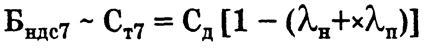

7. Налоговая база НДС при реализации товаров (работ, услуг) по срочным сделкам (поставке товаров) определяется как стоимость этих товаров (работ, услуг), указанных в договоре - Сд, но не ниже их стоимости, с учетом акцизов (для подакцизных товаров и подакцизного минерального сырья) без включения в них НДС и налога с продаж,

(3.8)

(3.8)

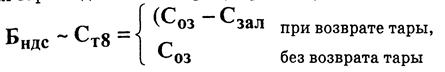

8. Налоговая база НДС при реализации товаров в многооборотной таре Соз, имеющей залоговые цены - Сзал, залоговые цены данной тары не включаются в налоговую базу в случае, если указанная тара подлежит возврату продавцу,

(3.9)

(3.9)

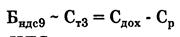

9. Налоговая база НДС при реализации товаров новым кредиторам определяется как сумма превышения суммы дохода Сдох, полученной новым кредитором, над суммой расходов Ср на приобретение товара,

(3.10)

(3.10)

10. Налоговая база НДС при осуществлении перевоза багажа, пассажиров, грузов или почты различными видами транспорта определяется как стоимость перевозок без включения НДС и налога с продаж,

(3.11)

(3.11)

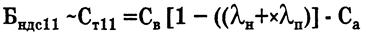

11. Налоговая база НДС при реализации услуг международной связи определяется как выручка (без включения НДС и налога с продаж), уменьшенная на суммы арендной платы за международные каналы связи или оплаты услуг международной почтовой связи или взносов в международные организации и т. д. Са,

(3.12)

(3.12)

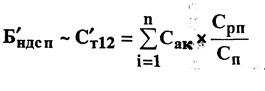

12. Налоговая база НДС при реализации предприятия в целом или его имущества определяется отдельно по каждому из видов предприятия (имущества),

(3.13)

(3.13)

где n - количество видов активов, i = 1...n;

Сак - балансная стоимость i-го вида актива.

Если цена, по которой продано предприятие, ниже балансовой стоимости реализованного имущества, то при расчетах принимается коэффициент, равный стоимости цены реализации предприятия Срп к балансовой стоимости указанного имущества Сп,

(3.14)

(3.14)

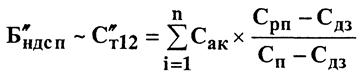

Если цена, по которой продано предприятие, выше балансовой стоимости реализованного имущества, то принимается поправочный коэффициент, равный отношению цены реализации предприятия Срп, уменьшенной на балансовую стоимость дебиторной задолженности Сдз,

(3.15)

(3.15)

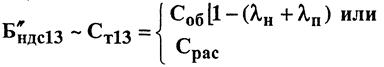

13. Налоговая база НДС при выполнении работ для собственных нужд организации определяется как стоимость товаров (работ, услуг) Соб без включения в нее налога и налога с продаж или как стоимость по фактическим расходам на выполнение объема работ,

(3.16)

(3.16)

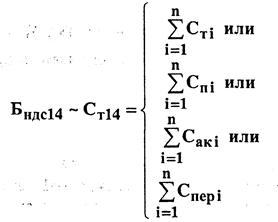

14. Налоговая база НДС при ввозе товаров определяется как сумма таможенной стоимости товаров Ст или таможенной пошлины Сп или уплаты акцизов Сак или стоимости переработки Спер товаров (если они реально вывозились для переработки) по каждой группе товаров одного наименования, вида или марки,

(3.17)

(3.17)

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 279; Нарушение авторских прав?; Мы поможем в написании вашей работы!