КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Методика анализа финансовой отчетности

|

|

|

|

Анализ финансовой отчетности необходим для обоснования многих управленческих решений. При этом контрольная функция отходит на второй план.

В свою очередь, АФО может выполнять роль части процедуры комплексного анализа финансово-хозяйственной деятельности компании (рис. 4).

Для руководителей необходимо систематически рассматривать содержание финансовых отчетов и получать достоверные данные, характеризующие текущую финансовую устойчивость компании и имеющие прогнозную ценность. В итоге такой деятельности будет получена система базовых, наиболее информативных параметров, дающих представление о финансовом состоянии компании, эффективности ее функционирования как самостоятельно хозяйствующего субъекта и используемых в текущей деятельности компании.

Рис.4. Системный анализ финансово-хозяйственной деятельности компании

Результаты финансового анализа могут использоваться как в рамках реализации стратегии, так и в процессе оперативной деятельности компании, а именно:

в рамках реализации стратегии компании:

• при получении кредита,

• привлечении инвестиций,

• выходе на фондовую биржу,

• сравнении собственной компании с другой (бенчмаркинг);

в оперативной деятельности:

• для оценки финансового состояния компании,

• оценки прогнозируемых и достигнутых результатов деятельности,

• установления ограничений при формировании планов и бюджетов,

• прогнозирования банкротства.

Круг пользователей информации, представленной в финансовой отчетности, весьма широк — она используется персоналом компании и внешними контрагентами (рис. 5).

Все внешние и внутренние контрагенты компании,

прямо или косвенно заинтересованные в результатах ее деятельности, —

это стейкхалдеры (Stakeholders).

Рис. 5. Пользователи финансового анализа

В теории и практике анализа финансовой отчетности (АФО) разработаны подходы, а также методика ведения анализа, используемая аудиторами, арбитражными управляющими и другими специалистами.

Методика ведения АФО - установление определенной логической последовательности отдельных направлений анализа и взаимосвязи между ними.

Выбор методики всегда зависит от особенностей бизнеса, стратегии развития компании, внешней среды и т.п. Для поставленной цели руководством компании добиться роста эффективности продаж в качестве основного направления анализа определяется анализ доходности бизнеса, а в качестве ключевых показателей — динамику продаж, доли рынка, доходности вложений капитала.

Результатом установления логической последовательности аналитических процедур служит формирование блок-схемы с выделением ключевых направлений анализа в соответствии с интересами конкретной группы пользователей, а также определение базовых оценочных показателей с указанием способа их расчета (рис. 6).

Рис.6. Блок-схема финансового анализа

В свою очередь, АФО может проводиться как комплексно, так и по отдельным направлениям, определенным на этапе постановки цели и задач.

Последовательность ведения анализа финансовых отчетов включает:

• получение базовой информации (о владельцах предприятия, его руководстве, видах деятельности, положения в отрасли, учетной политике и т.п.);

• получение необходимых финансовых отчетов и примечаний к ним;

• определение глубины и направленности (содержания) анализа;

• анализ отдельных отчетов с использованием специальных методов обработки информации и интерпретация полученных данных;

• прогнозирование результатов деятельности фирмы и возможности погашения его обязательств перед третьими лицами.

По степени детализации, глубины проводимого финансового анализа различают экспресс-анализ и детализированный анализ финансовых отчетов. С точки зрения основных направлений анализа они не отличаются друг от друга, но имеют разные целевые установки и разную степень глубины проработки проблемы.

Экспресс-диагностика финансового состояния компании представляет собой обзор небольшого количества наиболее существенных показателей с целью выявления «болевых точек» в деятельности фирмы. Детализированный анализ отчетности ориентирован на глубокую проработку проблем и разработку программы действий по решению проблемных ситуаций.

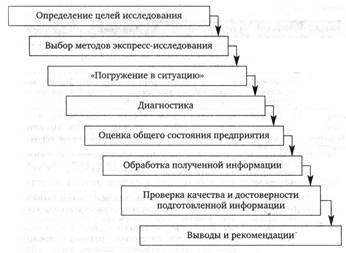

Алгоритм ведения исследования представлен на рис 7

Рис. 7 Алгоритм экспресс-диагностики

Цель экспресс-диагностики состоит в наглядной и простой оценке финансового состояния фирмы и результативности ее деятельности.

Основу информационного обеспечения анализа финансового состояния составляет бухгалтерская (финансовая) отчетность организации: форма №1- бухгалтерский баланс, форма №2 – отчет о финансовых результатах, форма №3 – отчет об изменениях капитала, форма №4 – отчет о движении денежных средств, форма №5 – приложения к бухгалтерскому балансу.

Для целей финансового анализа используется агрегированная форма бухгалтерского баланса. Очень важно определить оптимальную степень агрегированности данных, уплотнения статей баланса, так как от этого зависит наглядность и аналитичность этих данных.

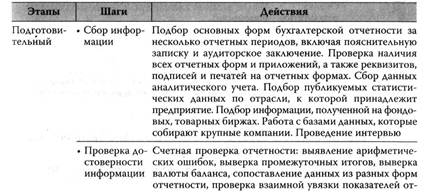

Выделяют несколько этапов исследования: подготовительный этап, предварительный анализ, детализированный анализ, заключительный этап (табл. 1).

Как показано в табл. 2.1, на втором этапе экспресс-анализа рассчитываются базовые промежуточные показатели: чистые активы, рабочий капитал, вложенный (используемый) капитал.

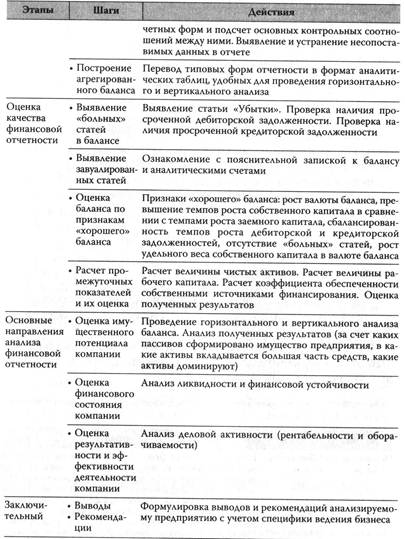

• Чистые активы (Net Assets) — показатель, характеризующий остаточный интерес собственников на момент ликвидации компании.

Первый способ расчета:

По экономическому содержанию он приравнивает чистые активы к собственному капиталу компании (активы, очищенные от всех обязательств).

Второй способ расчета целесообразно использовать при анализе долгосрочной эффективности компаний, имеющих высокую долю долгосрочных обязательств в составе источников в силу специфики бизнеса (например, строительные, рекламные компании).

В этом случае чистые активы складываются из собственного капитала (СК) и долгосрочных обязательств (ДО). Такой показатель еще называют вложенным (используемым) капиталом (имеет и другие способы расчета). По сути, чем выше доля вложенного капитала в валюте баланса, т.е. чем больше у компании долгосрочных источников финансирования бизнеса, тем выше ее финансовая устойчивость.

• Рабочий капитал (Working Capital) (синоним: чистый оборотный капитал) — характеризует наличие (отсутствие) у компании резерва текущих (оборотных) активов на покрытие текущих (краткосрочных) обязательств.

Первый способ расчета:

Второй способ расчета:

СК + ДО - ВА = РК,

где ВА — внеоборотные активы; СК — собственный капитал; ДО — долгосрочные обязательства.

Согласно балансовому уравнению:

ТА + ВА = СК + ТО + ДО,

тогда

ТА-ТО = СК +ДО-ВА,

где ТА — текущие (оборотные) активы; ТО — текущие (краткосрочные) обязательства.

Другими словами, есть два способа расчета одного и того же показателя.

Величина РК в значительной степени определяется составом и величиной оборотных средств. Уровень РК тесно связан как с риском, так и с рентабельностью деятельности компании. Недостаток РК означает, что компания имеет дефицит оборотных средств и, следовательно, необходимо привлекать дополнительные источники на покрытие этого дефицита (например, путем кредитования).

Какие механизмы управления рабочим капиталом и чистыми активами могут использовать менеджеры? В первую очередь, это контроль оборачиваемости текущих активов и обязательств. Не менее значимым фактором признается разработка и регулярный пересмотр кредитной политики компании, управление инкассацией дебиторской задолженности. Помочь в решении проблемы дефицита оборотных средств может грамотная оптимизационная политика в отношении структуры капитала компании.

Такого рода методика АФО обеспечивает постоянный мониторинг показателей ликвидности, финансовой устойчивости, деловой активности и рыночной устойчивости компании, позволяет менеджерам проводить сравнительный анализ, предупреждать негативные последствия интуитивных или запоздалых решений, своевременно корректируя финансовую стратегию компании.

Одним из основных направлений анализа финансовой отчетности является проведение горизонтального и вертикального анализа баланса.

Горизонтальный (временной) анализ (Horizontal Analysis) представляет собой сравнение финансовых показателей отчетного периода с показателями предшествующего периода (цепная динамика).

Сравнение показателей финансовой отчетности осуществляется путем постатейного сопоставления балансов, отчетов о финансовых результатах и отчетов о движении денежных средств и выявления изменений, происходящих с ними из года и год и за ряд лет. При сравнении за небольшой срок (два-три периода) как правило используется метод цепной динамики, т.е. все данные представляются как в абсолютном виде, гак и по отношению к данным за предыдущий период (в прямом соотношении или в виде показателей прироста — падения). Горизонтальный анализ служит для выявления тенденций изменения отдельных статей отчетности или их групп (рис.8).

|

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 1218; Нарушение авторских прав?; Мы поможем в написании вашей работы!