КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тема 13. Экономическое обоснование и эффективность инвестиционных проектов

|

|

|

|

Как было сказано выше, реализации любого инвестиционного проекта должно предшествовать его экономическое обоснование, т.е. разработка бизнес-плана. При разработке бизнес-плана должны использоваться Методические рекомендации по оценке эффективности инвестиционных проектов (официальное издание), утвержденные Министерством экономики РФ, Министерством финансов РФ, Государственным комитетом РФ по строительной, архитектурной и жилищной политике 21 июня 1999 г. № ВК 477.

В этих Методических рекомендациях выделяют два вида эффективности: эффективность проекта в целом и эффективность участия в проекте.

Эффективность проекта в целом оценивается для того, чтобы определить потенциальную привлекательность проекта, целесообразность его принятия возможными участниками. Она показывает объективную приемлемость инвестиционного проекта с точки зрения экономической эффективности вне зависимости от финансовых возможностей его участников. При оценке эффективности проекта в целом следует учитывать его общественную значимость с учетом масштаба инвестиционного проекта. Экономические, социальные и экологические последствия реализации глобальных, народно-хозяйственных или крупномасштабных проектов сказываются на всем обществе. Именно поэтому эффективность проекта в целом принято подразделять на два вида: общественную (социально-экономическую), оценка которой необходима для общественно значимых проектов; коммерческую, оценку которой проводят практически по всем реализуемым проектам.

Общественная эффективность учитывает социально-экономические последствия реализации инвестиционного проекта для общества в целом, в том числе как непосредственные затраты на проект и результаты от проекта, так и «внешние эффекты» — социальные, экономические и др.

Коммерческая эффективность отражает экономические последствия осуществления проекта для его участника в предположении, что он самостоятельно производит все необходимые затраты на проект и пользуется всеми его результатами. Иными словами, при оценке коммерческой эффективности следует абстрагироваться от возможностей участников проекта по финансированию затрат на инвестиционный проект, условно полагая, что необходимые средства имеются.

Эффективность участия в проекте позволяет оценить реализуемость инвестиционного проекта с учетом финансовых возможностей и заинтересованности в нем всех его участников. Данная эффективность может быть нескольких видов:

• эффективность участия предприятий в проекте (его эффективность для предприятий — участников инвестиционного проекта);

• эффективность инвестирования в акции предприятия (эффективность для акционеров общества — участников инвестиционного проекта);

• эффективность участия в проекте структур более высокого уровня по отношению к предприятиям — участникам инвестиционного проекта (народно-хозяйственная, региональная, отраслевая и т.п.);

• бюджетная эффективность инвестиционного проекта (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

Общая схема оценки эффективности инвестиционного проекта. Прежде всего определяется общественная значимость проекта, а затем в два этапа проводится оценка эффективности инвестиционного проекта.

На первом этапе рассчитываются показатели эффективности проекта в целом.

Второй этап осуществляется после выработки схемы финансирования. На этом этапе уточняют состав участников, определяют финансовую реализуемость и эффективность участия в проекте каждого из них.

Существует много методов оценки эффективности инвестиционных проектов. Условно эти методы можно подраз-

делить на две группы (рис. 6.3): простые, или статические; дисконтированные.

Рис. 6.3. Методы оценки эффективности инвестиционного проекта

Простые, или статические, методы не учитывают временную стоимость денег и базируются на допущении о том, что доходы и расходы, обусловленные реализацией инвестиционного проекта, имеют одинаковую значимость за различные промежутки времени (шаги расчета), в течение которых оценивается эффективность проекта. Наиболее известными простыми методами являются простая норма прибыли и срок окупаемости.

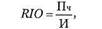

Простую норму прибыли определяют по формуле

где Пч — величина годовой чистой прибыли; И — общая величина инвестиционных затрат.

Простая норма прибыли сравнивается с требуемой нормой доходности инвестора. Если она выше, то это значит, что инвестиционный проект является приемлемым (выгодным) для инвестора.

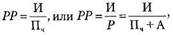

Срок окупаемости при этом методе может быть рассчитан следующим образом:

где Р — чистый годовой поток денежных средств от реализации инвестиционного проекта, который складывается из годовой величины прибыли и амортизационных отчислений (Пч + А); А — годовая величина амортизационных отчислений.

Дисконтированные методы характеризуются тем, что они учитывают временную стоимость денег.

В мировой практике развитых стран наиболее широкое распространение получила методика оценки реальных инвестиций на базе системы показателей, приведенных в табл. 6.1.

Таблица 6.1 Система показателей оценки реальных инвестиций

| Показатель | Обозначение в иностранной литературе |

| Чистый дисконтированный доход (ЧДД) | NPV |

| Индекс доходности (ИД) | PI |

| Внутренняя норма доходности (ВИД) | IRR |

| Дисконтированный период (срок) окупаемости (Tок) | РР |

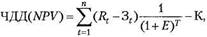

Чистый дисконтированный доход определяют по выражению

где Rt — результаты (все денежные притоки), достигаемые на t-м шаге расчета; Зt — затраты (все денежные оттоки без учета капитальных вложений), осуществляемые на том же шаге; T — горизонт расчета (месяц, квартал, год); Е — ставка дисконтирования; К — капитальные вложения, необходимые для реализации проекта.

В связи с тем, что Rt — это все денежные доходы (выручка от реализации продукции, выручка от реализации морально

и физически устаревшего оборудования и др.), аЗ t - все затраты (затраты, связанные с производством и реализацией продукции, налоговые платежи и др.), то величина (Rt - 3 t) представляет собой чистую прибыль (Пч t) плюс амортизационные отчисления (А t), следовательно, справедливо выражение

Rt - 3 t = Пч t + А t

Амортизационные отчисления плюсуются к чистой прибыли в связи с тем, что они остаются в распоряжении предприятия на простое воспроизводство основных производственных фондов.

Данная формула справедлива, если ставка дисконтирования за весь период расчета является постоянной.

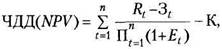

Если же ставка дисконтирования непостоянна (изменяется от периода к периоду), то величину чистого дисконтированного потока рекомендуется рассчитывать по формуле

Где Пnt=1 (1+ Et) = (1+ E1)(1+ E2)(1+ E3) … (1+ En)

В зависимости от величины ЧДД принимается и определенное инвестиционное решение.

Правило. Если ЧДД > 0 — инвестиционный проект является выгодным. Если ЧДД < 0 — проект является невыгодным. Если ЧДД = 0 — проект не является ни прибыльным, ни убыточным. Решение о его реализации принимает инвестор.

Чем больше величина ЧДД, тем больший запас финансовой прочности имеет проект, а следовательно, и меньший риск, связанный с его реализацией.

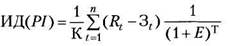

Критерии ЧДД и ИД тесно взаимосвязаны между собой, так как они определяются на основе одной и той же расчетной базы.

Индекс доходности определяют по следующей формуле:

Правило. Если ИД > 1 — проект эффективен. Если ИД < 1 — проект неэффективен. Если ИД = 1 — решение о реализации проекта принимает инвестор.

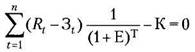

Под внутренней нормой доходности понимают такое значение ставки дисконтирования (Е), при которой ЧДД проекта равен нулю, т.е.

ВНД(IRR) = E, при котором ЧДД = f (E) = 0

или

Данный критерий (показатель) показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с инвестиционным проектом.

Например, если проект полностью финансируется;ш счет ссуды коммерческого банка, то значение ВНД показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

На практике инвестиционные проекты финансируются, как правило, не из одного источника, а из нескольких, поэтому ВНД необходимо сопоставлять со средневзвешенной ценой капитала (СС).

Правило. Если ВНД (IRR) > СС— проект следует принимать. ИНД (IRR) < СС- проект следует отвергнуть. ВНД (IRR) = - СС — проект ни прибыльный, ни убыточный.

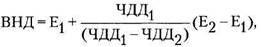

На практике ВНД находится обычно методом итерационного подбора значений ставки дисконтирования до тех пор, пока ЧДД не станет равным 0. Этот метод является достаточно трудоемким, поэтому в экономической литературе предлагается упрощенный алгоритм расчета ВНД:

где E1, E2 — ставка дисконтирования, при которой величина ЧДД соответственно положительна и отрицательна;

ЧДД1, ЧДД2 — величина соответственно положительного и отрицательного ЧДД.

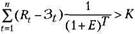

Дисконтированный период (срок) окупаемости —

время, за которое поступления от производственной деятельности предприятия покроют затраты на инвестиции. Срок окупаемости измеряется в годах или месяцах.

Применение срока окупаемости в качестве критерия эффективности — один из самых простых и широко распространенных методов экономического обоснования инвестиций в мировой практике.

В условиях высокой инфляции, нестабильности в обществе и государстве, т.е. в условиях повышенного инвестиционного риска, роль и значение срока окупаемости, как критерия экономического обоснования инвестиций, существенно возрастает.

Но при любой ситуации, чем меньше срок окупаемости, тем привлекательнее тот или иной инвестиционный проект.

Общая формула расчета дисконтированного срока окупаемости имеет вид Ток (PP) = n, при котором

|

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 1500; Нарушение авторских прав?; Мы поможем в написании вашей работы!