КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Вопрос 2

|

|

|

|

Экономическая и финансовая эффективность проекта оцениваются системой однородных показателей.

Показатели финансовой эффективности характеризуют выгоду собственнику проекта, которую обеспечит ускоренный темп ростов активов в бизнесе, по сравнению с барьерной ставкой. Эти показатели позволяют с различных сторон охарактеризовать относительную и абсолютную выгоду бизнеса.

Показатели экономической эффективности рассчитываются для региона, государства и общества.

Показатели экономической эффективности для региона и государства характеризует относительную и абсолютную выгоду проекта, которая обеспечивается налоговыми поступлениями (соответственно в региональный или государственный бюджет) и экономией в сферах сопряжения (социальной, экологической, институциональной).

Показатели экономической эффективности для общества суммируют выгоды собственника региона и государства.

Выделяют показатели эффективности:

1. NPV – Net Present Value (чистая дисконтированная стоимость);

2. RIRR – Reinvestment Internal Rate of Return (реинвестиционная внутренняя норма рентабельности)

3. IRR – Internal Rate of Return (внутренняя норма рентабельности)

4. ARR – Account Rate of Return (расчетная норма рентабельности)

5. PIx – Profibility Index (индекс доходности)

6. Тв – статичный период возврата

7. РВР – Pay Back Period – динамический период возврата

8. PBCr – Pay Back Credit – период возврата кредита.

Каждый из показателей позволяет судить:

– эффективен ли бизнес

– дать специфическую характеристику проекта

Рассмотрим расчетные формулы и экономическую сущность каждого показателя.

NPV - чистая дисконтированная стоимость.

NPV - характеризует экономию начальных ресурсов по проекту, обеспечиваемую повышенными темпами роста активов в финансовом анализе собственника, в экономическом анализе регионе и/или государстве и/или обществе.

Она определяется по равносильным свернутым и развернутым формулам.

1. Свернутая формула:

,

,

где, PVPr – масса доходов проекта, приведенная к началу расчетного периода;

PVI – масса инвестиций проекта, приведенная на начало расчетного периода.

2. Развернутая первая формула:

t – текущий год;

Т – расчетный период, включающий время строительства объекта и время его эксплуатации;

– profit – доход текущего года;

– profit – доход текущего года;

It – инвестиции текущего года;

– барьерная ставка.

– барьерная ставка.

3. Преобразованная вторая формула:

4. Свернутая третья формула:

,

,

где  – чистая наличность проекта за текущий год (Net Cash)

– чистая наличность проекта за текущий год (Net Cash)

– коэффициент дисконтирования.

– коэффициент дисконтирования.

Чистая наличность за текущий год. Чистая наличность проекта в период инвестиционной деятельности отрицательная. Может быть отрицательной или положительной при наличии дохода. Финансирование организуется таким образом, чтобы покрыть отрицательное значение чистой наличности проекта. Это достигается путем накопления собственных ресурсов или привлечения кредита.

Коэффициент дисконтирования позволяет доход или инвестиции текущего года сразу пересчитать к началу расчетного периода. При этом за каждый год величина начального показателя уменьшается пропорционально барьерной ставки.

Характеристика инвестиций:

1. Проект считается эффективным, если NPV ³ 0.

2. Специфическое назначение NPV — оценить полезность риска.

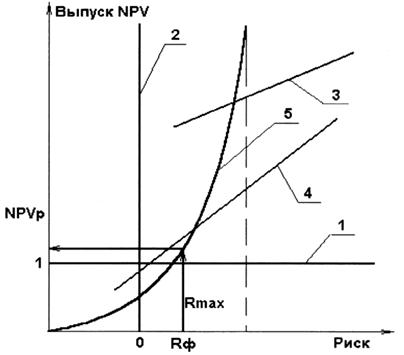

Повышенная эффективность проекта, как правило, сопровождается повышенным риском. Необходимо выявить компенсируют ли выгоды от экономии инвестиций повышенный риск. Решение этого вопроса индивидуально. На рисунке приведены 5 функций полезности риска:

1) Безразличие к риску. Эластичность выгоды и риска равна 1.

2) Бесполезности риска. Эластичность выгоды и риска равна 0.

3) Полезности высокого риска. Функция риска принца: согласен на большой риск при большой выгоде.

4) Полезности усредненного риска. Риск казино: чем выше риск, тем больше выигрыш.

5) Полезности риска для бизнеса. Риск максимальный ограничен. Функция полезности нелинейная.

Рис. 6 – Функции полезности риска

На рисунке показано как по фактической величине риска (Rф) можно выявить минимальное значение NPVp, которое устроит инвестора.

II.RIRR — реинвестиционная внутренняя форма рентабельности.

RIRR характеризует среднегеометрический темп роста активов. При этом предполагается, что существует темп роста активов по проекту. Полученные доходы реинвестируются и на них мы получаем прибыль. Мы не знаем, какую прибыль получим, но считаем, что норма прибыли будет не меньше, чем барьерная ставка. Она определяется по формуле:

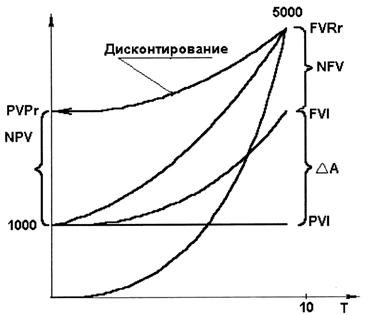

На рис.7 проиллюстрировано определение RIRR. Начальные инвестиции PVI=1000$, активы инвестора в конце расчетного периода FVPr=5000$, расчетный период 10 лет, соответственно:

= 0,175

= 0,175

Рис. 7 – Формирование показателей эффективности

На рис.7 DА=FVI-PVI – нормальная прибыль за 10лет, NFV – сверхприбыль.

Характеристика инвестиций:

1) Проект считается эффективным, если RI RR³

2) Специфическое назначение RIRR - позволяет сгладить оптимистические ожидания инвесторов. Например, проект обеспечивает 40% годовых, это не значит, что активы постоянно будут увеличиваться на 40% в год. Последующие проекты могут иметь значительно меньшую норму прибыли.

Ш. IRR. Внутрення норма рентабельности.

IRR характеризует темп роста активов по проекту.

IRR находится приблизительно и точно. Приблизительно она находится из идеи предыдущего показателя.

Точно IRR находится иттеративным методом из соотношения:

Для расчета IRR в формулу NPV подставляется приблизительное значение этого показателя и рассчитывается новое значение NPV. Если оно окажется больше 0, приблизительное значение увеличивают на 0,01–0,02 (можно увеличение производить методом простой интерполяции). Затем вновь рассчитывается NPV и процесс продолжается до получения нулевого значения NPV.

Значение, при котором NPV = 0 есть искомая IRR.

Характеристика инвестиций.

1) Инвестиция эффективна, если IRR ³

2) IRR показывает максимальный размер ставки платы за кредит, которую можно платить по рискованным проектам.

IRR позволяет выбрать из нескольких проектов наиболее эффективный.

Лучшим является вариант обеспечивающий максимальный тем роста активов при одинаковом риске.

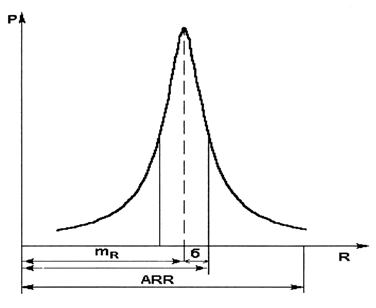

IV. ARR. Расчетная норма рентабельности

ARR характеризует запас прочности проекта. Она показывает на сколько процентов мы можем увеличить наши инвестиции или на сколько процентов мы можем уменьшить наши доходы, чтобы проект оставался эффективным.

Расчетную норму рентабельности можно определить на основании показателей будущих (Future) и текущих (Present).

Характеристика инвестиций

1) Инвестиции эффективны, если ARR ³ 0

2) Показатель используется при оценке полезности риска по линейной функции.

Рис. 8 – Использование запаса прочности проекта

На рис.8 показано  — математические ожидания риска; б =0,15

— математические ожидания риска; б =0,15 -кромка безопасности по риску, гарантирующая невыход риска за установленные пределы. Видно, что

-кромка безопасности по риску, гарантирующая невыход риска за установленные пределы. Видно, что .Это значит, что запас прочности проекта больше чем необходимо для компенсации риска.

.Это значит, что запас прочности проекта больше чем необходимо для компенсации риска.

V. Pix. Индекс доходности.

PIxпоказывает относительную выгоду использования инвестиций в проекте. Он определяется как отношение активов накопленных к концу расчетного периода по проекту к активам, которые обеспечивают инвестиции, имеющие темп роста на уровне барьерной ставки.

Характеристика инвестиций.

1) Инвестиции эффективны, если  ³ 1

³ 1

2)  определяет максимальную относительную и абсолютную величину кредита, которую можно получить под проект.

определяет максимальную относительную и абсолютную величину кредита, которую можно получить под проект.

Кредит максимальный относительный.

– коэффициент запаса.

– коэффициент запаса.

определяется ликвидностью активов 1,1 £

определяется ликвидностью активов 1,1 £  £ 10

£ 10

Кредит максимальный абсолютный:

VI. Тв Срок окупаемости статичный.

Тв – характеризует временной отрезок в течении которого суммарная величина инвестиций, направленных в проект будет возвращена за счет чистого дохода (чистой прибыли плюс амортизация).

Статичный период возврата определяется соотношением

Для решения соотношения из суммы инвестиций последовательно вычитаются годовые доходы. Год в котором разность окажется нулевой, есть искомый срок окупаемости. Срок окупаемости может быть дробным.

Характеристика инвестиций.

1.Статичный простой срок окупаемости прямо не характеризует эффективность проекта, но чем он меньше, тем больше вероятность, что инвестиции его будут возвращены.

2.Тв применяется менеджерами, чтобы показать проект в привлекательном виде.

VII. РВР Динамичный период возврата инвестиций.

РВР характеризует временной отрезок, в течение которого инвестиции вместе с платой за их использование на уровне барьерной ставки будут возвращены за счет чистого дохода (чистой прибыли плюс амортизация). Динамичный период возврата определяется из соотношения:

Характеристика инвестиций.

1) Инвестиции эффективны, если РВР £ Т

2) РВР характеризует временной отрезок, после которого наступает безразличие к риску, т. к. инвестиции и плата за их использование уже возвращены.

VIII. PBCr Период возврата кредита.

PBCrхарактеризует временной отрезок, в течении которого долгосрочный кредит вместе с платой за его обслуживание будет возвращен за счет чистого дохода (чистой прибыли плюс амортизация).

Период возврата кредита определяется из соотношения:

Характеристика проекта с позиции банка

1. Инвестиции признаются эффективными, если период возврата меньше нормативного периода, установленного банком.

2. Банк контролирует риск кредита, сравнивая период возврата кредита и расчетный период. Желательно, что бы период возврата кредита был в 2, 0 - 2,5 раза меньше расчетного периода.

|

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 812; Нарушение авторских прав?; Мы поможем в написании вашей работы!