КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Вероятность задержки платежей в зависимости от Q

|

|

|

|

Границы классов предприятий по финансовым коэффициентам

Группировка предприятий на классы по уровню платежеспособности

| Показатель | Границы классов согласно критериям | ||||

| I класс | I класс | III класс | IV класс | V класс | |

| Рентабельность совокупного капитала, % | 30% и выше — 50 баллов | от 29,9 до 20%— от 49,9 до 35 баллов | от 19,9 до 10%-от 34,9 до 20 баллов | от 9,9 до 1 % -от 19,9 до 5 баллов | менее 1% — 0 баллов |

| Коэффициент текущей ликвидности | 2,0% и выше — 30 баллов | от 1,99 до 1,7%— от 29,9 до 20 баллов | от 1,69 до 1,4 — от 19,9 до 10 баллов | от 1,39 до 1,1%— от 9,9 до 1 балла | 1% и ниже — 0 баллов |

| Коэффициент финансовой независимости | 0,7% и выше — 20 баллов | от 0,69 до 0,45%— от 19,9 до 10 баллов | от 0,44 до 0,3%— от 9,9 до 5 баллов | от 0.29 до 0,20% от 5 до 1 балла | менее 0,2% — 0 баллов |

| Границы классов | 100 баллов и выше | от 99 до 65 баллов | от 64 до 35 баллов | от 34 до 6 баллов | 0 баллов |

Л. В. Донцова и Н. А. Никифорова используют большее число показателей для классификации предприятий по уровню финансового риска (таб. 4).

| Таблица 4 |

| Коэффи-циенты | За каждую 0,01 снижения коэффициента | Границы классов согласно критериям | ||||

| 1 класс | 2 класс | 3 класс | 4 класс | 5 класс | ||

| Абсолютной ликвидности | снимается 0,3 балла | > 0,70 14 баллов | 0,50÷0,69 10÷13,8 бал. | 0,30÷0,49 6÷9,8 бал. | 0,10÷0,29 2÷5,8 | < 0,10 0÷1,8 бал. |

| Критической оценки | снимается 0,2 балла | > 1 11 баллов | 0,80÷0,99 7÷10,8 бал. | 0,70÷0,79 5÷6,9 бал | 0,60÷0,69 3÷4,8 бал. | < 0,59 0÷2,8 бал. |

| Текущей ликвидности | снимается 0,3 балла | > 2 20 баллов 1,7÷ 2 19 баллов | 1,5÷1,69 13÷18,7 бал. | 1,3÷1,49 7÷12,7 бал. | 1÷1,29 1÷6,7 бал. | < 0,99 0÷0,7 бал. |

| Доля оборотных средств | снимается 0,3 балла | > 0,50 10 баллов | 0,40÷0,49 8÷9,8 бал. | 0,30÷0,39 6÷7,8 бал. | 0,20÷0,29 4÷5,8 бал. | < 0,20 0÷3,8 бал. |

| Обеспечен-ности собст-венными средствами | снимается 0,3 балла | > 0,50 12,5 бал. | 0,40÷0,49 9,5÷12,2 бал. | 0,20÷0,39 3,5÷9,2 бал. | 0,10÷0,19 0,5÷3,2 бал. | < 0,10 0,2 бал. |

| Капитализации | снимается 0,3 балла | < 0,7 17,5 бал. 0,7÷ 1 17,1÷17,5 б. | 1,01÷1,22 10,7÷17 бал. | 1,23?1,44 4,1?10,4 бал. | 1,45?1,56 0,5?3,8 бал. | > 1,57 0?0,2 бал. |

| Финансовой независи-мости | снимается 0,4 балла | > 0,6 10 баллов 0,5?0,6 9?10 бал. | 0,45÷0,49 6,4?8 бал. | 0,40?0,44 4,4?6 бал. | 0,31?0,39 0,8?4 бал. | < 0,30 0?0,4 бал. |

| Финансовой устойчиво-сти | снимается 0,1 балла | > 0,80 5 бал. | 0,70?0,79 4 бал. | 0,60?0,69 3 бал. | 0,50?0,59 2 бал. | < 0,49 0?1 бал. |

| Границы классов | × | 97,8?100 | 68,6?94,3 | 39?65,7 | 13,8?36,1 | 0?10,9 |

Второе направление – многомерный рейтинговый анализ. Рейтинг – это комплексная оценка состояния объекта (предприятия, региона, страны), в которой используется совокупность многих показателей. На основе расчета рейтинга объект относится к некоторому классу или категории. От рейтинга следует отличать рэнкинг, который означает ранжирование объектов по величине одного показателя.

Особенно активно за рубежом рейтинги стали развиваться в 1970-х гг. Методика комплексной сравнительной рейтинговой оценки предприятий включает следующие этапы:

1. выбор и обоснование системы показателей, используемых для рейтинговой оценки предприятий;

2. сбор и аналитическая обработка исходной информации за оцениваемый период времени;

3. расчет итогового показателя рейтинговой оценки;

4. классификация (ранжирование) предприятий по рейтингу.

Все собранные исходные данные для получения комплексной оценки могут быть представлены в виде матрицы А = { aij }, где aij – значение i-го критерия для j-го предприятия.

Необходимое условие метода – все показатели должны иметь одинаковую направленность, то есть увеличение значения любого частного показателя расценивается как улучшение результатов деятельности. Если имеются разнонаправленные показатели, то их приводят к одинаковой направленности путем ввода обратных чисел. Например, коэффициент автономии и коэффициент отношения заемных средств к собственным источникам также имеют разную направленность: рост первого коэффициента указывает на увеличение финансовой независимости, рост второго — на снижение. Поэтому второй коэффициент можно заменить на коэффициент, равный отношению собственных средств к заемным.

Для обработки полученной информации с целью получения рейтинга используют метод линейной свертки (аддитивный критерий); метод произведений (мультипликативный критерий); метод расстояний, балльные оценки.

Аддитивный критерий предполагает с уммирование значений всех показателей по каждому предприятию.

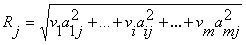

Кроме линейной свертки значений показателей, предлагают использовать более сложные виды сверток, например:

| (7.3.2) |

R j - комплексная рейтинговая оценка j-го предприятия (j=1,...,n);

a ij - значение i-го критерия (i = 1,…,m) для j-го предприятия (j=1,...,n);

v i – коэффициент значимости (важности) i-го критерия;

m - количество критериев;

n - количество предприятий.

К недостаткам методов, основанных на сложении, следует отнести:

1) разноименные показатели нельзя складывать;

2) эффект взаимного погашения положительных и отрицательных влияний показателей на комплексную оценку.

Разновидностью аддитивного критерия является метод суммы рангов. Каждому объекту по каждому критерию присваивается ранг: ч ем выше (лучше) показатель, тем выше ранг (лучшему значению критерия присваивается ранг = 1, следующему за ним – 2 и т.д.). Затем ранги суммируются. Чем меньше сумма рангов, тем выше рейтинг предприятия.

К недостаткам этого метода следует отнести то, что при его использовании не учитываются потенциально или теоретически лучшие (желаемые) значения критериев, а также степень превосходства (предпочтения) одного объекта над другим по разным критериям.

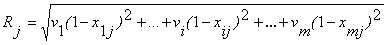

Избежать указанных недостатков позволяет метод расстояний от «эталона». В основе этого метода лежит представление предприятия как точки в n-мерном Евклидовом пространстве; координаты точки – величины показателей, по которым осуществляется сравнение. Эталон – это предприятие, у которого все показатели имеют наилучшие значения среди данной совокупности предприятий. Эталоном может быть условный объект, у которого все показатели соответствуют рекомендуемым или нормативным значениям. Наивысший рейтинг имеет предприятие с минимальным значением «расстояния», выступающего в роли комплексной рейтинговой оценки:

| (7.3.3) |

где R j - комплексная рейтинговая оценка j-го предприятия (j=1,...,n);

v i – «вес» (значимость) i-го показателя, определяемый путем экспертных оценок;

х ij – элементы стандартизованной матрицы решений – стандартизированные показатели j-го предприятия, которые определяются путем деления фактических значений каждого показателя aij на эталонные.

Предприятию, получившему минимальную комплексную оценку (минимальное расстояние от эталона), присваивается высший ранг = 1. Остальные ранжируются по мере возрастания комплексной оценки.

Преимущество рассмотренной методики заключается в том, что она учитывает реальные достижения всех предприятий-конкурентов и степень их близости к показателям предприятия-эталона.

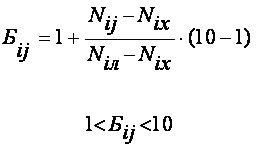

Еще один метод комплексной оценки – балльный метод предполагает приведение разнородных по своей природе критериев и показателей к единой системе оценки, выраженной баллами. Максимальное значение любого показателя, выраженного в баллах, рекомендуется принимать равным 10. Балльные значения этого показателя другим предприятиям определяются пропорционально значению соответствующих показателей:

| (7.3.4) |

где Бij – балльная оценка i-го критерия для j-го предприятия;

Nij – значение i-го критерия для j-го предприятия в собственных единицах измерения i-го критерия;

N ix – худшее значение i -го критерия среди всех предприятий в собственных единицах измерения i -го критерия;

Niл – лучшее значение j-го критерия среди всех предприятий в собственных единицах измерения j-го критерия.

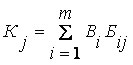

Комплексный рейтинговый показатель рассчитывается по формуле

| (7.3.5) |

где К j — комплексный рейтинговый показатель, характеризующий j -е предприятие (j=1,…,n); m — количество критериев; B i — вес (весомость) i-го критерия; Бij — значение i-го критерия при оценке j-го предприятия, баллы.

Предприятие, у которого наибольшее численное значение комплексного показателя, получает первое место в рейтинге. Ранжирование остальных предприятий проводится по мере снижения их комплексной рейтинговой оценки.

Третье направление – дискриминантный анализ. В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и др.

Самой простой моделью прогнозирования вероятности банкротства является двухфакторная модель. В американской практике для определения итогового показателя вероятности банкротства (Z) используют показатель текущей ликвидности (Ктл) и показатель удельного веса заемных средств в активах (Кз). Они перемножаются на соответствующие константы — определенные практическими расчетами весовые коэффициенты (a, b, g). В результате получается следующая формула:

| Z = α + β Ктл + γ Кз. | (7.3.6) |

где α = –0,3877, β = –1,0736, γ = +0,0579.

Если в результате расчета значение Z < 0, то вероятность банкротства невелика. Если же Z > 0, то существует высокая вероятность банкротства анализируемого предприятия.

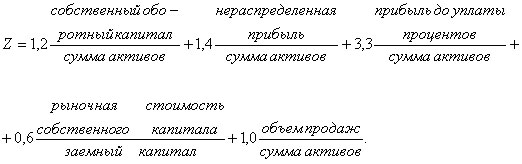

Очевидно, двухфакторная модель не обеспечивает комплексную оценку финансового положения предприятия. Поэтому в международной практике для определения признаков банкротства предприятий чаще всего используется формула Z -счета Е. Альтмана, который в 1968 г. предложил следующую модель:

| (7.3.7) |

Если после произведенных расчетов окажется, что Z -счет меньше 1,8, то вероятность банкротства этого очень высокая; при величине

Если значение Z <1,81, то это признак высокой вероятности банкротства; если 1,81< Z < 2,7– вероятность банкротства высокая; если 2,8 <Z 2,9 – вероятность банкротства мала; если Z > 3,0 – вероятность банкротства очень низкая.

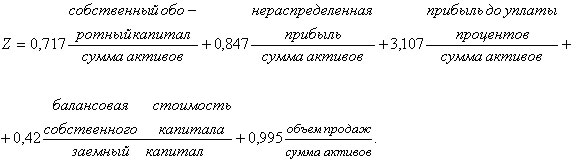

Для компаний, не котирующих свои акции на бирже, Альтман модифицировал свою модель (1983 г.):

| (7.3.8) |

Если значение Z < 1,23, то это признак высокой вероятности банкротства, тогда как значение Z > 1,23 и более свидетельствует о малой его вероятности.

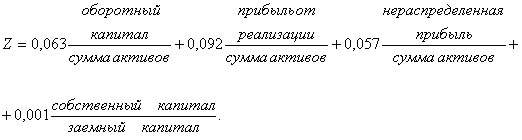

В Великобритании Лис (1972 г.) разработал аналогичную дискриминантную модель:

| (7.3.9) |

Предельное значение равняется 0,037.

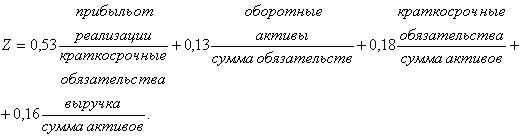

Другие британские ученые Тафлер и Тишоу (1977 г.) предложили следующую формулу:

| (7.3.10) |

Если Z < 0,2, то банкротство весьма вероятно, если Z > 0,3, то предприятие имеет неплохие долгосрочные перспективы.

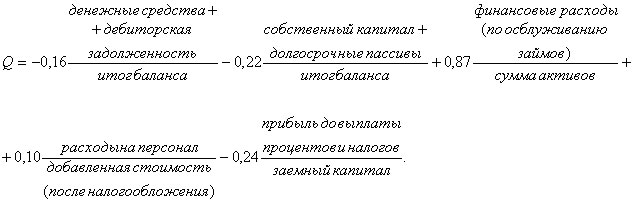

Французы Коннан и Голдер разработали модель оценки вероятности задержки платежей (7.3.11):

|

Каждому расчетному значению Q ставится в соответствие вероятность задержки платежей (табл. 5).

| Таблица 5 |

| Интервал значений Q | >= 0,210 | [0,068? 0,210) | [–0,164?0.068) | < –0,164 |

| Вероятность задержки | 1,0 | > 0,5 | < 0,5 | 0,1 |

Однако, н есмотря на относительную простоту использования, следует отметить, что использование таких моделей требует больших предосторожностей.

При использовании рассмотренных моделей следует учитывать, что в России иные финансовые условия, темпы инфляции и методы ее отражения в учете, структуры капитала, условия кредитования, другая налоговая система, производительность труда, фондоотдача и т.п. Существуют различия в учете отдельных показателей, имеет место несоответствие балансовой и рыночной стоимости отдельных активов. Тестирование предприятий по данным моделям показало, что они не в полной мере подходят для оценки риска банкротства наших субъектов хозяйствования.

Поэтому существует необходимость разработки собственных дискриминантных функций для каждой отрасли, которые бы учитывали специфику страны. Более того, эти функции должны тестироваться каждый год на новых выборках с целью уточнения их дискриминантной силы.

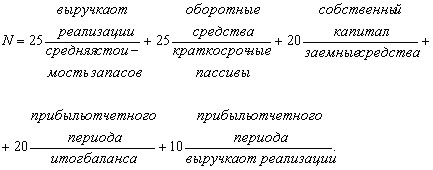

Отечественные ученые В.В.Ковалев и О.Н.Волкова предлагают следующую оценку финансовой устойчивости:

| (7.3.12) |

Если N >100, финансовая ситуация на предприятии нормальная. Чем сильнее отклонение N от 100 в меньшую сторону, тем выше вероятность финансовых затруднений.

В Беларусии для оценки сельскохозяйственных предприятий была разработана модель:

| Z = 0,111 x 1 + 13,239 х2 + 1,676 х3 + 0,515 x 4 +3,80 х5 | (7.3.13) |

где x 1 — доля собственного оборотного капитала в формировании оборотных активов, коэффициент;

х2 — приходится оборотного капитала на рубль основного, руб.;

х3 — коэффициент оборачиваемости совокупного капитала;

x 4 — рентабельность активов предприятия;

х5 — коэффициент финансовой независимости (доля собственного капитала в общей валюте баланса).

Константа сравнения — 8. Если величина Z -счета больше 8, то риск банкротства малый или отсутствует. При значении Z -счета меньше 8 риск банкротства присутствует: от 8 до 5 — небольшой, от 5 до 3 — средний, ниже 3 — большой, ниже 1 — стопроцентная несостоятельность.

Тестирование данной модели по исследуемой выборке субъектов хозяйствования показало, что она позволяет довольно быстро провести экспресс-анализ финансового состояния сельскохозяйственных предприятий республики и достаточно точно оценить степень вероятности их банкротства.

|

|

|

|

Дата добавления: 2013-12-14; Просмотров: 741; Нарушение авторских прав?; Мы поможем в написании вашей работы!