КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Характерні особливості контокорентного кредиту

|

|

|

|

- встановлення ліміту кредитування;

- можливість скасування кредитної угоди будь-коли.

З іншого боку, контокорентний кредит має певні переваги для підприємства-позичальника:

• відсотки за кредит нараховуються лише за фактичні дні користування;

• кредитними коштами підприємство може скористатись будь-коли без укладення додаткової кредитної угоди.

Обліковий кредит.

Кредит під облік векселів (обліковий кредит) — це короткостроковий кредит, який банківська установа надає пред'явнику векселів, обліковуючи (скуповуючи) їх до настання строку виконання зобов'язань за ними і сплачуючи пред'явнику номінальну вартість векселів за мінусом дисконту.

Переваги такого кредиту для підприємства:

• гарантія того, що кредити, які надає підприємство своїм контрагентам, можуть бути рефінансовані в банку за вигідною відсотковою ставкою;

• у зв'язку з наявністю солідарної відповідальності за векселем, банки не вимагають додаткових гарантій від підприємств;

• такий кредит поліпшує умови ліквідності суб'єкта господарювання.

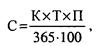

Дисконт розраховується за формулою

(7.1)

(7.1)

де С — сума дисконту; К — номінальна сума векселя; Т — строк (у днях) від дня обліку до дня платежу; П — ставка, за якою обліковується вексель.

Акцептний кредит.

Особливість акцептного кредиту полягає в тім, що банк дає підприємству не гроші, а гарантію оплатити вексель у визначений термін.

Акцептний кредит — це короткострокова позика, яка передбачає акцептування банком інкасованої підприємством-позичальником тратти за умови, що підприємство надає у розпорядження банку вексель до строку його оплати. На відміну від дисконтування векселів акцептний кредит надається векселедавцю (платнику за векселем) — звідси і його інша назва — векселедавчий — і виступає як гарантійна послуга. У світовій банківській практиці ця операція здійснюється за класичною схемою: кредитна угода оформлюється з використанням переказного векселя, де одержувач коштів указує платника, який повинен акцептувати вексель, тобто дати згоду здійснити платіж. Підприємство виставляє вексель на банк, тобто банк стає трасатом. Банк акцептує вексель з умовою, що до настання строку платежу за векселем підприємство внесе в банк суму, необхідну для його погашення. Позичальник (векселедавець) може використовувати акцептований банком вексель як платіжний засіб для придбання товарів, оплати своїх зобов'язань перед іншими кредиторами, розрахунків з іншим банком.

Авальний кредит.

Авальний кредит — це позика, коли банк бере на себе відповідальність за зобов’язаннями підприємства у формі поручительства або гарантії.

Для підприємств, як інтенсивно використовують векселі, більш-еластичною формою вексельного кредиту є позики, що видаються, під заставу векселів. Векселі приймаються (депонуються) як забезпечення не за їхньою повною вартістю, а за 60 — 90% їхнього номіналу залежно від кредитоспроможності підприємства, що заставляє векселів і надійності самих векселів.

Факторинг.

Факторинг— система фінансування, за умовами якої підприємство—постачальник товарів переуступає короткострокові вимоги за торговельними операціями комерційному банку. Факторингові операції включають: кредитування у формі попередньої оплати боргових вимог; ведення бухгалтерського обліку клієнта, зокрема обліку реалізації продукції; інкасацію заборгованості клієнту; страхування його від кредитного ризику.

В основу факторингової операції покладено принцип придбання банком рахунків-фактур підприємства-постачальника за відвантажену продукцію, тобто передачу банку постачальником права вимагати платежі з покупця. Підприємству відкривається факторинговий рахунок, де здійснюється облік усіх операцій з факторингу.

Таблиця 7.1 КЛАСИФІКАЦІЯ ФАКТОРИНГОВИХ ОПЕРАЦІЙ

| Ознаки класифікації | Види факторингових операцій |

| 1. Місцезнаходження суб'єктів факторингових операцій | 1.1. Внутрішній факторинг 1.2. Зовнішній факторинг |

| 2. Ступінь охоплення факторингом продукції, що реалізується | 2.1. Оплата всієї реалізованої продукції. 2.2. Оплата частини реалізованої продукції |

| 3. Спосіб повідомлення дебіторів підприємства | 3.1. Відкритий факторинг 3.2. Закритий факторинг |

| 4. Форма взаємовідносин підприємства і банку | 4.1. Факторинг з правом регресу 4.2. Факторинг без права регресу |

| 5. Повнота надання послуг | 5.1. Повний факторинг 5.2. Частковий факторинг |

| 6. Порядок оплати розрахункових документів постачальника | 6.1. Факторинг з попередньою оплатою 6.2. Факторинг без попередньої оплати |

Внутрішній факторинг передбачає, що постачальник, його контрагент та банк перебувають у тій самій країні.

Зовнішній факторинг передбачає, що одна зі сторін факторингової угоди перебуває за кордоном.

Конвенційний (відкритий) факторинг — це тип факторингу, коли підприємство-постачальник повідомляє підприємство-покупця (дебітора) про те, що права на одержання оплати переуступлено банку або факторинговій компанії.

Конфіденційний (закритий) факторинг передбачає, що ніхто з контрагентів постачальника не знає про переуступку ним прав на одержання оплати банку чи факторинговій компанії.

Факторинг з правом регресу дозволяє банку (факторинговій компанії) повернути підприємству-постачальнику розрахункові документи, від оплати яких відмовився покупець, і вимагати повернення підприємством-постачальником коштів.

Факторинг без права регресу означає, що банк (факторингова компанія) бере на себе весь ризик щодо платежу.Повне факторингове обслуговування включає, крім суто факторингових послуг, і надання ряду інших: аудиторських, обліку дебіторської заборгованості, повного управління борговими зобов'язаннями тощо. Частковий факторинг — це оплата банком (факторинговою компанією) лише рахунків-фактур постачальника.

Факторинг з попередньою оплатою передбачає негайну оплату і розрахункових документів постачальника, як тільки їх буде надано банку.

Факторинг без попередньої оплати — це такий факторинг, коли банк зобов'язується оплатити передані йому постачальником розрахункові документи лише в день оплати документів боржником.

Іпотека.

Іпотечний кредит — це особливий вид економічних відносин з приводу надання кредитів під заставу нерухомого майна. Кредиторами з іпотеки можуть бути іпотечні банки або спеціальні іпотечні компанії, а також комерційні банки.Позичальниками можуть бути юридичні особи, які мають у власності об'єкти іпотеки, або мають поручителів, які надають під заставу. об'єкти іпотеки на користь позичальника. Об'єктами іпотечного кредиту є: житлові будинки, квартири, виробничі будівлі, споруди, магазини, земельні ділянки, що є власністю позичальника, і не є об'єктами застави за іншими угодами. Заставне майно залишається у позичальника, який продовжує його експлуатувати і зберігає за собою право власника.Розмір іпотечного кредиту визначається як частина вартості об'єкта іпотеки.

У випадку несплати позики закладена нерухомість продається, а з вирученої суми погашається заборгованість кредитору.

Основними документами, якими оформляється іпотечний кредит, є:

• іпотечне зобов'язання, що видається позичальником кредиторові на підтвердження його переважного права на задоволення грошових претензій з вартості заставленого майна в разі невиконання позичальником свого зобов'язання;

• закладний лист — довготерміновий цінний папір, що випускається іпотечними банками під заставу земельних ділянок, будівель та іншого нерухомого майна. Закладний лист забезпечує дохід у формі відсотків.

3.

Виникнення кредитних відносин між підприємствами й банками можливе за таких умов.

1. Учасники кредитної угоди мають бути юридичними особами і функціонувати на принципах комерційного розрахунку.

2. Підприємство (позичальник) або має бути власником майна, або володіти правом на користування та розпорядження ним.

3. Необхідна наявність економічних і юридичних гарантій повернення кредиту після певного строку.

4. Кредитор має бути так само заінтересований у видачі кредиту, як підприємство — в його отриманні, тобто повинні збігатися економічні інтереси суб'єктів господарювання.

Банк-кредитор у процесі оцінки діяльності підприємства-позичальника ставить такі вимоги:

• підприємство має бути кредитоспроможним;

• підприємство повинно забезпечувати зростання обсягів виробництва та реалізації продукції (робіт, послуг);

• співвідношення суми зобов'язань, включаючи суму кредиту, що планується отримати, до суми власного капіталу має становити не більше 70:30;

• інвестиційний проект підприємства-позичальника має бути фінансово скупним та не передбачати виробництва з високим екологічним ризиком;

• кредит має бути забезпечений. Як застава використовуються акції, нерухоме (будівлі, комплексне технологічне обладнання) і рухоме (автотранспортні засоби, механізми) майно, виробничі та інші активи, що належать підприємству-позичальнику і можуть бути прийняті в забезпечення згідно з чинним законодавством України. Відповідно до умов, що їх ставлять більшість українських банків, дисконтована вартість застави повинна становити не менше 200% від суми зобов'язань позичальника. За оцінювання майна, що передається в заставу, ураховується його ліквідність.

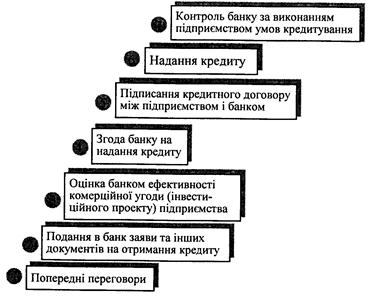

Процедуру отримання кредиту підприємством показано на рис.7.3.

Рис. 7.3.Структурно-логічна схема оформлення кредитної угоди.

На першому етапі підприємство і банк ведуть переговори на Предмет можливого укладення кредитної угоди

На другому етапі підприємство звертається в банк і подає йому документи, необхідні для визначення юридичного статусу, фінансового стану підприємства, оцінки проекту, аналізу можливості його успішної реалізації,, забезпечення кредиту.

На третьому етапі банк:

• вивчає формальну й неформальну інформацію про підприємство;

• оцінює його ділову репутацію та імідж;

• аналізує кредитоспроможність підприємства, проводить поглиблене обстеження його фінансового стану і визначає міру ризику;

• визначає перспективи розвитку підприємства;

• перевіряє наявність джерел і гарантій погашення кредиту.

Для надання кредиту важливе значення має оцінка кредитоспроможності позичальника.

Кредитоспроможність підприємства оцінюється на основі системи показників, які відображають розміщення і джерела обігових коштів, результати фінансової діяльності. Вибір показників залежить від особливостей виробничої діяльності, галузевої специфіки та інших факторів.

Під час аналізу кредитоспроможності враховується також наявність чи відсутність у минулому кредитних відносин підприємства з банком, розмір і строки надання позики.

Комерційний банк здійснює оцінку фінансового стану підприємства перед наданням йому позики, а далі — щоквартально.

В Україні критерії оцінки фінансового стану підприємства-позичальника визначаються кожним комерційним банком самостійно.

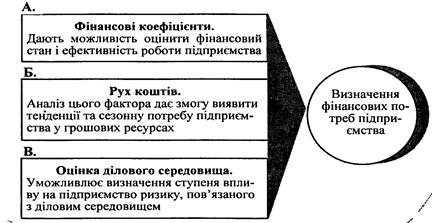

Для оцінки фінансового стану підприємства — юридичної особи враховуються такі об'єктивні показники його діяльності: обсяг реалізації; прибутки і збитки; рентабельність; ліквідність; грошові потоки (рух коштів на рахунках клієнтів); склад і динаміка дебіторсько-кредиторської заборгованості; ефективність управління підприємством; ринкова позиція підприємства і його залежність від циклічних і структурних змін в економіці та галузі;наявність державних замовлень і державної підтримки підприємства

Комерційні банки розробляють показники додаткової оцінки підприємств-позичальників залежно від основного виду діяльності та форм власності.

Рис. 7.4. Напрямки аналізу підприємства-позичальника з метою оцінки його кредитоспроможності.

Кредитні взаємовідносини між банком і суб'єктом господарської діяльності регулюються кредитним договором, який укладається між кредитором і позичальником у письмовій формі після надання згоди банком на видачу позики позичальнику.

Але до оформлення кредитного договору позичальник, бажаючий отримати в банку, який його обслуговує, кредит, виясняє в цьому банку (шляхом усних переговорів з відповідними працівниками банку) можливість позитивного вирішення цього питання. При отриманні позитивної відповіді позичальник звертається в банк офіційно з клопотанням-заявою, де вказується мета отримання кредиту, його сума, строк використання, передбачене забезпечення, економічна характеристика заходів, які кредитуються, і джерела погашення кредиту.

Разом із клопотанням-заявою позичальник подає банку такі документи:

техніко-економічне обґрунтування кредитованого заходу;

копії контрактів (договорів) між продавцем і покупцями;

копії договорів оренди землі, приміщень, обладнання тощо;

розрахунки очікуваних доходів від проведення заходу, що кредитується, за рахунок яких очікується погасити майбутній кредит;

бухгалтерські та фінансові звіти (форма № 1 «Баланс підприємства», форма № 2 «Звіт про фінансові результати», форма № 3 «Звіт про рух грошових коштів», форма № 4 «Звіт про власний капітал») за звітний рік і квартал;

виписки за рахунками позичальника, відкритими в інших банках;

висновки аудиторських фірм про фінансовий стан позичальника;

договір застави, поручительства, гарантії, страхування (один з цих документів або декілька за вимогою банку);

бізнес-план по новоздійснюваному заходу;

розрахунки надходження і витрачання грошових коштів;

розрахунок одержання прибутку та його розподілу;

При необхідності банк може вимагати від позичальника інші документи, відомості, які підтверджують рівень економіки підприємства, його неспроможність і забезпечення повернення кредиту.

Позичальник, який не є клієнтом банку, подає йому додатково такі документи:

• статут підприємства, зареєстрований і затверджений у встановленому порядку;

• засновницький договір;

• свідоцтво про реєстрацію;

• довідку про знаходження на обліку в податковому органі;

• картку зі зразками підписів осіб, які мають право розпоряджатися коштами на рахунку, завірену у встановленому порядку, та ін.

При оформленні одержання довгострокового кредиту на фінансування капітальних витрат позичальник надає в банк документи, необхідні для відкриття кредитування капітальних вкладень, а також контракт на побудову, договори на постачання необхідного виробничого обладнання, документи на відведення земельної ділянки (землекористування), проектнот технічну документацію на заходи, які проводяться, основні техніко-економічні показники проекту, бізнес-план, розрахунок доходності, та окупності капітальних затрат, що кредитуються та ін.Після одержання клопотання-заяви та необхідних документів для надання кредиту, вивчення цих документів банком останній оцінює рівень економіки та ділову репутацію позичальника, його кредитоздатність, можливість видачі йому кредиту та своєчасність його погашення.Серед показників, на основі яких банк приймає рішення про видачу позичальнику кредит, найважливішим є кредитоздатність, тобто наявність умов для видачі кредиту та можливості своєчасного його погашення.Після укладення кредитного договору банк відкриває позичальнику позичковий рахунок, на який зараховується передбачена договором сума кредиту.

4.

Порядок погашення кредиту — це спосіб погашення основної його суми і нарахованих відсотків. Кредит погашають повністю після закінчення терміну кредитної угоди або поступово, частинами. Відсоток нараховується на суму непогашеного кредиту.

Умови погашення кредитів суттєво впливають на фінансовий стан суб'єктів господарювання.

За способом погашення позички можуть бути: до запитання, з погашенням у відповідний термін, з довгостроковим погашенням.

За позичками до запитання строк повного повернення конкретно не визначається і погашення відбувається на вимогу банку.

Позичка може погашатися підприємством не тільки відповідно до кредитного договору, а й достроково (на вимогу кредитора або на бажання підприємства).

За характером погашення кредити поділяються на такі види:

1)дисконтні;

2) позички, які погашаються поступово, — щомісяця, щокварталу, раз на півроку, щороку;

3) позички, які погашаються одноразовим платежем після закінчення терміну позички, тобто підприємство одночасно сплачує банкові суму основного боргу та нарахованих відсотків;

4) амортизаційні (здійснюється поступова виплата основного боргу та відсотків рівномірними внесками).

Можуть бути й інші способи погашення, які зазначаються у кредитному договорі (наприклад, надання підприємству пільгового періоду кредитування, тобто відстрочки погашення кредиту).

На відміну від звичайних надання дисконтних позичок передбачає утримання позичкового відсотка (дисконту) під час видачі кредиту.

Джерелами погашення кредиту, отриманого підприємством, можуть бути:

— виручка від реалізації продукції, що її отримає підприємство в процесі реалізації проекту кредитування;

— виручка від реалізації продукції власного виробництва, не пов'язаного з проектом кредитування;

— інші надходження від господарської діяльності.

Умови погашення кредиту обумовлюються під час підписання договору підприємства з банком виходячи:

— із цільового спрямування кредиту;

— обсягів та терміну позички;

— порядку та строків надходження коштів на рахунок підприємства;

— сезонності та циклічності виробництва;

— рівня платоспроможності та надійності матеріального забезпечення підприємства тощо.

Дострокове стягнення суми основного боргу та нарахованих відсотків може статися, якщо підприємство використовує кредит не за цільовим призначенням, подає до банку недостовірну звітність, має суттєві недоліки у веденні бухгалтерського обліку.

За несвоєчасне погашення боргу банк може стягнути з підприємства штраф. За відмови підприємства від сплати боргів банк стягує їх у претензійно-позовному порядку. У разі систематичного невиконання кредитних зобов'язань банк може порушити стосовно підприємства справу про банкрутство.

Погашення заборгованості за кредит та оплата відсотків за і користування ним здійснюється у черговості, яка встановлюється сторонами під час укладання угоди. Відстрочка погашення кредиту з підвищенням відсоткової ставки здійснюється банком у виняткових випадках, наприклад у разі виникнення в підприємства тимчасових фінансових труднощів з непередбачених обставин. Цю відстрочку оформляють додатковим договором між позичальником та банком. Він є невід'ємною частиною основного кредитного договору. За несвоєчасного погашення боргу і за браком домовленості щодо відстрочки погашення кредиту банк застосовує до підприємства штрафні санкції.

Важливим етапом у процесі кредитування є здійснення банком контролю за виконанням умов кредитного договору з позичальником, цільовим та ефективним використанням і наданого кредиту, своєчасним і повним його погашенням та сплатою відсотків по ньому. Банк протягом всього періоду дії кредитного договору проводить аналіз господарсько-фінансової діяльності позичальника, його фінансового стану, здійснює перевірки стану зберігання наданого байку під заставу майна. У випадку погіршення фінансово-економічного стану позичальника, фактів використання кредиту не за цільовим призначенням, несвоєчасного повернення раніше одержаної позики, необумовленого завищення вартості заставленого майна банк має право достроково розірвати кредитний договір, призупинити надання кредиту, достроково стягнути видані позики і відсотки по них за рахунок коштів, що є на рахунку позичальника або за рахунок вартості заставленого позичальником майна.

Банк має проводити незалежні експертизи проектів і заходів, які кредитуються, достовірність наданої йому бухгалтерської та іншої звітності тощо.

У випадках виявлення відхилень у проектах, що кредитуються і заходах, в поданій звітності або у веденні бухгалтерського обліку банк має право призупинити подальшу видачу кредиту до усунення позичальником виявлених недоліків.

Якщо позичальник не забезпечує виконання зобов'язань стосовно повернення боргу та відсотків по ньому, згідно з кредитним договором, тоді банк у відповідності до чинного законодавства має право звернутися до арбітражного суду з заявою для порушення справи про банкрутство позичальника.

Звернення до арбітражного суду для порушення справи про банкрутство позичальника банк може зробити по закінченні місяця з дня письмового попередження банком позичальника про необхідність погашення ним боргу по позиці.

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 809; Нарушение авторских прав?; Мы поможем в написании вашей работы!