КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Оценка эффективности инвестиционных проектов состоит из нескольких этапов

|

|

|

|

На первом этапе проводится сравнение рентабельности инвестиционного проекта со средним процентом банковского кредита. Цель такого сравнения – поиск альтернативных, более выгонных направлений вложения капитала. Если расчетная рентабельность инвестиционного проекта ниже среднего процента банковского кредита, то проект должен быть отклонен, поскольку выгоднее просто положить деньги в банк под процент.

На втором этапе проводится сравнение рентабельности инвестиционного проекта со средним темпом инфляции в стране. Цель такого сравнения – минимизация потерь денежных средств от инфляции. Если темпы инфляции выше рентабельности проекта, то капитал фирмы с течением времени обесцениться и не будет воспроизведен.

На третьем этапе проекты сравниваются по объему требуемых инвестиций. Цель такого сравнения – минимизация потребности в кредитах, выбор менее капиталоемкого варианта проекта.

На четвертом этапе проводится оценка проектов по выбранным критериям эффективности с целью выбора варианта, удовлетворяющего по данному критерию.

На пятом этапе оценивается стабильность ежегодных (квартальных) поступлений от реализации проекта. Критерий оценки на этом этапе неоднозначен. Инвестора может интересовать как равномерно распределенный по годам процесс отдачи по проекту, так и ускоренный (замедленный) процесс получения доходов от инвестиций к началу или к концу периода отдачи.

Обычно рассматривают два вида инвестиций: реальные и финансовые (портфельные). Реальные – инвестиции в какой-либо тип материально осязаемых активов, таких как земля оборудование, заводы. Финансовые – инвестиции представляют собой контракты, записанные на бумаге, например обыкновенные акции и облигации. Оба вида инвестиций взаимосвязаны. С обновлением и расширением основных фондов непосредственно связаны реальные инвестиции. Источником финансирования реальных инвестиций могут быть доходы, полученные от финансовых инвестиций. Реальные инвестиции – это долгосрочные инвестиции, предполагающие получение дохода через определенное время (несколько месяцев или лет) и в течение продолжительного времени, причем поступления доходов от инвестиций зависят от колебаний и конъюнктуры рынка.

Инвестиционный анализ является прогнозным и в применяемых методиках обязательно учитывается фактор времени и фактор риска.

Фактор времени отражается в разной стоимости денежных средств в различные моменты времени. Если денежные средства в настоящее время инвестированы, то в будущем они могут принести доход. Неинвестированные ден.средства не принесут доход в будущем и со временем обесценятся.

Фактор риска – степень вероятности эффективности инвест.проекта.

«Методические рекомендации по оценке инвестиционных проектов и их отбору для финансирования» предлагают использовать для этих целей следующие методы:

- простой бухгалтерской нормы прибыли;

- простой (бездисконтный) метод окупаемости инвестиций (метод определения срока окупаемости инвестиций);

- дисконтный метод окупаемости проекта;

- чистой настоящей (текущей) стоимости проекта (метод расчета чистого приведеннoго эффекта);

- расчета индекса рентабельности инвестиций;

- внутренней ставки рентабельности (метод расчета нормы рентабельности инвестиций);

- модифицированный метод внутренней ставки рентабельности;

- расчета коэффициента эффективности инвестиций;

- срока полного погашения задолженности.

Ни один из перечисленных методов сам по себе не является достаточным для принятия проекта. Каждый из методов анализа инвестиционных проектов дает возможность рассматривать какие-то характеристики периода, выяснить важные моменты и потребности.

Метод «Чистой приведенной стоимости» (NPV) основан на сопоставлении дисконтированной стоимости денежных поступлений за прогнозируемый период и инвестиций (капиталовложений). Под денежными поступлениями понимается сумма чистой прибыли и амортизационных отчислений.

В методе чистой приведенной стоимости учитывается временная стоимость денег.

Предположим, что нам известен будущий денежный поток и его распределение по времени. Дисконтируем денежные потоки до их текущей стоимости (на нулевой момент времени, то есть на начало реализации проекта), используя минимально необходимую норму прибыли. Суммировав полученные результаты, найдем чистую приведенную стоимость (NPV) проекта.

Если полученное значение положительно, то реализация инвестиционного проекта более выгодна, чем помещение средств в безрисковые ценные бумаги. Если полученное значение отрицательно, то реализация инвестиционного проекта менее выгодна, чем помещение средств в безрисковые ценные бумаги. Нулевое значение чистой приведенной стоимости говорит о том, что предприятию безразлично, принять проект или отвергнуть его.

При принятии решений по инвестициям при оценке потоков денежных средств в них не включается амортизация, так как она не является расходом в форме наличных денежных средств. Затраты капитала на амортизируемые активы учитываются как расход наличных денежных средств в начале реализации инвестиционного проекта. Амортизационные отчисления — это просто метод бухгалтерского учета для соответствующего распределения вложений в активы по анализируемым отчетным периодам. Любое включение амортизационных отчислений в потоки денежных средств приводит к повторному счету.

Метод чистой приведенной стоимости особенно полезен, когда необходимо выбрать один из нескольких возможных инвестиционных проектов, имеющих различные размеры требуемых инвестиций, различную продолжительность реализации, различные денежные доходы.

Мы определяем чистую приведенную стоимость каждого инвестиционного проекта на основе альтернативных издержек по инвестициям. Положительность чистой приведенной стоимости говорит о прибыльности инвестиций. Затем выбираем, в рамках какого инвестиционного проекта положительная чистая приведенная стоимость наибольшая, так как именно это при прочих равных условиях и является индикатором самого рентабельного проекта.

Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

(1)

(1)

(2)

(2)

где n – расчетный период.

Рi – денежные поступления в году i;

r – коэффициент дисконтирования:

При принятии решения о проекте необходимо учитывать следующие правила:

- если NPV > О, то проект следует принять;

- если NPV < О, то проект отвергается;

- если NPV = О, то проект следует принять при условии, что его продажа усилит поток доходов от ранее осуществленных проектов вложения капитала.

Пример 1. Предприятие анализирует два инвестиционных проекта в 2 млн. руб. Оценка чистых денежных поступлений приведена в таблице.

| Год | Проект А, млн. руб. | Проект В, млн. руб. |

| 0,9 | 0,8 | |

| 1,6 | 1,1 | |

| - | 0,6 |

Альтернативные издержки по инвестициям равны 12%. Определим чистую приведенную стоимость каждого проекта.

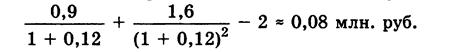

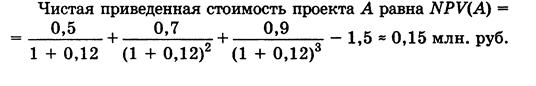

Чистая приведенная стоимость проекта А равна:

Чистая приведенная стоимость проекта В равна:

Так как 0,08 > 0,02, то проект А предпочтительнее.

Положительная чистая приведенная стоимость инвестиций свидетельствует об увеличении рыночной стоимости средств акционеров, которое должно произойти, когда на фондовой бирже станет известно о принятии данного проекта. Она также показывает потенциальное увеличение текущего потребления для владельцев обыкновенных акций, которое возможно благодаря реализации проекта после возвращения использованных средств.

Задача 125. Предприятие анализирует два инвестиционных проекта в 2,5 млн. руб. Оценка чистых денежных поступлений приведена в таблице.

| Год | Проект А, млн. руб. | Проект В, млн. руб. |

| 1,2 | 0,9 | |

| 1,8 | 1,3 | |

| — | 0,8 |

Альтернативные издержки по инвестициям равны 11%. Определить чистую приведенную стоимость каждого проекта. Какой проект предпочтительнее?

Метод «доходности» (PI). После вычисления чистой текущей стоимости ряда проектов может возникнуть проблема выбора альтернативных инвестиций различных объемов. В этом случае нельзя игнорировать тот факт, что, хотя чистые текущие стоимости альтернативных проектов могут быть близкими или даже одинаковыми, они затрагивают сильно различающиеся размерами первоначальные инвестиции. Для сравнения альтернативных проектов применяется показатель - индекс рентабельности (прибыльности) инвестиций (PI).

Индекс прибыльности показывает величину текущей стоимости доходов в расчете на каждый рубль чистых инвестиций, что позволяет выбирать между инвестиционными альтернативами. Чем выше показатель доходности, тем предпочтительнее проект. Если индекс равен 1 и ниже, то проект едва отвечает или даже не отвечает минимальной ставке доходности. Индекс, равный 1, соответствует нулевой чистой текущей стоимости.

Индекс рентабельности проекта рассчитывается по формуле:

Метод «внутренней нормы окупаемости - уровень доходности IRR, который в применении к поступлениям от инвестиций в течение жизненного цикла дает нулевую чистую текущую стоимость (соответствует точке безубыточности проекта). Это означает, что дисконтированная величина доходов точно равна дисконтированной величине капитальных затрат.

Внутренняя норма доходности (дисконтированная норма прибыли) IRR — это ставка дисконтирования, при которой чистая приведенная стоимость инвестиций равна нулю.

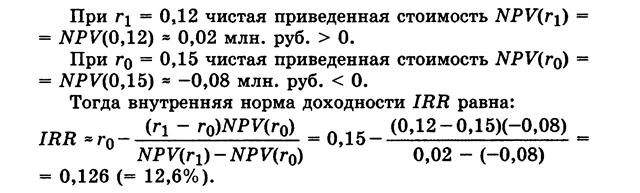

Значение внутренней нормы доходности можно найти приближенно методом линейной интерполяции. Подбираем значение ставки дисконтирования r0, при которой чистая приведенная стоимость инвестиций NPV(ro) < 0. Подбираем значение ставки дисконтирования r1 при которой чистая приведенная стоимость инвестиций NPV(r1) > 0. Тогда внутренняя норма доходности равна: IRR=

Определим внутреннюю норму доходности инвестиционного проекта В из примера 1.

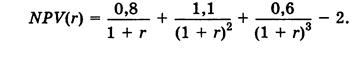

Чистая приведенная стоимость проекта В при ставке дисконтирования r равна:

Задача 3. Определить внутреннюю норму доходности инвестиционного проекта В из задачи 2.

Метод текущей окупаемости. Показатель текущей окупаемости определяет минимально необходимый период для инвестиций, чтобы была обеспечена ставка доходности. Другими словами, период текущей окупаемости инвестиционного проекта - это число лет, необходимых для возмещения стартовых инвестиционных расходов (соответствует точке безубыточности проекта). Он равен отношению исходных инвестиций к годовому притоку наличности за период возмещения (если рассчитанный период окупаемости меньше максимально приемлемого, то проект принимается, если нет - отвергается).

Однако простого получения своего капитала назад недостаточно, поскольку с экономической точки зрения инвестор надеется заработать прибыль на инвестируемые им средства. Для обеспечения экономической доходности должны рассматриваться годы, находящиеся за точкой окупаемости. Если период окупаемости и период жизненного цикла точно совпадут, то инвестор понесет потери в виде скрытых издержек, поскольку те же средства, инвестированные в финансовые активы, например в ценные бумаги, принесли бы больший доход.

Если по истечении жизненного цикла проект обладает ликвидационной стоимостью, то инвестиции уменьшаются на ее величину.

В основе оценки эффективности проекта лежит сравнение с выбранной базовой величиной показателя (достигнутой или ожидаемой) - в этом заключается основная особенность аналитических расчетов. Если инвестиции осуществляются в действующее предприятие, в качестве базы сравнения применяется достигнутая величина рентабельности капитала, рассчитываемая как отношение чистой прибыли к средней величине авансированного капитала. С учетом этих условий простая ставка доходности модифицируется в показатель, называемый коэффициентом эффективности инвестиций ARR.

Пример 3. Определим период окупаемости каждого инвестиционного проекта в примере 1.

В проекте А для окупаемости первоначальных инвестиций в сумме 2 млн. руб. необходимо поступление 0,9 млн. руб. в первый год и (2 — 0,9) = 1,1 млн. руб. (из 1,6 млн. руб.) во второй год. Поэтому период окупаемости проекта А равен 1 + 1,1/1,6 = 1,7 лет.

В проекте В для окупаемости первоначальных инвестиций в сумме 2 млн. руб. необходимо поступление 0,8 млн. руб. в первый год, 1,1 млн. руб. во второй год и 2 - (0,8 + 1,1) = 0,1 млн. руб. (из 0,6 млн. руб.) в третий год. Поэтому период окупаемости проекта В равен 1 + 1 + 0,1/0,6 = 2,2 лет.

Так как 1,7 < 2,2, то проект А предпочтительнее.

Задача 127. Определить период окупаемости каждого инвестиционного проекта в задаче 2.

Недостатки метода окупаемости:

1) не учитываются потоки денежных средств после завершения срока окупаемости;

2) не учитывается временная разница поступлений денежных средств (поэтому возможно одобрение инвестиционного проекта с отрицательной чистой приведенной стоимостью).

Учитывая приведенные недостатки, применение метода окупаемости не обязательно приведет к максимизации рыночной цены обыкновенных акций.

Одна из модификаций метода окупаемости — дисконтированный метод расчета периода окупаемости, когда все потоки денежных средств дисконтированы до их приведенной стоимости, а период окупаемости определяется на основании дисконтированных потоков.

Дисконтированный метод расчета периода окупаемости также не учитывает все потоки денежных средств после завершения срока окупаемости. Но из-за того, что в дисконтированном методе расчета периода окупаемости полученная величина периода окупаемости больше, чем в методе окупаемости, исключается меньшее количество денежных потоков. Поэтому переход от метода окупаемости к дисконтированному методу расчета периода окупаемости — это шаг в правильном направлении.

На практике метод окупаемости очень часто используется для грубой оценки инвестиционных проектов.

Пример: определим дисконтированный период окупаемости проекта В из примера 1.

Заполним таблицу

| Год | Денежные потоки | Дисконтированные денежные потоки | Дисконтированные денежные потоки нарастающим итогом |

| 0,8 | 0,8/1,12=0,71 | 0,71 | |

| 1,1 | 1,1/1,122=0,88 | 1,59 | |

| 0,6 | 0,6/1,123=0,43 | 2,02 |

Дисконтированный период окупаемости равен:

2+(2-1,59)/(2,02-1,59)=2,95

СРАВНЕНИЕ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ С РАЗНЫМИ СРОКАМИ РЕАЛИЗАЦИИ

Если каждый из инвестиционных проектов по-своему хорош, выбор между ними затруднителен. Сделать этот выбор еще сложнее в случае, когда сроки реализации инвестиционных проектов разные. Краткосрочные инвестиционные проекты могут требовать частой замены, но они освобождают средства для инвестиций в другом месте.

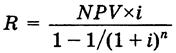

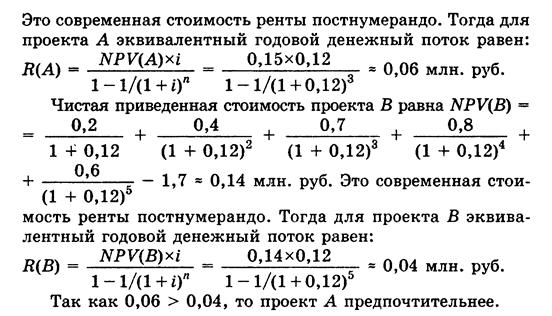

Одним из способов сравнения инвестиционных проектов с разными сроками реализации является определение эквивалентного годового денежного потока для каждого инвестиционного проекта. Зная чистую приведенную стоимость NPV, срок реализации п и альтернативные издержки по инвестициям i инвестиционного проекта, определяют величину отдельного годового платежа простой ренты постнумерандо NPV.

Предпочтение отдается инвестиционному проекту с большим эквивалентным годовым денежным потоком.

Пример 4. Предприятие анализирует два инвестиционных проекта: А (первоначальные затраты 1,5 млн. руб.) и В (первоначальные затраты 1,7 млн. руб.). Оценка чистых денежных поступлений дана в таблице.

| Год | Проект А, млн. руб. | Проект В, млн. руб. |

| 0,5 | 0,2 | |

| 0,7 | 0,4 | |

| 0,9 | 0,7 | |

| — | 0,8 | |

| — | 0,6 |

Альтернативные издержки по инвестициям i = 12%. Сравним эти проекты, используя эквивалентные годовые денежные потоки.

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 21409; Нарушение авторских прав?; Мы поможем в написании вашей работы!