КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Порядок обчислення податку

|

|

|

|

Особливості визнання витрат подвійного призначення, амортизація - самостійно

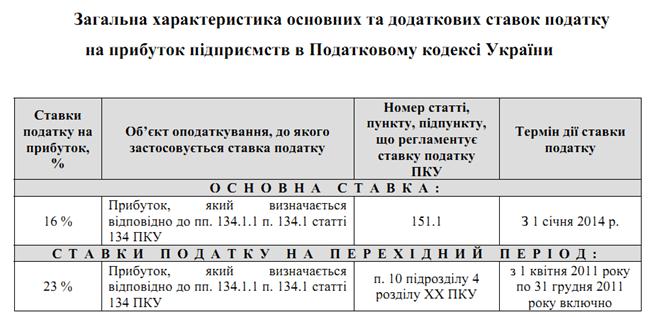

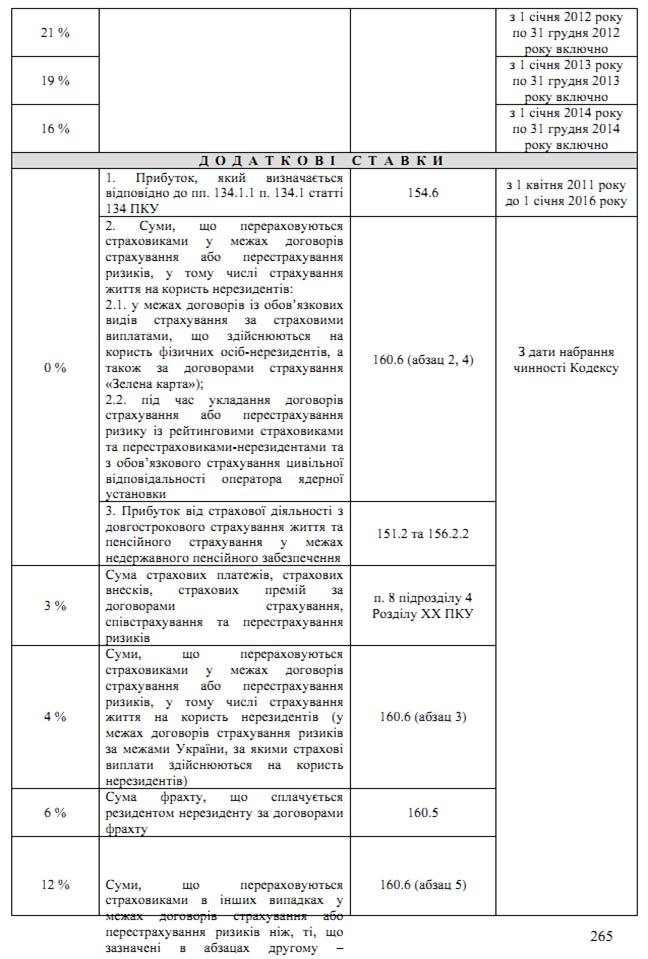

Основна ставка податку становить 16 відсотків. Таким чином, на даний момент ставка податку на прибуток підприємств становить:

З 1 січня 2012 року по 31 грудня 2012 року включно – 21%;

З 1 січня 2013 року по 31 грудня 2013 року включно – 19%;

З 1 січня 2014 року – 16%.

Також застосовуються 0 відсотків – прибуток від страхової діяльності юридичних осіб та 0, 4, 6, 12, 15 і 20 відсотків доходів нерезидентів та прирівняних до них осіб із джерелом їх походження з України.

Податковою базою визнається грошове вираження прибутку як об’єкта оподаткування.

Податок нараховується платником самостійно за ставкою від податкової бази. Податок, отриманий від діяльності, яка підлягає патентуванню відповідно до розділу XII ПКУ, підлягає сплаті до бюджету в сумі, яка визначена відповідно до цього розділу, і зменшена на вартість придбаних торгових патентів на право провадження такого виду діяльності.

Платник податку, який проводить діяльність, що підлягає патентуванню відповідно до розділу XII ПКУ, зобов’язаний окремо визначати податок від кожного виду такої діяльності та окремо визначати податок від іншої діяльності. З цією метою ведеться окремий облік доходів, отриманих від діяльності, що підлягає патентуванню, та витрат, пов’язаних з веденням діяльності з урахуванням збитку як результату розрахунку об’єкта оподаткування.

Доходи і витрати нараховуються з моменту їх виникнення згідно із правилами, встановленими цим розділом, незалежно від дати надходження або сплати коштів, якщо інше не встановлено цим розділом.

Платник податку, який має у своєму складі відокремлені підрозділи, розташовані на території іншої, ніж такий платник податку, територіальної громади може прийняти рішення щодо сплати консолідованого податку та сплачувати податок до бюджетів територіальних громад за місцезнаходженням таких відокремлених підрозділів, а також до бюджету територіальної громади за своїм місцезнаходженням, визначений згідно з нормами цього розділу та зменшений на суму податку, сплаченого до бюджетів територіальних громад за місцезнаходженням відокремлених підрозділів.

Сума податку на прибуток відокремлених підрозділів за відповідний звітний (податковий) період визначається розрахунково виходячи із загальної суми податку, нарахованого платником податку, розподіленого пропорційно питомій вазі суми витрат відокремлених підрозділів такого платника податку у загальній сумі витрат цього платника податку.

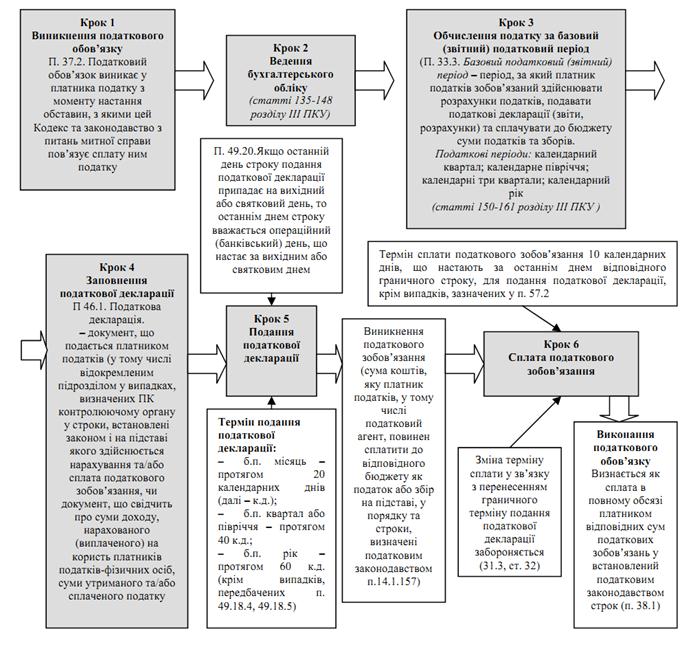

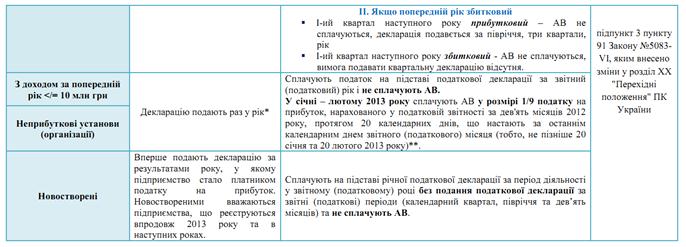

У цілому, виконання податкового обов’язку з податку на прибуток підприємств подані на рис. 1.

Рис. 1. Блок-схема процесу виконання податкового обов’язку з податку на прибуток підприємств

Вибір порядку сплати податку на прибуток, здійснюється платником податку самостійно до 1 липня року, що передує звітному, про що повідомляються податкові органи за місцезнаходженням такого платника податку та його філій (відокремлених підрозділів). Зміна порядку сплати податку протягом звітного року не дозволяється. При цьому відокремлені підрозділи подають податковому органу за своїм місцезнаходженням розрахунок податкових зобов’язань щодо сплати консолідованого податку, форма якого встановлюється центральним органом державної податкової служби України, виходячи з положень цього пункту. Рішення про сплату консолідованого податку поширюється також на відокремлені підрозділи, створені таким платником податку протягом будь-якого часу після такого повідомлення.

У разі, якщо станом на 1 січня звітного року, платник податку не мав відокремлених підрозділів, але створив відокремлений підрозділ (підрозділи) в будь-який час протягом такого звітного року, такий платник податку має право прийняти рішення щодо сплати консолідованого податку у такому звітному році. Платник податку повідомляє податкові органи про прийняття такого рішення протягом 20 днів з моменту його прийняття. У разі прийняття платником податку такого рішення, обраний ним порядок сплати податку застосовується до зміни платником податку такого рішення та не потребує щорічного підтвердження.

Відповідальність за своєчасне та повне внесення сум податку до бюджету територіальної громади за місцезнаходженням відокремлених підрозділів несе платник податку, у складі якого знаходиться такі відокремлені підрозділи.

Використовуються такі податкові періоди: календарні квартал, півріччя, три квартали, рік.

У разі коли особа береться на облік органом державної податкової служби як платник податку в середині податкового періоду, перший звітний податковий період розпочинається з дати, на яку припадає початок такого обліку, і закінчується останнім календарним днем наступного податкового періоду.

Якщо платник податку ліквідується (у тому числі до закінчення першого звітного податкового періоду), останнім податковим періодом вважається період, на який припадає дата такої ліквідації.

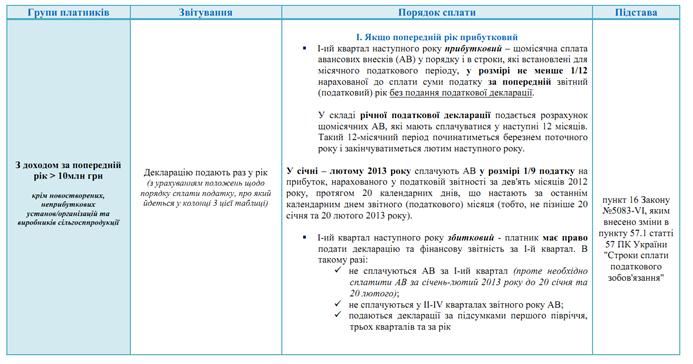

Новий порядок сплати податку на прибуток підприємств з 01 січня 2013 року на підставі аналізу положень Закону України від 05.07.2012р. №5083-VI "Про внесення змін до Податкового кодексу України щодо державної податкової служби та в зв'язку з проведенням адміністративної реформи в Україні"

*висновок про те, що необхідно подавати лише річну декларацію зроблено на підставі комплексного аналізу чинних норм ПК України та нового пункту 57.1 ПК України. Так, норма пункту 152.9 ПК України визначає, що для цілей цього розділу використовуються такі податкові періоди: календарні квартал, півріччя, три квартали, рік. Базовим податковим (звітним) періодом для цілей цього розділу є календарний квартал.

Згідно із визначенням пункту 33.3 ПК України базовий податковий (звітний) період - період, за який платник податків зобов'язаний здійснювати розрахунки податків, подавати податкові декларації (звіти, розрахунки) та сплачувати до бюджету суми податків та зборів, крім випадків, передбачених цим Кодексом, коли контролюючий орган зобов'язаний самостійно визначити суму податкового зобов'язання платника податку. Таким чином, законодавець визначив, що відповідний податковий період вважатиметься базовим лише в разі виконання платником в комплексі трьох умов:

1. здійснення за цей період розрахунків податку;

2. подання за цей період декларації;

3. сплата за цей період податку

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 411; Нарушение авторских прав?; Мы поможем в написании вашей работы!