КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

ЛЕКЦІЯ №4 (11). Розділ 4. Оподаткування підприємств

|

|

|

|

Тема: Місцеві податки і збори. Спрощена система оподаткування.

План лекції

1. Місцеві податки і збори в системі оподаткування підприємств.

2. Цільові відрахування підприємств у державні цільові страхові фонди.

3. Спрощений режим оподаткування.

1.

Підприємства беруть участь у формуванні місцевих фінансових ресурсів органів місцевої влади через сплату встановлених на даній території місцевих податків і зборів. Перелік і порядок обчислення місцевих податків і зборів визначено Декретом КМУ від 20.05.1993 р. „Про місцеві податки і збори”:

Місцеві податки: - комунальний податок;

- податок на рекламу.

Місцеві збори:

• ринковий збір;

• готельний збір;

• за право використання місцевої символіки;

• за паркування автотранспорту;

• за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

• за дозвіл на проведення місцевих аукціонів, конкурсного роз продажу і лотерей;

• за право проведення кіно- і телезйомок;

• за проїзд по території прикордонних областей автотранспортом, що слідує за кордон, та ін.

Особливості їх стягнення і впливу на фінансово-господарську діяльність суб'єктів господарювання полягають у такому:

1. Місцеві податки і збори включають до складу валових витрат, що вираховуються зі скоригованого валового доходу, а отже, зменшують суму оподатковуваного прибутку.

2. Місцеві податки і збори суб'єкти господарювання відносять

на собівартість продукції (робіт, послуг), що впливає на формування бухгалтерського прибутку.

Органи місцевого самоврядування мають право: — запроваджувати тільки ті податки і збори, що передбачені законодавчими актами;

— установлювати ставки, що не перевищують граничних розмірів, передбачених законодавчими актами;

— установлювати додаткові пільги для окремих платників податків (визначення ставки, нижчої за мінімальну, або повне звільнення від податку, надання відстрочки).

Комунальний податок.

Платники: всі підприємства, крім бюджетних і сільськогосподарських планово-дотаційних.

Обєкт оподаткування: фонд оплати праці, розрахований за неоподатковуваним мінімумом доходів громадян (17 грн.). Ставка 10%.

ФОПн = Нмдг * ЧП сер (1)

ЧП сер - середньоспискова чисельність працівників.

ЧП сер = (∑ ЧП 1день + ЧП 2 день +...+ ЧП п) / КД (30 або 31) (2)

До спискового складу включають усіх штатних працівників, що не включені до списку у інших підприємствах, присутні та відсутні, у відрядженнях, студенти, сапіранти, учні, з якими укладено трудові договори, хворі, у відпустках, крім відпустки по вагітності та пологах, догляду за дитиною до трьох років (згідно інструкції зі статистики чисельності праців-ників, затв. Наказом мін. статистики від 28.09.2005 р., у дії 1.01.2006 р.).

Термін сплати до 15 числа наступного за звітним місяця

Податок з реклами. Платниками цього податку є суб'єкти підприємницької діяльності, їхні філії, відділення, представництва, постійні представництва нерезидентів – замовники реклами (рекламодавці), виробники і розповсюджувачі реклами.

Об’єктом оподаткування є вартість послуг зі встановлення і розміщення реклами (без ПДВ).

Податок з реклами стягується з усіх видів комерційних оголошень і повідомлень, що поширюються з допомогою засобів масової інформації (радіо, телебачення, преса), афіш, плакатів, рекламних щитів (на вулицях, магістралях, площах, будинках, на транспорті); або друкуються на спортивному одязі чи майні (внутрішня і зовнішня реклама).

Ставки податку визначено в таких розмірах: 0,1 % від вартості послуг за одноразову рекламу; 0,5 % від вартості розміщення стаціонарної реклами на тривалий час; 0,3 % за рекламу на майні, товарах, одязі.

Рекламодавці мають сплачувати податок під час оплати послуг, а виробники реклами — щомісяця (до 15 числа місяця, наступного за звітним).

2.

Відрахування в цільові державні фонди становлять значні за обсягом суми коштів, що суттєво впливає на фінансово-господарську діяльність підприємств. Цей вплив виявляється в такий спосіб.

• По-перше, через формування валових витрат, які виключаються із суми скоригованого валового доходу.

• По-друге, через формування поточних витрат (собівартості). Отже, вплив названих відрахувань на фінансово-господарську діяльність підприємств є суперечливим.

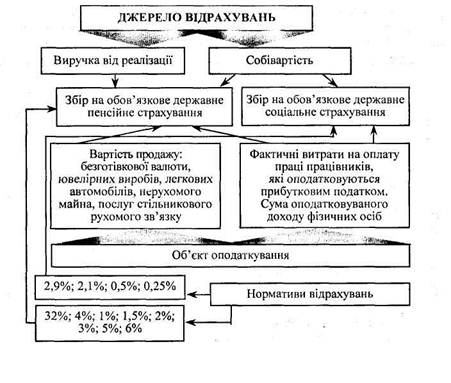

Схему участі підприємств у формуванні цільових державних фондів пенсійного і соціального страхування показано на рис. 1.

Законом України від 09.07.2003 № 1058-ІУ «Про загальнообов'язкове державне пенсійне страхування», який набуває чинності з 1 січня 2004 р., в Україні започатковано пенсійну реформу. Принциповою різницею нової пенсійної системи є перехід від пенсійного забезпечення до системи пенсійного страхування, у підґрунті якої — залежність матеріального забезпечення в старості від трудової участі громадян та соціального внеску до системи пенсійного страхування.

|

Рис. 1. Структурно-логічна схема участі підприємств у формуванні цільових державних фондів пенсійного і соціального страхування

Збір на обов'язкове державне пенсійне страхування. Платниками такого збору (страхових внесків) є:

• суб'єкти підприємницької діяльності, філії, відділення й інші відособлені підрозділи;

• фізичні особи — суб'єкти підприємницької діяльності, які не використовують працю найманих працівників, адвокати, приватні нотаріуси;

• фізичні особи, що працюють за трудовим договором (контрактом), виконують роботи (послуги) згідно з цивільно-правовими договорами.

Крім того, зберігаються збори (страхові внески) з окремих господарських операцій, які здійснюють:

• юридичні та фізичні особи за операціями з купівлі-продажу безготівкової валюти 1,3%;

• суб'єкти підприємницької діяльності, які торгують ювелірними виробами із золота (крім обручок), платини і коштовних каменів 5%;

• юридичні та фізичні особи за реалізації легкових автомобілів, крім легкових автомобілів, якими забезпечуються інваліди, та автомобілів, що переходять у власність спадкоємцям 3%;

• підприємства, організації, установи незалежно від форми власності, які придбавають нерухоме майно, крім державних підприємств, організацій, установ, які придбавають нерухоме майно за рахунок бюджетних коштів 1%;

• підприємства, організації, установи, які користуються послугами стільникового рухомого зв'язку 6%.

а для обчислення суми збору з окремих суб'єктів підприємницької діяльності.

Платникам збору, які мають найманих працівників, але не здійснюють витрат на оплату їхньої праці, для визначення суми збору розрахунково визначається спеціальний показник: добуток мінімального розміру заробітної плати на кількість працівників такого платника збору, на яких здійснюється нарахування заробітної плати.

Фізичні особи — суб'єкти підприємницької діяльності, що не використовують найманої праці, для обчислення збору беруть суму власного оподатковуваного доходу (прибутку).

Суб'єкти підприємницької діяльності — платники збору зобов'язані зареєструватися в органах Пенсійного фонду України. Слід звернути увагу, що інформацію про таку реєстрацію вимагають комерційні банки в разі відкриття банківських рахунків.

Ставки збору встановлено і диференційовано за категоріями платників.

1. 32% (2005 р. 31,8, 2006 – 33,2%) від заробітної плати та інших виплат, що підлягають оподаткуванню ПДФО.

2. 4% від заробітної плати інвалідів, а також на підприємствах, де ФОП інвалідів не менше 50 % загального ФОП і підприємство створене всеукраїниським обєднанням інвалідів.

3. Додаткове пенсійне забезпечення – до 15% сукупного доходу працівника.

Збір на державне обов'язкове пенсійне страхування сплачується одночасно з отриманням коштів в установах банків на оплату праці.

Збір на обов'язкове державне соціальне страхування. Порядок здійснення і розмір внесків на загальнообов'язкове державне соціальне страхування визначені чинними законодавчими актами.

Внески на загальнообов'язкове державне соціальне страхування включають:

• внески на соціальне страхування у зв'язку з тимчасовою втратою працездатності;

• внески на соціальне страхування на випадок безробіття.

Внески на соціальне страхування у зв’язку з тимчасовою втратою працездатності до Фонду соціального страхування України з тимчасової втрати працездатності підприємства здійснюють у такому порядку: від суми фактичних витрат на оплату праці найманих працівників, включаючи витрати на виплату основної і додаткової заробітної плати, інші заохочувальні виплати, у тому числі в натуральній формі, та які підлягають обкладанню прибутковим податком з громадян, — у розмірі 2,9 % з 1.01.2006 р. – 1,5%.

Внески на соціальне страхування на випадок безробіття до Фонду загальнообов'язкового соціального страхування України на випадок безробіття підприємства здійснюють від фактичних витрат на оплату праці найманих працівників — 1,3 %.

Джерело, за рахунок якого підприємства здійснюють відрахування на обов'язкове державне соціальне страхування, аналогічне тому, що стосується відрахувань на обов'язкове державне пенсійне страхування.

Терміни сплати: - під час здійснення операцій; не пізніше дня одержання у банку коштів на з/п.

Внески до фонду Соціального захисту інвалідів.

У розмірі середньої заробітної плати за кожне нестворене робоче місце у межах 4% загальної чисельності працівників.

3.

З метою реалізації державної політики з підтримки малого підприємництва, підвищення його ролі в розвитку національної економіки з 1 січня 1999 р. внесено зміни в оподатковування суб'єктів малого підприємництва (згідно з Указом Президента України від З липня 1998 року «Про спрощену систему оподаткування обліку та звітності суб'єктів малого підприємництва» з додатковими змінами відповідно до Указу Президента від 28 червня 1999 р. та постанови Кабінету Міністрів України від 16 березня 2000 р.).

Суб’єкти малого бізнесу в Україні: підприємства – юридичні особи з чисельністю працівників до 50 осіб і обсягом виручки за попередній рік не більше 1 млн. грн. (500 тис. євро); СПД з чисельністю працюючих до 10 осіб і обсягом річної виручки до 500 тис. грн. в яких частка підприємств, що не є суб’єктами малого бізнесу на більше 25% мають право, крім звичайної системи оподаткування обрати спрощену систему обліку і оподаткування.

Спрощену систему оподатковування (установлення єдиного податку) запроваджено для таких суб'єктів малого підприємництва:

— юридичних осіб — суб'єктів підприємницької діяльності будь-якої організаційно-правової форми та форми власності, якщо в них за рік середньо-облікова чисельність працівників не перевищує 50 осіб, а обсяг виручки від реалізації продукції (товарів, робіт, послуг) за календарний рік — 1 млн. грн.;

— фізичних осіб, які здійснюють підприємницьку діяльність без створення юридичної особи, якщо кількість осіб, які перебувають у трудових відносинах з особою, включаючи членів її сім'ї, за календарний рік не перевищує 10 осіб, і обсяг виручки від реалізації продукції (товарів, робіт, послуг) — 500 тис. грн.

Об'єктом оподаткування суб'єктів малого підприємництва є виручка від реалізації продукції (товарів, робіт, послуг), яка визначається за касовим методом, тобто суми, фактично отримані суб'єктом підприємницької діяльності на свій поточний рахунок або в касу за здійснення операцій з продажу товарів (робіт, послуг). У разі продажу основних фондів виручкою від реалізації вважається різниця між сумою, отриманою від реалізації основних фондів, та їх залишковою вартістю на момент продажу.

Суб'єкт малого підприємництва, який сплачує єдиний податок, звільняється від сплати таких податків і зборів (обов'язкових платежів):

—податку на додану вартість, крім єдиного податку за ставкою 6 %;

—податку на прибуток;

—податку на доходи фізичних осіб – для СПД;

—збору за спеціальне використання природних ресурсів;

—збору на обов'язкове державне пенсійне страхування (частково);

—збору на обов'язкове державне соціальне страхування;

-- комунального податку;

-- податку на промисел;

—збору за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

—внесків до Фонду соціального захисту інвалідів;

—плати за патенти згідно із Законом «Про патентування деяких видів підприємницької діяльності».

Для переходу на спрощену систему оподатковування суб'єкт малого підприємництва має подати письмову заяву в орган державної податкової служби за місцем державної реєстрації не пізніше ніж за 15 днів до початку наступного звітного (податкового) періоду (кварталу), за умови сплати всіх установлених податків та зборів за попередній звітний (податковий) період.

Ставки єдиного податку для фізичних осіб установлюють місцеві ради за місцем державної реєстрації суб'єкта підприємницької діяльності з урахуванням виду діяльності. Ставка податку не може становити менше 20 та більше 200 гривень за календарний місяць.

Коли фізична особа—суб'єкт підприємницької діяльності здійснює кілька видів її, для яких встановлено різні ставки єдиного податку, вона отримує одне свідоцтво і сплачує один податок, що не перевищує максимальної ставки.

Для платника єдиного податку (фізичної особи), який провадить підприємницьку діяльність з використанням найманої праці або коли участь у підприємницькій діяльності беруть члени його сім'ї, ставка єдиного податку збільшується на 50 % за кожну особу.

Суб'єкт підприємницької діяльності — фізична особа, яка сплачує єдиний податок, звільняється від зборів до державних цільових фондів, пов'язаних з виплатою заробітної плати працівникам, які перебувають з ним у трудових відносинах, включаючи членів його сім'ї.

Сплачена суб'єктом підприємницької діяльності — фізичною особою сума єдиного податку є остаточною і не включається до переліку загальних податкових зобов'язань як самого платника податку, так і осіб, що перебувають з ним у трудових відносинах, включаючи членів його сім'ї, які беруть участь у підприємницькій діяльності.

Суб'єкти підприємницької діяльності — юридичні особи можуть самостійно вибрати ставку єдиного податку:

— 6 % суми виручки від реалізації продукції (товарів, робіт, послуг) без урахування акцизного збору, але з окремою сплатою ПДВ;

—10 % суми виручки від реалізації продукції (товарів, робіт, послуг) без урахування акцизного збору, але зі включенням ПДВ до складу єдиного податку.

Суми єдиного податку сплачуються до бюджету щомісяця до 20 числа місяця, наступного за тим, в якому одержано виручку, на окремий рахунок відділень Державного казначейства України.

Наступного дня після надходження коштів відповідне відділення казначейства, своєю чергою, переказує суми єдиного податку:

—до державного бюджету — 20 %;

—до місцевого бюджету — 23 %;

—до Пенсійного фонду — 42 %;

— на обов'язкове соціальне страхування — 15 % (у тому числі 4 % до Державного фонду сприяння зайнятості населення).

Суб'єкти малого підприємництва (юридичні особи) за результатами господарської діяльності за звітний період (квартал) подають до органу державної податкової служби (до 20 числа місяця, наступного за звітним періодом) розрахунок сплати єдиного податку, акцизного збору і податку на додану вартість (якщо ними вибрано ставку 6 %).

Крім того вони сплачують: 1) акцизний збір; 2) податок з власників транспортних засобів; 3) вартість торгового патенту.

Свідоцтво платника єдиного податку діє 1 рік, після чого його необхідно поновлювати.

На спрощену систему оподаткування суб'єктів малого підприємництва не можуть бути переведені:

—довірчі товариства, страхові компанії, банки, інші фінансово-кредитні та небанківські фінансові установи;

-суб'єкти підприємницької діяльності, що на них поширюється дія Закону України «Про патентування деяких видів підприємницької діяльності» у частині придбання спеціального торгового патенту;

—суб'єкти підприємницької діяльності, у статутному фонді яких частки, що належать юридичним особам—учасникам та засновникам даних суб'єктів (які не є суб'єктами малого підприємництва), перевищують 25 %;

—фізичні особи — суб'єкти підприємницької діяльності, які провадять підприємницьку діяльність без створення юридичної особи і торгують лікеро-горілчаними та тютюновими виробами, пально-мастильними матеріалами;

—суб'єкти підприємницької діяльності, спільна діяльність яких здійснюється на підставі договору про спільну діяльність без створення юридичної особи.

Фіксований сільськогосподарський податок.

Сума податку протягом визначеного законодавстовм терміну не змінюється.

Платники мають право обирати форму сплати: грошову або

Обєкт оподаткування – площа сільськогосподарських угідь за ставками (на рік)

- рілля, сіножаті і пасовища – 0,5 % грошової оцінки.

- багаторічні насадження – 0,3% грошової оцінки.

У гірських і поліських зонах – відповідно – 0,3 і 0,1 %. Сплачується податок щомісяця в 1/3 частині квартальної суми податку, яка визначається:

І квартал – 10% річної суми; ІІ квартал – 10 %; ІІІ квартал – 50 %; ІV квартал – 30%.

Терімн сплати – до 30 числа наступного місяця. При натуральній формі оплати: до 15 жовтня, 1 грудня – рослинницька продукція; не пізніше останнього робочого дня місяця – продукція тваринництва.

Податок розподіляється: 30% - місцевий бюджет; 68 % пенсійне страхування; 2% - соціальне страхування.

Таблиця 1. Системи оподаткування фізичних осіб - підприємців в Україні

| Показники | Традиційна система оподаткування | Оподаткування по фіксованому податку | Спрощена система оподаткування (єдиний податок) |

| Умови застосування | Не передбачено | Кількість осіб, котрі співпрацюють з підприємцем, включаючи членів сім’ї не повинна перевищувати 5 осіб. Приватний підприємець здійснює діяльність на ринках і є платником ринкового збору Валовий доход приватного підприємця від підприємницької діяльності за останні 12 календарних місяців, котрий не перевищує 7 000 неоподаткованих мінімумів доходів громадян (119 000 грн.) | Число осіб, не повинно перевищувати 10 чоловік. Об’єм виручки від реалізації за рік не повинно перевищувати 500 000 тис.грн |

| Область застосування | Не обмежена | Продажа товарів на ринках, крім торгівлі лікеро-горілчаних і тютюнових виробів. | Будь-яка діяльність крім: ігрового бізнесу, бізнесу, пов’язаного з підакцизними товарами, операцій з дорогоцінними металами і дорогоцінним камінням |

| Розмір податку | 13% від сукупного чистого доходу на період з 1.01.04 по 1.01.07. З 1.01.07 – 15% | Від 20 грн. до 100 грн. збільшується на 50% найманого працівника | Від 20 до 200 грн. за місяць збільшується; на 50% найманого працівника |

| Мінімальний строк роботи по обраній системі оподаткування | Не встановлений | Місяць | Квартал |

| Податки і збри від сплати яких звільняється приватний підприємець | Не звільняється | Звільнені від сплати: - податку з доходів фізичних осіб (зі свох доходів), податку на промисел, НДС,внеску до Фнду тимчасової втрати працездатності, внеску до фнду безробіття, внеску до Фонду «нещасного випадку», плати за торговий патент, внесків до Фонду соціального захисту інвалідів. | Звільнені від сплати: Податку з доходів фізичних осіб, плати за землю, внеску до Фонду по тимчасовій втраті працездатності, внеску до Фонду безробітніх, збору на видачу дозволу на розміщення об’єкта торгівлі і сфери послуг, плати за патенти, ПДВ. |

| Облік доходів і витрат | В Книзі обліку доходів і витрат ф. №10 | Книга обліку доходів і витрат по ф. №10 не ведеться | Книга обліку доходів і витрат по ф. №10 |

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 361; Нарушение авторских прав?; Мы поможем в написании вашей работы!