КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Анализ рентабельности предприятия

|

|

|

|

Рентабельность — это относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.). Они более полно, чем прибыль, идентифицируют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или потребленными ресурсами. Эти показатели используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп, характеризующих:

1) окупаемость затрат;

2) прибыльность продаж;

3) доходность капитала и его частей.

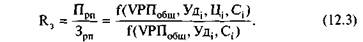

Рентабельность продукции (коэффициент окупаемости затрат) исчисляется путем отношения прибыли от реализации (Прп) до выплаты процентов и налогов к сумме затрат по реализованной продукции (Зрп):

Показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции.

Аналогичным образом определяется доходность инвестиционных проектов: полученная или ожидаемая сумма прибыли от инвестиционной деятельности (П) относится к сумме инвестиционных затрат (ИЗ):

Рентабельность продаж (оборота) рассчитывается делением прибыли от реализации продукции, работ и услуг до выплаты процентов и налогов на сумму полученной выручки (В). Характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с рубля продаж. Этот показатель рассчитывается в целом по предприятию и отдельным видам продукции.

Рентабельность совокупного капитала исчисляется отношением брутто-прибыли до выплаты процентов и налогов (БП) к среднегодовой стоимости всего совокупного капитала (KL).

Рентабельность (доходность) операционного капитала исчисляется отношением прибыли от операционной деятельности до выплаты процентов и налогов (П) к среднегодовой сумме операционного капитала (ОК). Она характеризует доходность капитала, задействованного в операционном процессе:

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

Уровень рентабельности продукции (коэффициент окупаемости затрат), исчисленный в целом по предприятию, зависит от трех основных факторов первого порядка: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации. Факторная модель этого показателя имеет следующий вид:

Затем следует сделать факторный анализ рентабельности по каждому виду продукции.

Так же проводится анализ, позволяющий проследить цепочку показателей «издержки — объем продаж — прибыль», который называется операционным.

Используя операционный анализ, финансовый менеджер сможет найти ответы на ряд важнейших вопросов, таких, как:

- сколько наличного капитала требуется предприятию;

- каким образом можно мобилизовать эти средства;

- до какой степени можно доводить финансовый риск, используя эффект финансового рычага;

- как повлияет на прибыль изменение объема производства и сбыта.

Ключевыми элементами операционного анализа служат следующие показатели:

- финансовый рычаг;

- операционный рычаг;

- порог рентабельности (точка безубыточности предприятий),

- запас финансовой прочности предприятия;

- валовая маржа;

- коэффициент валовой маржи.

Операционный анализ служит поиску наиболее выгодных комбинаций между переменными затратами на единицу продукции, постоянными издержками, ценой и объемом продаж.

Прежде чем перейти к методике расчета указанных показателей, необходимо вспомнить состав постоянных издержек производства и переменных издержек.

Постоянные издержки включают следующие составляющие:

- постоянную заработную плату;

- арендные платежи;

- плату за электроэнергию;

- плату за газ;

- плату за воду;

- плату за телефон;

- расходы на почтовые услуги;

- страховые платежи;

- расходы на ремонт;

- расходы на рекламу;

- проценты за кредит;

- амортизацию и т.д.

Переменные издержки включают следующие составляющие:

- сырье и основные материалы;

- покупные полуфабрикаты;

- дополнительную заработную плату;

- издержки по приобретению товара и т.д.

Рассмотрим методику определения показателей, используемых в операционном анализе, и охарактеризуем каждый показатель.

Валовая маржа (ВМ) — это результат от реализации продукции после возмещения переменных затрат. В зарубежной практике показатель валовой маржи называют суммой покрытия, или вкладом. Одной из основных задач финансового менеджмента является максимизация валовой маржи, поскольку именно она является источником покрытия постоянных издержек и определяет величину прибыли. Валовая маржа рассчитывается по формуле:

ВМ = В - ПИП

где В — выручка от реализации;

ПИП — переменные издержки производства.

Коэффициент валовой маржи (К) — является промежуточным показателем, он определяет долю валовой маржи в выручке от реализации. В операционном анализе он используется для определения величины прибыли и определяется по формуле:

К = ВМ: В или К, % = (ВМ: В) * 100.

Порог рентабельности (ПР) используется в операционном анализе и часто называется точкой безубыточности. Точка безубыточности — это такая ситуация, при которой предприятие не несет убытков, но и не имеет прибыли. При этом количество продаж, находящихся ниже точки безубыточности, влекут за собой убытки; продажи выше точки безубыточности приносят прибыль.

Чем выше порог рентабельности, тем труднее его преодолеть, но при этом предприятия с низким порогом рентабельности легче переживают падение спроса на продукцию, которое влечет снижение цены реализации:

ПР = СПЗ: К,

где СПЗ — сумма постоянных затрат.

Запас финансовой прочности (ЗФП) показывает превышение фактической выручки от реализации над порогом рентабельности, т.е. чем больше эта величина, тем более финансово устойчивым является предприятие:

ЗФП, руб. = В – ПР или ЗФП, %. - ПР: В.

Прогнозируемая прибыль (П) рассчитывается умножением запаса финансовой прочности на коэффициент валовой маржи.

П = ЗФП * К.

Действие операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли. Чем больше уровень постоянных издержек в общем объеме затрат, тем больше сила воздействия операционного рычага (СОР). Указывая на темпы падения прибыли с каждым процентом снижения выручки, сила воздействия операционного рычага свидетельствует об уровне предпринимательского риска данного предприятия

СОР = ВМ: П.

Для предприятий, имеющих на балансе большое количество неэффективно используемых основных фондов, высокая сила операционного рычага представляет значительную опасность: в этом случае каждый процент снижения выручки от реализации приводит к резкому падению прибыли и достаточно быстрому вхождению предприятия в зону убытков. В таких условиях сокращается число вариантов выбора продуктивных решений.

Анализ эффективности инвестиций осуществляется по следующим формулам:

Метод чистого приведенного эффекта {NPV) состоит в следующем.

1. Определяется текущая стоимость затрат (IСо), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

2. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF (кеш-флоу) приводятся к текущей дате:

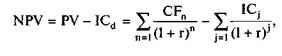

3. Текущая стоимость затрат (IС0) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистый приведенный эффект (NPV):

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с альтернативным вариантом их использования. Если NPV > 0, значит, проект принесет больший доход, чем при альтернативном размещении капитала. Если же NPV < 0, то проект имеет доходность ниже рыночной, и поэтому деньги выгоднее хранить в банке. Проект ни прибыльный, ни убыточный, если NPV = 0.

В случаях когда деньги в проект инвестируются не разово, а частями на протяжении нескольких лет, для расчета NPV применяется следующая формула:

где п — число периодов получения доходов;

j — число периодов инвестирования средств в проект.

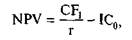

Если денежный поток от инвестиционного проекта условно бесконечен ( перпетуитет ), то чистый приведенный эффект можно рассчитать следующим образом:

где CF — поступление денежных доходов в течение первого года эксплуатации инвестиций;

Дополняет данный показатель дисконтированный индекс рентабельности инвестиционных проектов, расчет которого производится по формуле

В отличие от чистого приведенного эффекта данный показатель является относительным. Инвестиция становится выгодной, когда ее рентабельность превышает средний уровень доходности по денежным вкладам на рынке капиталов. Индекс рентабельности удобно использовать при выборе варианта проекта инвестирования из ряда альтернативных. Критерием выбора является максимальная рентабельность инвестиционного проекта.

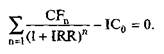

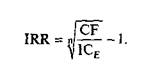

Очень популярным показателем, который применяется для оценки эффективности инвестиций, является внутренняя норма доходности (IRR). Это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую процентную ставку, при которой можно инвестировать средства без каких-либо потерь для собственника. Его значение находят из следующего уравнения:

Экономический смысл данного показателя заключается в том, что он показывает ожидаемую норму доходности или максимально допустимый уровень инвестиционных затрат в оцениваемый проект.

Инвестиция эффективна, если IRR превышает заданную ставку дисконта (калькуляционного процента) или равна ей. Если это условие выдерживается, инвестор может принять проект, в противном случае он должен быть отклонен. При сравнении нескольких инвестиционных проектов предпочтение отдается проекту с наивысшей внутренней нормой доходности.

Данный метод оценки эффективности инвестиций является обратным методу исчисления NPV. Он ориентирован не на нахождение NPV при заданной ставке дисконта, а на определение IRR при заданной величине NPV, равной нулю.

Если инвестиционный проект генерирует денежный доход только один раз (в конце периода его действия), то внутреннюю норму доходности для него можно определить, используя следующее уравнение:

Исходя из сущности внутренней нормы доходности инвестиционный проект следует принять, если IRR выше альтернативной доходности, которая устанавливается на рынках капитала и принимается в качестве ставки дисконта. При таких условиях, когда IRR > г, проект будет иметь положительную величину NPV. Если IRR = г, проект имеет нулевую величину NPV, а при IRR < r NPV будет иметь отрицательное значение. Чем больше разрыв между IRR и рыночной нормой доходности, тем меньше риск инвестирования капитала.

Показатели NPV и IRR взаимно дополняют друг друга. Если NPV измеряет массу полученного дохода, то IRR оценивает способность проекта генерировать доход с каждого рубля инвестиций.

Если имеется несколько альтернативных проектов с одинаковыми значениями NPV и IRR, то при выборе окончательного варианта инвестирования учитывается длительность инвестиций — дюрация (duration).

Дюрация (D) — это средневзвешенный срок поступления денежных доходов от инвестиционных проектов. Она рассчитывается следующим образом: приведенная стоимость каждого платежа умножается на время, через которое этот платеж должен поступить, после чего все полученные значения суммируются и делятся на сумму приведенной стоимости всех платежей:

где PVt — текущая стоимость доходов за период t;

t — период поступления дохода.

Дюрация позволяет привести к единому стандарту самые разнообразные по своим характеристикам проекты (по срокам, количеству платежей в периоде, методам расчета причитающегося процента).

Ретроспективная оценка эффективности финансовых вложений производится сопоставлением суммы полученного дохода от финансовых инвестиций со среднегодовой суммой данного вида активов. Средний уровень доходности (ДВК) может измениться за счет:

структуры ценных бумаг, имеющих разный уровень доходности (Уд;);

уровня доходности каждого вида ценных бумаг, приобретенных предприятием (ДВК;).

Текущая внутренняя стоимость любой ценной бумаги в общем виде может быть рассчитана по формуле

>

>

где РУф и — реальная текущая стоимость финансового инструмента;

CFn — ожидаемый возвратный денежный поток в n-м периоде;

d — ожидаемая или требуемая норма доходности по финансовому инструменту;

п — число периодов получения доходов.

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 1759; Нарушение авторских прав?; Мы поможем в написании вашей работы!