КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Количественные оценки риска и методы их определения

|

|

|

|

Лекция 2

ЛЕКЦИЯ 2: СИСТЕМА КОЛИЧЕСТВЕННЫХ ОЦЕНОК ЭКОНОМИЧЕСКОГО РИСКА

На (1956), Алгола (1958) и Кобола (1959).

Система количественных оценок экономического риска

2.1 Количественные оценки риска и методы их определения

2.2 Показатели, используемые для количественной оценки риска

Риск — категория вероятностная, поэтому в процессе оценки неопределенности и количественного определения степени риска используют вероятностные расчеты.

Как отмечалось ранее, одним из наиболее распространенных методов количественной оценки риска является статистический метод.

Главными инструментами статистического метода расчета

риска являются:

· среднее значение ( ) изучаемой случайной величины (последствий какого-либо действия, например, дохода, прибыли и т.п.);

) изучаемой случайной величины (последствий какого-либо действия, например, дохода, прибыли и т.п.);

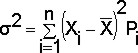

· дисперсия ( );

);

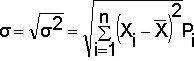

· стандартное (среднеквадратическое) отклонение ( );

);

· коэффициент вариации (V);

· распределение вероятности изучаемой случайной величины.

Из теории статистики известно, что для ограниченного числа (n) возможных значений случайной величины ее среднее значение определяется из выражения

где  - значение случайной величины;

- значение случайной величины;

Рi - вероятность появления случайной величины.

Средняя величина представляет собой обобщенную количественную характеристику ожидаемого результата.

Важной характеристикой, определяющей меру изменчивости возможного результата, является дисперсия — средневзвешенное из квадратов отклонений действительных результатов от средних,

а также очень близко с ним связанное среднеквадратическое отклонение, определяемое из выражения

Дисперсия и среднеквадратическое отклонение служат мерами абсолютного рассеяния и измеряются в тех же физических единицах, в каких измеряется варьирующий признак.

Для анализа меры изменчивости часто используют коэффициент вариации, который представляет собой отношение среднего квадратического отклонения к средней арифметической и показывает степень отклонения полученных значений

Коэффициент вариации — относительная величина. Поэтому с его помощью можно сравнивать колебаемость признаков, выраженных в различных единицах измерений.

Поскольку на формирование ожидаемого результата (например, величины прибыли) воздействует множество случайных факторов, то он естественно является случайной величиной.

Одной из характеристик случайной величины Х является закон распределения ее вероятностей.

Характер, тип распределения отражает общие условия, вытекающие из сущности и природы явления, и особенности, оказывающие влияние на вариацию исследуемого показателя (ожидаемого результата).

Как показывает практика, для характеристики распределения социально-экономических явлений наиболее часто используется так называемое, нормальное распределение.

Допущение о том, что большинство результатов хозяйственной деятельности (доходы, прибыль и т.п.), как случайные величины подчиняются закону, близкому к нормальному, широко используется в литературе по проблеме количественной оценки экономического риска.

Известно, что закон нормального распределения характерен для распределения событий в случае, когда их исход представляет собой результат совместного воздействия большого количества независимых факторов, и ни один из этих факторов не оказывает преобладающего влияния.

В действительности нормальное распределение экономических явлений в чистом виде встречается редко, однако, если однородность совокупности соблюдена, часто фактические распределения близки к нормальному.

На практике для проверки обоснованности принятого распределения используются различные критерии согласия (между эмпирическим и теоретическим распределением), которые позволяют принять или отвергнуть принятую гипотезу о законе распределения.

Следует отметить, что отдельные авторы считают непосредственным измерителем риска величину P2

Действительно, в относительно простых случаях для оценки степени риска можно использовать величину вероятности получения отрицательного результата (P2).

Однако, как следует из рассмотренного нами определения риска, существенные факторы понятия риска здесь даже не затрагиваются.

Для подтверждения и иллюстрации дальнейших рассуждений приведем следующий простой пример.

Представим себе человека, который должен перепрыгнуть через канаву определенной ширины. Если канава не большая, а человек хороший спортсмен, то мысли о риске и не возникают. Но если канава такой ширины, что успешный прыжок вероятен всего на 80%, то положение сразу же меняется. Однако как изменится проблема с точки зрения риска, если потребуется прыжок не через канаву полметра глубиной, а через пропасть глубиной сто метров. И, конечно, с точки зрения определения риска необходимо учесть, какое поощрение стимулирует достижение успеха.

Наши повседневные оценки риска всегда базируются на сравнении возможных выигрышных исходов и обстоятельств способствующих им, с возможными потерями в случае неудачи.

В общем виде коэффициент риска может быть определен следующим образом:

где Нп – величина потерь, а Нв- величина выигрыша.

Величина рассматриваемого коэффициента риска г может изменяться от 0 до бесконечности. В случае Нп = 0 г = 0, что означает отсутствие риска. Данный коэффициент риска (будем называть его теоретическим) отражает экономическую сущность риска. Однако его использование затруднено рядом обстоятельств. Одним из недостатков рассмотренного коэффициента риска являются границы его изменения (от 0 до бесконечности), что затрудняет принятие решений в конкретной ситуации. Его наглядность может проявляться только при сравнении нескольких вариантов, либо для характеристики конкретного варианта при оценке тенденций изменения риска.

Устранение этого недостатка осуществляется путем нормирования коэффициента риска, в результате чего его величина изменяется в конечных пределах (например, от 0 до 1).

Другим существенным недостатком коэффициента риска является то, что с его помощью невозможно учесть субъективные факторы. Известно, что одна и та же объективная ситуация может означать неодинаковую степень риска для предпринимателей, деятельность которых протекает на различном «фоне».

Так, например, возможные потери в сумме 10 тыс. долларов для одного предпринимателя могут являться (стать) катастрофическими, т.к. приведут к его полному разорению, а для другого — такие потери могут оказаться практически неощутимыми. Эти субъективные обстоятельства никак не учитываются посредством рассмотренного выше коэффициента риска.

И, наконец, одним из серьезных недостатков коэффициента риска является необходимость при его определении (расчете) знать (иметь, установить) функцию отдачи — тщательно рассчитанные стохастические зависимости между изучаемым (исследуемым, рассматриваемым) показателем и относительной

отдачей.

Установление таких зависимостей для разнообразных сложных экономических показателей в большинстве случаев — зада ча достаточно сложная и трудноразрешимая. Ее решение требует знания обширной (иногда труднодоступной, либо отсутствующей вообще) информации, значительного времени и затрат.

Поэтому рассмотренный коэффициент риска используется при планировании и оценке крупных проектов и программ.

Указанные выше недостатки приводят к тому, что на практике используются различные критерии оценки и показатели уровня риска в зависимости от сложности решаемых задач и сферы предпринимательской деятельности.

При этом, наряду с количественным определением уровня риска, его оценка дополняется с помощью различных шкал, являющихся в некоторой степени рекомендациями по «приемлемости» риска и учитывающие некоторые субъективные факторы.

Рассмотрим некоторые из таких подходов к оценке риска.

Как отмечалось, в некоторых случаях, в частности, в страховом бизнесе в качестве количественной оценки риска используется вероятность наступления рискового события.

Одним из наиболее распространенных подходов к количественной оценке риска является использование выражения

где: Нп— величина потерь,

р — вероятность наступление рискового события.

То есть степень риска определяется как произведение ожидаемого ущерба на вероятность того, что такой ущерб произойдет.

В инвестиционно-финансовой сфере в качестве критерия при количественной оценке риска проектов вложения капитала широко используются два показателя:

· среднее ожидаемое значение ( ) возможного результата (отдачи), которое является средневзвешенным для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения;

) возможного результата (отдачи), которое является средневзвешенным для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения;

· среднее квадратическое отклонение ( ), как меру изменчивости (колеблемости) возможного результата.

), как меру изменчивости (колеблемости) возможного результата.

В качестве отдачи могут выступать, например, доходы, прибыль, дивиденды и т.п.

Как отмечалось, одним из недостатков рассмотренного выше коэффициента риска является невозможность с его помощью

учесть субъективные факторы. Так, например, отношение субъекта к соотношению возможных потерь и выигрыша в значительной степени зависит от его имущественного состояния.

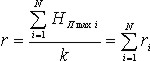

Поэтому на практике часто используют коэффициент риска (г), определяемый как отношение возможных максимальных потерь (Н п max) к объему собственных финансовых ресурсов (k) предпринимателя (фирмы)

Величина этого коэффициента определяет риск банкротства.

В большинстве случаев указанные количественные оценки риска и методы их определения используются для оценки отдельных видов риска.

Вместе с тем, они могут быть использованы и для оценки риска проекта в целом. Это относится к случаям, когда имеются (определены) количественные данные по каждому риску, или когда для оценки риска проекта используются экспертные методы, в процессе которых оценивается вероятность успешной реализации проекта и (или) величина возможных потерь вследствие наступления различного рода нежелательных исходов.

Так, например, если проект подвергается различным видам риска и имеются данные о величине потерь по каждому виду, то обобщенный коэффициент риска банкротства определится из выражения:

где: N — число учитываемых видов риска;

Н п max i. — максимально возможные потери по i-му виду риска;

г — коэффициент, определяющий риск банкротства по i-му виду риска.

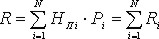

При наличии данных о потерях и вероятности их возникновения по каждому виду риска, обобщенный коэффициент риска проекта определяется как сумма средневзвешенных показателей риска каждого вида, т.е. из выражения:

Как отмечалось ранее, при отсутствии необходимых статистических данных количественная оценка как отдельных рисков, так и риска проекта в целом осуществляется методом экспертных оценок.

При этом каждый вид риска характеризуется несколькими показателями (факторами). Оценка этих показателей определяется экспертами в баллах, кроме того, каждому из показателей назначается вес, соответствующий его значимости.

В настоящее время отсутствуют научно-обоснованные рекомендации по определению «приемлемости» того или иного уровня риска в конкретной ситуации.

Кроме того, в ряде рассматриваемых нами и широко используемых на практике оценках уровня риска отсутствуют потери.

Вместе с тем при выработке стратегии поведения и в процессе принятия конкретного решения предпринимателю целесообразно различать и выделять определенные области (зоны риска) в зависимости от уровня возможных (ожидаемых) потерь.

Попыткой восполнить указанные недостатки и дополнить полученные оценки уровня риска дополнительной информацией в процессе принятия управленческих решений является разработка и использование различного рода так называемых шкал риска, позволяющих классифицировать поведение лиц, идущих на хозяйственный риск.

Как и по большинству других вопросов, в литературе нет единого подхода в формулировке и критериях оценки шкалы риска.

Многообразие показателей, посредством которых осуществляется количественная оценка риска, порождает и многообразие шкал риска являющихся своего рода рекомендациями приемлемости того или иного уровня риска.

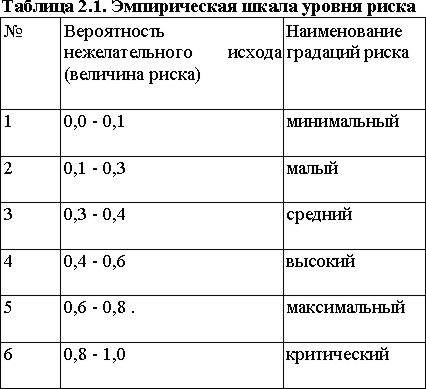

Так, на основании обобщения результатов исследований многих авторов по проблеме количественной оценки экономического риска существует так называемая эмпирическая шкала риска, которую рекомендуют применять предпринимателям при использовании ими в качестве количественной оценки риска вероятности наступления рискового события (табл. 2.1).

Первые три градации вероятности нежелательного исхода соответствуют «нормальному», «разумному» риску, при котором рекомендуется принимать обычные предпринимательские решения.

Принятие решений с большим уровнем риска зависит от склонности к риску лиц, принимающих решение. Однако принятие таких решений возможно только в случае, если наступление нежелательного исхода не приведет предпринимателя (фирму) к банкротству.

Также существует шкала, которая дает оценку степени риска при использовании в качестве количественного критерия риска среднего ожидаемого значения ( ) и среднеквадратического отклонения (

) и среднеквадратического отклонения ( ), как меру изменчивости (колеблемости) возможного результата.

), как меру изменчивости (колеблемости) возможного результата.

Для оценки приемлемости отклонения используется коэффициент вариации (V =  /

/ ). При этом приводятся следующие шкалы колеблемости (риска) коэффициента вариации:

). При этом приводятся следующие шкалы колеблемости (риска) коэффициента вариации:

до 0,1 — слабая;

от 0,1 до 0,25— умеренная;

свыше 0,25 — высокая.

При оценке приемлемости коэффициента, определяющего риск банкротства существует несколько не противоречащих друг другу точек зрения. Одни авторы считают, что оптимальным является коэффициент риска, составляющий 0,3, а коэффициент риска, ведущий к банкротству — 0,7 и выше. В других источниках приводится шкала риска со следующими градациями указанного выше коэффициента:

приемлемый риск — до 0,25 допустимый риск — 0,25-0,50 критический риск — 0,50-0,75 катастрофический риск — свыше 0,75.

По мнению практически всех авторов, в границах коэффициента, определяющего риск банкротства от 0,3 до 0,7 находится зона повышенного риска. Принятие решений о реализации рискового мероприятия в границах этой зоны определяется величиной возможного выигрыша, в случае, если нежелательный исход (рисковое событие) не произойдет, и склонностью к риску лиц, принимающих решение.

Безотносительно к коэффициентам риска существуют описательные характеристики шкал риска по величине ожидаемых потерь, которые можно рекомендовать для оценки приемлемости содержащего риск решения.

На наш взгляд, достаточно близкие по формулировке и наиболее приемлемые для оценки и практического применения градации риска приведены в книгах «Рынок и риск», а также «Риски в современном бизнесе».

В этих работах градации риска в зависимости от уровня возможных потерь осуществляются путем выделения следующих весьма условных зон:

«Рынок и риск»

1. Зона приемлемого риска.

2. Зона допустимого риска.

3. Зона критического риска.

4. Зона катастрофического риска.

«Риски в современном бизнесе»

1. Область минимального риска.

2. Область повышенного риска.

3. Область критического риска.

4. Область недопустимого риска.

При этом характеристики указанных градаций (зон, областей) практически совпадают.

1. Зона приемлемого (минимального) риска характеризуется уровнем потерь, не превышающим размеры чистой прибыли.

2. Зона допустимого (повышенного) риска характеризуется уровнем потерь, не превышающим размеры расчетной прибыли.

Осторожные предприниматели стараются действовать таким образом, чтобы возможная величина потерь не выходила за пределы допустимого риска.

3. Зона критического риска характеризуется тем, что в границах этой зоны возможны потери, величина которых превышает размеры расчетной прибыли, но не превышает размер ожидаемых доходов.

Иначе говоря, зона критического риска характеризуется опасностью потерять не только прибыль, но и средства, вложенные предпринимателем в операцию.

4. Зона катастрофического (недопустимого) риска характеризуется тем, что в границах этой зоны ожидаемые потери способны превзойти размер ожидаемых доходов от операции и достичь величины, равной всему имущественному состоянию предпринимателя (фирмы).

Реально это означает, что предприниматель теряет не только средства, вложенные в операцию, но и многое сверх того, вплоть до полного банкротства.

К катастрофическому риску следует также относить (вне зависимости от величины денежного или имущественного ущерба) такой риск, который связан с возникновением непосредственной опасности для жизни людей или экологических катастроф.

Рассмотренные шкалы риска применимы как для оценки приемлемости уровня отдельных рисков, так и риска проекта в целом.

|

|

|

|

Дата добавления: 2014-01-06; Просмотров: 1929; Нарушение авторских прав?; Мы поможем в написании вашей работы!