КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Из истории внебюджетного финансирования

|

|

|

|

Внебюджетные, или ”специальные“, средства являлись важным источником финансирования деятельности образовательных учреждений буквально с момента их создания. Эти средства представляли собой доходы от различных видов деятельности, осуществляемых образовательными учреждениями. Указанный термин применялся еще в университетских уставах XIX в., а также и в других документах, характеризующих финансирование образования. Его содержание практически не изменялось и в более позднее время, вплоть до 1990-х гг. XX в., когда ”специальные средства“ были постепенно вытеснены понятием ” внебюджетные средства“.

Как уже отмечалось выше, в Российской Империи наряду с ассигнованиями государственного казначейства (бюджетные средства) образовательные учреждения получали проценты с капиталов, принадлежащих учебным заведениям, переданных или пожертвованных им, плату за обучение и содержание учащихся (воспитанников), доходы от ”привилегий“, предоставленных в пользу учебных заведений (воспитательных домов), доходы от специально созданных предприятий, доходы от продажи имущества (имений) учебных заведений.

Например, Мануфактура Воспитательного дома с 1801 г. по 1803 г. имела оборот более 1 168 тыс. руб. и прибыль более 252 тыс.

руб., обеспечивая занятость 1 178 чиновников, мастеровых и воспитанников. Воспитательному дому с 1765 г. было предоставлено право клеймления игральных карт и получения всех доходов от их продажи на территории Российской Империи. С конца 1766 г. по 1774 г. Воспитательный дом с клеймления карт (10 коп. с каждой колоды) получил около 25 тыс. руб. дохода, хотя по расчетам должен был получать не менее 27 тыс. руб. в год. Основной причиной такого отклонения были злоупотребления, связанные с торговлей неклеймленными картами или картами с фальшивым клеймом. Получаемые доходы позволили Воспитательному дому создать свой капитал.

В начале XX в. специальные средства составляли существенную часть финансовых поступлений российских университетов, а их расходование регламентировалось соответствующими сметами.

Средства направлялись на содержание высших учебных заведений, выплату гонораров профессорам. Рассмотрение финансовой сметы университета, а равно рассмотрение и утверждение ежегодной сметы доходов и расходов специальных средств, составляющих его собственность, были предметом занятия университетского Совета.

Формализованное определение содержания термина ”специальные средства“ было дано, например, в постановлении СНК СССР ”О специальных средствах учреждений, состоящих на государственном бюджете“ от 13 декабря 1930 г. Специальными средствами были названы суммы, образующиеся из тех доходов учреждений, состоящих на государственном бюджете, которые на основании особых постановлений законодательных органов могут расходоваться учреждениями на специальные цели без проведения их по доходной и расходной части единого государственного бюджета СССР.

Это определение с точки зрения государственного бюджета можно рассматривать, с одной стороны, как отнесение специальных средств все-таки к доходам (или средствам) бюджета, а с другой - как выделение средств из бюджета, поскольку формально в бюджет они не включаются. Такое понимание подчеркивает некоторую ”особость“ этих средств, определенное их отделение от бюджетных средств как в учете, так и в расходовании. Причем эта особенность специальных средств была установлена государством, т.е. по существу собственником этих средств. К специальным средствам были отнесены, например, доходы, получаемые учреждениями, состоящими на государственном бюджете, от сдачи в наем находящихся в их ведении заведений и помещений или от их ”эксплуатации иным способом“.

Эти доходы предназначались для покрытия расходов по содержанию и ремонту зданий и помещений.

С учетом этого обстоятельства отнесение в наше время к неналоговым доходам бюджета доходов, полученных бюджетным учреждением от осуществления самостоятельной деятельности, представляется логичным, поскольку полностью соответствует давно заявленной позиции государства в этом вопросе.

Особенности формирования и расходования специальных средств учреждений, состоящих на республиканском бюджете РСФСР, бюджетах автономных республик и местных бюджетов, определялись постановлениями правительства, например постановлением СНК РСФСР ”

О специальных средствах учреждений, состоящих на республиканском бюджете РСФСР, бюджетах автономных республик и местных бюджетах“ от 9 июля 1944 г. № 536 и другими нормативными документами, например Инструкцией НКП и НКФ РСФСР об обеспечении начальной, неполной средней и средней школы твердым бюджетом и о предоставлении прав распорядителей кредитов директорам и заведующим школами. Изучение этих документов позволяет сделать некоторые выводы о позиции государства в отношении специальных средств, получаемых государственными бюджетными учреждениями.

Во-первых, право иметь специальные средства предоставлялось не всем бюджетным учреждениям, т. е. имел место разрешительный принцип осуществления приносящей доходы деятельности, действовавший выборочно как по видам деятельности, так и по конкретным учебным заведениям.

Во-вторых, несмотря на то, что специальные средства не зачислялись в бюджет, по ним, как и по бюджетным средствам, составлялись сводные сметы по народным комиссариатам и ведомствам, представлявшиеся в соответствующий НКФ одновременно со сводными бюджетными сметами.

В-третьих, своды смет специальных средств утверждались НКФ после утверждения соответствующих бюджетов. На основе утвержденных сводов наркоматами и другими органами управления утверждались подведомственным учреждениям сметы специальных средств.

Таким образом, планирование специальных средств осуществлялось централизованно, практически в том же порядке, что и планирование бюджетных средств. И утверждались сметы специальных средств так же, как и бюджетные сметы.

Доходная часть сметы по специальным средствам составлялась с полным учетом всех ожидаемых к поступлению доходов и остатков специальных средств, а расходная—в соответствии с планом работ, на которые эти средства должны были расходоваться.

Сметы должны были составляться отдельно по каждому виду специальных средств. Причем передвижение сметных назначений из сметы одного вида специальных средств в смету другого вида не допускалось.

Передвижение кредитов из одной статьи в другую в пределах одной сметы специальных средств могло производиться в исключительных случаях в порядке, установленном для передвижения кредитов по бюджетным ассигнованиям.

Распорядителями специальных средств являлись руководители учебных заведений. В частности, например, в школах специальными средствами распоряжались директора или заведующие, которые вели также учет поступления и расходования этих средств. Вся работа по составлению смет школ по специальным средствам, так же как и по бюджетным, должна была проводиться при непосредственном участии коллектива школы и общественных организаций (партийных и профсоюзных).

Специальные средства бюджетных учреждений хранились на процентных текущих счетах в тех кредитных учреждениях, в которых имелись текущие счета по исполнению бюджетных смет этих учреждений. Специальные средства всех видов хранились на одном текущем счете. Выдача специальных средств с этих счетов осуществлялась кредитными учреждениями в пределах утвержденной сметы при представлении распорядителем кредитов по специальным средствам (руководителем бюджетного учреждения) справки об утверждении соответствующим органом управления сметы специальных средств. При отсутствии такой справки средства не выдавались, а осуществлялся только прием и зачисление доходных поступлений на текущие счета. Следует отметить, что этот порядок с незначительными изменениями действовал еще и в начале 1990-х гг., когда банки требовали от образовательных учреждений утвержденную министерством (ведомством) смету расходов специальных средств, а основные его положения были учтены при формировании порядка казначейского исполнения бюджета.

При поступлении доходов в размерах, превышающих смету, их расходование допускалось после утверждения дополнительной сметы, т.е. сметы на дополнительные доходы. При поступлении доходов в размерах, меньших, чем было предусмотрено сметой, должны были быть соответственно сокращены и расходы по смете.

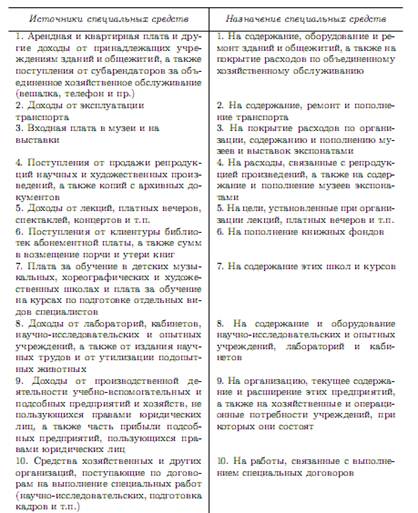

Перечень видов специальных средств бюджетных учреждений и направления их расходования были строго регламентированы.

Например, для бюджетных учреждений, состоящих на республиканском бюджете РСФСР, были разрешены 10 видов специальных средств и направлений их расходования (табл. 7.2).

Таблица 7.2. Перечень специальных средств учреждений, состоящих на республиканском бюджете РСФСР

Перечень специальных средств учреждений, состоящих на бюджетах автономных республик и местных бюджетах, был хотя и существенно шире и содержал уже 23 вида специальных средств, в том числе и те, что приведены в таблице, но также представлял собой закрытый перечень.

Наряду с указанными источниками, специальные средства могли формироваться за счет средств отдельных отраслей народного хозяйства. В частности, Наркомторгу СССР было разрешено с 1 апреля 1944 г. расходы по подготовке и переподготовке массовых кадров для торговли производить за счет издержек производства и обращения организаций этой отрасли, установив средние нормы отчислений на подготовку кадров в области торговли 0,02–0,3% от оборота, в области производства—1% от фонда заработной платы, в области заготовок—0,15% от суммы заготовок, и дифференцировать эти нормы по отдельным организациям и предприятиям, а часть средств обратить на образование централизованных фондов подготовки кадров [30]. При этом финансирование из бюджета подготовки кадров в вузах и техникумах Наркомторга СССР сохранялось.

Для учета и расходования этих средств бюджетным организациям открывались специальные текущие счета. Расходование средств осуществлялось на подготовку и переподготовку кадров системы Наркомторга, а также на обучение техминимуму и санминимуму в соответствии со сметами, которые утверждались территориальными органами управления системы наркомата в соответствии с Инструкцией ”О порядке образования, расходования и учета средств на подготовку и переподготовку кадров в системе Наркомторга СССР“от 18 мая 1944 г. № 0153 [155].

Важным источником поступления специальных средств для системы высшего образования были средства, полученные от научно-исследовательских работ. Положением о научно-исследовательской деятельности высших учебных заведений, утвержденным постановлением СНК СССР от 18 февраля 1944 г. № 4, ст. 51 [155, с. 98–99], например, предусматривалась возможность направления директором вуза экономии средств, полученных после исполнения плана научно-исследовательских работ (по сути дела—прибыли, неизрасходованных средств), на укрепление материальной базы высшего учебного заведения. Необходимым условием такого использования средств являлось выполнение работ в полном объеме, поскольку неиспользованные средства в результате невыполнения работ должны были перечисляться в доход бюджета.

Постановлением ЦК КПСС и Совета Министров СССР ” О мерах по улучшению подготовки специалистов и совершенствованию руководства высшим и средним специальным образованием в стране“ от 3 сентября 1966 г. № 729 [95, п. 22] ректорам высших учебных заведений было предоставлено право использовать 75% суммы превышения доходов над расходами по научно-исследовательским работам, выполняемым по хозяйственным договорам, на расширение и укрепление материально-технической базы высших учебных заведений, сверх ассигнований по планам капитальных вложений. Тем самым ставилась задача ”закладывать в плановую себестоимость НИР“ превышение доходов над расходами, т. е. прибыль.

Важным, хотя и не слишком существенным, источником средств для обеспечения деятельности образовательных учреждений выступала также и плата за обучение. Платность обучения, существовавшая в дореволюционной России, была отменена после 1917 г., но в дальнейшем ее элементы вновь постепенно возродились. Следует отметить, что уже в 30-е гг. XX в. допускались расчеты между учреждениями, предприятиями и организациями за подготовку кадров в высших и средних профессионально-технических учебных заведениях, содержащихся за счет внебюджетных средств (средств отраслей), т. е. функционирующих на принципах хозяйственного расчета. По существу, речь шла об оплате обучения, проводимого по заказам хозрасчетных организаций.

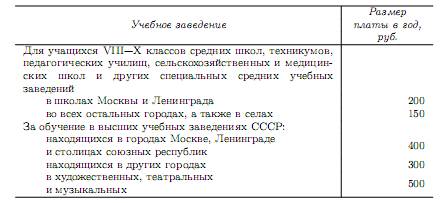

Постановлением СНК СССР ”

Об установлении платности обучения в старших классах средних школ и в высших учебных заведениях СССР и об изменении порядка назначения стипендий“ от 2 октября 1940 г. № 1860 была введена плата за обучение в следующих размерах (табл. 7.3).

Плата за обучение должна была вноситься в соответствующие учебные заведения равными долями два раза в год: к 1 сентября и к 1 февраля. Ряд категорий учащихся был освобожден от платы за обучение: инвалиды, дети пенсионеров, дети военнослужащих действующей Армии, дети погибших и др. Контроль за внесением платы осуществлялся очень строго. Учащийся, не внесший в установленные сроки плату за обучение, подлежал отчислению из учебного заведения.

Таблица 7.3. Размеры платы за обучение в средних школах и высших учебных заведениях

Размер платы за обучение был сопоставим с величиной заработной платы таких категорий работников сферы образования, как учителя начальных школ и начальных классов, получавших в зависимости от стажа и места работы 350–500 руб. в месяц. Для сравнения, заработная плата ассистента кафедры без ученой степени составляла в то время 700–900 руб. в месяц, профессора, доктора наук—1500–2000 руб. в месяц.

Постановлением Совета Министров СССР от 22 мая 1948 г. № 1729 (и соответствующим Инструктивным письмом Минфина СССР от 21 июня 1948 г. № 388) [30] с 1 сентября 1948 г. была введена плата за обучение на подготовительных курсах и отделениях при высших и средних специальных учебных заведениях. Доходы от вносимой платы за обучение должны были проводиться по смете внебюджетных (специальных) средств соответствующего учебного заведения и направляться на содержание подготовительных курсов и отделений, в т. ч. на оплату труда преподавателей.

Практически все эти подходы в части формирования специальных (внебюджетных) средств сохранялись до конца 1980-х гг., претерпевая незначительные изменения. Введение в 1989 г. новых условий хозяйствования в образовании свело на нет разницу между бюджетными и внебюджетными (специальными) средствами, объединив их в единый источник финансирования. Но в связи с переходом экономики к рыночным механизмам новые условия хозяйствования развития не получили, а их элементы в части единых счетов и формирования фондов внутри образовательных учреждений свое существование, по существу, прекратили к 1995 г.

Серьезные изменения в сферу экономики образования были привнесены в 1992 г. Законом ”

Об образовании“ и другими законодательными и нормативными актами. Основополагающим положением в этой части можно считать закрепление за образовательным учреждением права собственности:

• на денежные средства, имущество и иные объекты собственности, переданные ему физическими и юридическими лицами в форме дара, пожертвования или по завещанию;

• на продукты интеллектуального и творческого труда, являющиеся результатом его деятельности;

• на доходы от собственной деятельности образовательного учреждения и приобретенные на эти доходы объекты собственности.

Несмотря на противоречивость этого положения в связи с некоммерческим статусом образовательного учреждения, оно явилось серьезным стимулом для развития в сфере образования приносящей доходы деятельности. Следует отметить сохранение бюджетного финансирования, объемы которого не ставились в какую-либо зависимость от получаемых доходов из внебюджетных источников. Одновременно был существенно расширен диапазон видов деятельности, которую могли осуществлять образовательные учреждения для получения доходов.

Государственные и муниципальные образовательные учреждения получили право оказывать населению, предприятиям, учреждениям и организациям платные дополнительные образовательные услуги, куда были отнесены обучение по дополнительным образовательным программам, преподавание специальных курсов и циклов дисциплин, репетиторство, занятия с учащимися углубленным изучением предметов и другие услуги, за рамками соответствующих образовательных программ и государственных образовательных стандартов.

Высшим учебным заведениям (образовательным учреждениям высшего профессионального образования) было разрешено также осуществление платного обучения в рамках государственных образовательных стандартов и программ граждан, принимаемых в вуз сверх установленных контрольных цифр приема.

Негосударственные образовательные учреждения получили право осуществлять образовательную деятельность на платной основе.

Образовательные учреждения получили право вести регулируемую соответствующим законодательством предпринимательскую деятельность, к которой была отнесена любая деятельность образовательного учреждения:

• по реализации и сдаче в аренду основных фондов и имущества образовательного учреждения;

• по торговле покупными товарами, оборудованием;

• по оказанию посреднических услуг;

• по долевому участию в деятельности других учреждений (в том числе образовательных), предприятий и организаций;

• по приобретению акций, облигаций, иных ценных бумаг и получению доходов (дивидендов, процентов) по ним;

• по ведению приносящих доход иных внереализационных операций, непосредственно не связанных с собственным производством предусмотренных уставом продукции, работ, услуг и их реализацией.

Для стимулирования развития такой деятельности законодательством были установлены налоговые льготы. В случае полного инвестирования доходов от осуществления всех видов деятельности на цели обеспечения образовательного процесса и его развития в данном образовательном учреждении такая деятельность считалась непредпринимательской и освобождалась от налогообложения. Следует, правда, заметить, что применение налоговых льгот и освобождений было связано с наличием некоторых условий и ограничений.

Тем не менее, стимулирующая роль этих законодательных положений представляется очевидной.

Таким образом, несмотря на формальное разделение деятельности на непредпринимательскую и предпринимательскую, наличие ряда ограничений, общее состояние образовательного учреждения было в значительной степени приближено к состоянию коммерческой организации.

Дальнейшее развитие законодательства в начале XXI в. Ввело ряд существенно важных ограничений в самостоятельное распоряжение образовательными учреждениями внебюджетными средствами, к числу наиболее важных из которых можно отнести следующие положения:

• право собственности образовательных учреждений на доходы от самостоятельной деятельности было заменено правом самостоятельного распоряжения при сохранении, скорее всего - временно, за ними права самостоятельного утверждения смет доходов и расходов по внебюджетным средствам;

• поскольку доходы образовательного учреждения отнесены к неналоговым доходам бюджета, смета внебюджетных средств должна составляться в кодах классификации расходов бюджетов; в смете приводятся коды, по которым предусматриваются затраты;

• распределение расходов в смете внебюджетных средств осуществляется без отнесения к конкретным источникам образования средств;

• учреждение может составлять различные сметы по видам внебюджетной деятельности, но в органы казначейства должна представляться сводная смета;

• учреждениям необходимо оформление разрешений на открытие лицевых счетов по учету средств, полученных от предпринимательской и иной приносящей доходы деятельности, в органах казначейства.

Эти положения нашли отражение в Порядке формирования смет доходов и расходов по внебюджетным средствам, разработанном Министерством образования Российской Федерации в 2011 г.

|

|

|

|

|

Дата добавления: 2014-01-06; Просмотров: 883; Нарушение авторских прав?; Мы поможем в написании вашей работы!