КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Обмеження/зупинення чи припинення проведення окремих видів здійснюваних банком операцій з високим рівнем ризику та видача інших розпоряджень з боку НБУ

|

|

|

|

Відповідно до статті 73 Закону України "Про банки та банківську діяльність" Національний банк України може видати розпорядження, яким доводиться до відома окремого банку зміст заходу впливу, що застосовується за виявлені порушення чи недоліки в діяльності банку, з посиланням на банківське законодавство чи нормативно-правові акти Національного банку, і яке є обов'язковим для виконання. Розпорядження видається у формі постанови Правління Національного банку, рішення Комісії Національного банку або Комісії Національного банку при територіальному управлінні, а також у формі постанови за справою про адміністративне правопорушення.

Розпорядження видаються:

ð про зупинення виплати дивідендів чи розподілу капіталу в будь-якій іншій формі;

ð про встановлення для банку підвищених економічних нормативів;

ð про підвищення резервів на покриття можливих збитків за кредитами та іншими активами.

Розпорядження про зупинення виплати дивідендів чи розподілу капіталу в будь-якій іншій формі. Це розпорядження стосується зупинення виплати дивідендів чи розподілу капіталу в будь-якій іншій формі. Розпорядження щодо зупинення розподілу капіталу в будь-якій іншій формі стосується розподілу прибутку банку, що залишається в розпорядженні банку після сплати податків та обов'язкових платежів. Цей захід впливу Національний банк має застосовувати в таких випадках:

Ø до банків, що є недокапіталізованими або порушили норматив адекватності регулятивного капіталу (Н2) чи норматив адекватності основного капіталу (НЗ), або якщо Національний банк визнає, що виплата дивідендів та розподіл капіталу в будь-якій формі призведе до порушення нормативу адекватності регулятивного капіталу (Н2) чи нормативу адекватності основного капіталу (НЗ);

Ø до банків, у яких викуп власних акцій призвів/призведе до падіння регулятивного капіталу нижче мінімально встановленого Національним банком рівня;

Ø одночасно з надсиланням листа з вимогою до банку щодо розроблення програми фінансового оздоровлення до часу виконання ним цієї програми.

Розпорядження про встановлення для банку підвищених економічних нормативів. Видається Національним банком у формі постанови Правління Національного банку або рішення Комісії Національного банку в частині підвищення нормативу адекватності регулятивного капіталу (Н2) та/або нормативу адекватності основного капіталу (НЗ), а також нормативів кредитного ризику для банків, що здійснюють операції з високим рівнем ризику. Операції з високим рівнем ризику, які здійснює банк, визначаються на підставі результатів безвиїзного нагляду та інспекційної перевірки за таких умов:

ð рівень активів з негативною класифікацією з урахуванням сформованих резервів під ці активи становить 60 % і більше від сукупних активів;

ð загальна сума недосформованих резервів на покриття можливих збитків за активними операціями банків (за кредитними операціями, за операціями з цінними паперами, за дебіторською заборгованістю, за простроченими понад 30 днів та сумнівними до отримання нарахованими доходами за активними операціями, за коштами, розміщеними на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів, або які зареєстровані в офшорних зонах) в повному обсязі становить понад 40 % від загальної розрахункової суми резерву за активними операціями;

ð надмірна величина валютного ризику - постійне порушення банком нормативу загальної відкритої (довгої/короткої) валютної позиції або використання позабалансових валютних інструментів для збільшення, а не для зменшення валютних позицій, якщо таке збільшення за рахунок позабалансових валютних інструментів становить понад 50 % від загального обсягу дозволеної позиції;

ð надмірна величина ризику концентрації — сукупна величина заборгованості банку, що розрахована за алгоритмом нормативу максимального сукупного розміру кредитів гарантій та поручительств, наданих інсайдерам (Н10) щодо підприємств однієї галузі (або одного виду економічної діяльності) становить понад 200 % регулятивного капіталу банку;

ð підстави для надання кредитів та здійснення активних операцій, а також рівень контролю за ними є недостатніми;

ð здійснення операцій з інсайдерами на умовах, що сприятливіші за звичайні.

У разі отримання пропозицій від територіального управління Національного банку України відповідний структурний підрозділ банківського нагляду центрального апарату протягом десяти днів розглядає їх та за потреби готує обґрунтовані висновки для подання на розгляд Комісії Національного банку України або Правління Національного банку України.

Через 10 календарних днів після часу прийняття Національним банком України відповідного рішення підвищені значення економічних нормативів набирають чинності та стають обов'язковими для їх виконання банківськими установами.

Розпорядження про підвищення резервів на покриття можливих збитків за кредитами та іншими активами. У разі здійснення банком окремих операцій з підвищеним рівнем ризику, що можуть загрожувати інтересам кредиторів і вкладників, що підтверджується результатами планової або позапланової інспекційної перевірки, Національний банк може видати таке розпорядження банку щодо підвищення резервів на покриття можливих збитків за кредитами та іншими активами, яке полягає в установленні підвищеного розміру відрахувань до резервів (коефіцієнта резервування) під ці активні операції або при розрахунку суми резервів ураховується лише першокласне забезпечення за кредитними операціями банку. Цей захід впливу застосовується до банків, що є добре капіталізованими, достатньо капіталізованими або недокапіталізованими, однак не дотримуються вимог нормативно-правових актів Національного банку щодо порядку класифікації активних операцій, у тому числі у таких випадках:

Ø неподання на вимогу уповноважених працівників національного банку України документів або інформації для перевірки достовірності оцінки фінансового стану (кредитоспроможності) позичальників/контрагентів банку, правильності їх класифікації та достатності резервів під активні операції;

Ø надання недостовірної інформації та звітності, неподання або несвоєчасне їх надання;

Ø недотримання нормативів кредитного ризику.

Розпорядження щодо обмеження, зупинення чи призупинення окремих видів здійснюваних банком операцій видається у формі рішення Комісії Національного банку або Комісії при територіальному управлінні Національного банку. Розпорядження щодо припинення банківських операцій (пункти 2-3 частини першої статті 47 Закону України "Про банки і банківську діяльність") видається іншим юридичним особам (крім банків), що здійснюють ці операції на підставі ліцензії на здійснення окремих банківських операцій. Високий рівень ризику здійснюваних банком операцій при видачі розпорядження визначається за оцінкою (класифікацією) активів відповідно до нормативно-правових актів Національного банку з урахуванням результатів безвиїзного нагляду та інспекційної перевірки (планової та позапланової).

Рішення щодо обмеження, зупинення чи припинення окремих видів здійснюваних банком операцій приймається в разі здійснення банком операцій з високим рівнем ризику, а також, якщо подальше їх здійснення є ризиковим і створюватиме загрозу інтересам кредиторів і вкладників, у тому числі в таких випадках:

• установлення процентних ставок та комісійних винагород нарівні, що є нижчим від собівартості банківських послуг у цьому банку;

• надходжень банку недостатньо для підтримання на потрібному рівні регулятивного капіталу, забезпечення формування резервів під активні операції та покриття збитків банку. За результатами інспекційної перевірки банк має складову рейтингову оцінку надходжень "4" за системою CAMELS;

• проведення операцій за незареєстрованими Національним банком кореспондентськими рахунками банків;

• порушення економічних нормативів, установлених Національним банком;

• недотримання ліцензійних вимог та спеціальних вимог щодо отримання банками письмового дозволу Національного банку на виконання окремих операцій, що встановлені нормативно-правовими актами Національного банку щодо окремих операцій (у тому числі недотримання банком ліцензійних вимог стосовно розміру регулятивного капіталу банку, потрібного для здійснення відповідних операцій);

• порушення умов, на підставі яких була надана банківська ліцензія/ письмовий дозвіл;

• недоформування резервів під активні операції банків у необхідному розмірі (відповідно до нормативно-правових актів Національного банку);

• здійснення без письмового дозволу Національного банку операцій, які вимагають отримання такого письмового дозволу;

• недотримання вимог нормативно-правових актів Національного банку щодо складання та надання звітності;

• надання недостовірної інформації та звітності, що встановлені нормативно-правовими актами Національного банку, неподання або несвоєчасне їх надання;

• неподання документів на письмову вимогу уповноважених працівників Національного банку, приховування рахунків, документів, активів тощо;

• невиконання в установлений строк вимог Національного банку щодо усунення порушень у діяльності банку;

• невиправлення звітності в порядку, установленому Національним банком;

• допущення банком недобросовісної конкуренції щодо здійснення тих чи інших операцій;

• недотримання вимог банківського законодавства, нормативно-правових актів Національного банку із запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом.

У разі отримання банком рішення Комісії Національного банку (Комісії при територіальному управлінні Національного банку) щодо зупинення здійснення окремого виду операцій банк:

Ø з часу отримання цього рішення втрачає право на здійснення цих операцій на строк, визначений цим рішенням;

Ø утрачає право на збільшення обсягу цих операцій (забороняється укладення нових договорів або продовження строку діючих) з часу отримання цього рішення;

Ø одночасно забезпечує здійснення операцій згідно з договорами, що укладені ним до дня отримання зазначеного рішення.

Після закінчення строку, на який було зупинено (обмежено) окремі види здійснюваних банком операцій, банк має право відновити здійснення цих операцій у повному обсязі, якщо Національний банк не прийняв рішення про продовження зупинення (обмеження) окремих видів здійснюваних банком операцій.

Територіальні управління та відповідні підрозділи банківського нагляду Національного банку України зобов'язані вести постійний контроль за дотриманням банком (у тому числі його філіями) вимог Національного банку України щодо обмеження, зупинення чи призупинення здійснення окремих видів банківських операцій.

За 10 днів до закінчення строку дії рішення про зупинення (обмеження) окремих видів здійснюваних банком операцій територіальне управління Національного банку України надає Комісії Національного банку України при територіальному управлінні інформацію про усунення банком порушень і пропозицій щодо подальшої його діяльності.

У разі не виправлення банком порушень у строк, на який зупинено (обмежено) окремий вид операцій, що здійснюється банком, Комісія Національного банку України приймає відповідне рішення про застосування до банку інших, жорсткіших, заходів впливу.

У разі здійснення банком операцій з валютними цінностями з високим рівнем ризику структурний підрозділ Національного банку України, який здійснював перевірку, подає пропозиції щодо припинення операцій з валютними цінностями та припинення дії письмового дозволу Національного банку України на здійснення операцій з валютними цінностями на ім'я керівника департаменту банківського нагляду. Якщо зазначене рішення буде затверджене, банківська установа повинна у триденний строк надати Національному банку України інформацію про кредиторську і дебіторську заборгованість.

При отриманні зазначеного вище рішення банківська установа зобов'язана:

ð у день отримання зазначеного рішення припинити здійснення відповідних операцій та у триденний строк повернути Національному банку України раніше отриманий письмовий дозвіл Національного банку України для заміни на письмовий дозвіл з іншим переліком операцій. Територіальне управління Національного банку України має забезпечити отримання цього рішення в день його отримання;

ð протягом одного операційного дня повідомити всі банки-кореспонденти про факт втрати чинності письмового дозволу Національного банку України на здійснення операцій з валютними цінностями, одночасно надіслати до банків-кореспондентів офіційні заяви про закриття кореспондентських рахунків банку в іноземній валюті та кореспондентських рахунків, відкритих у цьому банку;

ð у місячний строк провести роботу щодо закриття рахунків НОСТРО в банках-кореспондентах і рахунків ЛОРО іноземних банків-кореспондентів і припинити кореспондентські відносини з ними;

ð протягом трьох робочих днів з дня отримання рішення надіслати повідомлення банкам-кореспондентам про необхідність надання розпорядження про перерахування коштів з їх кореспондентських рахунків (відкритих у цьому банку) та розпорядження про перерахування коштів з кореспондентських рахунків банку (відкритих у банках-кореспондентах) на кореспондентський рахунок, відкритий у самостійно обраному уповноваженому банку України. Угоду про встановлення кореспондентських відносин з обраним уповноваженим банком подати для узгодження до відповідного департаменту Національного банку України в триденний строк з дня отримання рішення про припинення зазначеного письмового дозволу;

ð протягом п'яти робочих днів повідомити клієнтів банку про припинення письмового дозволу на здійснення операцій з валютними цінностями та про необхідність закриття ними рахунків в іноземній валюті, а нерезидентів повідомити про необхідність закриття рахунків у грошовій одиниці України;

ð закрити належні банку пункти обміну іноземних валют і повідомити юридичних осіб (з якими укладено агентські угоди про відкриття пунктів обміну іноземних валют) про припинення письмового дозволу на здійснення операцій з валютними цінностями та закінчення строку дії зазначеної у годи, а також закрити належні йому пункти обміну іноземних валют.

Територіальне управління Національного банку України у свою чергу зобов'язане скасувати надані банку реєстраційні свідоцтва на відкриття належних банку пунктів обміну іноземних валют і тих, що працювали на підставі агентських угод, а також встановити контроль за припиненням їх діяльності. Крім того, територіальне управління Національного банку України зобов'язане повідомити про скасування реєстраційних свідоцтв на відкриття пунктів обміну іноземних валют, що працювали на підставі агентських угод, органи державної податкової адміністрації за місцем реєстрації цих юридичних осіб:

Ø у жити заходів щодо припинення валютник операцій власними дирекціями, філіями, іншими відокремленими підрозділами банку з переданням залишків коштів за їх рахунками на баланс уповноваженого банку;

Ø припинити надання гарантій, поручительств та інших зобов'язань за третіх осіб, виконання яких передбачається в іноземній валюті;

Ø припинити нові емісії в іноземній валюті власних цінних паперів (сертифікатів, векселів), пластикових карток (у тому числі платіжних карток міжнародних платіжних систем, емітованих у гривнях), чеків;

Ø забезпечити повернення коштів власникам вкладів, депозитів, здійснених в іноземній валюті. Зазначені кошти можуть бути повернуті за бажанням клієнтів як у валюті вкладу, так і у грошовій одиниці України;

Ø ужити заходів щодо погашення простроченої дебіторської заборгованості в іноземній валюті та повернення наданих банком кредитів в іноземній валюті (насамперед пролонгованих і прострочених), а також кредитів, наданих банку резидентами та нерезидентами. У зв'язку з цим уповноважені банки мають передбачати у кредитних угодах обов’язкову умову щодо повернення таких кредитів у разі припинення дії зазначеного письмового дозволу на здійснення операцій з валютними цінностями.

За наявності рахунків, на яких обліковується заборгованість за наданими клієнтам кредитами в іноземній валюті, банк повинен перевести їх до тих уповноважених банків, до яких клієнти перейшли на обслуговування (на підставі договорів, укладених банком з цими уповноваженими банками або за потреби — з банками-кредиторами), і протягом 90 днів провести переговори з уповноваженими банками про продаж їм цих кредитних коштів.

Продаж кредитних коштів має бути завершено в строк до 90 днів з початку переговорів.

Розпорядження НБУ про заборону надавання бланкових кредитів видається:

ð недокапіталізованим банкам, що не сформували резерви під кредитні ризики та інші активні операції в достатньому обсязі та мають загальну рейтингову оцінку "З "або "4" за системою CAMELS;

ð значно недокапіталізованим та критично недокапіталізованим банкам.

Національний банк України може регулювати процеси капіталізації банків такими шляхами:

♦ достатньо капіталізованим банкам - викуп власних акцій здійснювати тільки в тому разі, якщо це не призведе до порушення банком нормативів (НЗ) і (Н4);

♦ банку, що не дотримується вимог НБУ розміру нормативу капіталу (НІ), внести на розгляд правління та ради банку перелік заходів щодо перспективи розвитку його капіталізованої бази (програму капіталізації) або питання щодо його реорганізації шляхом приєднання чи злиття. У разі прийняття правлінням і радою банку відповідного рішення не пізніше ніж за місяць до дати, з якої НБУ встановлено нове значення мінімального розміру нормативу капіталу, банк має подати до територіального управління НБУ лист із зобов'язаннями про розроблення та виконання програми капіталізації;

♦ недокапіталізованим банкам припинити в будь-якій формі виплату дивідендів (крім виплати дивідендів у вигляді власних акцій) та викуп власних акцій (часток учасників у статутному капіталі), а також внести на розгляд правління та ради банку перелік заходів фінансового оздоровлення банку.

Крім того, недокапіталізованим банкам рекомендується встановити такі обмеження:

· тимчасово припинити збільшення загальних активів;

· обмежити активні операції з акціонерами та інсайдерами банку;

· припинити надання бланкових та пільгових кредитів;

· припинити нарахування і сплату відсотків за кредитами, наданими філіям одного банку;

· значно недокапіталізованим банкам припинити;

· виплату дивідендів у будь-якій формі та викуп власних акцій;

· відкриття нових депозитних рахунків фізичним особам і поповнення діючих;

· проведення подальшої емісії цінних паперів та розширення кола фізичних і юридичних осіб - клієнтів банку з обслуговування їх операцій на ринку цінних паперів та збільшення обсягу цих операцій, у тому числі пов'язаних зі веденням рахунків депозитарного обліку;

· критично недокапіталізованим банкам припинити виплату відсотків за субординованим боргом.

Якщо банк значно недокапіталізований або критично недокапіталізований, необхідно внести на розгляд загальних зборів акціонерів питання щодо санації банку його акціонерами чи інвесторами. У програмі капіталізації має передбачатися збільшення капіталу банку в строк до шести місяців з часу прийняття цієї програми.

3. Накладання штрафів на банки та на керівників банків

Національний банк України має право накладати на банки штрафи в розмірі не більше ніж один відсоток від суми зареєстрованого статутного фонду в разі допущення ними порушень, зокрема таких:

· порушення порядку, строків і технології виконання банківських операцій;

· неподання документів на письмову вимогу уповноважених працівників Національного банку України, а також приховування рахунків, документів, активів тощо;

· подання недостовірної інформації та звітності, а також неподання або несвоєчасне їх подання;

· невиправлення звітності в порядку, установленому Національним банком України;

· недотримання банком нормативу обов'язкового резервування протягом календарного року;

· порушення економічних нормативів регулювання діяльності банків.

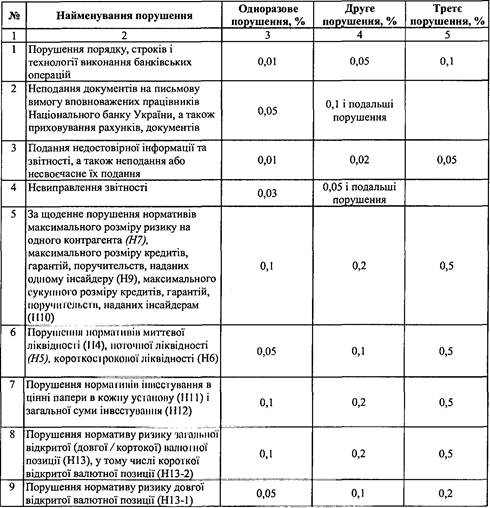

Штрафні санкції встановлюються у таких розмірах (табл. 1).

При порушенні банком норм обов'язкового резервування протягом півріччя за другий випадок накладається штраф у розмірі ставки "овернайт" Національного банку України від суми недорезервування, але не більше одного відсотка від зареєстрованого статутного капіталу банку.

Розрахунок суми штрафів здійснюється за кожним фактом допущених порушень, а накладення штрафів за ці порушення здійснюється в наступному за звітним місяці.

Рішення про накладення штрафів на банки приймає Комісія Національного банку України.

Територіальне управління Національного банку України після отримання інформації про допущене банком порушення до 25-го числа місяця, наступного за звітним, подає департаменту банківського нагляду обґрунтовані пропозиції про накладення штрафу на банк та документи, що підтверджують факт порушення. У свою чергу Генеральний департамент банківського нагляду протягом наступних семи робочих днів передає ці документи разом зі своїми висновками на розгляд Комісії Національного банку України.

Таблиця 1. Розміри штрафів, що накладаються на банки

Територіальне управління Національного банку протягом п'яти робочих днів з дня отримання рішення Комісії Національного банку України про накладення штрафу має надіслати банку це рішення із супровідним листом, що містить розрахунок суми штрафу та пропозицію до банку-порушника про добровільну сплату нарахованої суми штрафу протягом трьох робочих днів, починаючи з наступного дня після отримання банком цього рішення.

Якщо нараховану суму штрафу не буде перераховано банком-порушником у зазначений строк, то штраф стягується шляхом подання територіальним управлінням Національного банку України або юридичною службою центрального апарату до Господарського суду позовної заяви.

Винятком при застосуванні штрафних санкцій є банки, що критично недокапіталізовані.

Штрафні санкції до банку можуть не застосовуватися в таких випадках:

· економічні нормативи, що розраховуються за середньозваженою величиною за місяць, порушуються протягом чотирьох місяців поспіль або шість разів протягом календарного року;

· економічні нормативи, які розраховуються за кожний випадок порушення, порушуються щодня протягом місяця або через певний проміжок часу протягом чотирьох місяців;

· якщо стягнення штрафу спричинить суттєве погіршення фінансового стану банку - неспроможність банку своєчасно виконувати зобов'язання перед своїми клієнтами або загрозу інтересам вкладників і кредиторів;

· за третє та подальші порушення в поточному році порядку, строків і технології виконання банківських операцій, встановлених нормативно-правовими актами Національного банку України щодо одного виду банківської операції;

· за повторне та подальші в поточному році випадки подання недостовірної інформації та звітності, а також неподання або несвоєчасне їх подання - щодо однієї і тієї самої форми звітності чи інформації або невиправлення звітності в порядку.

Національний банк має право накладати на банки штрафи в розмірі не більше ніж один відсоток від суми зареєстрованого статутного фонду в разі допущення ними ряду порушень.

Заборона власнику істотної участі в банку використовувати право голосу придбаних акцій (паїв). Національний банк має право тимчасово, до усунення порушення, заборонити власнику істотної участі в банку використовувати право голосу придбаних акцій (паїв) у разі грубого чи систематичного порушення ним вимог Закону про банки або нормативно-правових актів Національного банку, зокрема таких:

Ø наявність прямого чи опосередкованого впливу власника істотної участі на прийняття банком рішень, що призводять до порушення банківського законодавства або до ризикової політики банку, яка загрожує інтересам кредиторів і вкладників;

Ø порушено бездоганну ділову репутацію власника істотної участі;

Ø за результатами перевірки виявлено, що внесок до статутного капіталу банку сформований не за рахунок власних коштів власника істотної участі (підтвердженням цього є, наприклад, висновок про його незадовільний фінансовий стан на дату придбання акцій банку);

Ø володіння істотною участю банку або збільшення розміру істотної участі до рівня, визначеного статтею 34 Закону про банки, без письмового дозволу Національного банку;

Ø Національний банк має право прийняти рішення про заборону власнику істотної участі в банку використовувати право голосу придбаних акцій (паїв), якщо власнику істотної участі (фізичній особі або представнику власника істотної участі юридичної особи) пред'явлено обвинувачення в учиненні злочину, не встановленого складу злочину з боку цієї особи, однак має місце порушення банківського законодавства, зокрема встановлено наявність впливу з боку цієї особи на проведення ризикової політики банку, що створює загрозу інтересам кредиторів і вкладників банку, або особу визнано винною в учиненні корисливого злочину з призначенням покарання без позбавлення волі.

Відстрочення посадової особи банку від посад. Національний банк має право тимчасово, до усунення порушення, відстороняти посадову особу банку від посади в разі грубого чи систематичного порушення цією особою вимог банківського законодавства, нормативно-правових актів Національного банку. До посадових осіб, які Національний банк має право відсторонити від посади, належать такі перші керівники банку та керівники філій:

• голова, його заступники та члени ради банку;

• голова, його заступники та члени правління (ради директорів) банку;

• головний бухгалтер, його заступники;

• керівник філії;

• головний бухгалтер філії.

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 478; Нарушение авторских прав?; Мы поможем в написании вашей работы!