КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Система «клієнт-банк» електронного обміну фінансовими документами

|

|

|

|

Комплекс "Клієнт-Банк" є системою, яка реалізує електронне розрахункове обслуговування клієнтів банку - юридичних осіб безпосередньо з їх власного офісу за допомогою засобів електронної пошти. Наявність такої системи дає змогу клієнту, не виходячи з офісу, відправити до банку платіжне доручення, оперативно отримати інформацію щодо проходження платежу, стану поточного рахунку, а також документів, проведених за рахунком в будь-який момент часу. "Клієнт-банк" відноситься до систем віддаленого банківського обслуговування.

Можна сказати, що система "Клієнт-банк" - це програмно-технічний комплекс, який надає можливість суб’єкту підприємництва, наприклад підприємству, керувати своїми розрахунками з комп’ютера, встановленого у власному офісі.

Очевидно, що основною функцією системи "Клієнт-банк" є надання можливості підприємству здійснювати платежі зі свого поточного рахунку в банку, з власного офісу, не відвідуючи банк.

Система "Клієнт-банк" надає можливість клієнту виконувати наступні функції:

> вводити та передавати в банк платіжні документи, отримувати з банку виписки про стан поточного рахунку та квитанції про отримання платіжних документів;

> надавати оперативну інформацію про стан поточного рахунку на запит клієнта;

> після завершення операційного дня надавати клієнту заключну виписку про рух коштів на поточному рахунку;

> авторизація документів: накладання цифрових підписів головного бухгалтера та директора на електронні платіжні документи;

> виконувати подвійну перевірка повноважень розрахунків за поточним рахунком: при формуванні цифрових підписів перед відправкою до банку та при перевірці підписів при отриманні в банку; здійснювати захист електронних платіжних документів від підробки, несанкціонованої зміни або ознайомлення з ними;

> інформаційно-довідникове забезпечення - ведення баз даних класифікаторів та довідників;

> архівація та збереження архівів захищених електронних документів;

> генерація ключів цифрового підпису та призначення повноважень підпису посадовим особам на документах, формування електронної картки клієнта зі "зразками підписів".

Застосування сучасних засобів захисту інформації та криптографічних технологій вирішує проблеми, пов’язані з забезпеченням юридичної відповідальності за сформовані та передані електронні документи, з їх захистом від передбачуваних та не передбачуваних перекручень, від нав’язування хибної інформації тощо.

Після заповнення та підготовки платіжного електронного документа на нього накладаються електронні цифрові підписи (ЕЦП) директора та головного бухгалтера і він передається засобами електронної пошти в банк. Операціоніст банку отримує від підприємства готовий електронний документ, що може далі бути відправлений засобами СЕП НБУ. Слід зазначити, що в даному випадку документ на паперовому носії інформації не подається, тобто система забезпечує без паперову технологію обробки даних. Загалом система "Клієнт-банк" має наступні переваги:

* Зручність. Забезпечує автоматизовану підготовку таких документів, як платіжне доручення, меморіальний ордер, заявка на переказ валюти тощо. Шаблони для введення електронних документів використовуються згідно з типовими стандартами, що діють в Україні і максимально наближені до паперових. Як і паперові документи, так і електронні підписують посадові особи підприємства, використовуючи ЕЦП директора та бухгалтера.

Оперативність. При використанні системи "Клієнт-банк" збільшується швидкість проходження платежів, якщо операціоніст банку підтверджує електронний документ банку відразу після його надходження в банк. Очевидно, що висока оперативність обумовлена тим, що платіжне доручення не готується працівниками банку, а працівником підприємства один раз. Замість первинних документів готується один раз на тиждень реєстр електронних документів та подається в банк для звірки.

* Мобільність. "Клієнт-банк" забезпечує зв’язок з банком необмеженим в часі, оскільки технологічні можливості системи дозволяють цілодобово відправляти документи в банк.

Безпека. Засоби захисту інформації в системі "Клієнт-банк" гарантують надійний захист від несанкціонованого доступу та модифікації інформації.

Недоліками системи "Клієнт-банк" можна виділити наступні:

· Переказ коштів з використанням системи потребує постійної присутності посадових осіб з правом накладання ЕЦП - директора та головного бухгалтера.

· Ланка "Клієнт-банк" - АБС є автоматизованою і оперативність та достовірність виконання операцій на цій стадії залежить від операціоніста, тобто є наявність суб’єктивного фактора.

Для надійного забезпечення достовірності вмісту електронних документів, що формуються, передаються та зберігаються в рамках системи, а також можливості абсолютно точно встановити авторство документу та довести його авторство юридичне коректно, в усьому світі широке застосування знаходить технологія так званого цифрового електронного підпису. Дана технологія реалізується на основі несиметричних криптографічних алгоритмів, в основу яких покладений принцип використання двох ключів: таємного та відкритого, що формуються за спеціальними алгоритмами. При цьому підписання здійснюється на секретному ключі, а перевірка підпису - на відкритому, відомому отримувачу електронного документу.

Таємний ключ призначений для постановки цифрового підпису на електронні документи. Він записується та зберігається на спеціально виділеному для нього носії (дискета, магнітна карта, тощо). Відкритий ключ призначений для перевірки зняття цифрового підпису з електронних документів, підписаних на відповідному таємному ключі. Таємний та відкритий ключі посадові особи зобов’язані самостійно генерувати на своєму робочому місці та несуть персональну відповідальність за збереження і використання. В процесі генерації ЕЦП створюється електронна картка зі зразками ЕЦП, що являє собою повний електронний еквівалент картки зі зразками підписів та печатки клієнта, яка використовується при прийомі паперових платіжних документів.

Таким чином забезпечення захисту інформації від несанкціонованого доступу здійснюється за допомогою:

> наявності у клієнта носія інформації з унікальною і таємною ключовою інформацією, що може використовуватись тільки системою "Клієнт-банк" відповідного клієнта;

> шифрування інформації про платіжні документи та запити, що передається в банк і з банку клієнту;

> захист доступу клієнта до системи індивідуальним іменем та паролем, які він може змінювати за власним бажанням в будь-який час;

> автоматизоване ведення системного журналу в якому фіксуються всі операції щодо обміну інформації з банком, модифікації інформації, накладання ЕЦП та спроби несанкціонованого доступу;

> автоматичне блокування роботи комплексу при виявленні спроб несанкціонованого доступу.

Система "Клієнт-банк" розрахована на експлуатацію працівниками організації клієнта і не вимагає спеціальних знань з комп’ютерних технологій, тобто розрахована на кінцевого користувача. Програмне забезпечення дозволяє підтримувати в постійному актуальному стані необхідні в роботі довідники та класифікатори інформації, як наприклад:

• довідник контрагентів підприємства;

•довідник призначень платежу;

•довідник кодів платежів та видів плат до бюджету;

•довідник банків - учасників СЕП НБУ.

Система "Клієнт-банк" має відкритий інтерфейс користувача для взаємодії з програмним забезпеченням бухгалтерії підприємства та можливість здійснювати контроль можливості існування поточного рахунку контрагента за кодом МФО банку. Банки також можуть пропонувати клієнту три варіанти віддаленого доступу до власного поточного рахунку:

• "Клієнт-банк" - забезпечення доступу до рахунку з робочого місця клієнта та надання можливості дистанційного управління рахунком з комп’ютера клієнта.

• " Інтернет-Клієнт-Банк" - забезпечення можливості клієнту управляти поточним рахунком з будь-якого комп’ютера, що підключений до мережі Інтернет.

• " Локальний Клієнт-банк" - можливість доступу клієнта до власного рахунку з спеціально встановленого робочого місця в операційному залі.

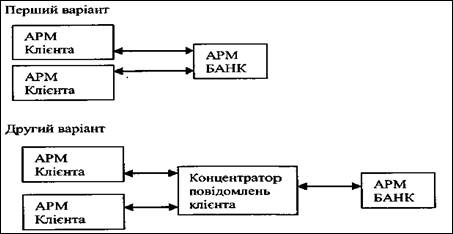

В загальному випадку система "Клієнт-банк" складається з двох структурних елементів. Перший елемент - автоматизоване робоче місце "клієнта" (АРМ_К), що надається клієнтам і розміщується безпосередньо в офісах підприємств і забезпечує обмін інформацією з банком. Другий елемент АРМ "Банк" (АРМ_Б), що розміщується в банку і обслуговує клієнтів, які мають АРМ_К.

Клієнтська частина або АРМ_К працює в режимі реального часу і як правило є локальним користувачем обчислювальної мережі клієнта. Інтегруючись на рівні обміну файлів платіжних та інших документів із прикладними задачами автоматизованої інформаційної системи клієнта, АРМ_К може розглядатися і як її елемент.

Банківська частина або АРМ_Б призначений для обробки пакетів платіжних документів, запитів та інших повідомлень клієнтів, які є учасниками систем "Клієнт-банк". Інформаційно банківська частина взаємодіє з програмно-технічним комплексом операційний день банку.

Банківська частина постійно працює в режимі електронної пошти для обміну документами та запитами з клієнтами АРМ_К. У випадках великої кількості клієнтів до складу банківської частини включають додатковий структурний елемент - концентратор повідомлень клієнтів. Він розвантажує АРМ_Б, забезпечує ідентифікацію, приймання, передачу, перевірку повідомлень від клієнтів з метою концентрації їх для обміну між АРМ_Б та АРМ_К.

Основу технічного забезпечення для функціонування системи "Клієнт-банк" складають персональні комп’ютери, модеми, засоби ідентифікації користувача. Для забезпечення роботи концентратора повідомлень створюється файл-сервер і поштовий сервер. Для забезпечення зв’язку між клієнтом та банком використовуються комутовані, а при необхідності і виділені канали зв’язку.

Конфігурація конкретної системи "Клієнт-банк" залежить від багатьох факторів, зокрема й від кількості клієнтів, інтенсивності та обсягу обміну даними, стану каналів зв’язку, можливостей банку тощо. Тому загалом існує два варіанта реалізації та впровадження системи рис. 4.

Юридичним документом, що регулює відносини між банком та клієнтом, є договір на обслуговування за системою "Клієнт-банк", який передбачає:

> порядок обміну електронними документами між банком і клієнтом;

> заходи безпеки, які клієнту необхідно виконувати з метою запобігання зловживань сторонніх осіб;

> затверджене наказом директора коло осіб, що мають доступ до системи згідно своїх функціональних обов’язків;

> вартість підключення та обслуговування;

> порядок проведення сеансів зв’язку між клієнтом і банком.

Рис.4. Схема варіантів реалізації системи "Клієнт-банк"

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 624; Нарушение авторских прав?; Мы поможем в написании вашей работы!