КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тема 10. Кредитно-денежная система и монетарная политика. Инфляция и антиинфляционная политика

|

|

|

|

1. Денежное обращение, денежный рынок.

2. Кредитная система и ее структура.

3. Банки и банковская система.

4. Рынок ценных бумаг.

5. Особенности установления равновесия на денежном рынке. Денежно-кредитная политика.

10.1. Денежное обращение, денежный рынок.

Движение денег между субъектами национальной экономики (домашние хозяйства, предприятия, государство) называют денежным обращением.

Денежная масса – это сумма общепринятых платежных средств.

Структура денежной массы:

- наличные деньги: бумажные и денежные знаки, разменная металлическая монета;

- безналичные (кредитные) деньги:

- расчетные счета предприятий;

- текущие депозиты (депозиты до востребования) – вклады домашних хозяйств и предприятий, которые могут быть востребованы владельцем в любой момент времени;

- чеки;

- пластиковые карточки;

- срочные депозиты – это вклады на определенный срок;

- депозитные сертификаты – это свидетельство банка о депонировании средств (могут использоваться как объект залога);

- другие.

Степень ликвидности платежных средств определяется тем, как быстро и с какими издержками эти средства могут обмениваться на товары и услуги. Наибольшая ликвидность у наличных денег.

Табл. 10.1

Структура денежной массы в зависимости от степени ликвидности.

| Обозначение денежного агрегата | Состав денежного агрегата |

| М0 М1 М2 М3 | Наличные деньги. М0 + расчетные счета предприятий и текущие депозиты. М1 + срочные депозиты, сберегательные вклады. М2 + депозитные сертификаты и другие обязательства. |

Государство регулирует денежное обращение и формирует национальную денежную систему.

Денежная система – это способ организации денежного обращения.

Структура денежной системы:

1) денежная единица;

2) виды государственных денежных знаков и разменная монета, которые имеют законную платежную силу;

3) государственный аппарат, регулирующий денежные обращения;

4) правила регламентации безналичного денежного обращения.

Признаки современной денежной системы:

- бумажные деньги;

- хроническое обесценивание денег;

- широкое развитие безналичного оборота и сокращение обращения налички;

- возрастание роли государства в стабилизации денежного обращения.

В рыночной экономике деньги являются товаром.

Цена денег – это процентная ставка, которой является плата за право пользования денежными средствами.

Процентная ставка – это цена, которую нужно заплатить за пользование заемными средствами.

Денежный рынок – это рынок купли-продажи свободных денежных средств (активов), то есть обмен денег «будущих» на деньги «настоящие».

Структура денежного рынка:

1. Рынок денег – это купля-продажа краткосрочных денежных институтов (до одного года).

2. Рынок капитала – купля-продажа долгосрочных денежных инструментов:

2.1. рынок ссудных капиталов;

2.2. фондовый рынок или рынок ценных бумаг.

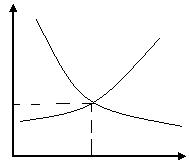

Денежный рынок характеризуется спросом, предложением и определенным равновесием (рис. 10.1).

процентная

процентная

ставка

D

r* S

Q* Количество денег

Рис. 10.1 Денежный рынок, где D – спрос на деньги, S – предложение денег, Q*- равновесное количество денег, r* - равновесная процентная ставка.

10.2. Кредитная система и ее структура.

Ссудный капитал – это капитал в денежной форме, предоставляемый в ссуду его собственникам на следующих принципах или условиях:

1) срочность;

2) платность;

3) возвратность;

4) материальная обеспеченность или другие гарантийные покрытия.

Кредит – это движение ссудного капитала. Кредитор – субъект, который выдает ссуду. Дебитор (заемщик) – субъект, который получает ссуду.

Формы кредита:

1. Коммерческий – кредит, предоставляемый одним предприятием другому в виде продажи товара с отсрочкой платежа. Цель – ускорить реализацию товара (вексель простой – это долговое обязательство, выдаваемое заемщиком на имя кредитора с указанием следующих реквизитов: место и время выдачи долгового обязательства, сумма, место и время платежа; вексель переводной – письменный приказ кредитора заемщику об оплате определенной суммы третьему лицу-предъявителю.

2. Банковский – предоставление денежных средств в виде ссуд банками и другими специальными кредитными учреждениями.

3. Потребительский – предоставляется частным лицам для приобретения товаров длительного пользования.

4. Ипотечный – долгосрочные ссуды под залог недвижимости.

5. Государственный – субъектам, заемщиком или кредитором выступает государство и местные органы власти.

6. Международный – движение ссудного капитала между странами.

Функции кредита:

1. аккумуляция денежных средств (временно свободных) и направление их в высокоприбыльные отрасли (перераспределительная);

2. снижение издержек обращения, когда по мере развития кредита растет безналичный оборот;

3. расширение рамок общественного производства;

4. ускорение концентрации и централизации капитала.

Кредитная система – это функциональная подсистема рыночного хозяйства, опосредующая процессы формирования капитала и его движения между экономическими субъектами.

Структура кредитной системы:

- совокупность кредитных отношений форм и методов кредитования;

- совокупность кредито-финансовых институтов (центральные и коммерческие банки, специализированные финансово-кредитные учреждения.

10.3. Банки и банковская система

Банки («деловые дома») появились в древнем Востоке в VII-VI вв. до н.э. Банки являются основными институтами кредито-денежной системы, организуют обращение значительной части кредитных денег, располагают возможностями создавать такие деньги.

Структура банковской системы:

- центральный (национальный) банк;

- коммерческий банк.

Центральный банк (ЦБ) – это, как правило, государственное учреждение. В Украине национальный банк не подчиняется правительству, а только Верховной Раде.

Основные функции Центрального банка:

1) выпуск наличных денег (эмиссионная);

2) аккумуляция и хранение кассовых резервов для коммерческих банков. Каждый коммерческий банк обязан хранить в ЦБ на резервном счету сумму, пропорциональную его вкладам согласно установленной ЦБ норме резервов (10-18%);

3) аккумуляция и хранение официальных золото-валютных резервов;

4) кредитование коммерческих банков (преимущественно в периоды финансовых трудностей);

5) предоставление кредитов и выполнение расчетных операций для правительственных органов;

6) регулирование зарубежной деятельности коммерческих банков;

7) участие в международных денежных рынках.

Для стабилизации экономики страны и денежного обращения ЦБ проводит манитарную (денежно-кредитную) политику, направленную на изменение объема денежной массы.

Коммерческий банк (КБ) – это финансовый институт, который принимает вклады (депозиты) и выдает коммерческие ссуды (кредиты). Он выступает в роли посредника между держателями временно свободных денежных средств и теми, кто в них нуждается, а так же формирует кредитные деньги (чеки, векселя и т.д.). КБ называют «универмагами» или «супермаркетами» кредита. КБ обладают только частью денежных средств, необходимых для покрытия выданных обязательств.

Роль резервов-активов КБ выполняют:

- наличные деньги, средства в ЦБ на резервных счетах;

- кредиты, выданные предприятиям, домашним хозяйствам и другим банкам;

- ценные бумаги;

- имущество банков.

Функции КБ:

1) привлечение вкладов;

2) проведение платежей;

3) выдача кредитов;

4) обмен валют;

5) учет векселей;

6) посреднические операции с ценными бумагами;

7) трастовые (доверительные) операции;

8) факторинг (договор о том, что банк оплатить поставщику стоимость продукции и возьмет на себя дальнейшие расчеты с покупателем);

9) консалтинг.

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 474; Нарушение авторских прав?; Мы поможем в написании вашей работы!