КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Інструменти інвестиційного процесу

|

|

|

|

§ Акції - це цінні папери без установленого строку обігу, що засвідчують часткову участь у статутному фонді АТ, підтверджують членство в акціонерному товаристві та право на участь в управлінні ним, надають право їх власникові на одержання частини прибутку у вигляді дивіденду, а також на участь у розподілі майна при ліквідації АТ.

§ Облігації - з позиції міжнародних інвестицій являють собою формальне юридичне свідчення кредиту і посвідчення відносин позики між кредитором і боржником. Таким чином, облігація не підтверджує права на частку участі в дійсному капіталі, а лише юридично забезпечує позику

§ Вкладення коштів на банківський рахунок.

Історично і логічно інвестиційний процес розвивався послідовно від прямих інвестицій у реальні активи або цінні папери до непрямих інвестицій у портфель майнових цінностей або цінних паперів.. Таким чином, інвестиційний процес, опосередкований цінними паперами, можна назвати простою формою інвестиційного процесу

Рисунок - Проста форма інвестиційного процесу

Цінному паперові властиві всі якості інвестиційного товару: масовість, стандартність, взаємозамінність, невизначеність і непередбачуваність зміни ціни. Цінний папір доводить ці якості до високого ступеня універсальності і по суті заміщає собою будь-який інший інвестиційний товар. Інвесторові досить вкласти свої кошти у цінний папір, не вдаючись у подробиці розвитку виробництва, кон'юнктури товарних ринків

Проста акція як цінний папір виділяється з всіх інших видів цінних паперів тим, що вона опосередковує відносини співволодіння майновими цінностями. Проста акція виступає титулом, свідченням власності на реальний капітал, свідченням участі в капіталі фірми. Розрізняють поняття: категорія акції (прості, привілейовані), тип акції (іменні, на пред’явника), форма випуску (документарні та бездокументарні). Категорія акції визначає обсяг корпоративних прав, що випливають з акції. Привілейовані акції дають їх власникові право на одержання дивідендів, а також на пріоритетну участь у розподілі майна товариства у випадку його ліквідації. Виплата дивідендів по привілейованих акціях провадиться у розмірі, зазначеному на акції, незалежно від розміру одержаного товариством прибутку у відповідному році (в разі збитків дивіденди виплачуються за рахунок коштів резервного фонду).

Прості акції дають право акціонеру брати участь в управлінні справами товариства; брати участь у розподілі чистого прибутку після виплати дивідендів по привілейованих акціях; при ліквідації товариства брати участь у розподілі майна, що залишилося після розрахунків з кредиторами та власниками привілейованих акцій.

Суть економічної демократії полягає в тому, що реалізувати своє право акціонер може лише за наявності великого пакета акцій. У цьому аспекті якості акцій реалізуються при концентрації їх у визначеній кількості. Одна окрема акція надає право участі лише формально.

Причини ускладнень при доступі до інвестиційних товарів:

1) нестача коштів для забезпечення необхідного рівня диверсифікованості.

2) купуючи акції неповними лотами збільшуються витрати унаслідок високих комісійних.

3) недолік часу в дрібного інвестора і відсутність необхідних професійних знань.

Для задоволення цих потреб на міжнародному ринку капіталу з'явилася величезна кількість різних форм колективного інвестування.

Колективне інвестування - процес мобілізації приватних заощаджень у різного роду колективних інвестиційних схемах з одночасним зменшенням числа внесків на депозитних рахунках комерційних банків. Найбільш розповсюдженою і перспективною формою колективного інвестування в усім світі стали інвестиційні компанії.

Інвестиційна компанія — це спеціально організована форма фінансового посередника. Вона залучає кошти інвесторів і здобуває на них фінансові активи. У свою чергу, інвестори дістають визначені права стосовно придбаних компанією фінансових активів і одержуваного від них прибутку Таким чином, інвестиційні компанії поєднують капітали багатьох інвесторів, що ставлять перед собою однакові інвестиційні цілі. У західній практиці під інвестиційною компанією розуміють тільки тих фінансових посередників, що не залучають кошти на депозит.

Ці інвестиційні компанії звичайно існують в одній з організаційних форм: відкриті інвестиційні компанії, або взаємні фонди, і закриті інвестиційні фонди.

Таким чином, грошові кошти громадян, фінансові ресурси (інвестиційний потенціал) населення, що направляються у виробництво, проходять ще одну стадію опосередкування. Форма інвестиційного процесу, яку можна назвати фондової, прийме наступний вид (рис. 2).

Рис.2 – Фондова форма інвестиційного процесу

13.2. Теорії інвестиційного портфелю.

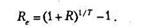

Кожен інвестор при прийнятті рішення про те, чи хоче він мати даний вигляд цінних паперів у своєму портфелі, повинен мати визначені критерії для порівняння. Кожний актив має свою поточну ринкову ціну (це єдине, що відомо напевно), передбачуваний потік майбутніх платежів (дивідендів, купонних платежів), що має свою індивідуальну тривалість (наприклад, в облігації це термін погашення; у звичайної акції цей період, як правило, нормативно не визначений; у ф'ючерса це термін виконання контракту тощо), невідому нам майбутню ціну продажу на кожен момент часу в майбутньому. Найпростіший вид прибутковості — це прибутковість активу за період обігу. Припустимо, що початкова ціна активу — Ро. Виплати за період (дивіденди, процентні платежі) склали D,, ціна активу наприкінці періоду склала Pt. Тоді прибутковість за період обігу визначається формулою

|

(1)

Тут буквою R позначена прибутковість. Прибутковість визначається або в долях одиниці, або у відсотках. Однак ясно, що прибутковість за період обігу — недосконалий показник. Скажемо, одна облігація пропонує 10% за місяць, а друга — 10% за рік.

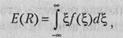

Стандартний підхід полягає в застосуванні формули складних відсотків, що приводить усі прибутковості до річної прибутковості (наприклад, у рекламі інвестиційно-фінансових інструментів за законодавством США про захист прав споживача обов'язково повинна бути зазначена прибутковість у відсотках річних). А саме, якщо R — прибутковість за період Т, вимірюваний у долях цілого року (скажемо, якщо період дорівнює одному кварталові, те Т = 0,25), те річна прибутковість Re{e — ефективна прибутковість) визначається за формулою:

(2)

(2)

Формула (2), виходячи з логіки нарощування складних відсотків, припускає можливість одержання тієї ж прибутковості R від даного фінансового активу в кожний з періодів тривалості Т, що укладаються в один рік. У випадку ризикових активів це зовсім не так, тому що прибутковість істотно коливається від одного проміжку часу до іншого. Формула (2) часто дає завищену оцінку прибутковості.

Проте ми будемо вважати більш логічним використання при розрахунках відсотків річних, тому що фінансові формули на відміну від бухгалтерських не є вірними або невірними безумовно — усе залежить від задачі аналізу і від об'єктів, до яких ми аналіз застосовуємо.

Інвестор виступає на ринку як хеджер — сторона, що бажає застрахуватися від ризику несподіваної зміни ціни. Тому інвестора влаштовує схема, при якій не працюючий зараз у реальному секторі капітал приносив би доход на рівні середнього.

Джерела ризику, зв'язані з вкладеннями в цінні папери, різноманітні. Ризик зв'язаний з тим, що ми одержимо прибутковість менше, ніж очікували, або збиток.

Причини ризику, типові для звичайних акцій:

1) невідома величина дивідендів D, (вона залежить від загальної продуктивності фірми, від рішень по вкладеннях у розширення виробництва і т.п.),

2) невідома ціна Р, наприкінці року, що залежить від репутації і політики компанії, загальної кон'юнктури на фондовому ринку, політичної обстановки (наприклад, ціна може сильно змінитися в умовах прийдешньої націоналізації корпорації). Сказане дозволяє інтерпретувати прибутковість як випадкову величину, що приймає конкретні значення в різноманітних станах реального світу.

У випадку привілейованої акції немає (або майже немає) невизначеності по дивідендах, але ціна Р{ як і раніше невідома.

Власники облігацій корпорації повинні одержати заздалегідь обумовлені платежі, тому тут немає невизначеності по Dl і Pv Однак у всіх випадках є небезпека, що справи корпорації підуть погано і вона стане неплатоспроможною або збанкрутує.

Перейдемо до формальних визначень прибутковості і ризику. Якщо визначення прибутковості не викликає особливих суперечок і добре зрозуміло інтуїтивно, то із визначенням ризику справа обстоїть значно складніше.

Нехай R — прибутковість фінансового активу. Вище вже було сказано, що R є випадковою величиною. Очікуваною прибутковістю називається величина E(R) — математичне очікування випадкової величини R. Це визначення відповідає стандартній інтерпретації математичного очікування як середнього значення величини з урахуванням розподілу її імовірностей.

Якщо вважати, що світ може знаходитися в кінцевому числі станів, то випадкова величина R дискретна. Якщо її закон розподілу задається рівностями P(R = R{) = Pj, (i = 1,2,..., n), де R. — будь-які значення, що приймає R, то

|

(3)

Однак реальна кількість істотно відмінних станів світу настільки велике, що природно вважати розподіл імовірностей R безперервним (хоча насправді ціна цінного папера не приймає довільні речовинні значення — є мінімальна нормативна величина зміни ціни). Тому

|

(4)

де /(%) — щільність розподілу імовірностей випадкової величини R. Теорія портфеля Г. Марковича припускає, що прибутковості цінних паперів діють за нормальним законом, що є одним з найбільш вивчених.

Величина E(R) виражається в тих же одиницях виміру, що і R — у частках одиниці або відсотках. Зміст ясний: при очікуваній прибутковості м = E(R) ми розраховуємо одержати 1+м доларів з кожного долара капіталовкладень.

Ризик для нас — це ризик помилитися в цьому прогнозі. Математичною мірою відхилення навколо середнього значення є дисперсія, називана в теорії фінансів варіацією: а = yJD(R).

Поняття ризику, прийняте при побудові сучасної теорії портфеля Г. Марковица і САРМ (Capital Asset Pricing Model - модель ціноутворення на капітальні активи), визначається як стандартне відхилення. Однак можна показати, що це визначення є більш-менш адекватним інтуїтивному розумінню тільки у випадку нормально розподілених випадкових величин. З іншого боку, теорія стохастического домінування, що здається більш адекватної по теоретичній постановці, не стала ще скільки-небудь могутнім аналітичним апаратом. Дисперсія однаково «карає» за відхилення від середнього в меншу сторону і за відхилення у більшу сторону. Якщо ми обмежуємося розглядом нормального розподілу, що симетрично щодо середнього, то ми як би перебільшуємо помилку вдвічі. Однак уже відзначалося, що абсолютна величина ризику не має наочної інтерпретації — для мінімізації ж величини ризику байдуже, мінімізувати дану величину або вдвічі меншу.

Для несиметричних розподілів сказане вище вже несправедливо. Для них зараз прийнято розглядати нижній ризик (down-side risk), що враховує тільки відхилення униз від середнього, обумовлений як корінь з напівваріації (semi-variation)

(11.5)

|

Тут через індекс «-» позначена негативна частина числа. Аналог теорії портфеля Г. Марковица, побудований з використанням напівваріації, називається постсучасною теорією портфеля. Інтерес до використання напівваріації проявився лише наприкінці 1980-х рр. у зв'язку з тим, що в портфелі інвестора значну роль стали грати не окремі види цінних паперів, а вкладення у взаємні й інші інвестиційні фонди. Останні складають свої портфелі з використанням похідних інструментів (ф'ючерси, опціони), хеджуючи з їх допомогою ризики. Тим самим по таких активах є нижня межа прибутковості, дуже близька до максимуму функції щільності розподілу імовірностей прибутковості цього активу. Потім графік щільності поволі спадає, як у нормального розподілу. Хоча докладних публікацій ще не було, але аналітика постсучасної теорії портфеля досить зрозуміла.

Якщо всі постійно користуються тією самою методикою для визначення міри довіри, то в прийнятих рішеннях утвориться «датчик», що оцінює вже абсолютні значення величини. Тут наука робить безпосередній, нормативний вплив на інвестиційну практику: ми не моделюємо розуміння агентами ризику, а пропонуємо стандартні моделі прийняття рішень, у які вже убудоване визначене розуміння ризику. Тому методика прийняття рішень у всіх інвесторів стає однакової, різниця лише в поінформованості. Це дозволяє кваліфікованим інвесторам упевнено триматися на рівні середніх результатів ринку.

У рамках аналізу «ризик-прибутковість» ми представляємо кожен фінансовий актив зображеним крапкою на координатній площині (g,E(R)). Собою зрозуміло, що різні за конкретикою активи можуть зображуватися однією і тією ж крапкою. При цьому вони можуть виявитися і незалежними друг від друга, і коррелированными один з одним. Цей зв'язок виражається коваріацією і враховується в рамках теорії портфеля.

Диверсифікованість зменшує ризик. Це головна перевага інвестування в інвестиційні фонди. Але все-таки існує небезпека, що весь ринок цінних паперів буде показувати погані результати. Цей ризик високий для інвесторів, що обмежують себе інвестиціями тільки у власні національні цінні папери. Розподіляючи активи серед різних ринків цінних паперів, можна зменшити ризик, не тільки не жертвуючи доходами, але і протягом тривалих періодів одержувати більш високі доходи. Це і є суть міжнародної диверсифікованості.

Сучасні комунікації відкривають для інвесторів великі можливості за межами національних кордонів. Незважаючи на те що США залишаються найбільшим фінансовим ринком у світі, значення їхнього потенціалу зменшилося на світовому ринку цінних паперів. Так, на початку 70-х рр. близько 70% вартості ринку цінних паперів у світі були американськими, але вже до 1980 р. ця частка зменшилася до ледве більше 50%, а до 1992 р. стала близько 40%. На додаток до цього відповідно зросла пропорція ВНП, виробленого в інших країнах. Чудові можливості росту можна знайти на більш ніж 40 ринках цінних паперів у світі, особливо на ринках країн, що розвиваються. Багато великих і успішних компаній світу розташовуються за межами США. Так, якщо гіпотетичний задався метою сформувати чисто американський портфель цінних паперів, то в цей гіпотетичний портфель не були б включені акції: 7 з 10 найбільших у світі страхових компаній, 8 з 10 хімічних компаній, 8 з 10 найбільших виробників електроніки, 7 з 10 найбільших виробників машинобудування, 9 з 10 провідних компаній комунальних послуг, 24 найбільших банків.

Для індивідуальних інвесторів цінних паперів інвестування в іноземні ринки ризикованіше, ніж інвестування усередині країни. Складніше одержати значиму і своєчасну інформацію про іноземні компанії аналізувати фінансові повідомлення й інші дані. Існує велике різноманіття

іноземних ринків. Так, ринки в країнах, що розвиваються, більш мінливі, менш ліквідні, ніж ринки США, Японії й Англії. Витрати за угодами на таких ринках можуть бути дуже високими, до того ж багато хто з цих ринків значно менш піддані регулюванню. Інвестиційні фонди пропонують

ідеальний спосіб інвестування в іноземні цінні папери, тому що вони

керуються досвідченими портфельними менеджерами. Менеджери міжнародних фондів значно полегшують роботу, відвідуючи компанії, зустрічаючись з провідними менеджерами, клієнтами, банкірами, бухгалтерами. Проведення досліджень на місцях є дуже важливим фактором для ухвалення розумного рішення, коли друкована інформація неадекватна. Тому легко зрозуміти, чому

комісійні збори за управління можуть бути вище в міжнародних фондах.. :.:

Дерегулювання фінансових ринків, що почалося в США в 70-і рр., перейшло і на інші країни, включаючи Велику Британію, Німеччину і Японію. Дерегулювання робить іноземні цінні папери більш доступними для глобальних інвесторів. Протягом 80-х рр. міжнародне інвестування набуло широкої популярності, особливо серед пенсійних фондів і серед зростаючого числа індивідуальних інвесторів. Інвестиційний бізнес відреагував на це створенням десятків нових міжнародних інвестиційних портфелів. За даними служби Lipper Analytical Service, за цей проміжок часу тільки в США до вже існуючих більш ніж 40 фондів додалися 56 глобальних, 9 глобальних фондів дрібних компаній, 107 міжнародних, 27 європейського регіону, 23 тихоокеанського регіону, 3 латиноамериканських, 6 японських і 3 канадських фонди.

Глобальні інвестори можуть одержати більше доходу на даний рівень ризику. На додаток до цього певні ринки пропонують кращі ціни, ніж інші, даючи іноземним покупцям широкі можливості для пошуку необхідних угод і ефективної цінової політики. З іншого боку, оскільки економіки США, Англії і Японії більш зрілі, чим інші, то можна чекати, що вони будуть зростати з меншою швидкістю, ніж економіки в країнах, що розвиваються. Отже, можна чекати зменшення ризику при вкладенні в економіки з різними рівнями розвитку, оскільки різні ринки цінних паперів не рухаються в одному напрямку. Ступінь взаємозв'язку цінових прямувань між міжнародними ринками може бути досить низкою, особливо між ринками таких країн, що розвиваються, як Чилі, Греція, Індонезія, Мексика, Філіппіни, Таїланд

ЛЕКЦІЯ 14. ТЕХНОЛОГІЇ МІЖНАРОДНИХ ІНВЕСТИЦІЙ

14.1. Міжнародний ринок інвестицій

14.2. Класифікація міжнародних інвестиційних ризиків

14.3. Міжнародні інвестиційні компанії

Література: Международный менеджмент. Учебное пособие/ Под редакцией проф.С.Э.Пивоварова. - СПб.: Питер, 2002. – С. 401-442.

14.1. Міжнародний ринок інвестицій

Основні проблеми, з рішенням яких доведеться зустрітися в міжнародному інвестиційному процесі, це:

а) розподіл активів (які класи активів включати в портфель і в якому середньому обсязі);

б) активна зміна обсягів різних класів активів;

в) вибір тих або інших конкретних видів цінних паперів;

г) пошук компетентного керівника інвестиційної програми. Порівняльна ефективність різних портфелів звичайно залежить від їхньої структури розподілу активів.

В міру розширення ринку інвестицій приймати рішення по розподілу активів стає усе складніше, тому що тепер доводиться не тільки вибирати між місцевими і іноземними активами, але і брати до уваги ризик, пов'язаний із іноземною валютою. Глобальні ринки активів пропонують широкі можливості і підвищити доходи, і знизити ризик, але домагатися цього протягом тривалого часу можна тільки завдяки постійній пильній увазі до змін на ринку, оцінці інвестиційних якостей і розміщенню активів.

Значення розподілу активів стає усе більш і більш очевидним у міру того, як перед інвесторами розширюються обрії і вони можуть розглядати усе більш широке різноманіття активів, особливо на ринках іноземних держав. Хоча інвестори деяких країнах, наприклад Великій Британії і Нідерландах, вже давно тримають за кордоном значну частину своїх фондів, інвестори більшості інших країн лише недавно додали до своїх портфелів значні обсяги інвестицій за кордоном.

У табл. 1 наводяться оцінки обсягу і структури ринку капіталу, вільного для інвестицій наприкінці 1996 р. Користуючись сьогоднішніми практичними термінами, скажемо, що це оцінка ринкового портфеля. Дані свідчать про те, що міжнародний ринок величезний і різноманітний. Хоча активи таких країн, як Сполучені Штати і Японія, займають істотне місце на ринку, вони там не домінують.

Приймаючи до уваги збільшення різноманіття класів активів, світовий портфель повинен або давати в довгостроковій перспективі більш високий доход, ніж портфель з місцевих активів, при тім же об'ємі ризику, або давати такий же доход, але при зниженому ступені ризику.

Характеризуючи міжнародні інвестиційні активи, неважко помітити, що найменш ризикованим класом активів є готівка, що, однак, приносить досить незначний сукупний доход. Хоча нерухомість також може показувати незначну ризикованість, це, швидше за все, зв'язане з тим, яким образом повідомляються ціни на нерухомість. Типові покажчики цін на нерухомість наводять її оцінну вартість, що звичайно коливається набагато менше, ніж ціни, що мають місце під час реальних угод на ринку.

На іншому кінці спектра знаходиться спекулятивний капітал, що звичайно демонструє як найбільшу ризикованість, так і найбільші доходи. Акції знаходяться на другому місці як з точки зору доходу, так і з погляду міри ризикованості. Облігації знаходяться між акціями і готівкою як з погляду ризикованості, так і з погляду доходу.

Помітимо, що доходи без хеджування відбивають як зміни на різних ринках акцій, так і зміни, пов'язані зі зміною курсу долара. Доходи при хеджуванні, з іншого боку, є в чистому вигляді ринковими доходами, що може одержати інвестор, що уклав свої кошти в іноземні акції.

Табл. 2 показує, що американські акції були істотно прибутковіші за неамериканські акції з хеджуванням протягом усього періоду. Варто зазначити також, що мінливість (коливання в ціні) неамериканських акцій з хеджуванням виявилася трохи нижчою, ніж мінливість неамериканських акцій без хеджування. Ця різниця відображає мінливість курсів обміну.

Розходження в доходах від облігацій США без хеджування більше, ніж таке ж розходження в доходах від акцій. Слід також зазначити, що хеджовані неамериканські облігації показують як більш низькі доходи, так і більш низьку мінливість у порівнянні з нехеджованими неамериканськими облігаціями. Поводження хеджованих облігацій більшою мірою збігається з поводженням облігацій США, ніж поводження нехеджованих облігацій, що, однак, виявляють значні розходження в структурах доходу. В міру розвитку фінансових ринків в інших країнах доля США на світовому ринку капіталу істотно скоротилася. У табл. 3 представлений ринок капіталу, вільного для інвестицій, таким, яким він був на початку 70-х рр. Частка американських активів на світовому ринку скоротилася з 70% у той період до менш 50% у середині 90-х рр.

Скорочення частки США на цьому ринку відображає в першу чергу зростання ринків в інших частинах земної кулі, а не різницю в нормі прибутку.

Сучасне розуміння інвестиційного процесу вимагає, щоб у ринковий портфель включалися й активи, пов'язані з ризиком. Таким чином, на ринку повинне бути присутнім усе, що може принести доход: акції, облігації, нерухомість, приватний капітал. Зрозуміло, деякі інвестори зіштовхуються зі значними обмеженнями в характері інвестицій, що вони можуть здійснювати. Наприклад, японські пенсійні фонди за законом можуть вкладати не більш 30% своїх активів в іноземні (неяпонські) акції, а багато організацій повинні тримати як мінімум 50% своїх активів у японських державних облігаціях. Точно так само канадські пенсійні фонди можуть вкладати в іноземні активи не більш 20% свого капіталу. А південнокорейський уряд у даний час обмежує іноземну участь у корейських акціонерних компаніях 23%.

Обмеження (такого типу, як у Японії) на дозволені капіталовкладення звужують потенційне поле діяльності інвесторів. Природно, що ці інвестори оцінюють наявні в їхньому розпорядженні інвестиційні альтернативи на основі більш вузького ринкового портфеля. Виходячи з обмежень, що накладаються на ринок, оцінка реальних можливостей інвестиційного портфеля може бути досить відмінної від гіпотетичних можливостей ринку.

14.2. Класифікація міжнародних інвестиційних ризиків

Міжнародні інвестиційні ризики можуть бути згруповані в три широкі категорії.

|

|

|

|

|

Дата добавления: 2014-01-06; Просмотров: 409; Нарушение авторских прав?; Мы поможем в написании вашей работы!