КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Анализ финансового состояния предприятия

|

|

|

|

ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

Лекция 3

Финансовый потенциал предприятия определяется производственным (научно-производственным), организационным и социальным потенциалами, а также результатами их использования в производственно-хозяйственной деятельности. Финансовый потенциал характеризуется рядом формальных и неформальных критериев. Формальные критерии – финансовые коэффициенты – дают возможность оценить финансовое состояние предприятия и на основе анализа их динамики выявить тенденции его изменения, в том числе прогнозировать кредитоспособность[1] и платежеспособность[2]. Однако они недостаточны для принятия решения о мерах улучшения финансового состояния, поскольку не раскрывают возможностей использования указанных потенциалов.

В антикризисном управлении важно уяснить истоки (причины) зарождения и развития кризиса. Как правило, самым ранним сигналом зарождения кризиса является снижение темпов обновления технологии и производственных товаров, что неминуемо скажется на позициях предприятия на рынке. Они будут изменяться примерно по следующей схеме: снижение конкурентоспособности > снижение спроса > снижение доли предприятия на рынке > снижение дохода и прибыли > снижение возможностей самофинансирования развития > увеличение доли заемных средств в капитале предприятия (компании) > снижение рентабельности собственного капитала > снижение кредитоспособности и платежеспособности предприятия.

Анализ финансового состояния организации обязательно проводится не только в рамках антикризисного управления, но и в процессе управления организацией в отсутствие кризисных явлений.

С помощью анализа финансового состояния организации можно не только определить ее финансовое положение, но и выявить кризисное развитие, а также найти источники отрицательных явлений в развитии организации. Это является необходимым условием для выхода организации из кризисного состояния или предупреждения кризиса, недопущения его проявления.

Анализ финансового состояния – это критическая оценка финансовых показателей деятельности предприятия (компании) за определенный период, например за финансовый год.

Анализ финансового состояния проводится в интересах:

- предприятия (для более эффективного управления производственно-хозяйственной деятельностью);

- кредиторов и инвесторов, которых интересуют различные стороны финансового состояния предприятия.

Финансовый анализ осуществляется на основании данных финансовой (бухгалтерской) отчетности. Финансовая отчетность ОАО подлежит обязательному раскрытию (ст. 88, 92 Закона об акционерных обществах). Общество обязано ежегодно публиковать в средствах массовой информации, доступных для всех акционеров данного общества, годовой отчет общества, годовую бухгалтерскую отчетность.

Достоверность публикуемой информации подтверждается аудитором, не связанным имущественными интересами с обществом или его акционерами.

Бухгалтерская отчетность представляет собой единую систему данных об имущественном и финансовом положении организации и о результатах ее производственно-хозяйственной деятельности. Она составляется на основе данных бухгалтерского учета по установленным формам в соответствии с требованиями Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» (с изм. на 3 ноября 2006 г.), Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) (утв. приказом Минфина России от 6 июля 1999 г. № 43н, с изм. на 18 сентября 2006 г.), приказа Минфина России от 22 июля 2003 г. № 67н «О формах бухгалтерской отчетности организаций» (с изм. на 18 сентября 2006 г.), Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утв. приказом Минфина России от 29 июля 1998 г. № 34н, с изм. на 26 марта 2007 г.), а также в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению (утв. приказом Минфина России от 31 октября 2000 г. № 94н, с изм. на 18 сентября 2006 г.) и требованиями ряда других нормативных документов.

Годовая и промежуточная бухгалтерская отчетность состоит из Бухгалтерского баланса (форма № 1) и Отчета о прибылях и убытках (форма № 2). Формы № 1 и № 2 составляют финансовую отчетность. В состав годовой бухгалтерской отчетности также включаются Отчет об изменении капитала (форма № 3), Отчет о движении денежных средств (форма № 4), Приложение к бухгалтерскому балансу (форма № 5), Отчет о целевом использовании полученных средств (форма № 6), пояснительная записка, а также аудиторское заключение [3].

Характеристикиотчетных данных:

- существенность (обоснованность оценки и представления);

- релевантность (своевременность, прогностическая ценность);

- надежность (нейтральность);

- воспринимаемость (единообразие, сопоставимость).

Финансовое состояние организации характеризуется с помощью системы показателей, которые вместе описывает ее положение и деятельность. Информация, используемая в процессе такого анализа, касается финансовых ресурсов, их наличия, мест и объемов размещения, а также их использования в процессе осуществления своей деятельности.

Анализ финансового состояния организации проводится в два этапа, которые в совокупности обеспечивают достоверность и обоснованность полученных результатов:

1) предварительная оценка финансового состояния организации, использующая небольшое количество данных предполагающая изучение нескольких ключевых для организации показателей, по которым отслеживается динамика их изменения. По ним нельзя точно и окончательно определить финансовое состояние организации, однако можно оценить в общих чертах. На этом этапе важно выбрать именно те показатели, которые будут характеризовать важнейшие черты в развитии организации. Но как бы удачно они ни были подобраны, от второго этапа оценки финансового состояния организации отказываться нельзя;

2) детальная оценка финансового состояния организации, помогающая более точно определить положение организации в имущественном и финансовом планах. Также она характеризует деятельность организации в течение определенного периода. Детальная оценка помогает определить перспективы в деятельности организации и выявить направления, в которых необходимо уделить повышенное внимание возникающим проблемам. Второй этап оценки финансового состояния организации помогает выявить возможные источники возникновения кризисных ситуаций и предложить варианты выхода из уже наступившего кризиса.

В основе анализа финансового состояния предприятия лежит анализ финансовых коэффициентов.

Финансовый коэффициент – это отношение одного бухгалтерского показателя к другому.

Типы коэффициентов. Для целей финансового анализа все финансовые коэффициенты можно объединить в четыре группы:

- коэффициенты ликвидности;

- коэффициенты платежеспособности;

- коэффициенты деловой активности;

- коэффициенты рентабельности (прибыльности).

Коэффициенты ликвидности

Понятие ликвидности неоднозначно. Различают ликвидность материальных благ и ликвидность предприятий.

Под ликвидностью материальных благ понимается их способность быстро и без особых потерь в стоимости обратиться в деньги.

Под ликвидностью предприятий понимается их способность расплатиться по краткосрочным обязательствам.

Данное определение ликвидности предприятий подтверждает сам состав коэффициентов ликвидности, в основу построения которых положено соотношение статей краткосрочных активов и итога краткосрочных пассивов.

К сожалению, в российской практике понятие ликвидности предприятий ошибочно отождествляют с понятием их платежеспособности.

Различают коэффициенты:

1) текущей ликвидности;

2) срочной ликвидности;

3) абсолютной ликвидности;

4) ликвидности материально-производственных запасов. Коэффициенты ликвидности предприятии включают следующие показатели:

ДС — денежные средства;

ЛРЦБ — легкореализуемые ценные бумаги (государственные краткосрочные обязательства, признаваемые высоколиквидными, так как срок реализации может составлять от одного рабочего дня до одной недели);

ЧДЗ — чистая дебиторская задолженность (дебиторская задолженность предприятия за вычетом скидок по сомнительным поступлениям);

МПЗ — материально-производственные запасы.

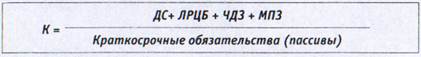

1). Коэффициент текущей ликвидности:

Допустимые значения: нормальное значение данного коэффициента находится в пределах от 1 до 2.

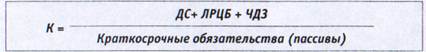

2). Коэффициент срочной ликвидности:

Допустимые значения: минимальное значение данного коэффициента находится в пределах от 0,7 до 0,8.

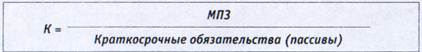

3). Коэффициент абсолютной ликвидности:

Допустимые значения: минимальное значение данного коэффициента находится в пределах от 0,2 до 0,25.

4). Коэффициент ликвидности материально-производственных запасов:

Допустимые значения: нормальным считается значение данного коэффициента, равное приблизительно 0,5.

Коэффициенты платежеспособности (структуры капитала)

Под платежеспособностью предприятия понимается его способность расплатиться по долгосрочным обязательствам,

Данное определение подтверждается составом коэффициентов платежеспособности, в основу построения которых положено соотношение статей долгосрочных активов между собой и к итогу пассивов. Так как статьи долгосрочных пассивов представляют собственный и заемный капитал, коэффициенты данной группы могут также называться «коэффициенты структуры капитала».

К сожалению, в российской практике понятие платежеспособности предприятий ошибочно отождествляют с понятием их ликвидности.

Показатели платежеспособности характеризуют степень защищенности кредиторов и инвесторов, имеющих долгосрочные вложения в предприятия, от риска невозврата вложенных средств.

Группа коэффициентов платежеспособности (или структуры капитала) включает следующие коэффициенты:

1) коэффициент собственности;

2) коэффициент заемных средств;

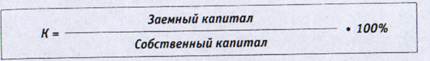

3) коэффициент зависимости;

4) коэффициент покрытия процента.

1). Коэффициент собственного капитала:

Коэффициент собственного капитала характеризует долю собственного капитала в источниках финансирования деятельности предприятия. Он также отражает соотношение интересов инвесторов и кредиторов. Высокий удельный вес собственных средств в структуре долгосрочных пассивов при прочих равных условиях обеспечивает стабильное финансовое положение предприятия.

Допустимые значения: в западном финансовом управлении считается, что значение данного коэффициента необходимо поддерживать на уровне, превышающем 50%.

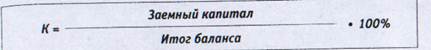

2). Коэффициент заемного капитала:

Коэффициент заемного капитала отражает долю заемного капитала в источниках финансирования деятельности предприятия. Этот коэффициент по своему значению является обратным коэффициенту собственности.

Допустимые значения: в западном финансовом управлении считается, что значение данного коэффициента необходимо поддерживать на уровне ниже 50%.

3). Коэффициент зависимости:

Допустимые значения: в западном финансовом управлении считается, что высокое значение коэффициента нежелательно.

Данный коэффициент характеризует зависимость фирмы от внешних займов. Чем выше значение показателя, тем больше долгосрочных обязательств у данного предприятия, тем более рискованным является его положение. Большая внешняя задолженность, в том числе но выплате процентов, означает потенциальную опасность возникновения дефицита денежных средств, что, в свою очередь, может привести к банкротству предприятия.

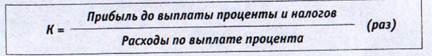

4). Коэффициент покрытия процента:

Коэффициент покрытия процента характеризует степень защищенности кредиторов от риска невыплаты процентов по размещенным кредитам. Коэффициент показывает, сколько раз в течение отчетного периода предприятие заработало средства для выплаты процентов по займам. Данный показатель также отражает допустимый уровень снижения доли прибыли, направленной на выплату процентов.

Допустимые значения: чем выше значение коэффициента, тем лучше.

Коэффициенты деловой активности (оборачиваемости)

Коэффициенты деловой активности (оборачиваемости) позволяют определить, насколько эффективно предприятие использует свои средства.

Скорость оборота средств, т.е. скорость их превращения в денежные средства:

1) оказывает непосредственное влияние на платежеспособность предприятия;

2) отражает изменение производственно-технического потенциала предприятия.

Различают общие и частные показатели деловой активности (оборачиваемости).

1. Общий показатель деловой активности (оборачиваемости) предприятия — коэффициент оборачиваемости активов:

Данный показатель (отношение суммы продаж ко всему итогу средств):

1) отражает эффективность использования всех имеющихся ресурсов независимо от источников их финансирования;

2) показывает, сколько раз за отчетный период совершается полный цикл производства и обращения, приносящий эффект в виде прибыли;

3) показывает, сколько денежных единиц реализованной продукции принесла каждая единица активов.

Допустимые значения: чем выше значение показателя, тем лучше.

2. Частные коэффициенты оборачиваемости.

Частные коэффициенты оборачиваемости используются для более конкретных выводов об оборачиваемости тех или иных средств предприятия.

Различают коэффициенты оборачиваемости:

1) дебиторской задолженности;

2) дебиторской задолженности в днях;

3) счетов к получению;

4) материально-производственных запасов;

5) материально-производственных запасов в днях;

6) собственного капитала;

7) кредиторской задолженности;

8) кредиторской задолженности в днях;

9) оборачиваемости счетов к оплате.

1). Коэффициент оборачиваемости дебиторской задолженности:

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз в среднем в течение года дебиторская задолженность превращалась в денежные средства.

Базой сравнения для данного коэффициента являются значения:

1) среднеотраслевых коэффициентов;

2) коэффициентов оборачиваемости кредиторской задолженности.

Сопоставление со значением коэффициентов оборачиваемости кредиторской задолженности позволяет:

1) сравнить условия размещения и привлечения коммерческих кредитов, а, следовательно, оценить эффективность кредитной политики предприятия;

2) выявить серьезные проблемы со сбытом продукции.

Допустимые значения: чем выше значение коэффициента, тем лучше.

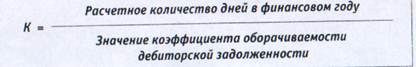

2). Коэффициент оборачиваемости дебиторской задолженности в днях:

Коэффициент оборачиваемости дебиторской задолженности может также рассчитываться в днях. Для этого расчетное количество дней в финансовом году (360 или 365) надо разделить на полученное знамение показателя оборачиваемости дебиторской задолженности.

Допустимые значения: чем меньше дней требуется для оборота дебиторской задолженности, тем лучше.

3). Коэффициент оборачиваемости счетов к получению:

Коэффициент оборачиваемости счетов к получению является частным случаем коэффициента оборачиваемости дебиторской задолженности и показывает, сколько раз в среднем в течение года часть дебиторской задолженности, представленной счетами к получению, превращалась в денежные средства.

Допустимые значения: чем выше значение коэффициента, тем лучше.

4). Коэффициент оборачиваемости материально-производственных запасов:

Коэффициент оборачиваемости материально-производственных запасов показывает скорость реализации этих запасов. Материально-производственные запасы являются наименее ликвидной статьей оборотных активов, поэтому скорость их превращения в денежные средства влияет на ликвидность предприятия.

Чем выше значение коэффициента оборачиваемости материально-производственных запасов:

1) тем более ликвидную структуру имеют оборотные средства;

2) тем более устойчивым (при прочих равных условиях) является финансовое положение компании.

Низкое значение коэффициента оборачиваемости материально-производственных запасов, как правило, свидетельствует о проблемах со сбытом продукции.

Допустимые значения: чем выше значение коэффициента, тем лучше.

Необходимо также помнить, что в некоторых случаях высокая скорость оборачиваемости материально-производственных запасов может быть связана с реализацией продукции с минимальной прибылью или вообще без нее.

5). Коэффициент оборачиваемости материально-производственных запасов в днях:

Коэффициент оборачиваемости материально-производственных запасов может также рассчитываться в днях. В этом случае он показывает, сколько дней требуется для реализации материально-производственных запасов (без оплаты).

Допустимые значения: чем меньше дней требуется для оборота материально-производственных запасов, тем лучше.

6). Коэффициент оборачиваемости собственного капитала:

Допустимые значения: чем выше значение коэффициента, тем лучше.

7). Коэффициент оборачиваемости кредиторской задолженности:

Коэффициент оборачиваемости кредиторской задолженности показывает, сколько требуется оборотов для оплаты выставленных счетов и векселей.

Допустимые мочения: чем меньше значение коэффициента, тем лучше.

8). Коэффициент оборачиваемости кредиторской задолженности в днях:

Коэффициент оборачиваемости кредиторской задолженности может также рассчитываться в днях. Для этого расчетное количество дней в финансовом году (360 или 365) надо разделить на полученное значение показателя оборачиваемости кредиторской задолженности,

Допустимые значения: чем меньше дней требуется для оборота кредиторской задолженности, тем лучше.

9). Коэффициент оборачиваемости счетов к оплате:

Коэффициент оборачиваемости счетов к оплате показывает, сколько требуется оборотов для оплаты выставленных счетов.

Допустимые значения: чем меньше дней требуется для оборота кредиторской задолженности в части счетов к оплате, тем лучше.

Коэффициенты рентабельности

Под рентабельностью понимается процентное отношение прибыли к вложенным средствам. Коэффициенты рентабельности показывают, насколько прибыльна деятельность компании, и рассчитываются применительно к валовой и чистой прибыли.

Различают коэффициенты:

1) рентабельности активов;

2) рентабельности реализации;

3) рентабельности собственного капитала.

1). Коэффициенты рентабельности активов:

Коэффициент рентабельности активов показывает, сколько денежных средств (независимо от источника их привлечения) потребовалось для получения 1 рубля прибыли. Данный коэффициент является важным показателем конкурентоспособности предприятия, для определения уровня которого полученное значение коэффициента рентабельности активов необходимо сравнить со среднеотраслевым значением.

Допустимые значения: чем выше значение коэффициента, тем лучше.

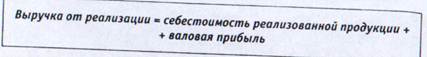

2). Коэффициенты рентабельности реализации:

Первый коэффициент (отношение валовой прибыли к выручке от реализации продукции) отражает:

1) способность предприятия контролировать себестоимость реализованной продукции, а именно часть денежных средств, необходимых для оплаты текущих расходов, возникающих в процессе его производственной деятельности;

2) политику ценообразования.

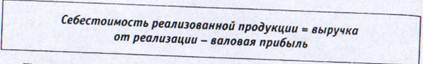

Как известно, выручка от реализации включает два укрупненных показателя — себестоимость реализованной продукции и валовую прибыль, т.е.:

Исходя из этого утверждения:

Таким образом, чем выше значение коэффициента рентабельности реализации как отношения валовой прибыли к выручке от реализации, тем меньше доля себестоимости продукции в составе выручки от реализации.

Динамика данного коэффициента может свидетельствовать о необходимости пересмотра цен, а также усиления контроля над расходованием материально-производственных запасов.

На значение данного коэффициента существенное влияние оказывают применяемые на предприятии методы оценки материально-производственных запасов. Как известно, метод ФИФО позволяет искусственно завышать, а метод ЛИФО — искусственно занижать прибыль предприятия.

Второй коэффициент (отношение чистой прибыли к выручке от реализации продукции) показывает, сколько рублей чистой прибыли принес каждый рубль стоимости реализованной продукции.

Данный показатель признается более важным для целей финансового анализа, чем предыдущий.

Допустимые значения: чем выше значение коэффициента, тем лучше.

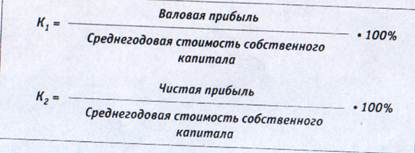

3). Коэффициенты рентабельности собственного капитала:

Коэффициент рентабельности собственного капитала позволяет определить эффективность использования капитала, вложенного в предприятие его собственниками (акционерами) по сравнению с другими направлениями инвестирования. В западной практике значение данного показателя оказывает существенное влияние на уровень котировки акций предприятия.

Допустимые значения: чем выше значение коэффициента, тем лучше.

Важным приемом анализа является опенка взаимозависимости следующих показателей:

1) рентабельности активов;

2) рентабельности реализации:

3) оборачиваемости активов.

Если числитель и знаменатель коэффициента рентабельности активов умножить на объем реализованной продукции, то получится следующая формула:

Полученная формула получила название «формулы Дюпона», так как именно эта компания первой стала использовать ее в своем финансовом управлении.

Формула Дюпона:

1) отражает зависимость рентабельности активов от рентабельности реализации и от оборачиваемости активов;

2) показывает возможные причины снижения уровня рентабельности активов (снижение уровня рентабельности реализации или скорости оборачиваемости активов);

3) показывает возможность альтернативного выбора между повышением рентабельности реализации и скорости оборота активов компании для повышения уровня рентабельности активов.

Результаты анализа рентабельности активов являются основой для принятия решений о средствах повышения.

1) рентабельности реализации;

2) скорости оборота актинон.

1. Повышение рентабельности реализации может быть достигнуто за счет:

1) уменьшения расходов, включаемых в себестоимость;

2) повышения цен на реализуемую продукцию;

3) превышения темпов роста реализации продукции над темпами роста расходов.

Расходы, включаемые в себестоимость, могут быть снижены за счет:

- использования более дешевых сырья и материалов;

- повышения производительности труда, в том числе на основе автоматизации производства;

- сокращения непроизводственных расходов.

Повышение цен на реализуемую продукцию в условиях развитой (цивилизованной) экономики могут себе позволить не все предприятия. Способность увеличивать издержки производства, оплачиваемые потребителями, в том числе в условиях ухудшения экономической конъюнктуры и при этом без каких-либо негативных последствий, называется ценовой властью. Ею обладают, как правило, предприятия, выпускающие уникальную продукцию или оказывающие услуги, суть которых важнее, чем их цена.

2. Повышение скорости оборота активов достигается за счет увеличения объема реализации:

1) при сохранении активов на постоянном уровне;

2) при уменьшении активов.

Уменьшение активов, в свою очередь, достигается за счет:

1) в части долгосрочных активов — выявления и ликвидации излишних неиспользуемых основных средств;

2) в части краткосрочных активов — в случае чрезмерного объема материально-производственных запасов — их снижения до оптимального уровня;

3) ускорения погашения дебиторской задолженности;

4) использования денежных средств, полученных в результате вышеперечисленных действий, для погашения кредиторской задолженности, выкупа собственных ценных бумаг (акций и облигаций) или вложения в наиболее доходные виды деятельности.

[1] Кредитоспособность – способность организации получить и вернуть кредит в соответствии с обязательствами возврата основного долга (включая проценты, уплачиваемые по условиям кредитования) в установленный срок.

[2] Платежеспособность – способность организации своевременно удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

[3] С 1 января 2011 года изменилась бухгалтерская отчетность

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 844; Нарушение авторских прав?; Мы поможем в написании вашей работы!