КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тема 8 . Учет оплаты по контракту

|

|

|

|

Основные вопросы:

1 Валютно-финансовые условия контракта

2 Учет платежей по контракту

3 Документарные платежи: аккредитив, инкассо

4 Другие формы оплаты по контракту

5 Основные условия и формы оплаты и их учет

При проведении коммерческих операций с иностранными партнерами особое внимание уделяется валютно-финансовым условиям, регламентированным во внешнеторговом договоре (контракте). Взаиморасчеты между партнерами осуществляются при непосредственном участии банков, которые во многих операциях выступают также гарантами платежа и поставки. При осуществлении операций, связанных с коммерческой деятельностью, фирмы, чаще всего, пользуются услугами банков, которые производят платежный оборот, занимаются операциями с ценными бумагами, валютами, кредитованием, выдачей гарантий и выполняют еще много других функций. Во внешнеэкономической деятельности фирмы пользуются банковскими услугами, так как платежи и поступление оплаты должны осуществляться только через учреждения банков, имеющие корреспондентские отношения с иностранными финансовыми институтами. При платежных операциях с иностранными партнерами применяются различные формы оплаты, страхование, гарантийные обязательства, валютно-финансовые и другие условия, которые должны быть оговорены в контракте, заключаемом между участвующими сторонами.

При осуществлении поставок по контрактам в бухгалтерском учете производятся следующие записи:

| № | Содержание операции | Сумма | Дебет | Кредит |

| 1. | Акцептование счета на оплату за ТМЦ от иностранного экспортера по курсу на день получения счета | $ 120000 17340000 | 1310-1350 | 3310, 4110 |

| 2. | Акцептование счета иностранного поставщика на оплату за приобретенные нематериальные активы | $ 12000 1734000 | 3310, 4110 |

Для совершения коммерческих операций между иностранными фирмами-партнерами используются свободно-конвертируемые валюты, хотя по соглашению сторон это могут быть национальные валюты, имеющие хождение в союзах, объединениях стран (например, между странами СНГ или странами Евросоюза). При выборе иностранной валюты, третьей по отношению к национальным валютам партнеров, плательщик (покупатель, импортер) должен, прежде всего, приобрести валюту для последующей оплаты.

В Казахстане, согласно Закону о банковской деятельности, данная операция осуществляется через банки второго уровня, которые имеют лицензию Национального банка Республики Казахстан на проведение операций с иностранной валютой. При безналичной форме, оплаты в казахстанском банке открывается валютный счет, на который зачисляются суммы в иностранной валюте. В зависимости от страны это могут быть: USD, EURO и другие. Для открытия валютного счета юридическое лицо должно представить ряд документов:

- нотариально заверенные копии учредительных документов;

- заявление с соответствующей просьбой; нотариально заверенные документы о регистрации фирмы и постановке на учет в налоговые органы и т.д.

В банковской практике применяются также клиринговые валюты в виде бухгалтерских записей операций между банками-корреспондентами.

В зарубежной практике наличной валютой считаются иностранные наличные деньги, а безналичная валюта - это чеки, векселя и активы в иностранной валюте на счетах. Разница в цене покупки и продажи наличной валюты выше, чем разница в курсе покупки и продажи безналичной валюты, т.к. при работе с наличной валютой расходы и риск при хранении и транспортировке выше. При осуществлении расчетов с иностранными партнерами за поставленный товар, казахстанские фирмы могут производить оплату по безналичной (банковским переводом), аккредитивной, инкассовой, чековой или вексельной форме. Получение оплаты' экспортерами из Казахстана также может быть осуществлено в указанных формах. Казахстанские банки, имеющие корреспондентские отношения с иностранными банками принимают и осуществляют платежи самостоятельно. Если банк не имеет корреспондентских отношений с заграницей, платежи и прием оплаты осуществляются через третий банк, имеющий связи с иностранными банками.

Банки оказывают содействие фирмам, осуществляющим внешнеторговую деятельность, предоставляя им гарантии, например:

- гарантия возврата авансовых платежей;

- гарантия предложения при тендерных заказах;

- гарантия исполнения обязательств по выполнению договоров поставки или производства;

- гарантия коносаментов, то есть возмещения ущерба при несвоевременном предоставлении коносамента на груз и другие виды гарантий.

Помимо указанных гарантий риск неплатежа и недопоставки товара снижается при использовании аккредитивной и инкассовой форм оплаты.

В международной банковской практике при расчетах с иностранными партнерами наиболее распространены документарные платежи, при применении которых риски продавца и покупателя уравниваются, что снижает риски платежей.

Международной Торговой палатой разработаны «Унифицированные правила и обычаи для документарных аккредитивов» и «Унифицированные правила по инкассо». Согласно этим правилам при открытии документарного аккредитива банк-эмитент по поручению и за счет клиента обязуется предоставить получателю (бенефициару) определенную денежную сумму по предъявлении документа, в соответствии которым переходит право на товар. Выставителем аккредитивов является импортер, который дает своему банку поручение на открытие аккредитива. Если банк импортера не имеет корреспондентских отношений с иностранными банками, в данном процессе может быть задействован еще один банк, который будет являться аккредитивным банком. Банк в стране экспортера, который авизует аккредитив получателю, принимает документы от экспортера, после чего производит выплату суммы аккредитива. Экспортер, который получает деньги по аккредитиву, является аккредитированным.

Различают несколько форм аккредитивов, которые должно быть указаны в торговом договоре (контракте):

- отзывной, который может быть отозван в любой момент и является недостаточной гарантией получения платежа экспортером;

- безотзывный, содержащий твердое обязательство аккредитивного банка по отношению к бенефициару;

- подтвержденный безотзывный аккредитив предоставляет экспортеру больше гарантий платежа, т.к. другой банк (экспортера или любой другой) подтверждает обязательство;

- револьверный аккредитив, при котором аккредитив регулярно пополняется до установленной суммы при использовании;

- аккредитив для оплаты не отгруженных товаров применяется, как правило, при поставке сырьевых продуктов, при которой допускается выдача авансов экспортеру при «красной оговорке» либо по подтверждении складского свидетельства при «зеленой оговорке»;

- трансферабельный (переводной) аккредитив, при котором получатель платежа дает поручение банку, обязанному произвести платеж или акцептацию, передать аккредитив в распоряжение третьего лица (лиц).

Таким образом, документарный аккредитив любой формы является безусловным обязательством платежа участниками данной операции в обмен на переход права собственности на товар. Расчеты в форме документарного  аккредитива проводятся по схеме на рисунке 1.

аккредитива проводятся по схеме на рисунке 1.

Рисунок 1. Аккредитив

Аккредитивная форма оплаты предполагает следующие этапы осуществления платежа:

1 Заключение контракта между импортером и экспортером на поставку и платеж

2 Экспортер извещает партнера о подготовке товара к отгрузке;

3 Покупатель после получения извещения об отгрузке товара направляет своему банку (эмитенту) поручение на открытие аккредитива;

4 Аккредитив направляется через банк экспортера поставщику (бенефициару)

5 Авизующий банк экспортера проверяет подлинность аккредитива и передает его бенефициару;

6 Получив аккредитив экспортер сверяет его и отгружает товар;

7 Экспортер получает транспортные документы от своего перевозчика;

8 Экспортер передает транспортные документы своему банку;

9 Банк экспортера пересылает товарораспорядительные документы банк импортера;

10 Банк импортера после проверки документов на товар переводит платеж банку экспортера;

11 Банк импортера дебетует счет своего клиента и передает ему документы на товар;

12 Банк экспортера зачисляет платеж на счет своего клиента;

13 Импортер на основании полученных документов вступает во владение товаром.

Наиболее приемлемой формой при использовании аккредитива является безотзывный подтвержденный аккредитив. При многократной отгрузке товара удобной формой является револьверный аккредитив, который действует как контокоррентный кредит, при постоянном пополнении суммы аккредитива.

При поставках сырьевых продуктов банку-экспортера разрешается выдавать экспортеру авансы до предоставления документов на основе, так называемой «красной оговорки». Предполагается также «зеленая оговорка» в аккредитиве, согласно которой, экспортные товары должны перед от грузкой помещаться на специальный склад, при этом авансы поставщику выдаются на основе складского свидетельства. Эта форма аккредитива носит название аккредитив для оплаты за не отгруженный товар. Таким образом, поставщики авансируются или кредитуются на срок до отгрузки сырья покупателям, при этом ответственность за выполнение обязательств по авансам несет также банк, открывший аккредитив.

Корреспонденция счетов при авансе по аккредитиву с «красной оговоркой» примет вид:

| № | Содержание операции | Сумма | Дебет | Кредит |

| 1. | Открытие аккредитива зарубежному экспортеру с авансом под поставку товаров (работ, услуг) по курсу на день открытия $ 1= 144,5 тенге | $ 260000 | ||

| 2. | Получение аванса от зарубежного импортера на валютный счет по курсу Нацбанка РК на день перевода $ 1= 144,5 тенге | $ 173010 | 1030/2 |

В отличие от документарного аккредитива документарное инкассо не дает продавцу такой надежной гарантии риска неприятия и платежного риска, однако, в отношении открытых счетов оно предоставляет продавцу значительную степень надежности, а также дешевле, нежели аккредитивная форма. Наиболее распространенными видами документарного инкассо в международной торговле являются: документы против оплаты; документы против акцепта.

В первом случае экспортер после отправки товара передает своему банку-ремитенту товаросопроводительные документы при инкассовом поручении. Банк-ремитент, проверив наличие документов, вместе с поручением отсылает их банку импортера, который передает документы импортеру в обмен на платежные документы. После оплаты товара банк импортера переводит их банку-ремитенту для зачисления в последующем в кредит счета экспортера.

При передаче документов против акцепта вместо перечисления денежной суммы акцептуется вексель, которым подтверждается согласие на платеж в определенный срок.

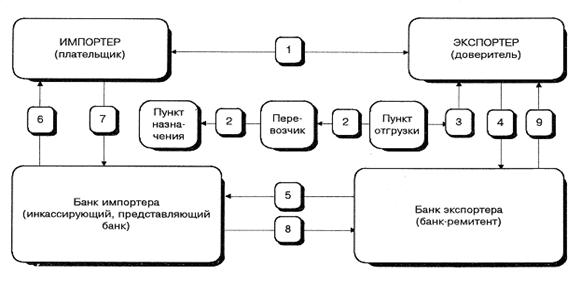

Расчет в форме инкассо осуществляется согласно схеме на рисунке 2.

Рисунок 2. Инкассо

При инкассовой форме структура платежа имеет следующий вид:

1. Заключение контракта между импортером и экспортером на поставку и платеж;

2. Отгрузка товара в соответствии с условиями контракта;

14 Передача транспортных документов от перевозчика экспортеру;

1. Передача инкассового поручения и товарораспорядительных документов в банк;

2. Банк-ремитент отсылает документы после проверки банку-корреспонденту;

3. Инкассирующий банк импортера передает документы своему клиенту-импортеру;

4. Получение платежа банком от импортера-плательщика;

5. Перевод платежа инкассирующим банком банку экспортера;

6. Зачисление платежа банком-ремитентом на счет экспортера.

Бухгалтерская проводка при инкассовой форме оплаты имеет вид как при любой операции по реализации товаров, работ и услуг иностранному покупателю или получении товаров, работ, услуг от иностранного поставщика:

| № | Содержание операции | Сумма | Дебет | Кредит |

| 1. | Иностранному импортеру предъявлен счет на оплату за реализованные товары, работы, услуги по курсу $1=144,5 | $10000 | ||

| 2. | Поступила оплата от импортера | $10000 | ||

| 3. | Иностранный экспортер выставил инкассовое поручение казахстанскому покупателю на оплату за товары по курсу $1=144,5 | $10000 | ||

| 4. | По инкассовому поручению произведен платеж по курсу $1=144,5 | $10000 |

При передаче документов против акцепта вместо перечисления денежной суммы акцептуется вексель, которым подтверждается согласие на платеж в определенный срок:

| № | Содержание операции | Сумма | Дебет | Кредит |

| 1. | Иностранному импортеру предъявлен счет на оплату за реализованные товары, работы, услуги по курсу $1=144,5 | $10000 | ||

| 2. | Получен в счет оплаты вексель импортера | $10000 | 1210/2 | 1210/1 |

| 3. | Иностранный экспортер выставил инкассовое поручение казахстанскому покупателю на оплату за товары по курсу $1 = 144,5 ТГ | $10000 |

При данной форме оплаты передача товара осуществляется в обмен на платёж, что снижает риск неплатежа и недопоставки товара.

Следующей формой оплаты является банковский перевод, который производится как при операциях внутри страны между участниками торговых сделок, на основании платежного поручения. В платежном поручении может предусматриваться условие о выплате бенефициару определенной суммы против представления им соответствующих коммерческих и финансовых документов или расписки в случае документарного или условного перевода. Форма банковского перевода должна указываться во внешнеторговом контракте в разделе «Условия платежа», где также должны представляться сроки платежа и банковские реквизиты переводополучателя, т.е. номер счета, наименование банка, адрес. Для ускорения процесса перевода платежей крупными банками-корреспондентами применяется автоматизированная система СВИФТ, которая не только способствует быстрому переводу, но и минимизирует риски потери, ошибочного зачисления или неправильной передачи при транспортировке платежных поручений.

Оплата по банковскому переводу может осуществляться на основании контракта после получения товара или до поступления товара покупателю, т.е. производится предоплата, при этом корреспонденция счетов будет следующая:

| № | Содержание операции | Сумма | Дебет | Кредит |

| 1. | Оплата счета иностранного поставщика казахстанским импортером с валютного счета | $15000 | ||

| 2. | При оплате счета казахстанского экспортера зарубежным импортером на валютный счет | $ 17301 | 1030/2 | |

| 3. | Получение аванса от зарубежного импортера на валютный счет по курсу Нацбанка РК на день перевода $ 1= 144,5 тенге | $ 17301 | 1030/2 |

В банковской практике во внешнеторговых расчетах применяется также чековая форма оплаты для юридических и физических лиц.

Наиболее распространенной формой является банковский ордерный чек, при этом пересылка получателю осуществляется банком либо чекодателем. Получатель по чеку предъявляет его банку-корреспонденту банка чекодателя, и после проверки чека ему выдается указанная в чеке сумма в иностранной или национальной валюте по кассовому курсу.

Клиентский чек, в отличие от банковского ордерного чека, выдается чекодателем на свой банк. Получатель по чеку представляет клиентский чек в свой банк, который либо сразу кредитует счет клиента, если сочтет его кредитоспособным и внушающим доверия, либо выставляет на инкассо банку чекодателя и, после соответствующего подтверждения, зачисляет сумму на счет предъявителя чека.

При поездке за границу физические лица могут использовать дорожный (туристский) чек для расчетов в национальной валюте страны, в которую совершается поездка, или в другой свободно-конвертируемой валюте. Неиспользованные чеки возвращаются банку и зачитываются по курсу Нацбанка Республики Казахстан на день возврата в национальной или иностранной валюте на счет клиента или выдаются наличными.

Чековые расчеты связаны с риском неплатежа в большей степени, чем банковский перевод, так как требуют подтверждения банка чекодателя на оплату, что связано с потерей времени на проверку подлинности и надежности чекодателя и его банка. Корреспонденция счетов в бухгалтерском учете при чековой форме оплаты будет следующая:

| № | Содержание операции | Сумма | Дебет | Кредит |

| 1. | Получение чека в счет оплаты от иностранного импортера | $ 120000 17340000 | ||

| 2. | Зачисление суммы по чеку на валютный счет | $ 120000 17340000 | ||

| 3. | Депонирование средств при выдаче чековых книжек | |||

| 4. | Оплата иностранному экспортеру по чеку | $ 10000 1445000 |

Во внешнеторговых расчетах применяется также вексельная форма оплаты за товар, услугу или работу. Применяются соло-вексель и тратта (переводной вексель). Предметом вексельного обязательства являются деньги, подлежащие к оплате по предъявленным счетам.

Срок платежа по векселю определяется записью: «по предъявлении», «на определенный день» и другими вариациями, но должен быть один для всей суммы. При отсутствии определенного срока оплата производится по предъявлении векселя. В банковской практике применяются акцептование, дисконтирование (учет), редисконтирование (переучет), инкассирование, домициляция, авалирование и форфейтирование векселей. Различие вексельных операций зависит от определяемых условий по оплате или обеспечению векселей. Акцептование векселя является подтверждением или согласием на оплату, при этом делаются записи «акцептовано», «принято к оплате» и т.д., которые производятся на лицевой стороне векселя. Инкассирование векселей предполагает поручение клиента банку на получение оплаты от импортера по векселям при наступлении срока погашения, сопровождаемое инкассовым индоссаментом типа «валюта на инкассо», «оплата приказом банка» и т.д. После получения поручения клиента банк извещает плательщика о поступлении документов на инкассо и принимает платежи. Домициляция означает назначение плательщиком по векселю третьего лица, как правило, банка, который становится домицилированным. При этом под подписью должника делается надпись «платеж в банке», «платеж от...» и т.п., домицилянт не несет никакой ответственности, так как оплата производится только при наличии на счету должника требуемой суммы. Для снижения риска неплатежа по векселю применяется авалирование, то есть поручительство (гарантия) авалиста (третьего лица), который обеспечивает оплату или оплачивает сам, при неисполнении должником своих обязательств. Авалист, оплативший за своего клиента, приобретает те же права по векселю по отношению к должнику в порядке регресса, что дает ему право востребовать уплаченную сумму. Аваль записывается на дополнительном листе — аллонже путем передаточной надписи индоссаментом.

В последнее время большое развитие получили карточки, которые имеют хождение во многих странах, типа Master-Card, Visa и другие, при помощи которых можно осуществлять платежи без использования наличных денег. При оплате пластиковой картой предприятие выплачивает банку около 2,5-3% от суммы транзакции. Этот тариф устанавливает не банк, а он утвержден международной платежной системой. Пос-терминалы устанавливаются коммерческими банками для приема платежа без оборота наличных денег.

Порядок безналичных расчетов с применением пластиковой карты состоит из нескольких этапов:

1. Владелец пластиковой карточки, приобретает в торгово-сервисной организации различные товары/услуги. Оплата товаров/услуг, производится при помощи пластиковой карточки.

2. В течение нескольких дней (как правило, в больших супермаркетах - в конце рабочего дня) торговая организация предоставляет в банк-эквайер документы (в бумажном или в электронном виде), подтверждающие факт совершения операции покупки.

3. Получив документы, банк-эмитент выставляет в платежную систему платежное требование на оплату расходов торговой организации.

4. Получив платежное требование, и проверив его, платежная система по номеру карты определяет банк-эмитент, который должен оплатить расходы торговой организации.

5. Платежная система списывает со счета банка-эмитента сумму торговой операции и зачисляет ее на счет банка-эквайера. Помимо этого платежная система списывает или зачисляет на счета банков следующие виды комиссий:

· комиссия взаимообмена – комиссия, списываемая со счета банка-эквайера и зачисляемая на счет банка-эмитента.

· комиссия за обработку операции – комиссия, уплачиваемая и банком-эквайером, и банком-эмитентом в пользу платежной системы

Размеры комиссий определяются тарифами, установленными платежной системой и зависят от множества различных факторов, в том числе: суммы операции, курса KZT/USD, типа пластиковой карточки (дебетовый или кредитный продукт), способа считывания данных с пластиковой карточки (импринтер или электронный POS-терминал) и др.

6. Банк-эквайер перечисляет торговой организации сумму возмещения стоимости товаров/услуг, оплаченных по пластиковой карточке.

7. Получив от платежной системы информацию о списании со своего счета суммы торговой операции, оплаченной по пластиковой карте, банк-эмитент списывает со счета Держателя пластиковой карты сумму операции.

|

Для клиентов-держателей платежной карты значимым является тот факт, что при данной системе организации взаиморасчетов, платежная система списывает со счета банка-эмитента сумму, меньшую, чем сумма торговой операции. Это дает возможность банку-эмитенту не удерживать дополнительных комиссий с Держателя пластиковой карты и тем самым способствует распространению безналичной оплаты товаров/услуг с использованием пластиковых карт. Эта схема, принята в международных платежных системах. Классификация пластиковых магнитных карт может быть представлена схемой 1:

|

Рисунок 4. Классификация магнитных пластиковых карт

В современных условиях большое значение приобретают электронные технологии в различных сферах деятельности. Одним из направлений использования электроники является банковская сфера, в которой распространены электронный банкинг (ЭБ). Первоначально наибольшее распространение электронный банкинг получил в США и Европе. С развитием ЭБ актуальными стали вопросы, связанные с безопасностью таких технологий, что привело к возникновению новых рисков в банковской деятельности. Это технология упрощает процесс получения заработной платы и других поступлений через банк, оплаты за товары и услуги, управление банковскими счетами и картами через Интернет и Web-браузер в режиме онлайн (on line) и мобильный банкинг с помощью карманных персональных компьютеров (КПК), коммуникаторов и смартфонов. Виртуальные деньги также являются особой разновидностью электронных денег, и их появление связано с возможностями, предоставляемыми сетью Интернет для пользователей. В настоящее время уже существует огромное количество различных услуг, предоставляемых по сети Интернет и оплачиваемых с помощью «виртуальных» денег.

Для оплаты товаров и услуг по сети Интернет существуют виртуальные платежные системы, которые служат для проведения быстрых и безопасных расчетов между многочисленными пользователями. Деньги в этих системах представлены числами, поэтому называются цифровыми, цифровые деньги могут храниться на диске компьютера или в памяти смарт-карт (микропроцессорных пластиковых карт). Эмиссия цифровых денег также проводится банком, обслуживающим виртуальную платежную систему. Обеспечением выпущенных цифровых денег служат средства, находящиеся на счете клиента в этом банке. Выбор формы и способа оплаты по контракту зависит от страны, финансовой и банковской инфраструктуры, надежности и платежеспособности партнеров, условий договора по сделке и существующей практики.

|

|

|

|

|

Дата добавления: 2014-10-22; Просмотров: 606; Нарушение авторских прав?; Мы поможем в написании вашей работы!