КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Оценка финансовой устойчивости предприятия на основе анализа соотношения собственного и заемного капитала

|

|

|

|

Анализ финансовой устойчивости предприятия

Финансовое состояние предприятия, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств), оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия.

Поэтому вначале необходимо проанализировать структуру источников предприятия и оценить степень финансовой устойчивости и финансового риска. Для этого рассчитывают следующие показатели:

коэффициент финансовой автономии (или независимости) – удельный вес собственного капитала в его общей сумме;

коэффициент финансовой зависимости – доля заемного капитала в общей валюте баланса;

коэффициент текущей задолженности – отношение краткосрочных финансовых обязательств к общей валюте баланса;

коэффициент долгосрочной финансовой независимости (или коэффициент финансовой устойчивости) – отношение собственного и долгосрочного заемного капитала к общей валюте баланса;

коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) – отношение собственного капитала к заемному;

коэффициент финансового левериджа или коэффициент финансового риска – отношение заемного капитала к собственному.

Чем выше уровень первого, четвертого и пятого показателей и ниже второго, третьего и шестого, тем устойчивее финансовое состояние предприятия.

Наиболее обобщающим показателем среди рассмотренных является коэффициент финансового левериджа. Все остальные показатели в той или иной мере определяют его величину.

Нормативов соотношения заемных и собственных средств практически не существует. Они не могут быть одинаковы для разных отраслей и предприятий. Доля собственного и заемного капитала в формировании активов предприятия и уровень финансового левериджа зависят от отраслевых особенностей предприятия. В тех отраслях, где медленно оборачивается капитал и высокая доля внеоборотных активов, коэффициент финансового левериджа не должен быть высоким. В других отраслях, где оборачиваемость капитала высокая и доля основного капитала низкая, он может быть значительно выше.

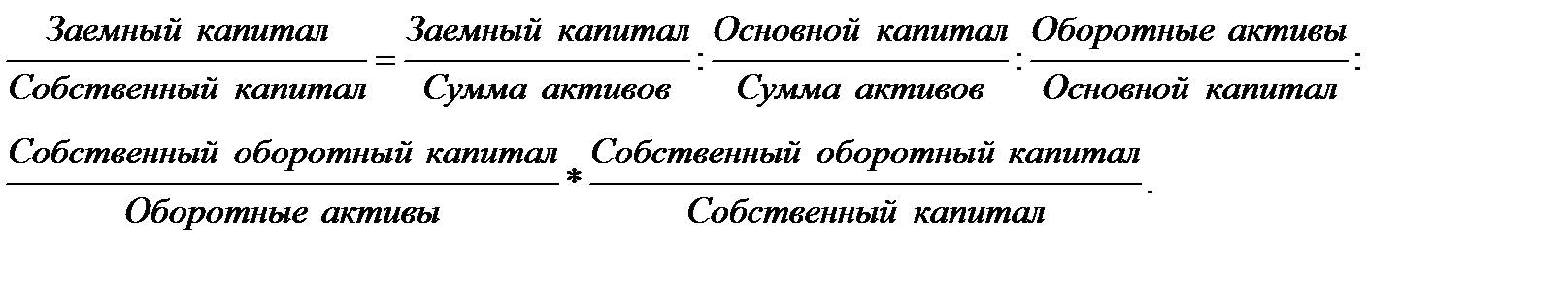

Изменение величины коэффициента финансового левериджа (плеча финансового рычага) на уровне предприятия зависит от доли заемного капитала в общей сумме активов, соотношения оборотного и основного капитала, доли собственного оборотного капитала в формировании текущих активов, а также от доли собственного оборотного капитала в общей сумме собственного капитала:

Расчет влияния данных факторов можно произвести способом цепной подстановки.

Коэффициент финансового левериджа не только является индикатором финансовой устойчивости, но и оказывает большое влияние на увеличение или уменьшение величины прибыли и собственного капитала предприятия. Сущность эффекта финансового рычага рассмотрена нами в предыдущем вопросе.

Уровень коэффициента финансового левериджа (Уф.л.) измеряется отношением темпов прироста чистой прибыли (ЧП %) к темпам прироста валовой прибыли (П %):

Уф.л. = ∆ ЧП % / ∆ БП %.

Он показывает, во сколько раз темпы прироста чистой прибыли превышают темпы прироста брутто-прибыли. Это превышение обеспечивается за счет эффекта финансового рычага, одной из составляющих которого является его плечо (отношение заемного капитала к собственному). Увеличивая или уменьшая плечо рычага в зависимости от сложившихся условий, можно влиять на прибыль и доходность собственного капитала.

Возрастание финансового левериджа сопровождается повышением степени финансового риска, связанного с возможным недостатком средств для выплаты процентов по кредитам и займам. Незначительное изменение валовой прибыли и рентабельности инвестированного капитала в условиях высокого финансового левериджа может привести к значительному изменению чистой прибыли, что опасно при спаде производства.

Если предприятие финансирует свою деятельность только за счет собственных средств, коэффициент финансового левериджа равен нулю, т. е. эффект рычага отсутствует. В данной ситуации изменение валовой прибыли на 1 % приводит к такому же увеличению или уменьшению чистой прибыли. с возрастанием доли заемного капитала повышается размах вариации рентабельности собственного капитала (ВЕР), коэффициента финансового левериджа и чистой прибыли.

|

|

|

|

|

Дата добавления: 2014-11-16; Просмотров: 888; Нарушение авторских прав?; Мы поможем в написании вашей работы!