КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Місце ринку цінних паперів в структурі грошового ринку 1 страница

|

|

|

|

Ринок цінних паперів (фондовий ринок) охоплює частину кредитного ринку і повністю ринок інструментів власності (рис. 3. 2).

Головною метою функціонування та розвитку ринку цінних паперів в Україніповинно стати залучення інвестиційних ресурсів для спрямування їх на відновлення та забезпечення подальшого зростання виробництва.

Рис. 3.2. Види ринку цінних паперів

Первинний ринок цінних паперів – це ринок перших і повторних емісій (випусків) цінних паперів, на якому здійснюється їх початкове розміщення серед інвесторів.

Вторинний ринок цінних паперів – це ринок, на якому цінні папери, емітовані та придбані на первинному ринку, перепродаються іншим інвесторам.

У розвинутих країнах основою ринкової економіки виступає ринок цінних паперів як найефективніша форма обігу фінансових ресурсів. Ринок цінних паперів, що за обсягами в середньому утричі перевищує грошовий і кредитний ринки, які поряд із ним також є складовими фінансового ринку, є багатоаспектною соціально-економічною системою. Цінні папери відіграють важливу роль в інвестиційному процесі: з їх допомогою грошові кошти фізичних і юридичних осіб перетворюються у реальні матеріальні об’єкти, технології, обладнання.

| Професійні учасники фондового ринку |

юридична особа, Автономна Республіка Крим, міські ради, а також держава в особі уповноважених нею органів державної влади, яка від свого імені розміщує емісійні цінні папери та бере на себе зобов’язання щодо них перед їх власниками.

| Інвестор |

Відповідно до українського законодавства інвесторами можуть виступати не тільки вітчизняні юридичні та фізичні особи, але й іноземні. Інвестори поділяються на:

· індивідуальні (приватні особи);

· корпоративні (підприємства, організації, установи і т. д.);

· інституціональні (колективні).

З перерахованих груп інвесторів найбільш представницькою і впливовою є група інституціональних інвесторів. Як інституціональні інвестори можуть виступати різні фінансові інститути: пенсійні фонди, страхові компанії, траст-компанії. З одного боку, вони залучають грошові кошти своїх клієнтів, з іншого – значну частину залучених коштів без збитку інтересів своїх клієнтів інвестують в різні фондові цінності.

Емітенти й інвестори, як правило, рідко виходять самостійно на фондовий ринок. Частіше за все вони вдаються за допомогою до професійних посередників.

Українське законодавство як основного посередника на фондовому ринку затверджує інвестиційний інститут – юридичну особу, що створена в будь-якій організаційно-правовій формі відповідно із Господарським кодексом України.

Інвестиційний інститут може здійснювати свою посередницьку діяльність на ринку цінних паперів в ролі [116]:

· фінансового брокера;

· інвестиційного консультанта;

· інвестиційної компанії.

Крім того, на ринку цінних паперів як професійні посередники можуть виступати й комерційні банки, так і професійні гравці ринку – дилери і брокери [129].

| Брокер |

Відповідно до діючого в Україні законодавству, брокер - фізична особа, що є уповноваженою особою брокерської контори або учасника торгово-інформаційної системи, що містить цивільно-правові договори щодо цінних паперів, які передбачають оплату цінних паперів в обмін їх поставки новому власникові на підставі договору доручення або комісії за рахунок своїх клієнтів.

| Дилер |

Діяльність комерційних банків як професійного посередника на ринку цінних паперів регулюється Законом України «Про банки і банківську діяльність». Конкретний перелік послуг і операцій з цінними паперами, які здійснює банківська установа передбачається його статутом.

Будь-який інвестиційний інститут може діяти на ринку цінних паперів як професійний посередник тільки на основі ліцензії, виданої йому в порядку державної реєстрації.

| Цікавий факт | На ринку цінних паперів також здійснюють свою діяльність посередники, яких називають «ведмеді», «бики», «зайці». «Ведмідь» грає на зниженні ринкової ціни паперу. Прогнозуючи зниження цін, він бере папери у борг на певний строк з оплатою за дійсним курсом. Папери відразу реалізуються, поки ціна на них не знизилась. На момент розрахунку з кредитором папери падають у ціні, і по цьому зниженому курсу «ведмідь» виплачує борг за взяті папери, маючи прибуток у вигляді різниці ціни реалізації й ціни на момент сплати боргу. «Бик» купує папери за готівку та чекає підвищення цін. При значному рості курсу папери продаються, а «бик» має прибуток, який дорівнює різниці між ціною продажу й вартістю покупки цінних паперів. «Заєць» – посередник, який торгує паперами на неорганізованому ринку, які не мають офіційної реєстрації й твердої ціни. «Зайці» – історично перші посередники на ринку цінних паперів, який виник як вуличний ринок. Позабіржовий ринок існує сьогодні у формі телефонного ринку. На ньому продається істотна частина цінних паперів, а в ролі «зайців» виступають представники великих брокерських фірм. |

Головним інститутом фондового ринку є фондова біржа.

На світовому фондовому ринку сьогодні функціонує близько 200 фондових бірж, які, з точки зору правового статусу, мають певні особливості.

| Фондова біржа |

це біржа, що оперує цінними паперами, тобто грошовими документами, що засвідчують право володіння або відносини позики, визначають взаємовідносини між особою, яка їх випустила, та їх власником і передбачають, як правило, виплату доходу у вигляді дивідендів або процентів, а також можливість передачі грошових та інших прав, що випливають з цих документів, іншим особам (ст. 1 Закону України «Про цінні папери і фондову біржу» від 18 червня 1991 р.).

| Цікавий факт | Спочатку операції з цінними паперами здійснювалися на товарних біржах і інших оптових ринках. Батьківщиною фондової біржі офіційно вважається Бельгійський порт місто Антверпен. Перші торги на цій біржі цінними паперами відбулися в 1592 році. Початок епохи великих географічних відкриттів послужив поштовхом для формування організованої торгівлі цінними паперами і появи їх нових класичних типів. Спорядження морських експедицій і крупних торгівельних караванів в країни Нового Світу вимагало значних капіталовкладень. Це спричинило об'єднання купців, судновласників, банкірів і промисловців в свого роду товариства з метою створення загального капіталу. Внесення паю оформлялося спеціальним документом, що засвідчує право власності на свою долю в загальному капіталі і право на здобуття частини прибутку в разі успіху спільного підприємства. Цей документ отримав назву "акція" а товариство стало іменуватися акціонерним суспільством або компанією. Першими такими акціонерними суспільствами прийнято вважати голландську і англійську Ост-індійські компанії, а також французьку компанію «Компані дез Енд оксіданталь», причому ці компанії виникли в період з 1600 по 1628 рр. Активізація ринку фондових цінностей і бурхливе зростання біржової торгівлі доводиться на першу третину 18 століття і подальші роки. Саме тоді утворилися біржі у Франції, Великобританії, Німеччині і США. Число фондових бірж швидко збільшувалося і між ними формувалися тісні взаємозв'язки [110]. |

Об’єктами операцій фондової біржі є акції, облігації, місцевих позик і підприємств, казначейські зобов’язання, ощадні сертифікати, векселі. До цього переліку додано приватизаційні папери, які засвідчують право власника на безоплатне одержання у процесі приватизації часток майна державних підприємств, державного житлового фонду, земельного фонду (приватизаційні майнові сертифікати, житлові чеки та земельні бони).

Закон «Про цінні папери та фондову біржу» (Закон України (ВР УРСР) від 18.06.1991 р. «Про цінні папери та фондову біржу») визначає цінні папери як грошові документи, що засвідчують право володіння або відносини позики, які визначають взаємовідносини між особою, що їх випустила, та їхнім власником і передбачають, як правило, виплату доходу у вигляді дивідендів або відсотків, а також можливість передавання грошових та інших прав, що випливають з цих документів, іншим особам.

Рис. 3.3. Основні функції фондової біржі

Загалом цінні папери є юридичними документами, які відповідають певним вимогам та містять законодавчо визначені реквізити та мають фундаментальні ознаки (рис.3.4).

Особливості розміщення (видачі) та обігу цінних паперів в Україні регулюються спеціальними актами законодавства України: Законами України «Про цінні папери і фондову біржу», «Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні», «Про обіг векселів в Україні», «Про господарські товариства», «Про інститути спільного інвестування (пайові та корпоративні інвестиційні фонди)», «Про іпотеку», «Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати», «Про фінансово-кредитні механізми і управління майном при будівництві житла та операціях з нерухомістю», «Про забезпечення вимог кредиторів та реєстрацію обтяжень», Декретом Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю» тощо [127].

Рис. 3.4. Фундаментальні ознаки цінних паперів

Взагалі цінні папери можна об’єднати у такі:

| Пайові цінні папери |

Відповідно до наведеного визначення до пайових цінних паперів наразі належать акція та інвестиційний сертифікат.

| Акція |

цінний папір без встановленого строку обігу, що засвідчує пайову участь у статутному капіталі акціонерного товариства, підтверджує членство в акціонерному товаристві та право на участь в управлінні ним, дає право його власникові на одержання частини прибутку у вигляді дивіденду, а також на участь у розподілі майна при ліквідації акціонерного товариства.

Правовий статус акцій визначається Законами України «Про цінні папери і фондову біржу», «Про господарські товариства», акцій корпоративного інвестиційного фонду – Законом України «Про інститути спільного інвестування (пайові та корпоративні інвестиційні фонди)», акцій банків – Законом України «Про банки і банківську діяльність».

Основними базовими ознаками акції є наступні.

1. Акція є пайовим цінним папером, що засвідчує право на частку у статутному фонді акціонерного товариства. Цю ознаку акції в літературі часто характеризують як титул власності, а акціонерів як співвласників акціонерного товариства. Проте в концепції права України, акціонери, які передали кошти у статутний фонд АТ, перестають бути власниками цих коштів. Суб’єктом права власності стає саме акціонерне товариство як юридична особа. Це концептуальне положення підтверджується законодавчою нормою про те, що акціонер має право на участь у розподілі майна лише при ліквідації акціонерного товариства (ст.4 Закону України «Про цінні папери та фондову біржу»). В процесі діяльності АТ акціонер не вправі вимагати виділення його частки в натурі. Акція посвідчує лише право на частку у майні (точніше факт внесення коштів у статутний фонд АТ). Із цього факту випливають інші права акціонера, які ним реалізуються в процесі діяльності АТ. Тому характеристика акції як титулу власності неточна, не відповідає характеру правовідносин, які складаються між акціонером і товариством.

2. Емісія акцій має на меті залучення інвестицій, а не позику грошей, тому акція не має кінцевих строків погашення, кошти, внесені в обмін на акцію, поверненню не підлягають. За цією ознакою акція принципово відрізняється від боргових цінних паперів (облігацій, казначейських зобов’язань). Власникам боргових цінних паперів обов’язково повертаються позичені у них кошти і сплачується відсоток за користування ними. Тобто боргові цінні папери є погашуваними, їхнє функціонування завжди строкове, обмежене в часі.

Акціонерний капітал, кошти, залучені в обмін на видані акції, часто називають фіктивним капіталом. Особливо виразно цей характер простежується на стадії заснування АТ. Засновники, вносячи кожен певні грошові кошти, несуть інвестиційні ризики. Компанія як юридична особа, оперуючи цими коштами, може функціонувати дуже успішно і тоді ризики є виправданими. При несприятливій економічній кон’юнктурі, неефективному управлінні коштами чи з різних інших причин акціонери ризикують втратити внесені ними кошти.

Практично в обмін на внесені кошти акціонеру видають не самі акції, а сертифікат акцій (ст.4 Закону «Про цінні папери і фондову біржу»). Сертифікат видають на сумарну номінальну вартість акцій. За українським законодавством, сертифікат акцій не є цінним папером. Реалізуючи права з акції, акціонер пред’являє не самі акції, а сертифікат. А невизнання його на законодавчому рівні цінним папером ще більш посилює фіктивність взаємовідносин між акціонером та АТ. Для зручності функціонування акції не зберігаються на руках акціонерів. Їх зберігають при документарній формі випуску відповідні суб’єкти в рамках Національної депозитарної системи. В разі бездокументарної форми випуску паперових носіїв взагалі не існує, акціонер має на руках лише сертифікат акції – єдиний матеріалізований документ, що посвідчує внесення ним коштів до статутного фонду та інші права акціонера. Тому, враховуючи природу сертифіката акції та його важливе функціональне призначення, сертифікат акції має визнаватися цінним папером.

В економічній науці сертифікат акції трактується як цінний папір, що засвідчує володіння поіменованої в ньому особи певною кількістю акцій товариства і який повинен містити такі реквізити: номер, кількість акцій, номінальну їх вартість, найменування і статус емітента, категорію акції, найменування власника, ставку дивіденду по привілейованих акціях, підписи двох відповідальних осіб АТ та печатку товариства. Передача сертифіката одної особи іншій вважається дійсною і супроводжується переходом права власності на акції за умови реєстрації цієї операції у встановленому законом порядку.

За російським законодавством, наприклад, сертифікат акції – самостійний вид цінного паперу.

3. Акція є неподільною. У тому випадку, коли одна і та ж акція належить кільком особам, усі вони визнаються одним власником акції і можуть здійснювати свої права через одного з них або через спільного представника (ст.5 Закону «Про цінні папери і фондову біржу»).

4. З акції випливають ряд прав, які прийнято називати корпоративними правами: право на дивіденди, на участь в управлінні товариством, на отримання інформації про діяльність товариства, на вихід з товариства та ін.

Акціонерне товариство може випускати акції різних видів. Автори виділяють декілька класифікаційних ознак акцій. Розглянемо класифікацію акцій за основними ознаками, що висвітлені в законі «Про цінні папери та фондову біржу» (рис. 3.5) [39].

Рис. 3.5. Класифікація акцій

За обсягом прав, що випливають з акцій, вони можуть бути простими і привілейованими. Власникам простих акцій належать такі права:

1) право на участь в управлінні справами АТ (право обирати органи управління, право самому бути обраним тощо);

2) право на отримання дивідендів;

3) переважне право на купівлю акції додаткових емісій пропорційно до належного пакету акцій;

4) право на отримання інформації про діяльність АТ;

5) право на отримання частки з вартості майна при ліквідації акціонерного товариства;

6) інші права, визначені статутом АТ.

Власники привілейованих акцій мають:

1) право на фіксовані дивіденди, розмір яких наперед відомий і зазначений в акції. Розмір дивідендів по привілейованих акціях може коригуватись залежно від розміру дивідендів за простими акціями, але АТ зобов’язується платити дивіденди по привілейованих акціях незалежно від результатів фінансово-господарської діяльності, тоді як між розміром дивідендів по простих акціях і результатами фінансово-господарської діяльності АТ є пряма залежність;

2) при ліквідації товариства власники привілейованих акцій мають переважне право перед власниками простих акцій на участь у розподілі майна АТ;

3) не мають права голосу. За законодавством багатьох країн власникам привілейованих акцій надається право голосу при вирішенні питань, пов’язаних з додатковою емісією, у випадку несплати дивідендів їм надається право голосу до такої виплати, при вирішенні питань реорганізації та ліквідації АТ. Чинне законодавство України не передбачає випадки надання права голосу власникам привілейованих акцій.

– в іменних акціях зазначена особа їх власника (його прізвище, ім'я та по батькові або найменування, вказані на бланку цінного паперу), вони передаються шляхом вчинення індосаменту (передавального запису, який засвідчує перехід прав за цінним папером до іншої особи);

– акції на пред'явника не містять імені або найменування їх власника, вони передаються вільно, для реалізації прав за даною акцією достатньо її пред'явлення будь-якою особою. Громадяни можуть бути держателями, як правило, іменних акцій. У процесі приватизації майна державних підприємств шляхом перетворення їх у відкриті акціонерні товариства можуть випускатися тільки прості іменні акції;

– акції в документарній (паперовій, матеріальній) формі, де можлива заміна акції сертифікатом;

– у бездокументарній формі – у вигляді відповідних записів на рахунках. Акції в бездокументарній формі існують у вигляді облікових записів на рахунку зберігача. Зберігачем може бути саме акціонерне товариство-емітент або за договором з ним комерційний банк чи торговець цінними паперами. Форма випуску акцій визначається за рішенням емітента і затверджується ДКЦПФР при реєстрації випуску акцій. Підтердженням права власності на акції, випущені в бездокументарній формі, є виписка з рахунку в цінних паперах, яку зберігач зобов'язаний видати власнику акцій.

Номінальна вартість акції розраховується за формулою 3.1.

, (3.1)

, (3.1)

де: СТ – величина статутного капіталу;

n – кількість випущених акцій.

Курс акцій розраховується за формулою 3.2.

, (3.2)

, (3.2)

де: Рр – ринкова ціна акції;

Рн – номінальна ціна акції.

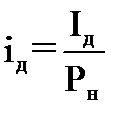

Ставка дивіденду розраховується за формулою 3.3.

, (3.3)

, (3.3)

де:  – дивідендний доход.

– дивідендний доход.

Прибутковість акцій визначається як відношення доходу до інвестованих коштів і розраховується за формулою 3.4.

, (3.4)

, (3.4)

де:  – ціна придбання акції (емісійна чи ринкова).

– ціна придбання акції (емісійна чи ринкова).

| Інвестиційний сертифікат |

цінний папір, який розміщується компанією з управління активами пайового інвестиційного фонду та засвідчує право власності інвестора на частку в пайовому інвестиційному фонді. Правовий статус інвестиційного сертифіката визначається у Законі України «Про інститути спільного інвестування (пайові та корпоративні інвестиційні фонди)».

Відповідно до ст. 3 Закону України «Про інститути спільного інвестування (пайові та корпоративні інвестиційні фонди)» від 15 березня 2001 р., Інститут спільного інвестування (ІСІ) – корпоративний інвестиційний фонд або пайовий інвестиційний фонд – проводить діяльність, пов’язану з об’єднанням (залученням) грошових коштів інвесторів для отримання прибутку від вкладання їх у цінні папери інших емітентів, корпоративні права та нерухомість.

Сертифікати випускаються інвестиційними фондами або інвестиційними компаніями (інститутами спільного інвестування) і мають такі характеристики:

– дають право на одержання прибутку у вигляді дивідендів;

– обсяг емісії не може перевищувати 15-кратного розміру статутного фонду;

– розміщуються й викуповуються за ціною, що відповідає вартості чистих активів;

– обмінюються на приватизаційні папери.

| Боргові цінні папери |

цінні папери, які засвідчують відносини позики і передбачають зобов’язання емітента сплатити у визначений строк гроші (грошові кошти) відповідно до зобов’язання.

Згідно із наведеним визначенням до боргових цінних паперів належать облігації, казначейські зобов’язання України, ощадні сертифікати, заставні та іпотечні сертифікати.

| Облігація |

| Цікавий факт | Умови котирування на швейцарських фондових біржах встановлені таким чином, що курс облігації фіксується в процентах, а за акціями – у франках за акцію. Ціни на облігацію не враховують приросту процента з моменту погашення останнього купону, на акцію – дивіденду за останнім купоном. Ставка брокерських комісійних від операцій на фондових біржах і паралельних ринках становить 0,25 % для національних і 0,375 % для іноземних облігацій від їх ринкової вартості плюс нарахований процент. За акціями знімається 0,375 % їх ринкової вартості, але з певною кореляцією для різних видів акцій. |

Номінальна ціна облігації, що фіксується на бланку, розраховується за формулою 3.5.

, (3.5)

, (3.5)

де: Z – сума позики, що припадає на всі боргові зобов’язання визначе-ної вартості;

n – кількість емітованих паперів.

Купонні виплати:

, (3.6)

, (3.6)

де: ік – купонна річна відсоткова ставка (норма прибутковості);

Рн – номінальна ціна облігації.

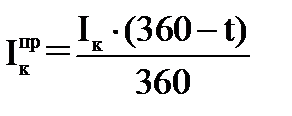

Дохід покупця:

, (3.7)

, (3.7)

де: t – кількість днів від дати продажу до чергового «відсоткового» дня (дати виплат за купоном)

Дохід продавця:

, (3.8)

, (3.8)

Відповідно до Закону України «Про цінні папери і фондову біржу» розміщуються облігації таких видів:

а) облігації внутрішніх позик (глава 3);

б) облігації місцевих позик (глава 3);

в) облігації підприємств (глава 3);

г) облігації зовнішніх державних позик України (глава 3-1).

Як відомо, механізм реалізації довготермінових облігацій та їхні характеристики суттєво різняться від аналогічного механізму залучення кредитних ресурсів підприємствами шляхом емісії короткотермінових (до одного року) облігацій на фондовому ринку.

| Казначейські зобов’язання України |

вид цінних паперів на пред’явника, що розміщуються виключно на добровільних засадах серед населення, засвідчують внесення їх власниками грошей (грошових коштів) до бюджету і дають право на одержання фінансового доходу (Глава 4 Закону України «Про цінні папери і фондову біржу») [110].

| Цікавий факт | Міністерство фінансів України відповідно до постанови Кабінету Міністрів України від 14.04.2009 року № 362 «Про випуск казначейських зобов’язань» з 23 вересня 2009 року розпочало реалізацію казначейських зобов’язань в документарній формі серії А із датою випуску 14 вересня 2009 року, строком обігу 12 місяців, номінальною вартістю 500 гривень, відсотковою ставкою 16% річних та щоквартальною виплатою купонного доходу. Погашення здійснюється разом із виплатою за останнім купоном. Продаж казначейських зобов’язань фізичним особам здійснюється в установах ВАТ «Державний ощадний банк України» на всій території України. Зокрема, з 23 вересня 2009 року розпочато продаж казначейських зобов’язань в київських районних філіях - відділеннях ВАТ «Державний ощадний банк України», з 28 вересня 2009 року – в регіональних управліннях та відділеннях ВАТ «Державний ощадний банк України» за вартістю продажу, що встановлюватиметься Міністерством фінансів України на щотижневій основі. |

Вартість продажу казначейських зобов'язань залежить від часу їх продажу, зокрема, чим ближчий час купонної виплати, тим вища ціна продажу казначейських зобов'язань.

Перевагами такого інструменту інвестування коштів, як державні казначейські зобов’язання, для населення є: надійність, гарантована державою; доступна номінальна вартість; щоквартальні купонні платежі; випуск у документарній формі на пред’явника, що значно спрощує процедуру купівлі, обігу та погашення; відсутність оподаткування доходів, отриманих в результаті купонних виплат за казначейськими зобов'язаннями; можливість заощадити кошти із одночасним запобіганням можливих втрат від росту інфляції.

| Ощадний сертифікат |

письмове свідоцтво банку про депонування грошей (грошових коштів), яке засвідчує право вкладника на одержання після закінчення встановленого строку депозиту і відсотків по ньому (Глава 5 Закону України «Про цінні папери і фондову біржу»).

Слід мати на увазі, що права власника ощадного сертифіката та обов’язки банку регулюються також ст. 1065 «Ощадний (депозитний) сертифікат» ЦК. Згідно із ч. 3 ст. 18 Закону України «Про цінні папери і фондову біржу» іменні сертифікати обігу не підлягають, а їх продаж (відчуження) іншим особам є недійсним. Позаяк ця особливість іменного ощадного сертифіката суперечить одній із основних ознак цінного папера (ст. 194 «Поняття цінного паперу» ЦК), то з дня набрання чинності ЦК такий сертифікат втрачає статус цінного папера [110].

Угоди з ощадними сертифікатами на пред’явника не характерні для ринку цінних паперів. Природа цього цінного паперу більш індивідуалізована за суб’єктним складом: банк – власник ощадного сертифіката.

Абсолютний розмір доходу за сертифікатом визначається таким чином:

а) якщо в умовах позики визначена річна процентна ставка, то абсолютна сума доходу за сертифікатом складає:

|

|

|

|

|

Дата добавления: 2014-11-08; Просмотров: 799; Нарушение авторских прав?; Мы поможем в написании вашей работы!