КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Концепция 2020 2 страница

|

|

|

|

Резервный фонд является частью средств федерального бюджета. Фонд призван обеспечивать выполнение государством своих расходных обязательств в случае снижения поступлений нефтегазовых доходов в федеральный бюджет. Нефтегазовые доходы федерального бюджета формируются за счет: - налога на добычу полезных ископаемых в виде углеводородного сырья (нефть, газ горючий природный, газовый конденсат); - вывозных таможенных пошлин на нефть сырую; - вывозных таможенных пошлин на газ природный; - вывозных таможенных пошлин на товары, выработанные из нефти. После формирования нефтегазового трансферта в полном объеме нефтегазовые доходы поступают в Резервный фонд. Средства Резервного фонда могут использоваться на финансовое обеспечение нефтегазового трансферта и досрочное погашение государственного внешнего долга.

Фонд национального благосостояния является частью средств федерального бюджета. Фонд призван стать частью устойчивого механизма пенсионного обеспечения граждан Российской Федерации на длительную перспективу. Целями Фонда национального благосостояния являются обеспечение софинансирования добровольных пенсионных накоплений граждан Российской Федерации и обеспечение сбалансированности (покрытие дефицита) бюджета Пенсионного фонда Российской Федерации. После наполнения Резервного фонда до указанного размера нефтегазовые доходы направляются в Фонд национального благосостояния. Средства Фонда национального благосостояния могут быть использованы на софинансирование добровольных пенсионных накоплений граждан России и обеспечение сбалансированности (покрытие дефицита) бюджета Пенсионного фонда Российской Федерации.

16. Государственный долг: понятие, классификация, структура.

Государственный долг - это долговые обязательства органов власти перед физическими и юридическими лицами, иностранными государствами, международными финансовыми организациями, включая обязательства по предоставленным государственным и муниципальным гарантиям.

1.Структура государственного долга Российской Федерации представляет собой группировку долговых обязательств Российской Федерации по установленным настоящей статьей видам долговых обязательств.

2. Долговые обязательства Российской Федерации могут существовать в виде обязательств по:

1) кредитам, привлеченным от имени Российской Федерации как заемщика от кредитных организаций, иностранных государств, в том числе по целевым иностранным кредитам (заимствованиям) международных финансовых организаций, иных субъектов международного права, иностранных юридических лиц;

2) государственным ценным бумагам, выпущенным от имени Российской Федерации;

3) бюджетным кредитам, привлеченным в федеральный бюджет из других бюджетов бюджетной системы Российской Федерации;

4) государственным гарантиям Российской Федерации;

5) иным долговым обязательствам, ранее отнесенным в соответствии с законодательством Российской Федерации на государственный долг Российской Федерации.

3. Долговые обязательства Российской Федерации могут быть краткосрочными (менее одного года), среднесрочными (от одного года до пяти лет) и долгосрочными (от пяти до 30 лет включительно).

4. В объем государственного внутреннего долга Российской Федерации включаются:

1) номинальная сумма долга по государственным ценным бумагам Российской Федерации, обязательства по которым выражены в валюте Российской Федерации;

2) объем основного долга по кредитам, которые получены Российской Федерацией и обязательства по которым выражены в валюте Российской Федерации;

3) объем основного долга по бюджетным кредитам, полученным Российской Федерацией;

4) объем обязательств по государственным гарантиям, выраженным в валюте Российской Федерации;

5) объем иных (за исключением указанных) долговых обязательств Российской Федерации, оплата которых в валюте Российской Федерации предусмотрена федеральными законами до введения в действие настоящего Кодекса.

5. В объем государственного внешнего долга Российской Федерации включаются:

1) номинальная сумма долга по государственным ценным бумагам Российской Федерации, обязательства по которым выражены в иностранной валюте;

2) объем основного долга по кредитам, которые получены Российской Федерацией и обязательства по которым выражены в иностранной валюте, в том числе по целевым иностранным кредитам (заимствованиям), привлеченным под государственные гарантии Российской Федерации;

3) объем обязательств по государственным гарантиям Российской Федерации, выраженным в иностранной валюте.

17. Современная долговая политика Российской Федерации и показатели долговой устойчивости страны.

Об основных направлениях долговой политики Российской Федерации на 2012 - 2014 годы

Материалы по вопросу внесены Минфином России.

Государственная долговая политика в 2012-2014 гг. будет направлена на обеспечение финансирования дефицита федерального бюджета путем привлечения ресурсов на российском и международном рынках капитала на благоприятных условиях, обеспечение оптимального соотношения дюрации и доходности суверенных долговых обязательств, поддержание высокого уровня кредитных рейтингов страны, формирование адекватных ориентиров по уровню кредитного риска для российских корпоративных заемщиков.

Реализация долговой политики Российской Федерации в 2012 - 2014 гг. будет осуществляться в соответствии со следующими целями:

· обеспечение сбалансированности федерального бюджета при сохранении достигнутой в последние годы высокой степени долговой устойчивости;

· поддержание высокого уровня кредитных рейтингов России инвестиционной категории с перспективой создания предпосылок для повышения рейтингов до категории «А»;

· дальнейшее развитие национального рынка государственных ценных бумаг;

· обеспечение постоянного доступа Российской Федерации и национальных корпоративных заемщиков к внутреннему и внешнему источникам заемного капитала на приемлемых условиях, минимизация стоимости заимствований.

В период 2012-2014 гг. Минфин России планирует осуществить государственные внутренние заимствования (в основном путем выпуска государственных ценных бумаг на общую сумму 6333,7 млрд рублей, в том числе 1977,9 млрд рублей в 2012 г., 2082,2 млрд рублей в 2013 г. и 2273,6 млрд рублей в 2014 г.).

Отдельной проблемой текущей долговой политики остается вопрос о компенсационных выплатах по дореформенным сбережениям граждан, обеспечение выполнения обязательств по которым осуществляется за счет источников финансирования дефицита федерального бюджета, а именно за счет государственных внутренних заимствований. За последнее десятилетие сумма денежных средств, направляемых на эти цели, выросла с 12 млрд рублей в 2001 г. до 115 млрд рублей в 2010 г. В плановом периоде на компенсационные выплаты планируется направлять по 50 млрд рублей ежегодно.

18. Политика управления государственным долгом.

Непосредственным результатом роста государственной задолженности является расширение системы управления государственным долгом. Огромные размеры государственных долгов крайне осложняют операции казначейства по выпуску новых займов. Самые большие трудности связаны с реализацией рыночной части, очень мобильной и чувствительной к изменениям конъюнктуры.

Под управлением государственным долгом понимается совокупность действий государства, связанных с изучением конъюнктуры на рынке ссудных капиталов, выпуском новых займов и выработкой условий выпусков, с выплатой процентов по ранее выпущенным займам, проведением конверсии и консолидации займов, определением курса облигаций на денежном рынке, проведением мероприятий по определению ставок процентов по государственному кредиту. К управлению государственным долгом относятся и мероприятия государства по погашению ранее выпущенных займов, срок действия которых истек.

Операции, связанные с обслуживанием государственного долга, т. е. подготовка документов, необходимых для продажи новых выпусков государственных ценных бумаг, изучение конъюнктуры на рынке ссудных капиталов, размещение займов среди кредиторов, выплата и начисление процентов, осуществляют специальные подразделения министерства финансов (или специальные национальные службы при правительстве, формально независимые от министерства финансов, казначейства, в ряде стран созданы специализированные государственные ведомства при правительстве; иногда к управлению госдолгом привлекаются центральные банки (по крайней мере, как консультанты и агенты правительства).

Расходы по управлению государственным долгом, как правило, показываются в качестве особых финансовых операций отдельно от бюджета. В расходы бюджета включаются лишь процентные выплаты по долгу.

1. Важную роль в управлении государственным долгом играет вторичный рынок государственных облигаций, где обращаются ценные бумаги предыдущих выпусков. Как правило, операции на первичном и вторичном рынках государственных облигаций осуществляются дилерами (первичными, официальными), среди которых крупнейшие инвестиционные и универсальные банки. Суммы, которые государство получило взаймы, должны быть по истечении срока возвращены кредиторам. Погашение государственных займов, а также выплата процентов в настоящее время производятся за счет бюджетных средств. Однако в условиях резкого роста государственной задолженности правительства редко погашают займы за счет текущих доходов. Нередко они выпускают новые займы, чтобы рассчитаться с держателями облигаций старого займа. Такой способ погашения государственных займов называется рефинансированием и связан с конверсией и консолидацией.

2. В ряде стран к управлению государственным долгом относятся и попытки ограничить его рост путем установления лимита (потолка, максимального значения). В США до Первой мировой войны конгресс принимал решение о каждом дополнительном выпуске и размещении облигаций займа. В 1917 г. был осуществлен переход к практике установления его потолка. В ряде стран (ФРГ, Франции, Великобритании) ограничений на абсолютный размер долга нет. Главным является показатель его прироста за год, т. е. разница между суммой выпущенных и погашенных в данном году займов; при этом указанный прирост не может превышать объем предусмотренных в данном году ассигнований на капитальные вложения в федеральном бюджете и бюджете земель (ФРГ).

3. Операции по управлению государственным долгом тесно связаны с кассовым исполнением бюджета и выполняются обычно эмиссионными банками. Эти банки участвуют в выпуске займов, выплате процентов по ним (оплачивают выигравшие облигации по выигрышным займам и проценты по процентным займам), а также производят оплату облигаций, подлежащих выкупу (часто суммы выплачиваемых процентов по государственному долгу превышают суммы его чистого прироста).

4. Государство вправе уточнять первоначальные условия займа. Как уже отмечалось, изменение первоначальных условий займа, касающихся доходности, называется конверсией. Чаще всего при конверсии правительство меняет размер номинального процента, иногда уменьшая его и ставя целью снижение государственных расходов, связанных с выплатой процентов по долгу.

5. Довольно часто государство, не изменяя доходность облигаций, превращает краткосрочные обязательства в средне- или долгосрочные. Изменения условий займа, касающиеся его сроков, называются консолидацией государственного долга. Консолидация займов, как правило, проводится одновременно с их унификацией, т. е. объединением нескольких займов в один заем. В результате этой операции образуется консолидированный (или фундированный) долг.

6. Помимо этих основных методов управления государственным долгом, правительство может выкупать займы, обращающиеся на рынке ссудного капитала, давая такое поручение центральным и коммерческим банкам. К мероприятиям по управлению государственным долгом относятся также и поддержание курса государственных ценных бумаг путем проведения определенной финансово-кредитной политики.

7. Своеобразным способом решения проблемы государственного долга является банкротство, когда государство аннулирует заем или отказывается от его уплаты из-за отсутствия средств. Примером массового государственного банкротства был отказ от уплаты межсоюзнических долгов после Первой мировой войны (или отказ Советской России от внешних и внутренних обязательств по государственному долгу Российской империи и долгам Временного правительства). Следует отметить, что аннулирование государственных долгов носит экстраординарный характер и практически не применяется развитыми странами.

8. Важной задачей государства является достижение оптимальной временной структуры внутреннего госдолга, которая определяется конъюнктурой рынка государственных ценных бумаг, динамикой доходности по государственным ценным бумагам с различными сроками погашения, предпочтениями инвесторов и т.п. Политика правительства не всегда направлена на удлинение срока заимствования. Доход по долгосрочным займам содержит в себе и определенную часть премии за риск. В тех случаях, когда она становится слишком большой, правительствам выгоднее размещать короткие займы. Эта политика может меняться на различных отрезках времени.

19. Налоги и сборы: понятие, функции, виды и элементы. Принципы налогообложения.

Налог -Обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и ФЛ в форме отчуждения принадлежащих им на праве собственности денежных средств в целях финансового обеспечения деятельности государства.

· Обязательность

· Безвозмездность

· Безэквивалентность

Функции:

А) фискальная

Б) распределительная

В) регулирующая

Г) социальная

Д) защитная

Участники налоговых отношений

Сбор - Обязательный взнос, уплата которого является одним из условий совершения в интересах плательщика государственными органами или иными уполномоченными учреждениями определенных юридических действий. Носит целевой характер и служит для формирования целевых денежных фондов.

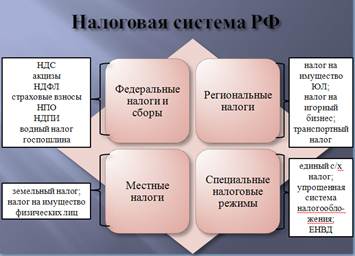

Налоговая система - Совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке.

Принципы налогообложения:

1) Справедливость

2) Нейтральность

3) Эффективность

4) Доходчивость

5) Оптимальность

6) Однократность

7) Строгий порядок введения и отмены

20. Налоговая система Российской Федерации. Структура налоговой системы.

Элементы налогообложения:

1) Объект налогообложения

2) Налоговая база

3) Налоговая ставка

4) Налоговые льготы

5) Налоговый период

21. Основные формы финансовой отчетности предприятия. Бухгалтерский баланс, отчет о прибылях и убытках, отчет о движении денежных средств: структура и назначение каждого из отчетов.

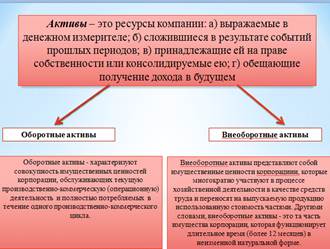

Основные формы финансовой отчётности – это в первую очередь бухгалтерский баланс. Баланс – это форма бухгалтерской отчётности, которая характеризует имущественно-финансовое положение дел на предприятии на отчётную дату. Балансовый отчёт должен состоять из трёх частей, каждая из которых соответствует определённому финансовому направлению. Он включает активы, обязательства и собственный капитал. Активы – это ресурсы предприятия, которые находятся в его распоряжении. В активе баланса отражается основной и оборотный капитал. Активы всегда имеют денежный эквивалент. Они являются свидетельством средств, используемых бизнесом. Под обязательствами предприятия принято понимать те доги, которые оно должно оплатить. Обязательства предприятия указывают на источник средств, используемых предприятием. Капитал предприятия – это материальные средства, которые предприятие может использовать для получения прибыли в недалёком будущем.

Отчет о прибылях и убытках характеризует результаты деятельности организации за отчетный период и показывает, каким образом она получила прибыли и убытки (путем сопоставления доходов и расходов). Информация, представленная в отчете, позволяет оценить изменение доходов и расходов организации в отчетном периоде по сравнению с предыдущим, проанализировать состав, структуру и динамику валовой прибыли, прибыли от продаж, чистой прибыли, а также выявить факторы формирования конечного финансового результата. Основное назначение Отчета о прибылях и убытках (ф. № 2) заключается в характеристике показателей финансовых результатов деятельности организации за отчетный период, таких как: валовая прибыль; прибыль (убыток) от продаж: прибыль (убыток) до налогообложения; чистая прибыль (убыток) отчетного периода.

Отчёт о движении денежных средств. В нём представлены сведения об источниках финансовых средств с их классификацией, а так же их использование с классификацией

22. Финансовые ресурсы предприятия.

Оборотные активы:

1) Денежные средства и их эквиваленты

2) Денежные средства с ограничением к использованию

3) Краткосрочные финансовые вложения

4) Дебиторская задолженность, нетто

5) ТМЗ

6) Отложенные налоговые активы

7) Авансы выданные и прочие оборотные средства

8) Активы для продажи

Внеоборотные активы:

1) Долгосрочные финансовые вложения

2) Основные средства, нетто

3) Деловая репутация

4) Нематериальные активы, нетто

5) Отложенные налоговые активы

6) Прочие внеоборотные активы

В самом общем виде капитал – это средства, которыми располагает компания для осуществления своей деятельности с целью получения прибыли.

Эффективная текущая и инвестиционная деятельность компании практически невозможна без постоянного привлечения заемного капитала. Использование заемного капитала позволяет расширить масштабы хозяйственной деятельности и повысить эффективность использования собственного капитала.

Заемный капитал – это часть капитала, используемая компанией, которая не принадлежит ей, и характеризует в совокупности объем ее финансовых обязательств (долга).

23. Методы анализа финансово-хозяйственной деятельности предприятия.

Содержанием анализа финансово-хозяйственной деятельности предприятия является глубокое и всестороннее изучение экономической информации о функционировании анализируемого субъекта хозяйствования с целью принятия оптимальных управленческих решений по обеспечению выполнения производственных программ предприятия, оценки уровня их выполнения, выявления слабых мест и внутрихозяйственных резервов. Анализ должен представлять собой комплексное исследование действия внешних и внутренних, рыночных и производственных факторов на количество и качество производимой предприятием продукции, финансовые показатели работы предприятия и указывать возможные перспективы развития дальнейшей производственной деятельности предприятия в выбранной области хозяйствования. Основные принципы анализа финансово-хозяйственной деятельности предприятия: конкретность, комплексность, системность, регулярность, объективность, действенность, сопоставимость, экономичность.

Метод анализа финансово-хозяйственной деятельности –это система теоретико-познавательных категорий, научного инструментария и регулятивных принципов исследования процессов функционирования экономических субъектов.

К качественным (неформализованным, логическим) методам относят аналитические приемы и способы, основанные на логическом мышлении, на использовании профессионального опыта аналитика, на профессиональной интуиции. К ним относятся: - метод сравнения; - метод построения систем аналитических таблиц; - метод построения систем аналитических показателей; - метод экспертных оценок; - метод сценариев; - психологические и морфологические методы и т.п.

Количественные (формализованные) методы– это приемы, использующие математику. Вследствие их применения можно получить довольно точный результат или несколько результатов для дальнейшего выбора верного с помощью уже логических методов.

Метод абсолютных величин характеризуют численность, объем (размер) изучаемого процесса. Абсолютные величины всегда имеют какую-нибудь единицу измерения: натуральную, условно-натуральную, стоимостную (денежную).

Метод сравнения – самый древний, логический метод анализа. Вопрос сравнения решается по принципу «лучше или хуже», «больше или меньше». Это во многом обусловлено особенностями психологии человека, который сравнивает объекты парами. При сравнении пользуются разными приемами, например шкалами.

Вертикальный анализ – представление финансового отчета в виде относительных показателей. Такое представление позволяет увидеть удельный вес каждой статьи баланса в его общем итоге. Обязательным элементам анализа является динамические ряды этих величин, посредством которых можно отслеживать и прогнозировать структурные изменения в составе активов и их источников покрытия.

Горизонтальный анализ баланса заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Степень агрегирования показателей определяет аналитик.

Трендовый анализ – часть перспективного анализа, необходим в управлении для финансового прогнозирования. Тренд – это путь развития. Тренд определяется на основе анализа временных рядов следующим образом: строится график возможного развития основных показателей организации, определяется среднегодовой темп прироста и рассчитывается прогнозное значение показателя. Это самый простой способ финансового прогнозирования.

Факторный анализ – это методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей.

Финансовые коэффициенты применяются для анализа финансового состояния предприятия и представляют собой относительные показатели, определяемые по данным финансовых отчетов, главным образом по данным отчетного баланса и отчета о прибылях и убытках.

Экспертные методы используются в тех случаях, когда не подходят инструментальные и при измерениях нельзя опереться на физические

24. Анализ ликвидности и финансовой устойчивости предприятия.

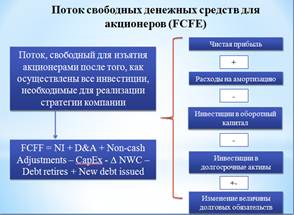

Финансовая модель:

В центре внимания – свободный денежный поток, который может быть распределен между инвесторами без ущерба для дальнейшего функционирования корпорации.

Экономическая прибыль трактуется как превышение не только фактических (явных) затрат, но и альтернативных (неявных) издержек.

Экономическая прибыль = Валовая выручка – фактические затраты – неявные затраты (финансовая модель эффективна при анализе стратегических решений)

Экономическая прибыль > требуемая отдача на инвестированный капитал

Компания считается прибыльной, если ее доходы не только покрывают производственные и операционные расходы, но достаточны для обеспечения их владельцев требуемой отдачей на инвестированный капитал (ROIC)

Экономическая прибыль < требуемая отдача на инвестированный капитал

Несмотря на положительный результат деятельности компании по данным бухгалтерской отчетности, инвесторы могут изъять капитал из бизнеса

25. Анализ деловой активности предприятия

Стабильность финансового положения предприятия в условиях рыночной экономики обусловлена значительной степени его деловой активностью, которая зависит от широты рынков сбыта продукции, его деловой репутации, степени выполнения плана по основным показателям хозяйственной деятельности, уровня эффективности использования ресурсов и устойчивости экономического роста. Деловая активность предприятия в финансовом аспекте проявляется прежде всего в скорости оборота его средств. Важность показателей оборачиваемости объясняется тем, что характеристики оборота во многом определяют уровень прибыльности предприятия. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных коэффициентов оборачиваемости, основными из которых являются:

- Коэффициент оборачиваемости активов - это отношение выручки от реализации к среднегодовой стоимости активов. Этот показатель характеризует эффективность и качество структуры активов.

- Коэффициент оборачиваемости оборотных средств- это отношение валового дохода к сумме оборотных средств предприятия. Этот показатель характеризует адекватность объема оборотного капитала хозяйственной деятельности предприятия. Если оборотные средства недостаточны, то это не позволяет получать больше прибыли за расширения оборота, если избыточны - часть капитала остается невостребованной, и, с учетом стоимости капитала, ведет к убыткам.

- Коэффициент оборачиваемости дебиторской задолженности - это отношение выручки от реализации продукции к среднегодовой дебиторской задолженности.

- Коэффициент оборачиваемости кредиторской задолженности – это отношение выручки от реализации продукции к среднегодовой кредиторской задолженности

- Коэффициент оборачиваемости материальных запасов - отражает число оборотов товарно-материальных запасов предприятия за анализируемый период (Чистая выручка от реализации продукции / Среднегодовая стоимость запасов)

- Коэффициент оборачиваемости основных средств - рассчитывается как отношение чистой выручки от реализации продукции (работ, услуг) к среднегодовой стоимости основных средств. Он показывает эффективность использования основных средств предприятия.

- Коэффициент оборачиваемости собственного капитала - рассчитывается как отношение чистой выручки от реализации продукции (работ, услуг) к среднегодовой величине собственного капитала предприятия и характеризует эффективность использования собственного капитала предприятия.

26. Анализ структуры капитала

Капитал – главная экономическая база создания и развития предприятия. В процессе своего функционирования капитал обеспечивает интересы государства, собственников и персонала. С позиции финансового менеджментакапитал предприятия характеризует общую стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формирование его активов.

Структура капитала - соотношение акций, облигаций, активов, из которых складывается капитал компании, иными словами, соотношении собственных и заемных средств. Категорией, отра-жающей влияние данного фактора на величину чистой прибыли, является фин. рычаг. Данная зависимость основывается на том постулате, что ценакапитала зависит от его структуры.

Управление структурой капитала — процесс определения соотношения использования собственного и заемного капитала, при котором обеспечиваются оптимальные пропорции между уровнем рентабельности собственного капитала и уровнем фин. устойчивости, т.е. максимизируется рын. стоимость предприятия.

Структура капитала-это соотношение между собственным и заемным кап-лом и характериз.степень риска инвестирования фин-вых ресурсов в данное предприятие.Нодолжна повышаться и доходность собств.капитала.

Существ.2 основн. подхода (теории)оптимизации струк-ры капитала:

1.Традиционный(считается,что стоим-ть кап.фирмы зависит от его структуры).Существ.оптимальн.струк-ра кап-ла минимизирующая значение WACC(стоим-ть авансирован.кап-ла и следоват-но максимизир-я рыночную стоим-ть фирмы.

Оптимальной счит-ся стр-ра,когда доля заемного составляет от 30 до 50 %.

2.Теория модельяне-миллера.Они считают,что при некот-рых условиях стоим-ть фирмы и стоим-ть кап-ла не зависит от его струк-ры и следов-н их нельзя оптимизировать,нельзя и наращивать рыночн.стоим-ть фирмы за счет изменения структуры кап-ла.Рыночная стоимость определяется путем капитализации ее операционной прибыли по ставке соответствующей классу риска данной компании.

В процессе анализа собственного капитала большое значение имеет вопрос оценки его стоимости. Оценка стоимости собственного капитала дает возможность получить дополнительную информацию для принятия соответствующих управленческих решений текущего и перспективного плана, определить эффективность деятельности предприятия.

На практике существует несколько способов определения стоимости собственного капитала. Каждый из них имеет как положительные стороны, так и определенные недостатки.

Первый способ - это определение бухгалтерской (балансовой) стоимости собственного капитала предприятия. Согласно этим способом все активы и обязательства учитываются на его балансе по стоимости их приобретения или возникновения. Собственный капитал рассчитывается как разница между балансовой стоимостью активов и обязательств. Такой способ оценивания приемлем лишь тогда, когда балансовая и рыночная стоимость активов и обязательств не очень разнятся между собой. Если рыночная стоимость по тем или иным причинам значительно отклоняется от первоначальной балансовой стоимости, то указанный способ приводит к искажению результатов, неадекватности оценки собственного капитала. Этот способ прост, не требует наличия специальной квалификации у работников и значительных расходов на осуществление оценки.

|

|

|

|

|

Дата добавления: 2014-12-08; Просмотров: 428; Нарушение авторских прав?; Мы поможем в написании вашей работы!