КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Айсмонтас Б.Б. 4 страница

|

|

|

|

Кроме того, если 80% процентов рынка держат длинные позиции, то 20% должны держать короткие позиции, поскольку практически все финансовые рынки - это игра с нулевым результатом, при которой всегда должна существовать пара продавец - покупатель. Так как 20% продавцов должны уравновешивать 80% покупателей, понятно, что эти 20% - участники с большими капиталами в отличие от 80% более мелких спекулянтов. Участники рынка с большим капиталом, как мы уже видели, способны дольше удерживать свои временно убыточные позиции. Когда мелкому капиталу придется начать ликвидировать свои позиции, цены начнут падать. Это тоже подкрепляет обоснованность принципа противоположного мнения.

Отметим несколько трудностей применения этого метода. Во-первых, определить момент, когда действительно на рынке сложилось большинство участников с единым мнением, настолько же сложно, как и провести фундаментальный и технический анализ. Во-вторых, FOREX, как мы не раз говорили, существенно отличается от других спекулятивных рынков тем, что не является явно выраженной игрой с нулевым результатом (торговля может перемещаться с одной валюты на другую, деньги могут переходить с одного рынка на другой и т.д.), и это приводит к усложнению процедуры использования принципа противоположного мнения на валютном рынке.

8.5. Цена закрытия

Существует мнение, согласно которому торговый день начинают более слабые участники, а заканчивают профессионалы. Если согласиться с таким подходом, то становится понятным, почему во всех показателях технического и компьютерного анализа обязательно используется цена закрытия. То есть цена закрытия - итог дня или недели, выражающий квалифицированную точку зрения. Это, по-видимому, верно особенно для рынков с фиксированным и ограниченным временем работы. Кроме того, профессионалы обычно входят в спокойный рынок до начала сильных движений цены и выходят из него после окончания этого движения. Непрофессиональные участники часто поддаются массовому психозу или панике при быстрых движениях цен. Конец дня и, следовательно, цена закрытия, редко соответствуют быстрым движениям цен, что тоже подтверждает значимость этой цены как подведение итогов профессионалами.

Для FOREX в силе его круглосуточной работы это утверждение не совсем верно. Тем не менее закрытие Нью-Йорка является определенным итогом дня и несет в себе похожее психологическое значение, но на наш взгляд, в меньшей степени, чем на других рынках. Большее значение этот психологический смысл цен закрытия должен иметь место на недельных графиках, так как большинство участников рынка, опасаясь длительного перерыва во время выходных и возможности значимых событий за этот период, обычно закрывают свои позиции в пятницу, причем последними это делают, наверное, профессионалы. На часовых и месячных графиках психологический смысл цена закрытия не имеет такого большого значения, поэтому все компьютерные и технические индикаторы, которые существенно опираются на цену закрытия, не так значимы, как на недельных графиках. Однако если большинство участников рынка используют компьютерный анализ для дневных графиков, то выводы, основанные на таком анализе, должны существенно влиять на рынок, независимо от их правильности или неправильности.

8.6. Рынок всегда прав

Правило, что рынок всегда прав, в наибольшей степени верно для пассивных участников рынка. Маркет-мейкеры при наличии больших капиталов могут пытаться воздействовать на него. Пассивные участники могут только следовать за ценами, к тому же их невыгодное положение усиливается наличием у них небольшого капитала, что существенно затрудняет их работу. Из сказанного следует, что пассивные участники никогда не могут бороться против рынка.

Данное правило хорошо объясняется аналогией с едущим паровозом.

- Если вы не можете ехать на паровозе, то отойдите в сторону: не надо стоять на путях! Когда вы попытаетесь сопротивляться и остановить его, то просто будете раздавлены, и никто не заметит этого трагического для вас события.

- Пока паровоз стоит на остановке или движется медленно, вскочить на этот паровоз или соскочить с него достаточно просто и неопасно.

- Когда паровоз мчится с огромной скоростью, попытки вскочить в него или соскочить с него обычно имеют трагический исход.

- Свет в конце тоннеля - не всегда выход из него. Это может оказаться встречный паровоз!

Из этих шутливых предписаний следуют вполне серьезные выводы.

- Если рынок пошел против вас, то упорствовать и ожидать, что он скоро развернется в вашу сторону, по меньшей мере наивно. Необходимо без колебаний принимать потери при развороте рынка против вас на том уровне, который вы запланировали.

- Наиболее благоприятный момент входа и выхода из рынка - перед или после сильного движения.

- Присоединяться к стремительно двигающемуся рынку - опасное занятие, особенно для начинающих.

- Когда вы несете большие потери и вам кажется, что стоит еще чуть-чуть подождать и все пойдет по вашему плану, то, скорее всего, вы опять ошибаетесь.

8.7. Психология трейдера

До сих пор вся наша работа по анализу рынка была нацелена на то, чтобы выявить ожидания рынка. На самом деле, не меньшее значение имеет и проблема психологии самого трейдера. Мы не являемся беспристрастными наблюдателями рынка: на решения большое влияние оказывают наше самочувствие и эмоции, реальная работа на рынке связана с возможностью денежных потерь, рынок - соревнование с большим количеством профессиональных трейдеров и т.д. Все эти причины приводят к тому, что работа трейдера протекает в условиях сильного стресса и требует принятия ответственных решений. В результате самый правильный и гениальный анализ рынка, который точно предсказывает все движения последнего, может быть сведен на нет психологической слабостью трейдера. Поэтому так важно анализировать не только рынок, но и свое психологическое состояние.

Конечно, давать советы, как научиться управлять своими эмоциями, - легкая задача. Научиться владеть собой - задача почти невозможная. Поэтому мы отдаем себе отчет в том, что все, излагаемое ниже, носит скорее теоретический характер, чем практический. Однако знать эти правила необходимо.

8.7.1. Трейдер - исследователь рынка

Работа на рынке связана с постоянным процессом самосовершенствования. Профессиональный рост трейдера определяется следующими действиями.

- Необходимо постоянно учиться. Нужно изучать новые методы технического и фундаментального анализа и пытаться определить наиболее популярные в настоящее время теории и методы анализа.

- Необходимо искать новые методы исследования рынка. Изучение рынка, выявление новых закономерностей, создание своих собственных правил и их тестирование - обязательные элементы профессионального роста. В первую очередь, новые идеи следует тестировать на данных прошлых периодов.

- Необходимо изучать историю рынка. Во-первых, как мы говорили при изучении технического анализа, все повторяется. Во-вторых, изучение «истории» движения цен убедительно демонстрирует, что на рынке может произойти все что угодно.

- Необходимо регистрировать все события, происходящие на рынке. Записи - основной материл для ваших исследований. Надо записывать: ваши торговые планы и их сбываемость, реакцию рынка на события и экономические показатели, ваше психологическое состояние во время торговли и т.д.

Исследование рынка и результатов своей работы позволяет вам, по крайней мере, быстрее научиться не совершать элементарных ошибок.

Изучению должны подвергаться не только рынок и ваша собственная торговля, но и анализ вашего психологического поведения на нем. Необходимо регистрировать ваши эмоции во время тех или иных событий. Такой анализ собственных состояний позволит вам в дальнейшем лучше контролировать себя.

Для настоящей исследовательской деятельности нужно также изучать смежные отрасли знаний: математическую статистику, макроэкономику, работы в области искусственного интеллекта, психологию масс, новинки компьютерных программ в области анализа и исследования финансовых рынков и т.п.

Подведем итог.

- Совершенствуется только тот, кто не стоит на месте.

- Настоящего исследователя должно интересовать все.

8.7.2. Техницисты и фундаменталисты

Фанатическое следование лишь одному из методов анализа, с одной стороны, в силу статистической природы прибыли, может позволять получать прибыль. С другой стороны, каждый из методов анализа хорошо работает только в определенных ситуациях, значит, в других ситуациях вы будете нести потери. Отсюда следует, что необходимо осваивать и использовать в своей работе различные методы анализа.

Сложность использования многочисленных и разнообразных методов анализа состоит в том, что приходится объединять огромное количество данных. Принять решение на основе небольшого количества данных проще, чем на основе огромного количества противоречивой информации. Здесь надо находить золотую середину. Обработка огромного количества данных сродни следующей ситуации с сороконожкой: она не могла сдвинуться с места, когда задумалась о том, как она переставляет ноги.

8.7.3. Умение ждать спрогнозированных значений

Цены никогда не двигаются четко в одном направлении. Постоянные большие или меньшие их колебания создают значительные трудности при торговле. Поэтому необходимо научиться дожидаться тех цен, которые вы спрогнозировали. Основная идея, которая должна поддерживать вас во время этого ожидания: если цены не достигли вашего значения, то ваш прогноз не совсем верен. А стоит ли торговать на основании неверного прогноза? Конечно, ожидание конкретного значения цены касается точки входа в рынок. Когда вы дожидаетесь вашей цели для получения прибыли, здесь ситуация более сложная. Во-первых, если вы уйдете с рынка раньше времени, а ваш прогноз был верен, то вы не получите той прибыли, которую прогнозировали, но и не понесете убытков. Во-вторых, если у вас позиция уже приносит прибыль, то не надо быть жадным и надеяться на большую прибыль. Мы можем порекомендовать следующие правила.

- При ожидании значения цен, соответствующих вашей точки входа в рынок, надо дожидаться этих значений. Хотя возможно допустить некоторые незначительные отклонения от этих цен.

- При достижении рынком уровня, на котором вы собирались «отрезать» потери, это необходимо делать решительно и быстро.

· При ожидании вашей цели для получения прибыли ситуация более сложная; не нужно быть жадным, а нужно уметь довольствоваться «синицей в руках»; с другой стороны, если ваш прогноз выполняется, то не следует «дергаться» раньше времени. Позволяйте прибыли расти.

Инвесторы с небольшими собственными капиталами обычно имеют возможность ждать наиболее благоприятных ситуации на рынке в отличие от трейдеров банков, инвестиционных компаний или фондов, которые обязаны совершать ежедневно большое количество операций. Возможность ожидать более благоприятной ситуации на рынке позволяет работать более консервативно и менее рискованно.

8.7.4. Уметь принимать решения

Прогнозирование рынка - не самая сложная психологическая задача. Практическая торговля - вот психологическая проблема, так как определить ситуацию пробития или непробития важного уровня достаточно тяжело, тем более, что часто попытка пробития не бывает единственной. Понять, что происходит на рынке и решиться открыть позицию, - сложнейшая психологическая задача, Действительно позиции с прибылью - более простая задача, а «отрезание потерь» должно стать автоматическим действием, когда эмоциям не позволено властвовать.

Главным побудительным мотивом работы профессионального трейдера является желание научиться прогнозировать этот «непредсказуемый» рынок и правильно торговать. Величина прибылей и потерь не должна мешать при такой работе. Если основное желание при совершении операции - ликвидировать предыдущие потери, то, скорее всего, ваша операция не будет удачной. Если же вы умеете забывать о прибылях и потерях и основной вашей целью является желание правильно торговать, то прибыли появятся как результат правильной торговли. Эти рассуждения можно сравнить со спортивным состязанием. Когда спортсмен думает о призовом фонде, вряд ли это поможет ему победить. Когда же основное его желание - победить соперников, вероятность завладеть и призовым фондом увеличивается.

Принятие любого решения всегда основано на неполноте информации, поэтому содержит в себе долю авантюризма и риска. Без разумного риска и авантюризма невозможен никакой бизнес. Необходимо только чувствовать грань, где этот разумный авантюризм переходит в игру. Если вы становитесь игроком, то потеря капитала неизбежна.

8.7.5. Не действовать без плана

Наличие подробного торгового плана позволяет избежать спонтанности и эмоциональности в принятии решений. При составлении плана легче объективно оценивать рынок, чем при наблюдении за движением цен. Однако желания и эмоции трейдера часто сказываются и здесь. При разработке плана необходимо уметь отвлечься от своих желаний и эмоций. Нужно научиться "отфильтровывать" свои фантазии и проводить объективный анализ рынка. Конечно, ошибочность плана и потери помогут вам понять, что он был основан на фантазиях, но лучше понять это до потерь. Наверное, это самая сложная часть анализа: подходить к исследованию рынка хладнокровно. В любом случае, даже неверный план заставляет вас действовать дисциплинированно и систематически, а это уже залог возможного успеха на рынке.

8.7.6. Не поддаваться влиянию толпы и чужим мнениям

Отдельным вопросом стоит эффект массового гипноза. К такому явлению можно отнести и быстрое движение цен, и большое количество одинаковых аналитических прогнозов. Наиболее сложно противодействовать стадной реакции, когда вас окружает большое количество других трейдеров. Когда все кругом кричат "покупаю, покупаю!", очень тяжело удержаться и не купить. При обсуждении этой ситуации необходимо разделять действия, предпринятые спонтанно, под воздействием толпы, и осознанные и подготовленные решения, которые совпадают с психозом толпы. Если ваше решение продуманное и хладнокровные, то, как и всегда при таких решениях, действуйте.

8.7.7. Эмоции трейдера и результаты работы

В заключение приведем одну задачу из теории вероятностей, которая непосредственно относится к рассматриваемой теме. Пусть два шахматиста выигрывают с вероятностью р, а, значит, проигрывают с вероятностью (1-р). При этом один шахматист - эмоциональный игрок, т.е. после очередного выигрыша вероятность выигрыша следующей партии чуть-чуть увеличивается и равняется р+Е, а после проигрыша вероятность последующего проигрыша тоже увеличивается на такую же величину е. другой шахматист хладнокровен и неэмоционален, поэтому вероятность выигрыша и проигрыша у него не изменяется, оставаясь всегда постоянной величиной. Вопрос: какой шахматист окажется более результативным?

Разумеется, мы не будем приводить математические выкладки для решения этой задачи. Однако решение ее является парадоксально неожиданным с точки зрения математика и абсолютно естественным с точки зрения психологии. Решение дайной задачи состоит из двух вариантов ответа.

- Если игрок достаточно слабый, т.е. вероятность выигрыша р мала, то такому игроку лучше всего быть хладнокровным и неэмоциональным. Действительно, он чаще проигрывает, что увеличивает вероятность последующего проигрыша и суммарное количество проигрышей.

· Если игрок сильный и часто выигрывает, то эмоциональность помогает такому игроку. Действительно, после наиболее вероятного выигрыша выигрыш в следую щей партии увеличивается, что приводит к увеличению суммарного количества выигрышей.

Подобная ситуация наблюдается во всех сферах человеческой деятельности. Начинающий должен быть более спокоен и не подвержен эмоциям, чем профессионал. И все же очень трудно или вообще невозможно быть сначала хладнокровным, а затем, став профессионалом, освободить свои эмоции. Поэтому большинство профессионалов нарушают холодную схему математической задачи.

Однако мы не раз уже подчеркивали, что торговля на FOREX - не игра, а серьезная работа. Поэтому все же мы настаиваем на том, что рассудочный подход к такой работе наиболее эффективен.

9. Практическая торговля

Для того чтобы осуществить операцию на любом финансовом рынке, после анализа текущей ситуации и прогнозирования возможных изменений в будущем необходимо дать ответы на следующие вопросы.

- Какова будет продолжительность вашей операции? Ответ на этот вопрос зависит от многих факторов: от размера вашего капитала, от целей инвестиций и т.п. Для решения данной проблемы вы используете правила по оценке и снижению рисков, а также по управлению капиталом.

- Что вы будете делать? Для ответа на этот вопрос вы используете все виды анализа: фундаментальный, технический, компьютерный и психологический. Результатом такого анализа должно быть решение о выборе наиболее вероятного направления движения цен в течение того промежутка времени, пока у вас будет открыта позиция. Ответ на указанный вопрос позволит оказать предпочтение покупке или продаже.

- Когда вы будете открывать позицию? Необходимо решить, при каких ценах вы будете покупать или продавать. Ответ на этот вопрос невозможен без технического анализа. Действительно, фундаментальный и психологический анализ не могут дать точных значений цен, при которых наиболее выгодно и наименее рискованно открывать длинную или короткую позицию. Результатом такого анализа является предполагаемый диапазон изменения цен на прогнозируемый период времени.

- Какую часть капитала использовать для данной операции? Необходимо определить уровень риска операции и в зависимости от этого установить размер используемого капитала. Для ответа на этот вопрос нужно применять рекомендации и правила по управлению капиталом.

- Когда закрывать позицию? Необходимо решить, при каких ценах вы будете закрывать позицию с убытком или прибылью. первая цена позволяет вам минимизировать наши возможные убытки, а вторая - является вашей целью для получения прибылей. При ответе на этот вопрос вы также должны тщательно продумать возможные тактики защиты вашей позиции, если рынок временно пошел против вас.

С помощью рассмотренных выше методов анализа и прогнозирования рынка мы можем определить возможное направление движения цен и предполагаемый диапазон из изменения за определенный период времени. Точный анализ и прогнозирование рынка являются только первыми шагами при реальной торговле. Для успешной торговли следует ответить и на все остальные вопросы, а также уметь защищать свои временно убыточные позиции. В этом разделе мы рассмотрим остальные проблемы, с которыми сталкиваются при реальной торговле.

9.1. Риск 1:3. Точки входа и выхода

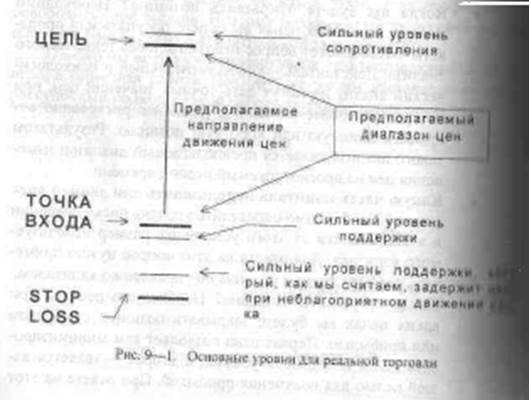

Результатом анализа и прогнозирования рынка является предпо ложение о возможном диапазоне изменения цен на прогнозируемый период времени и определение основного направления ценового движения. На основе этого прогноза фиксируются три важнейших для торговли уровня цен (см. рис. 9-1):

- точка входа в рынок (entry point) - цена, при которой мы будем открывать позицию;

- уровень "отрезания" убытков или stop loss, - цена, при которой мы будем ликвидировать позицию с убытком в случае неблагоприятного изменения цен:

· точка закрытия, или цель, (target, objective) - цена, при которой мы будем закрывать позицию с прибылью.

Уровни определяются из следующих очевидных условий. Точка входа - это минимальное значение предполагаемого диапазона изменения цен, если мы предполагаем повышение котировок, и максимальное значение, если предполагаем движение вниз. Такой выбор точки входа наиболее естественен для получения максимальной прибыли и сокращения возможных убытков на предполагаемом диапазоне цен. Границы такого диапазона всегда располагаются на достаточно сильных уровнях поддержки и сопротивления. При этом необходимо понимать, что эти уровни могут быть пробиты, поэтому цена входа обычно берется с некоторым отступом от этих границ, чтобы убедиться, что пробитие уровня не произошло и цены отскочили от него (см. 9-2). А также следует учитывать следующее: цены могут чуть-чуть не дойти до сильного уровня.

Цель, разумеется, располагают на противоположном от точки входа конце предполагаемого диапазона изменения цен. Такой выбор позволяет максимизировать наши прибыли.

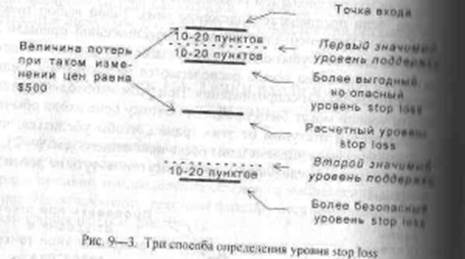

Уровень «отрезания» убытков (stop loss) определяется наиболее естественно как уровень, который расположен за сильным уровнем поддержки или сопротивления, который, как мы считаем, уж точно не будет пробит, даже если цена опустится ниже нашей точки входа в рынок. Так как при попытке пробития любого уровня цены обычно в силу инерции «пролетают» на 10-15 пунктов, stop loss должен быть ниже уровня поддержки или выше уровня сопротивления на 10-15 пунктов. При выборе stop loss нужно помнить, что колебания рынка в 40-50 пунктов - обычное явление, поэтому расстояние от точки входа в рынок до stop loss меньше 30-40 пунктов является очень опасным. Нормальной можно считать ситуацию, когда stop loss отстоит от этой точки менее, чем на 40—50 пунктов.

Существует и второй способ определения stop loss (см. рис. 9-3). Мы можем просто ограничить себя определенной суммой допустимых потерь, например $500. Затем по формуле расчета прибылей и убытков рассчитать цену, при которой достигаются потери именно такой величины, какой мы ограничили себя. Этот способ более четкий и последовательный с точки прения управления капиталом и снижения риска. Но с точки зрения сущности поведения рынка он не выдерживает критики. Действительно, если рассчитанный stop loss оказывается между двумя сильными уровнями поддержки, то, как мы уже говорили, цена почти со 100% вероятностью преодолеет этот промежуток. Цена надолго задерживается около значимых уровней, а между ними цена проходит очень быстро. Поэтому выбор в качестве уровня stop loss цены, которая находится между значимыми для рынка уровнями, равносилен выбору цены, которая наверняка будет достигнута. Поскольку если первый уровень будет пробит, то цена почти наверняка дойдет до второго уровня. В этом случае более эффективным будет выбор stop loss, расположенного сразу под верхним уровнем поддержки. Так как если этот новый уровень будет достигнут, то будет достигнут и расчетный уровень, но новый уровень принесет нам меньшие убытки.

После нахождения трех важнейших точек торговли мы определяем соотношение возможных потерь и прибылей (в пунктах изменения котировки). Если это соотношение больше 1:3, то данный план является осмысленным; если соотношение близко к 1:2 или 1:1, то торговля представляется более чем рискованной. В последнем случае она действительно напоминает игру в рулетку, ибо величина возможных потерь равна величине возможных прибылей. То есть риск в таком случае неоправдан, и такую торговлю необходимо отвергнуть. Подчеркнем, что это соотношение мы вычисляем только после определения наших точек с помощью анализа значимых уровней. Если вы будете определять точки, стремясь удовлетворить соотношение 1:3, то окажетесь в ситуации, аналогичной механическому расчету stop loss, когда ваши точки будут находиться между значимыми уровнями, что, как мы видели, далеко не самый удачный вариант выбора.

Отметим следующие особенности рынка, которые влияют на выбор точек и принятие решения об открытии или закрытии позиции. Мы уже говорили, что около сильного уровня поддержки или сопротивления возможны два варианта развития событий. Если движение цен достаточно сильно, то они попытаются пробить уровень, рядом с которым расположена точка входа, и по инерции «проскочат» этот уровень на некоторое расстояние. Поэтому открывать позицию можно только на обратном движении, когда вы убедились в том, что уровень не пробит. Агрессивная тактика открытия в самой нижней точке достаточно опасна, так как мы не можем быть уверены в том, что уровень не пробит и цены, действительно, могут пойти еще дальше вниз. Другой вариант изменения цен может произойти при наличии слабого их движения около этого уровня. Если большинство участников уверены в силе уровня, они могут начать агрессивно открывать позиции против движения цен заранее, чем еще больше ослабят это движение. В данной ситуации цены могут не дойти до нашего уровня. Таким образом, наличие расчетной точки входа не позволяет нам действовать механически. Мы должны внимательно наблюдать за рынком, дожидаясь нужной нам цены, чтобы открыть позицию.

Те же самые рассуждения верны и для описания возможных ситуаций на рынке около нашей цели. отличие состоит в том, что мы в области нашей цели уже имеем прибыль, поэтому пробитие важного уровня, который определяет эту цель, только увеличит прибыль. Наиболее опасная ситуация возникает тогда, когда цены чуть-чуть не дойдут до нашей цели.

Как мы уже отмечали, наиболее значимы для рынка «круглые» значения цен, поэтому для уровня stop loss лучше всего подойдут «некруглые» значения. Действительно, цена 1,4890 будет зафиксирована рынком скорее, чем 1,4888.

После определения наших точек начинается, может быть, самое трудное - ожидание момента достижения нужной нам цены для входа в рынок. При этом если такая цена не достигается, то либо нам не хватило терпения ее дождаться, либо наш прогноз и наши уровни ошибочны. В том и другом случае вход в рынок при цене, которая отличается от нашего плана, бессмыслен и рискован. В первом случае мы теряем возможную прибыль, так как открываем позицию в менее прибыльной точке. Во втором случае просто совершаем ошибку, если не достигнута наша цена, то наш план неверен, а стоит ли торговать по ошибочному плану? Если же мы дождались нужной цены для открытия позиции и все события не противоречат нашим ожиданиям, то мы открываем позицию. И тут начинается совершенно другая работа - работа по поддержанию позиции в борьбе за наиболее прибыльный или наименее убыточный выход из торговли.

После закрытия позиции многие трейдеры упускают одну из главных составляющих успешной торговли - анализ своих успехов и неудач. Без ведения статистики результатов своей торговли и ее анализа невозможны прогресс и повышение успешности работы.

9.2. Торговые тактики

Использование специальных приемов торговли помогает защищать временно убыточные или усиливать прибыльные позиции, когда они уже открыты, и правильно открывать позиции, когда они еще не открыты. Анализ рынка и составление торгового плана не избавляют нас от необходимости быть объективными во время проведения операций. Пассивное ожидание нужных нам цен вряд ли является лучшей тактикой торговли. Мы рассмотрим некоторые возможности трейдера активно влиять на состояние своих позиций.

9.2.1. Stop loss

Основной прием, который позволяет вам получать статистическую прибыль (см. 3.9.3) и отличает профессиональную торговлю от игры в рулетку - это возможность регулировать величину допустимых потерь. Использование уровня stop loss и решительное закрытие позиции при достижении этого уровня позволяют минимизировать потери. Психологически это, наверное, самая трудная часть торговли. Умение спокойно «отрезать» потери - показатель профессионализма трейдера. Если вы начинаете бояться их и надеяться на то, что рынок пошел против вас временно и скоро вернется обратно, то вы можете дождаться ситуации margin call и понести очень большие потери из-за своего упрямства или трусости. Непостоянство движений на рынке приводит к тому, что после каждого движения следует откат или коррекция, а это, в свою очередь, ведет к заманиванию начинающих трейдеров в ловушку больших потерь. Когда цены достигают уровня stop loss, если такой уровень был спланирован, очень часто начинающий трейдер надеется, что это случайность и продолжает ждать. К его большой радости через некоторое время цены откатываются и создают иллюзию правильности прогноза, что усиливает надежды трейдера. Последовательным спадом и подъемом цены обычно быстро заманивают такого нерешительного трейдера очень далеко за уровень stop loss и приводят к огромным потерям.

Кроме того, у начинающих часто не хватает выдержки дождаться важных уровней, и они выходят с рынка чуть раньше времени. После того как убыточная позиция закрыта, цены разворачиваются в прогнозируемом направлении. Но этот разворот в направлении, который и ожидал начинающий трейдер, уже происходит без него. Данная ситуация усугубляется еще и тем, что начинающие трейдеры работают с небольшими капиталами, что может помешать им дождаться этого разворота, так как наступит margin call.

Поэтому, кроме необходимости иметь торговый план важным правилом является правило «отрезать» потери быстро и решительно при достижении уровня stop loss.

Заметим также, что основополагающая важность техники stop loss приводит к важному выводу: правильное определение уровня stop loss - это 95% успеха торговли, поскольку едва вы не достигли этого уровня, то вы не имеете убытков, а величина прибылей, когда у вас нет убытков, уже не так важна. Действительно, небольшие прибыли при отсутствии потерь приводят к большой статистической прибыли.

9.2.2. Торговля вдоль тренда

При наличии явно выраженного тренда и тем более наличие канала позволяют выбирать наиболее благоприятные точки входа в рынок. В самом деле, покупать необходимо в самой нижней точке канала около линии поддержки (см. рис. 9-4). Естественно, открывать позицию наиболее безопасно на отскоке от этой линии, так как мы не можем знать наверняка, будет пробит данный уровень или нет. Открытие позиции на отскоке происходит уже после подтверждения силы линии поддержки и «бычьего» тренда.

|

|

|

|

|

Дата добавления: 2015-04-25; Просмотров: 393; Нарушение авторских прав?; Мы поможем в написании вашей работы!