КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Основные понятия и термины страхования

|

|

|

|

Понятие «страховое дело» (деятельность) может определяться как экономическое явление, входящее в группу перераспределительных отношений в общественном воспроизводстве. Страховая деятельность представляет собой совокупность мероприятий, непосредственно направленных на создание страхового фонда и на использование его средств, для выплаты страхового возмещения (страхового обеспечения). В соответствии с целью страховой деятельности выделяют коммерческое и некоммерческое страхование. К последнему следует отнести взаимное страхование, обязательное государственное страхование и обязательное медицинское страхование.

Понятием «страховые отношения» определяют отношения между людьми, возникшие на фазе перераспределения доходов владельцев производства. Специфика их состоит в том, что они возникают и функционируют только на основе законов вероятностей, так как страховые компании берут на страховую защиту события, о которых известно, что они могут иметь место, но не известно, где, когда они произойдут, какой именно ущерб нанесут. С другой стороны, страховые отношения специфичны в том, что по законам и условиям сделки страхователь может не получить своих взносов назад, если не произошел страховой случай, или получить возмещение, но оно не будет эквивалентно взносу.

Хотя страховые отношения предполагают тесную экономическую взаимосвязь между всеми страхователями, юридическая взаимосвязь между последними отсутствует. Она может проявляться только в индивидуальных правоотношениях страховщика с каждым страхователем. Иными словами, экономические страховые отношения в своей практической реализации должны принимать юридическую форму. Отсюда следует, что страховые отношения подвержены регламентации путем воздействия на них общих норм как всей отрасли гражданского права, так и общих и специальных норм страхового права.

Рассмотрим термины, выражающие наиболее общие условия страхования.

Страховой рынок – система экономических отношений, составляющих сферу деятельности страховщиков по оказанию страховых услуг страхователю. Это особая социально‑экономическая среда, где объектом купли‑продажи выступает страховая защита, формируется спрос и предложение на нее.

Для страхового рынка характерно, что он является объектом государственного регулирования. Это находит свое выражение в осуществлении государством надзорной функции и оказании определенного правового воздействия. В некоторых случаях государство участвует в страховых отношениях в качестве равноправного субъекта по отношению к другим субъектам права. Эта двойственность вызывается необходимостью регулирования страховых отношений, а с другой стороны, необходимостью обеспечить страховую защиту определенных государственных интересов (например, обязательное страхование государственных служащих, военнослужащих, сотрудников органов внутренних дел и т. д.).

Другой особенностью страхового рынка является тот случай, когда субъекты прав самостоятельно вступают в страховые правоотношения, регулируемые нормами гражданского права. Здесь государственное воздействие проявляет себя в той мере, в какой это является необходимым для установления рыночных начал, защиты конкуренции и прав потребителей. Государство должно обеспечивать функционирование страхового рынка без прямого вмешательства в его регулирование, отказаться от непосредственного и тотального контроля.

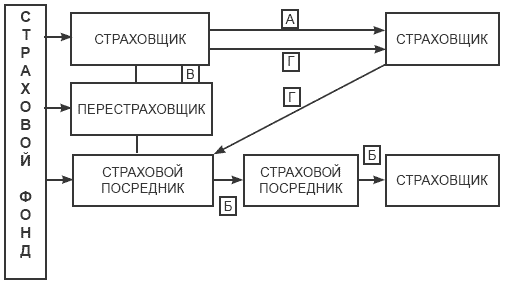

Структура страхового рынка представлена на схеме № 5.

Схема № 5

А – прямое страхование.

Б – прямое страхование через посредника.

В – перестрахование.

Г – сострахование.

Страхователь – физическое или юридическое лицо, заключившее договор страхования и уплатившее своевременно страховые взносы (премии), благодаря чему вступившее со страховщиком в конкретные страховые отношения.

Позиция страхователя по личному страхованию представлена на схеме № 6.

Схема № 6

Застрахованный – физическое лицо, жизнь, здоровье, трудоспособность которого являются объектом страховой защиты по личному страхованию. На практике застрахованный может быть одновременно и страхователем, если уплачивает страховые взносы по условиям договора.

Выгодоприобретатель – физическое лицо, назначенное страхователем по условиям договора в качестве получателя страховой суммы (например, в случае смерти). Им может быть сам страхователь, предъявитель страхового полиса, правопреемник.

Страховой интерес – термин с двумя смысловыми значениями: во‑первых, это экономическая заинтересованность страхователя участвовать в страховании; во‑вторых, это страховая сумма, в которую оценивается ущерб в связи с возможной гибелью или порчей имущества.

Страховая защита – термин, имеющий два значения: во‑первых, это экономическая категория, отражающая совокупность распределительных и перераспределительных отношений, связанных с возмещением потерь, наносимых производству и жизненному уровню населения стихийными бедствиями и другими чрезвычайными событиями; во‑вторых, совокупность перераспределительных отношений по поводу преодоления и возмещения ущерба, наносимого конкретным объектом.

Объект страхования – в имущественном страховании таковыми являются материальные ценности, в личном – жизнь, здоровье и трудоспособность граждан.

Страховщик – юридическое лицо организационно‑правовой формы (государственной, негосударственной), предусмотренное законодательством Российской Федерации, образованное для осуществления страховой деятельности и получившее на это лицензию.

Позиция страховщика представлена в схеме № 7.

Схема № 7

Страховая ответственность – обязанность страховщика выплатить страховое возмещение или страховую сумму при оговоренных последствиях происшедших страховых случаев. Возникает с момента заключения договора.

Перестрахование – система экономических отношений, в соответствии с которой страховщик, заключая договор со страхователем, часть ответственности по ним передает на согласованных условиях другим страховщикам с целью обеспечения финансовой устойчивости и рентабельности собственных страховых операций.

Перестраховщик – страховое и перестраховочное общество (компания), заключающее договоры перестрахования.

Рассмотрим термины, связанные с формированием страхового фонда.

Страховой фонд – термин, которым обозначены два его смысловых значения: во‑первых, это совокупность натуральных запасов финансовых резервов общества, предназначенных для предупреждения, локализации и возмещения ущерба, нанесенного стихийными бедствиями и другими чрезвычайными событиями; во‑вторых, это совокупность финансовых резервов, создаваемых путем страхования, формируется через поступление фиксированных страховых платежей и используется только для выплат страхового возмещения и страховых сумм, включает в себя также систему запасных и резервных фондов.

Страховая оценка – определение стоимости объектов для целей страхования. Условия страхования строятся так, чтобы была застрахована реальная остаточная (с учетом износа) стоимость имущества, хотя возможно и страхование полной первоначальной стоимости.

Страховое обеспечение – уровень страховой оценки по отношению к стоимости страхуемого имущества. Выражается в процентах от указанной стоимости или нормируется в рублях на один объект страхования.

Страховая премия (страховой взнос, платеж страховой) – сумма, уплачиваемая страхователем страховщику за принятое страховщиком обязательство возместить материальный ущерб, причиненный застрахованному имуществу, или выплата страховой суммы при наступлении определенного события в жизни застрахованного. Иными словами, это плата за страховую услугу.

Страховое поле – максимальное количество объектов, которое может быть застраховано. По имущественному страхованию за страховое поле принимается или число владельцев имущества, или количество подлежащих страхованию объектов в данной местности. Страховое поле по личному страхованию включает число граждан, с которыми могут быть заключены договоры, либо общую численность населения данной местности, либо число работающих на данном предприятии, в организации.

Страховой портфель – фактическое количество застрахованных объектов и совокупность рисков, принятых страховщиком на свою ответственность.

Рассмотрим страховые термины, связанные с расходованием средств страхового фонда.

Страховой случай – фактически происходящее событие, в связи с разрушительными или иными оговоренными договорами страхования последствиями которого должно быть выплачено страховое возмещение или страховая сумма.

Страховой риск – термин, имеющий несколько смысловых значений. Во‑первых, подразумевается сама опасность, от которой производится страхование, нечто, что можно произойти, но не обязательно должно случиться. Во‑вторых, страховым риском называется степень или величина ожидаемой опасности. В‑третьих, страховым риском называют отдельное страхование, определенный вид ответственности страховой организации. Наконец, это размер ответственности по отдельным или нескольким видам страхования.

Страховой акт – документ, совокупность документов, оформленных в установленном порядке, подтверждающих факт и причину происшедшего страхового случая.

Страховой полис (свидетельство) – документ, который страховщик выдает страхователю, удостоверяющий факт заключения договора страхования, содержит условия страхования.

Страховой ущерб – стоимость полностью погибшего или обесцененной части поврежденного имущества по страховой оценке. Часть или полная сумма ущерба, причитающаяся к выплате страхователя, называется страховым возмещением. В личном страховании причитающиеся к выплате денежные суммы называются страховой суммой [31].

Контрольные вопросы

1. Дайте определение термину «страхование».

2. Перечислите функции страхования.

3. Определите понятия страхователя и страховщика.

4. Чем отличается выгодоприобретатель от застрахованного?

5. Выберите правильный вариант ответа: фактическое количество застрахованных страховщиком объектов и принятых на страхование рисков – это:

а) страховой фонд;

б) страховое поле;

в) страховой портфель;

г) страховое обеспечение.

|

|

|

|

|

Дата добавления: 2015-03-29; Просмотров: 976; Нарушение авторских прав?; Мы поможем в написании вашей работы!