КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тема 16: Міжнародні фінанси

|

|

|

|

1. Міжнародна фінансова діяльність

2. Еволюція світової фінансово-валютної системи

3. Світовий фінансовий ринок

3.1. Валютний ринок і валютні операції

3.2. Ринок міжнародних інвестицій (капіталів)

3.3. Міжнародна банківська справа

4. Міжнародні фінансові організації

5. Зовнішньоекономічна діяльність країни. Платіжний баланс

6. Фінансова діяльність України як складова міжнародної фінансової діяльності

1. Міжнародна фінансова діяльність

Існування міжнародних фінансів тісно пов’язане із діяльністю міжнародної економіки, яку формують ті складові національних економік держав, що зумовлені міжнародними економічними зв’язками. Серед найбільш важливих сфер міжнародної економіки є: міжнародна торгівля, міжнародна інвестиційна діяльність, діяльність іміграційних людських ресурсів, міждержавний обмін сучасними технологіями тощо. Всі ці сфери економічної діяльності будуть життєздатними за умови, що буде налагоджено відповідне їх фінансове забезпечення, тобто будуть функціонувати міжнародні фінанси. Навіть найпростіша операція експорту товарів із одної країни в іншу може бути здійснена після ланцюжка трансакцій – обміну валюти країни-імпортера на валюту країни-експортера, переведення коштів на рахунок підприємства у країні-експортері, сплати відповідних митних та податкових платежів у обох країнах тощо. Більш широко зв'язок національної економіки з міжнародною забезпечуються через потоки платежів за імпортовані з інших країн товари, послуги та ресурси; потоки виручки від експорту в інші країни вітчизняних товарів, ресурсів і послуг; потоки позикових ресурсів у вигляді кредитів від вітчизняних економічних суб’єктів, що надаються через міжнародні фінансові ринки; потоки позикових ресурсів у вигляді кредитів від іноземних економічних суб’єктів, що надаються через вітчизняний фінансовий ринок тощо. Зрозуміло, що здійснення всіх цих процесів повинно регламентуватись певними цивілізованими правилами, що погоджені з світовим співтовариством: повинні бути встановлено певні співвідношення валютних курсів, митних ставок, тарифів, визначено податкові процедури і багато інших складових, що забезпечують безперешкодне протікання коштів при здійсненні міжнародної економічної діяльності. Все зазначене і формує сферу діяльності міжнародних фінансів.

Вище зазначалося, що функціонування ринкової економіки на рівні національної держави можна представити у вигляді кругопотоку матеріальних ресурсів, товарів і послуг між двома полюсами: домогосподарствами і фірмами. Цей кругопотік дзеркально пов’язаний із протилежно направленим рухом коштів. Останній підтримується і регулюється діяльністю фінансової системи, яка здійснює багато функцій, зокрема забезпечує неперервне переливання коштів від тих суб’єктів господарювання, які їх мають у надлишку до інших, які відчувають їх дефіцит. В моделі такого кругообороту передбачена складова зовнішньоекономічної діяльності, пов’язана із наявністю експортно-імпортних потоків товарів і ресурсів та відповідних їм потоків коштів.

Подібна модель може бути представлена і для сфери міжнародних фінансів, які забезпечують рух товарів і послуг, що створюються міжнародною економікою.

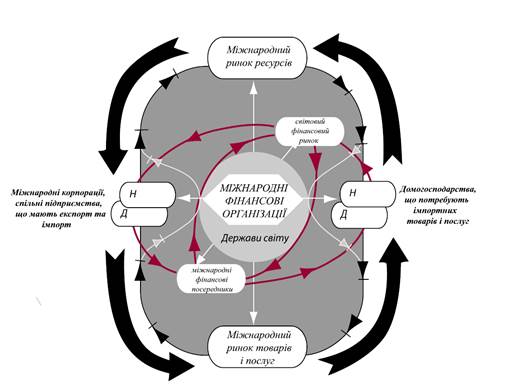

Зобразимо модель (рис.16.1) у вигляді кругопотоку, у якому взаємодіють частина домогосподарств кожної з національних економік (постачальники на міжнародні ринки ресурсів – таких, як земля, капітал, інтелектуальні ресурси, робоча сила тощо; споживачі імпортних товарів та послуг) і підприємства, фірми, які у своїй діяльності мають справу з експортом та імпортом товарів, послуг, сировини.

Домогосподарства пропонують на міжнародний ресурсний ринок свої матеріальні та інтелектуальні ресурси, а за продані ресурси отримують доходи у вигляді валютних надходжень. Ці кошти надходять від підприємств, які здійснюють міжнародну економічну діяльність, мають імпортні та експортні операції. Підприємства роблять видатки для закупівлі необхідних для виробництва ресурсів, а вироблену продукцію постачають на міжнародний ринок товарів і послуг, після її реалізації отримують валютний виторг. Валюта підприємствам надходить від домогосподарств, які на ринку товарів і послуг здійснюють споживчі видатки на придбання імпортних товарів і послуг. Отже, у схемі кругопотоку – два кола: одне (зовнішнє) відображає рух економічних ресурсів, товарів, послуг, інше (внутрішнє) відображає протилежно направлений потік валютних коштів: виторгу та ресурсних витрат підприємств, доходів та споживчих видатків домогосподарств. Регулюючим центром сфери міжнародних фінансів є міжнародні фінансові організації спільно з державами світу. Кожна з держав здійснює таке регулювання на регіональному (у світовому масштабі) рівні.

Для забезпечення неперервності фінансових потоків у міжнародній економіці функціонує відповідна інфраструктура світової фінансово-валютної системи, яка забезпечує переливання валютних коштів від фірм, підприємств, домогосподарств, що мають надлишок коштів (на схемі позначено Н), через систему міжнародних фінансових посередників (міжнародні банки, міжнародні страхові компанії, міжнародні фонди тощо) і через світовий фінансовий ринок (торгівля валютою, цінними паперами, борговими зобов’язаннями тощо) до фірм, підприємств, домогосподарств, що мають дефіцит коштів (на схемі позначено Д). Міжнародний фінансовий ринок та міжнародні фінансові посередники постійно взаємодіють як між собою так і з міжнародними фірмами, підприємствами, домогосподарствами, які потребують фінансових послуг.

Рис. 16.1. Кругопотік валютних коштів (тонкі темні стрілки), кругопотік матеріальних ресурсів товарів, послуг (широкі світлі стрілки) та шляхи переливу надлишкових коштів у моделі функціонування сфери міжнародних фінансів.

Узагальнивши наведене вище, можна сформулювати наступне визначення міжнародних фінансів: міжнародні фінанси - це регульовані у міжнародному правовому полі за допомогою спеціальних методів, прийомів та інструментарію потоки коштів, які циркулюють у глобальній економіці через створювану систему фондів валютних ресурсів і забезпечують здійснення процесів формування, розподілу, перерозподілу тієї частини світового ВВП, яка пов’язана із функціонуванням міжнародної економіки, та супроводжуються виникненням міжнародних економічних відносин між всіма учасниками цих процесів.

Міжнародні фінанси з інституційного погляду — це сукупність міжнародних банків, валютних та фондових бірж, міжнародних фінансових інститутів, регіональних фінансово-кредитних установ, міжнародних та регіональних економічних організацій і об’єднань, через які здійснюється рух міжнародних фінансових потоків.

Всі суб’єкти міжнародної фінансової діяльності умовно поділяються на публічні та приватні.

Публічне формування міжнародної фінансової діяльності здійснюють такі суб’єкти:

1. Національні держави в особі центральних державних органів влади (уряд і його міністерства - міністерство закордонних справ, міністерство фінансів тощо) та офіційних посадових осіб (президент, прем’єр-міністр, глава верховного законодавчого органу) мають право здійснювати такі види діяльності: брати участь у міжнародних економічних та фінансових конференціях, у діяльності міжнародних організацій, у клірингових, платіжних і валютних угодах; укладати міждержавні договори щодо експорту-імпорту товарів та послуг, міждержавні угоди оренди рухомого та нерухомого майна, іпотеки, кредитування, позик, інвестування, фінансування; здійснювати операції з золотом та дорогоцінними металами; емітувати державні казначейські зобов’язання, цінні папери; забезпечувати фінансовими та іншими гарантіями операції різних юридичних та інших осіб; надавати безоплатну фінансову допомогу;

2. Центральні банки держав, які виконують в міжнародних фінансових відносинах функції, спрямовані на розвиток і зміцнення фінансово-кредитної системи національної держави, забезпечення ефективного й безперебійного функціонування системи розрахунків, регулювання, контроль та нагляд за діяльністю національних і іноземних фінансово-кредитних інститутів.

3. Міжнародні фінансові організації, які регулюють міжнародні валютно-кредитні відносини та діяльність світового фінансового ринку, регламентують статус суб’єктів світового та регіональних фінансових ринків тощо.

В свою чергу, приватними суб’єктами міжнародних фінансових відносин є:

1. Національні та іноземні юридичні особи – фінансово-кредитні інститути, комерційні банки, транснаціональні корпорації, фондові біржі, які забезпечують діяльність міжнародної економіки, виконують операції з фінансовими активами на світовому фінансовому ринку.

2. Домогосподарства, окремі фізичні особи – індивідуальні учасники, що беруть участь в міжнародних фінансових операціях від імені своєї країни.

Зміст міжнародних фінансів формується множиною фінансових відносин, що виникають між суб’єктами міжнародної фінансової діяльності з приводу валютних платежів за товари та послуги; надання та погашення кредитних зобов’язань; відкриття та обслуговування валютних рахунків; надання гарантій; страхування ризиків; виконання договорів страхування; оплати праці; здійснення міжнародних банківських, поштових і готівкових грошових переказів; сплати податків та виконання певних зобов’язань, котрі випливають з правил державного регулювання міжнародних фінансових відносин; сплати (отримання) контрибуцій та репарацій; сплати грошових внесків у міжнародні організації; отримання субсидій тощо.

2. Еволюція світової фінансово-валютної системи.

Для забезпечення діяльності сфери міжнародних фінансів завдяки активності держав світу сформована світова фінансово-валютна система - організована сукупність взаємодіючих між собою у міжнародному правовому полі публічних і приватних міжнародних фінансових інститутів, світового фінансового ринку, міжнародних фінансових інструментів і технологій, що сукупно забезпечують реалізацію всіх фінансових функцій, необхідних для міжнародної економічної діяльності національних держав та світового співтовариства.

Узагальнення завдань, покладених на світову фінансово-валютну систему, дає можливість виділити такі її основні функції:

1. Забезпечення переміщення економічних ресурсів у часі і міжнародному економічному просторі

2. Забезпечення управління ризиками міжнародної економічної діяльності

3. Забезпечення оптимальних способів здійснення розрахунків, які стимулюють міжнародний обмін товарами, послугами, активами

4. Забезпечення можливості об’єднання міжнародних фінансових ресурсів для створення великомасштабних підприємств та забезпечення подрібнення капіталу будь-якого підприємства серед значної кількості власників

5. Забезпечення широкого міжнародного фінансового інформування для можливості прийняття оптимальних рішень суб’єктами міжнародної економіки

6. Забезпечення можливості міжнародного кредитування економічно ефективних проектів

7. Забезпечення ліквідності міжнародних фінансових активів

8. Забезпечення можливості накопичення багатства та формування заощаджень суб’єктами міжнародної фінансової діяльності

9. Забезпечення можливості здійснення фінансового макрорегулювання глобальної світової економіки

На сьогодні світова фінансово-валютна система пройшла тривалий шлях свого формування і вдосконалення, але і тепер вона не є ідеальною, це підтверджує факт частого повторення світових фінансово-економічних криз. Розвиток міжнародних фінансово-валютних відносин здійснювався у тісному зв’язку із процесом створення і розвитку світової ринкової економіки, розвитком економічних зв’язків між різними державами, поглибленням міжнаціонального поділу праці.

Елементи світової фінансово-валютної системи з’явилися ще в часи Стародавньої Греції, де зародилися та почали розвиватися первісні форми вексельної і міняльної справи. Наступним етапом розвитку фінансово-валютних відносин стали середньовічні «вексельні ярмарки», які проводилися в найвідоміших торговельних центрах Західної Європи, таких як Ліон, Антверпен та ін. У цей час також з’являються перші автоматичні клірингові палати в Німеччині, Великобританії і Нідерландах.

Повноцінна світова фінансово-валютна система виникла в XIX ст. як результат промислової революції і розширення обсягів міжнародної торгівлі. На той час вона була представлена системою золотомонетного стандарту, і породжена необхідністю забезпечити торговельні розрахунки між великими промислово розвинутими країнами того часу в Європі й у Північній Америці. Юридично запровадження золотомонетного стандарту було оформлено міждержавною угодою на Паризькій конференції в 1867 р., яка визнала золото єдиною формою, єдиним стандартом світових грошей.

Основою системи золотомонетного стандарту були такі домовленості:

- світовими грішми визнавалось золото;

- національні валюти безпосередньо конвертувались у золото;

- в кожній із національних валют фіксувався золотий вміст, на основі цього вмісту здійснювалось їх порівняння;

- валютних курс національних валют був фіксований.

У період дії золотомонетного стандарту оборот золота здійснювався у вигляді карбованих монет не лише на зовнішньому, а й поряд із розмінними паперовими грішми на внутрішньому ринку. Конвертованість кожної валюти в золото забезпечувалася як усередині, так і за межами національних кордонів. Емісійні інституції (центральні банки) були зобов’язані обмінювати банківські грошові знаки на золоті монети, золоті зливки перетворювали в монети. У цих умовах емісійний інститут не міг дозволити собі випускати зливки без врахування обсягу свого золотого запасу.

Зливки вільно обмінювалися на монети; золото вільно імпортувалося й експортувалося на широких міжнародних ринках. Таким чином, ринки золота і валютні ринки були взаємозалежними.

Країни, що дотримувалися золотого стандарту, повинні були забезпечувати жорстке співвідношення між наявними запасами золота й кількістю грошей, що перебувала в обігу для забезпечення в кожній із національних валют фіксованого вмісту золота, а також вільну міграцію золота — його експорт та імпорт. Завдяки такій міграції золота відбувалося покриття пасивного сальдо платіжних балансів, чим забезпечувалася відповідна стабільність світової фінансово-валютної системи. Будь-який зовнішній дефіцит викликав зростання внутрішніх банківських кредитних ставок, що уповільнювало економічну діяльність (ефект дефляції), але водночас стимулював ввезення золота. Таким чином платіжний баланс країни приводився до нового стану рівноваги.

Світова фінансово-валютна система у вигляді золотомонетного стандарту відіграла важливу роль у процесі розвитку міжнародних торговельних відносин та інтернаціоналізації виробництва. Вона забезпечила загальність та уніфікацію світових грошей, їх повну конвертованість, стійкість купівельної спроможності валюти та валютних курсів, а також автоматичне (унаслідок міграції золота) урівноваження платіжних балансів окремих держав, стабільність світових цін. Ця система одночасно створила умови для стабільності валютних ставок і платіжного балансу.

Однак, незважаючи на всі свої переваги, на початку XX ст., у період завершення епохи вільної конкуренції та виникнення великих монополістичних об'єднань, але головним чином внаслідок першої світової війни і зміни світових економічних реалій, форма світової фінансово-валютної системи у вигляді золотомонетного стандарту перестала відповідати потребам міжнародної економіки. Це сталося перш за все із-за суттєвого збільшення масштабів економічних зв'язків. Бурхливий розвиток економіки, швидке зростання товарообігу наштовхнулися на обмежену кількість золота як грошового матеріалу. Міжнародні розрахунки за торгові операції вимагали додаткових фінансових інструментів для свого здійснення, вони почали здійснюватись в обхід залучення золота, головним чином, з використанням тратт (переказних векселів), виписаних переважно в фунтах стерлінгів. Крім того, система золотомонетного стандарту була занадто жорсткою, недостатньо еластичною та найголовніше - дорогою, адже золото, як світові гроші, були одночасно і носієм номіналу певної валюти і водночас носієм її вартості. Світовий рівень видобування золота вже не справлявся із рівнем зростання обсягу операцій міжнародної економіки і перетворювався у її гальмо. Ще одним аспектом та аргументом щодо зміни світової фінансово-валютної системи було те, що вищезазначені умови функціонування золотомонетного стандарту повністю виключали можливість проведення окремими державами власної валютно-фінансової політики.

Тому після Першої світової війни золотомонетний стандарт був замінений на золотозливковий і золотодевізний стандарт (обмежений золотий стандарт), що було підтверджено міждержавною угодою, укладеною в 1922 р. на Генуезькій конференції. В умовах золотозливкового стандарту, який існував у цей період у Великобританії і Франції, золоті монети в обіг не випускалися, а центральні банки обмінювали за фіксованою державною ціною паперові банкноти тільки на золоті зливки стандартної ваги (близько 12,5 кг). Обіг золотих монет у той час незначною мірою зберігався лише в США. За домовленістю, яку уклали країни, при золотодевізному стандарті паперові гроші багатьох країн безпосередньо не розмінювалися на золото. При виникненні такої необхідності центральні банки цих країн обмінювали свої національні банкноти на вибраний світовим співтовариством вид іноземної валюти (девіз), яка і тільки яка могла безпосередньо розмінюватись на золото. Для забезпечення такої системи центральні банки створювали значні резерви девізної іноземної валюти. Основними девізними валютами у цей період були англійський фунт стерлінгів, американський долар та французький франк. У 1922—1928 роках була досягнута відносна валютна світова стабілізація, але оскільки процес впровадження золотодевізного стандарту розтягнувся на кілька років, це створило умови для валютних війн. Методи валютної стабілізації визначили її хиткість, оскільки здійснювались за рахунок іноземних кредитів США, Великобританії та Франції - тих країн, валюта яких мала переваги. Звичайно ці країни використовували важкий валютно-економічний стан багатьох інших країн для нав’язування їм обтяжливих умов міжурядових позик своєї валюти. Світова економічна криза 1929-1933 рр. нанесла нищівний удар існуючій системі обмеженого золотого стандарту. В усіх країнах, відповідно, були здійснені вимушені заходи щодо переходу до нерозмінних на золото паперових грошових одиниць.

Друга світова війна ще раз дуже серйозно перекроїла міжнародне фінансово-економічне співвідношення між країнами та зумовила необхідність подальшої модифікації системи золотого стандарту. Співвідношення сил між економікою США з одного боку, яка уникнула війни на її території і розвинулася на хвилі виробництва та постачання товарів для багатьох країн, та європейськими країнами з іншого боку, спустошеними й виснаженими війною, докорінно змінилося. В цей період на базі валютних блоків було створено валютні зони, що стали вищою формою регіональних валютних об’єднань (британського фунта стерлінгів, долара США, французького франка, португальського ескудо, іспанської песети, голландського гульдена). Криза світової валютної системи викликала необхідність розробки нових схем і методів побудови міжнародних фінансово-валютних відносин.

Розроблення проекту післявоєнної світової валютної системи почалося ще в роки другої світової війни (у квітні 1943 р.). У результаті довгих дискусій щодо конкуруючих планів Г. Д. Уайта (США) і Дж. М. Кейнса (Великобританія) формально переміг американський проект, хоча окремі кейнсіанські ідеї міждержавного валютного регулювання також було покладено в основу Бреттон-вудського міжнародного договору про післявоєнні принципи функціонування світової фінансово-валютної системи. Загальні засади обох проектів були близькими: вільна торгівля та рух капіталів, рівновага платіжних балансів, стабільні валютні курси та світова фінансово-валютна система загалом, золотовалютний стандарт, створення міжнародних фінансових організацій для спостереження за функціонуванням світової фінансово-валютної системи, міжнародного співробітництва щодо покриття дефіциту платіжного балансу та в інших напрямах. На конференції було створено Міжнародний валютний фонд (МВФ), який мав сприяти стабілізації курсів валют країн-учасниць шляхом надання коштів для вирівнювання їхніх платіжних балансів. Крім того, було засновано Міжнародний банк реконструкції та розвитку (МБРР) з метою надання допомоги країнам-членам у реконструкції та розвитку їхніх національних економік шляхом сприяння міжнародним інвестиціям та вкладенням капіталу.

Основою нової світової фінансово-валютної системи були такі домовленості, досягнуті в Бреттон Вуді:

- функції світових грошей зберігалися за золотом, але масштаби його використання суттєво зменшувалися;

- нарівні із золотом як міжнародні платіжні засоби і резервні (девізні) валюти використовувалися національні грошові одиниці — долар США та фунт стерлінгів Великобританії;

- ціна золота на ринках складалася на базі офіційної ціни (до 1968 року вона майже не відхилялася від останньої);

- прирівнювання валют одна до одної та їх взаємний обмін здійснювалися на основі офіційно узгоджених з МВФ валютних паритетів, виражених у золоті та в доларах США;

- всі валюти міцно «прив’язувалися» до долара США, а через нього - до золота;

- всі національні валюти вільно обмінювалися на валютних ринках на долари США та одна на одну;

- міжнародне регулювання валютних відносин держав здійснювалося головним чином через МВФ;

- з метою пом’якшення кризи окремих валют держав - членів МВФ, МВФ вдавався до допомоги через надання кредитів в іноземній валюті для фінансування дефіцитів платіжних балансів.

Бреттон-Вудська модель світової фінансово-валютної системи функціонувала до середини 1970-х років і відіграла істотну роль у поглибленні міжнародного поділу праці, інтернаціоналізації виробництва, інтенсивному розвитку міжнародних економічних зв’язків.

На початку 70-х років ХХ століття ситуація на світовій арені суттєво змінилася, в першу чергу у через ситуацію у США. Ця країна значною мірою втратили свої конкурентні переваги, виник дефіцит платіжного балансу, почали розвиватися інфляційні процеси, різко скоротилися запаси золота. США, чия грошова одиниця використовувалась як світові гроші, практично повністю втратили свою спроможність здійснювати обмін долара на золото за фіксованою ціною і, отже, підтримувати функцію долара як міжнародної резервної валюти. Відповідно, цей час у світі, почалась масова погоня за золотом як найбільш стійким грошовим активом та відмова від долара. Утворюється подвійна ціна на золото: офіційна та ринкова, що в кілька разів перевищувала офіційну.

Внаслідок цих процесів, США приймають рішення про припинення конвертованості долара в золото. Відхід від одного із визначальних принципів Бреттон-Вудської системи означав її фактичний крах та відповідну зміну сил у світовій економіці.

В пошуках виходу з фінансово-валютної МВФ підготував у 1972-1974 рр. проект реформи світової фінансово-валютної системи. На нараді представників країн - членів МВФ, що відбулася в місті Кінгстоні на Ямайці в січні 1976 р. було покладено початок новим принципам світової фінансово- валютної системи, яку отримала назву Ямайської.

Ямайською угодою було проголошено повну демонетизацію золота у сфері валютних відносин. Було відмінено офіційний золотий паритет, офіційну ціну на золото та фіксацію масштабу цін (золотого вмісту) національних грошових одиниць, знято будь-які обмеження у його приватному використанні. МВФ припинив публікацію даних про золотий вміст окремих валют. Унаслідок цих дій золото перетворилося у звичайний товар, ціна якого у паперових (кредитних) грошах визначається на ринку залежно від попиту та пропозиції. Пізніше у Нью-Йорку, Чикаго, Токіо та інших центрах світової торгівлі сформувалися міжнародні ринки золота.

Крім того, Ямайською угодою було вирішено надати, утвореній МВФ ще в 1969 році колективній міжнародній одиниці, названій «спеціальні права запозичення» (СПЗ), права головного резервного активу та засобу міжнародних розрахунків і платежів. Обсяги СПЗ, які надавались країнам –учасникам, контролювались МВФ.

Особливо важливим принципом Ямайських домовленостей було запровадження «плаваючих» валютних курсів національних грошових одиниць. Слід ураховувати два протилежні аспекти функціонування такої системи. З одного боку, вона надає гнучкості валютним відносинам, створює можливість ефективної реакції на зміни у співвідношенні вартості національних валют, що постійно відбуваються. Завдяки цьому валютна система точніше відображає внутрішній стан економіки окремих країн, зокрема їх платіжного балансу. З іншого боку, значні коливання валютних курсів можуть порушити стабільність торговельних зв’язків та породжувати спекулятивні операцї, у зв’язку з чим було вирішено застосовувати не просто систему плаваючих, а регульовано-плаваючих валютних курсів.

З часом Ямайська фінансово-валютна система також зазнала впливу світових кризових явищ, що виразились у втраті доларом своєї монопольної ролі, відсутності достатньої гнучкості валютних курсів та проблем багатовалютного стандарту. Тому, згодом було посилено регулювальну роль МВФ щодо країн-членів, розширено обсяги взаємного кредитування через МВФ для покриття дефіцитів платіжних балансів країн, посилено координацію діяльності міжнародних фінансових організацій.

Водночас, реакцією на невідповідність економічним реаліям кінця ХХ століття принципів Ямайської фінансово-валютної системи, стало створення країнами Європейського Співтовариства власної міжнародної (регіональної) фінансово-валютної системи для стимулювання процесу економічної інтеграції. Основною метою її було забезпечення загальноєвропейської економічної і фінансової інтеграції. У рамках цієї системи була запроваджена міжнародна кредитно-розрахункова одиниця екю (European Currency Unit), курс якої визначався через стандартний кошик валют країн ЄС. Екю відігравала центральну роль у системі, і включала набір валют держав-членів, які розподілялися пропорційно економічному стану певної країни. Точна цінність кожної валюти розраховувалася щодня Європейською Комісією, а курси видавалися в Офіційному журналі Європейського Співтовариства. У приватних операціях екю була захистом як громадян, так і бізнес-сектору від коливань обмінних курсів. У банківській системі екю працювала як Євровалюта, що використовувалася для приватних заощаджень та для заощаджень підприємств.

Створення Європейського фінансово-валютного союзу розпочалося виконанням плану Комісії Європейських спільнот під керівництвом Жака Делора (червень 1989 р.) щодо переходу до єдиної фінансово-валютної політики країн-членів Європейського Союзу, основною метою було формування Європейської фінансово-валютної системи. Рішення про перехід до фінансово-валютного союзу відображало політичне намагання країн ЄС зміцнити багатосторонні зв’язки для досягнення більшої економічної, фінансової та валютної стабільності. Цей перехід передбачав три етапи.

Перший етап (1 липня 1990 р. — 31 грудня 1993 р.) - становлення економічного й фінансово-валютного союзу ЄС (ЄВС).

Другий етап (1 січня 1994 р. — 31 грудня 1998 р.) — підготовка країн-членів до введення ЄВРО.

Третій етап переходу (1999—2002 рр.): ЄВРО стає загальною грошовою одиницею, національна валюта зберігається як паралельна грошова одиниця.

Вже з 1 липня 2002 року в країнах-членах Європейського Союзу відбулось вилучення з обігу національних валют та повний перехід економіки країн на ЄВРО.

На сьогодні членами Європейського Союзу є 27 країн. Новітня тенденція розширення цієї інтеграційної організації характеризується завершенням формування фінансово-валютного об’єднання країн-членів. Це розширює, та водночас ускладнює політичні та процедурно-правові аспекти фінансово-валютної взаємодії як країн-членів, так і країн-сусідів.

Слід зазначити, що в останні десятиріччя спостерігається зменшення числа національних валют. Якщо в 1996 році Міжнародною Організацією Стандартизації нараховувалось 174 грошові одиниці, коли за даними ООН на політичній карті світу було 191 країна, то в 2008 році валют стало 157, кількість держав зросла до 194. Це пов’язано з уніфікацією європейських грошових одиниць внаслідок запровадження євро, а також тим, що Сальвадор, Еквадор, Тимор-Лешти, Палау, Мікронезія та Маршалові острови – відмовились від своїх валют на користь долара США. В 1991 році більше 50-ти держав Африки домовились створити спільну для континента грошову одиницю до 2028 року. Шість країн Персидської затоки (Саудівська Аравія, Кувейт, Катар, Бахрейн и Об’єднані Арабські Емірати) запланували у 2010 році також ввести єдину валюту.

3. Світовий фінансовий ринок

|

|

|

|

|

Дата добавления: 2015-05-24; Просмотров: 544; Нарушение авторских прав?; Мы поможем в написании вашей работы!