КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Комерційний кредит

|

|

|

|

Комерційні кредити надаються фірмами-виробниками товарів чи послуг своїм клієнтам і полягають в продажу товару або наданні послуг на умовах угоди, що передбачає відтермінування кінцевого розрахунку на визначений термін і під процент. Комерційний кредит передбачає передачу прав власності на товари в момент підписання договору або в момент фізичного отримання товарів покупцем незалежно від часу погашення заборгованості.

Комерційні кредити, надані підприємствами, відображаються в таких статтях активу балансу як розрахунки з дебіторами або розрахунки до отримання.

На відміну від банківського кредиту комерційні надаються підприємствами не з метою отримання прибутку від надання кредитних послуг, а з метою збільшення прибутковості та ефективності основного виду діяльності. Комерційний кредит у країнах з розвинутою економікою є продажем на умовах відтермінування платежу з чітко обумовленим кінцевим терміном погашення заборгованості та механізмом проведення розрахунків.

При комерційному кредитуванні для задовільного управління кредитним ризиком потрібно проводити ефективну кредитну політику, а також вміти кваліфіковано управляти кредитним портфелем (дебіторською заборгованістю) та процедурою кредитування. Основними параметрами дебіторської заборгованості, які мають визначатись кредитною політикою підприємства на основі глибокого аналізу особливостей фінансово-господарської діяльності підприємства та конкурентного середовища, є обсяг дебіторської заборгованості та середній термін погашення заборгованості.

При формуванні кредитної політики керівництво підприємств акцентує увагу на вирішенні таких основних проблем:

- визначення максимально допустимих рівнів ризику;

- визначення оптимального кредитного періоду;

- встановлення системи знижок;

- встановлення механізму інкасації коштів.

Визначення максимально допустимих рівнів ризику полягає у визначенні оптимального співвідношення між обсягом продажу в кредит та розміром можливих втрат при кредитуванні покупців різного класу. Збільшення прибутку від збільшення обсягу продажу в кредит повинно перевищувати можливі збитки від реалізації товару менш надійним покупцям. Оцінка можливих втрат від продажу в кредит складається з оцінки кредитоспроможності потенційних та реальних покупців, встановлення відповідних кредитних рейтингів та ризиків неповернення для них, а також в подальшому розрахунку розміру можливих втрат від кредитування покупців різного класу.

5.8. Обґрунтування та вибір оптимальної форми вексельного кредитування для підприємства комерційним банком

Розгяянемо обидві форми вексельних кредитів на прикладі заводу "Еле-ктропобутприлад" АТ "Концерн-Електрон". Заводом "Електропобутприлад" укладено контракт з приватним підприємством "Магія" (Росія), згідно з яким підприємство зобов'язується виготовити та продати 5000 штук електро-масажерів за ціною 16 доларів США за штуку; для цього завод "Електропобутприлад" укладає договір з ЗАТ "Бібльос", відповідно до якого завод "Електропобутприлад" зобов'язується купити картон для пакування 500 електромасажерів за ціною 1,5 грн. з ПДВ (для одного приладу). Оскільки заводу "Електропобутприлад" бракує грошових коштів для виконання зовнішньоекономічного контракту, укладеного з підприємством "Магія", воно потребує кредитних коштів в сумі 7500 грн. Отриманих векселів, які можуть бути використані для вексельного кредитування, на балансі підприємства немає, проте є дебіторська заборгованість за відвантажений товар, не сплачений в строк ВАТ "ЛЦУ" в сумі 3500 грн. На цей момент ВАТ "ЛЦУ" не спроможне погасити цю заборгованість, проте через 3 місяці зможе погасити її в сумі 10500 грн. Отже, ВАТ "ЛЦУ" може розрахуватись за відвантажений товар з заводом "Електропобутприлад" векселем на суму 10500 грн. з терміном оплати через 90 днів від складання. Цей вексель завод "Електропобутприлад" може використати для отримання вексельного кредиту.

Відсоткова ставка, за якою АК "Електронбанк" надає кредити становить 100%.

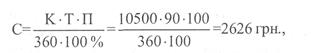

У випадку врахування векселя банк перераховує на розрахунковий рахунок заводу "Електропобутприлад" кошти в сумі, що дорівнюють номінальній вартості за мінусом дисконту. Дисконт розраховується за формулою

де С - сума дисконту, грн.;

К - номінальна сума векселя, грн.; Т - термін у днях від дня обліку до дня платежу, дні; П - ставка врахування, %.

Вартість, за якою банк враховує вексель, становить 10500 - 2625 = 7875 (грн.).

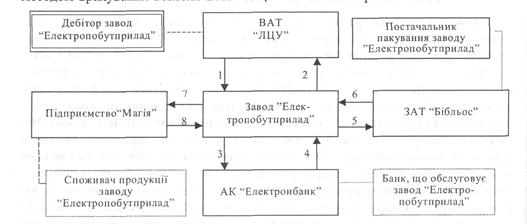

Схема розрахунків заводу "Електропобутприлад" з постачальником

пакування для експортної продукції з використанням банківського врахування

векселя і графічна модель надання кредиту заводу "Електропобутприлад"

методом врахування векселя ВАТ "ЛЦУ" показані на рис. 5.2 і 5.3.

Рис. 5.2. Схема розрахунків заводу "Електропобутприлад" з постачальником

пакування для експортної продукції з використанням банківського врахування векселя:

1 - ВАТ "ЛЦУ" емітує вексель на суму 10500 грн.; 2 - завод "Електропобутприлад"

зменшує заборгованість ВАТ "ЛЦУ"за відвантажений товар на суму емітованого

векселя; З - завод "Електропобутприлад" передає вексель емітований ВАТ "ЛЦУ"

АК "Електронбанк " на підставі укладеного договору про врахування векселя;

4 — АК "Електронбанк" перераховує на розрахунковий рахунок заводу

"Електропобутприлад" грошові кошти в сули, що дорівнюють вартості, за якою

враховано вексель (10500 - 2625 = 7875 грн.); 5 - завод "Електропобутприлад"

розраховується з ЗАТ "Бібльос" - 7500 грн.; 6 - ЗАТ "Бібльос" відвантажує заводу

"Електропобутприлад" необхідну кількість матеріалу.; 7 - завод

"Електропобутприлад" виготовляє і відвантажує підприємству "Магія"

електромасажери; 8 -"Магія" розраховується з заводом "Електропобутприлад"

за відвантажені електромасажери в сумі 8000 доларів СІЛА

Рис. 5.3. Графічна модель надання кредиту заводу "Електропобутприлад"

АТ "Концерн-Електрон" методом врахування векселя ВАТ "ЛЦУ":

1 - подання документів для розгляду питання про врахування векселя,

2 - видача розписки про отримання векселя; 3 - юридична та економічна

експертиза векселя; 4 - укладання договору про врахування векселя; 5 - оформлення індосаменту на векселі; б - підписання Акта прийому-передачі

векселя; 7 — оплата вартості, за якою враховано вексель; 8 - реєстрація векселя в Книзі обліку врахованих векселів; 9 - передача векселя в

касу на зберігання; 10 - пред'явлення векселя до оплати;

11- підписання Акта пред'явлення векселя до оплати; 12 - оплата вексельної суми; 13 — повернення векселя з відміткою про погашення.

У випадку надання кредиту під заставу векселя банк відкриває заводу "Електропобутприлад" позичковий рахунок. У забезпечення кредиту завод "Електропобутприлад" передає в заставу вексель ВАТ "ЛЦУ". Номінальна вартість векселя становить 10500 грн., кількість днів до погашення - 90. Сума кредиту, що потребує підприємство, становить 7500 грн.; термін кредиту -80 днів. Отже, співвідношення суми кредиту до наданого забезпечення становить 7500/10500 -100 % = 71,43 %.

Розрахуємо, чи достатньо цього забезпечення для покриття суми позички, відсотків за користування кредитом і пені у випадку непогашення підприємством кредиту і відсотків.

Розглянемо найгірший випадок: підприємство не погашає ні кредиту, ні відсотків, причому приймемо, що кількість днів у перших двох місяцях — 31; тоді кількість днів, що залишається до погашення кредиту, дорівнює:

80 - (31+31)=18. Пеня нараховується за кожний день прострочки за ставкою, що дорівнює подвійній обліковій ставці. Облікова ставка становить 84 %, отже, ставка, за якою нараховується пеня, становить 164 % річних.

Сума відсотків, яку підприємство повинно сплатити за користування кредитом за перший місяць, дорівнює (7500 -31 100 %)/(365 100 %) = 636, 97 (гра)

Оскільки розглядається ситуація, що кількість днів у першому місяці дорівнює кількості днів у другому місяці і дорівнює 31 день, то сума відсотків, що підприємство повинно сплатити за користування кредитом за другий місяць, дорівнює 636, 97 (грн.).

Сума відсотків, яку підприємство повинно сплатити за користування кредитом за решта 18 днів, становить (750018100 %)/(365-100 %)=369, 87 (грн.).

Отже, всього підприємство повинно сплатити відсотків за користування кредитом 636, 97+636, 97+369, 87=1643, 81 (грн.).

Сума кредиту і відсотків за користування кредитом становить 7500+ +1643, 81=9143, 81 (грн.). 9143, 81 < 10500, отже, сума векселя покриває суму кредиту і відсотків. Тепер переконаємось, що сума векселя покриває суму кредиту і відсотків разом із пенею, що буде нарахована у разі, якщо підприємство взагалі не сплачуватиме відсотків і не погасить кредит.

Кількість днів від нарахування відсотків за перший місяць до дати погашення векселя становить 90-31=59 (днів); за другий місяць - 90-31-31=28 (днів); за решта 18 днів - 90-31-31-18 = 10 (днів).

Отже, пеня, яка буде нарахована у випадку несплати підприємством відсотків за перший місяць, дорівнює 636, 97-59 164 %)/(365 100 %)= 168, 86 (грн.).

Пеня, яка буде нарахована у випадку несплати підприємством відсотків за другий місяць, дорівнює (636, 9728 164 %)/(365 100 %)=80, 14 (грн.).

Пеня, що буде нарахована у разі несплати підприємством відсотків за останні 18 днів користування кредитом, дорівнює (369, 8710 164 %)/(365 -100 %)= =16, 62 (грн.).

Пеня, яка буде нарахована у разі несплати підприємством відсотків за користування кредитом за весь термін користування кредитом, становить 168, 86+80, 14+16, 62 =265, 62 (грн.).

Пеня, яка буде нарахована у разі неповернення підприємством кредиту, становить (7500 -10 -164 %)/(365 -100 %)=336,99, де 10 — кількість днів від дати, коли повинен бути повернений кредит, до дати, коли повинен погаситись вексель, переданий в заставу.

Сума кредиту, відсотків за користування кредитом і сума пені, що буде нарахована у разі несплати підприємством відсотків і неповернення кредиту, становить 9143, 81 + 265, 62 + 336, 99 = 9746, 42 (грн.). 9746, 42 < 10500, отже, сума векселя є достатньою, щоб відшкодувати витрати банку у випадку неповернення кредиту і несплати відсотків.

Рис. 5.4. Схема розрахунків заводу "Електропобутприлад" АТ "Концерн-Електрон" з постачальником пакування для експортної продукції

з використання банківського кредиту під заставу векселя:

1 - ВАТ "ЛЦУ" емітує вексель на суму 10500 грн.; 2 - завод "Електропобутприлад " зменшує заборгованість ВАТ "ЛЦУ" за відвантажений товар на суму емітованого векселя; 3 -завод "Електропобутприлад" передає вексель, емітований ВАТ "ЛЦУ" ПЛФ АК "Електронбанк " на підставі укладеного договору про врахування векселя;

4 — АК "Електронбанк" відкриває заводу "Електропобутприлад" спеціальний позичковий рахунок і перераховує з нього на розрахунковий рахунок ЗАТ "Бібльос"

грошові кошти в сумі 7500 грн.; 5 - ЗАТ "Бібльос" відвантажує заводу "Електропобутприлад" необхідні матеріали; 6 - завод "Електропобутприлад"

виготовляє і відвантажує підприємству "Магія" електромасажери;

7 - "Магія"розраховується з заводом "Електропобутприлад" за відвантажені

електромасажери в сумі 8000 доларів США

Тема 6. ФІНАНСОВІ ОПЕРАЦІЇ НА ВАЛЮТНОМУ РИНКУ

6.1. Валюта і валютний курс

Валюта України - це грошові знаки, що перебувають в обігу та є законним платіжним засобом на території України, кошти на рахунках, а також у внесках в банківських та інших кредитно-фінансових установах на території України.

Іноземна валюта - це іноземні грошові знаки, що перебувають в обігу та є законним платіжним засобом на території відповідної країни, кошти у грошових одиницях іноземних держав і міжнародних розрахункових одиницях, що перебувають на рахунках або вносяться до банківських та інших кредитно-фінансових установ за межами України.

Валютні цінності є більш широким поняттям, що включає національну та іноземні валюти, платіжні документи та інші цінні папери, виражені у валюті України, в іноземній валюті або банківських металах, а також банківські метали.

Суб'єктів ринку, що проводять операції з валютою, поділяють на резидентів та нерезидентів.

До резидентів на українському валютному ринку належать:

1) фізичні особи, які мають постійне місце проживання на території України;

2) юридичні особи, тобто суб'єкти підприємницької діяльності, що не мають статусу юридичної особи з місцезнаходженням на території України;

3) дипломатичні, консульські, торговельні та інші офіційні представвництва України за кордоном, а також філії та представництва підприємств, що не здійснюють підприємницької діяльності.

Нерезидентами на українському валютному ринку є:

1) фізичні особи (іноземні громадяни, особи без громадянства чи громадяни України, які мають постійне місце проживання за межами України);

2) юридичні особи-суб'єкти підприємницької діяльності, що не мають статусу юридичної особи (філії, представництва тощо.) з місцезнаходженням за межами України;

3) розташовані на території України іноземні дипломатичні, консульські, торговельні та інші представництва, міжнародні організації та їх філії.

Можливість обміну валюти однієї країни на валюту іншої країни характеризується таким поняттям, як конвертованість, тобто гарантованої спроможності грошової одиниці вільно обмінюватись на інші валюти. За умови повної конвертованості будь-яка фізична чи юридична особа може без перешкод брати участь у зовнішньоекономічній діяльності, вільно продавати, купувати та обмінювати іноземну валюту на національну відповідно до ринкового курсу без обмежень. Існує пряма залежність: чим нижчий рівень конвертованості національної валюти, тим більшою мірою валютний ринок підлягає державному регулюванню.

На території України єдиним законним засобом платежу, який приймається без обмежень для оплати, є валюта України.

Валютний курс визначає співвідношення між двома валютами, за допомогою якого відбувається обмін однієї валюти на іншу, тобто це ціна, за якою може бути продана або куплена валюта однієї країни, виражена у валюті іншої країни. Найчастіше курс валюти визначається залежно від співвідношення попиту і пропозиції на ту чи інші валюту. Для встановлення курсів іноземних валют відносно національної використовується валютне котирування, що здійснюють центральний або найбільші комерційні банки країн.

У банківській практиці прийняті такі позначення курсів валют: наприклад, курс долара США до євро позначають \]8О/евро. У цьому позначенні зліва ставиться база котировки (базова валюта), справа - валюта котировки (валюта, що котирується).

В більшості країн використовується пряме котирування іноземної валюти, при якому до одиниці іноземної валюти прирівнюється відповідна кількість одиниць національної валюти. При непрямому котируванні до одиниці національної валюти прирівнюється певна кількість одиниць іноземної валюти.

При котируванні валют визначаються курси попиту і пропозиції. Курс попиту (Ьісі) є курсом, за яким фінансові посередники купують, а споживачі продають валюту. За курсом пропозиції (огїег) фінансові посередники продають, а споживачі купують валюту. Різниця курсів або спред попиту і пропозиції (Ьісі-азк зргеасі) є прибутком фінансових посередників.

Для різних видів конверсійних операцій може існувати різний валютний курс. Прийнято виділяти декілька видів валютних курсів.

Валютний курс за безготівковими міжбанківськими угодами

Цей курс формується в результаті міжбанківських угод з продажу/купівлі безготівкової валюти на валютних ринках (для вільно конвертованих валют — на світових валютних ринках, для курсу долар/гривня - на українському міжбанківському ринку). Цей курс прийнято як офіційний в більшості розвинутих країн (наприклад, курс на кінець робочого дня).

Обмінний курс валютних бірж

У тих країнах, де збереглися валютні біржі, через які проходить основний оборот конверсійних операцій, курс, що встановлюється на біржі, є основним курсом внутрішнього валютного ринку, а часто - й офіційним курсом.

Валютні біржі, що збереглися в багатьох країнах, носять підпорядкований характер щодо міжбанківського ринку і використовуються переважно для фіксації курсу, на певний момент часу (наприклад, фіксинг за курсом ІЛ5О/ ОЕМ у Франкфурті-на-Майні вії -00). Цей фіксинг виступає як офіційний курс, який практично не відрізняється від курсу міжбанківського ринку в цей момент.

Валютний курс готівкових угод

Цей курс формується на основі попиту і пропозиції на ринку торгівлі готівкової валюти і може значно відрізнятись від безготівкового курсу міжбанківських угод. Для країн із великою часткою готівкових грошей у внутрішньому грошовому обороті готівковий обмінний курс відрізняється від міжбанківського безготівкового більше ніж у країнах з розвиненою системою безготівкових платежів населення (за чеками, пластиковими картками тощо). В обмінних пунктах розвинутих країн курс готівкового обміну валют встановлюється суворо на основі міжбанківського валютного курсу з досить вузькою маржею.

Процес встановлення валютного курсу. У загальному вигляді валютні операції поділяють на два види: касові та термінові. Касові ще називають овернайтом (оуєгпі§Ьі). У цьому разі мова йде про надання товару (валюти) в момент укладання угоди або через декілька днів і тимчасовий розрив між датою укладання угоди та її реалізацією.

Якщо ви потрапляєте за кордон, то вже в аеропорту можете обміняти гроші на готівку або чеки країни перебування. Це найпростіший приклад касової операції, яка не передбачала у цьому разі отримання прибутку. Хоча саме вона є двигуном валютного дилерства. Тому звернемося до угод купівлі-продажу валют як самостійного роду діяльності.

Розрізняють національні, регіональні та світові валютні ринки залежно від обсягу, характеру операцій та кількості валют, що використовуються. Головними суб'єктами валютного ринку виступають великі транснаціональні корпорації та банки (ТНК, ТНБ).

Раніше угоди щодо обміну валют між великою кількістю контрагентів здійснювались переважно на валютних біржах, де представники банків могли укладати угоди один з одним і знати курс поточних угод. З розвитком сучасних засобів зв'язку і телекомунікацій - прямих телефонних, телексних ліній, а також дилінгового обладнання фірми Рейтер укладання угод стало можливим не тільки за допомогою прямого контакту («обличчя до обличчя»), а й опосередковано - з дилінгових банків через технічні засоби зв'язку. При цьому стало можливим укладати угоди між різними фінансовими центрами, що знаходяться в різних часових поясах. Однак в умовах різкої зміни курсу валюти (після повідомлень економічного або політичного характеру), паніки на валютних ринках виникають ситуації, коли котировки курсу в різних фінансових центрах і навіть у різних банках відрізняються, але, як правило, не більше ніж на 10-20 пунктів.

Забезпечення ринку інформацією про поточний рівень валютного курсу здійснюється двома шляхами:

• з брокерської фірми;

• з інформаційної сторінки системи Рейтер або інших;

• інформаційних систем (Доу Джонс Телерейт, Блумберг, Тенфор). Брокерська фірма збирає дані про поточні котировки Ьісі і огїег у великої

кількості банків і повідомляє про них лінією прямого телефонного зв'язку всім зацікавленим учасникам ринку. Інформаційна сторінка агентства Рейтер показує всім передплатникам, які мають рейтерівський термінал, поточні значення валютних курсів, що котируються великими банками маркет-мейкерами (сторінка ЕРХ = або РХРХ для світових курсів валют; КІЖ = для курсу долара до російського рубля).

Котировки, що отримуються від брокерської фірми, є реальними, оскільки відображають дійсні «тверді» заявки (Гігт огсіегз) банків на купівлю і продаж валюти. Курс інформаційної сторінки є індикативним (довідковим) і відображає тільки дані про котировки, що введені в систему Рейтер банками, які мають доступ до введення на цю сторінку. (Як правило, дилери кажуть, що екран «бреше», - ксгееп і§ 1иіп§).

Банки і компанії, що є учасниками валютного ринку, за ступенем впливу на валютні курси та процентні ставки поділяються на 2 групи.

Маркет-мейкери (тагкеї такегз) - великі банки та фінансові компанії, що визначають поточний рівень валютного курсу або процентних ставок за рахунок значної частки своїх операцій у загальному обсязі ринку.

На світових валютних ринках маркет-мейкери - це великі міжнародні банки, які щоденно здійснюють валютні операції на мільярди і десятки мільярдів доларів США, такі як, наприклад, Вагсіауз Вапк Ріс, СЬазе Мап-Ііаііап Вапк, Ііпіоп Вапк оґ 8\уіггег1апсі, Ріці Вапк, Оеиізспе Вапк тощо. Причому для кожного ринку можуть бути свої маркет-мейкери. При визначенні маркет-мейкерів основне значення має не абсолютний розмір самого банку, а його частка в операціях ринку, тобто здатність, встановлюючи ціну, впливати на ринок. Маркет-мейкери встановлюють поточний рівень курсу проведенням операцій один з одним і з менш великими банками, що є користувачами ринку. Маркет-мейкери часто використовують брокерські фірми для встановлення своїх двосторонніх котировок, наприклад, великий банк може одночасно поставити через брокера заявку на купівлю і заявку на продаж, задавши тим самим поточний рівень курсу.

Невеликі банки та фінансові компанії використовують для своїх операцій той курс, який для них встановлюють маркет-мейкери, тобто вони є користувачами ринку - маркет-юзерами (тагкеї изегз).

Основною функцією маркет-мейкерів є здійснення ними котировок для малих банків, а роль малих банків - маркет-юзерів - полягає в прийнятті або неприйнятті котировок маркет-мейкерів. В такий спосіб, маркет-мейкери котирують ціну (таке ргісе), а маркет-юзери - беруть ціну (їаке ргісе).

6.2. Основи функціонування валютного ринку

Валютний ринок — це система економічних і правових відносин між споживачами, продавцями валюти та державою з приводу купівлі-продажу іноземних валют, банківських металів, платіжних документів та цінних паперів в іноземних валютах, а також здійснення кредитно-депозитних та інших операцій з валютою.

Основними операціями, що проводяться суб'єктами ринку з валютними цінностями, є обмінні (конверсійні) операції, кредитно-депозитні операції, інвестиції в цінні папери тощо. Обмінні операції часто пов'язані з виконанням зобов'язань перед нерезидентами щодо оплати товарів і послуг та іншими розрахунками. Тобто обмінні операції пов'язані з обслуговуванням зовнішньоекономічної діяльності підприємницьких структур та розрахунками у валюті, що здійснюються фізичними особами-резидентами.

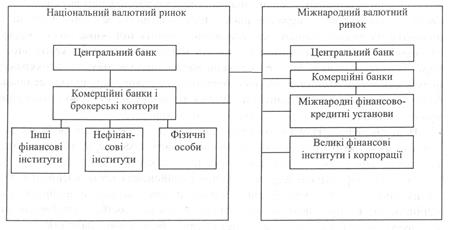

Валютні ринки залежно від обсягу, характеру валютних операцій і набору валют, що використовуються в обігу, поділяються на:

- міжнародні валютні ринки;

- національні валютні ринки.

Структуру національного та міжнародного валютних ринків показано на рис. 6.1.

Рис. 6.1. Структура валютного ринку

Основними учасниками валютних ринків є великі комерційні банки, брокерські фірми, інші фінансові інститути, найбільші корпорації та Центральний банк країни. Комерційні банки проводять основний обсяг валютних операцій. Зокрема, в банках тримають рахунки інші учасники ринку. Центральні банки управляють валютними резервами, проводять валютні інтервенції, здійснюють вплив на рівень валютних курсів, а також регулюють рівень процентних ставок за вкладами у національній валюті.

Валютні брокерські фірми зводять покупців і продавців валюти та здійснюють між ними конверсійні і кредитно-депозитні операції. За своє посередництво брокерські фірми отримують комісійні у вигляді процентів від суми угоди. Брокерські фірми і комерційні банки володіють інформацією про валютні курси і беруть участь у формуванні поточних, форвардних валютних курсів та процентних ставок.

Великі корпорації, які здійснюють зовнішньоторговельні операції, підтримують стійкий попит на валюту і пропозицію валюти, а також розміщають і залучають вільні валютні ресурси. Фінансові інститути як учасники валютного ринку (інвестиційні банківські фірми, страхові та інвестиційні компанії, пенсійні фонди) здійснюють інвестиції в різних валютах, проводять хед-жування строковими контрактами, купують та продають валюту з метою виконання своїх зобов'язань перед іншими суб'єктами ринку.

Фізичні особи проводять на валютному ринку широкий спектр неторго-вих операцій. Зокрема, це - закордонний туризм, перекази заробітної плати, пенсій, гонорарів, купівля та продаж іноземної валюти.

|

|

|

|

|

Дата добавления: 2015-05-26; Просмотров: 631; Нарушение авторских прав?; Мы поможем в написании вашей работы!