КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Этапы реализации стратегии, направленной на повышение стоимости компании

|

|

|

|

Разрабатывая различные сценарии развития компании, необходимо, прежде всего, сравнивать конечные результаты с теми целями и задачами, которые ставит перед собой компания, так как не всегда, как мы уже отмечали, сделки слияний и поглощений могут создавать стоимость и соответственно данный вариант может быть отклонен. Однако в стратегическом плане без осуществления таких сделок компания просто не сможет выйти на лидирующие позиции в отрасли, секторе рынка. Поэтому к оценке того или иного варианта (или сделки М&А) необходимо подходить взвешенно, учитывать как краткосрочные задачи, так и цели определенные в долгосрочной перспективе. В зависимости от этого и необходимо выстраивать весь бизнес-процесс, так как сиюминутные выгоды могут обернуться провалами в долгосрочном плане и, наоборот, чрезмерно далекие планы так и могут остаться планами и ничем более. Поэтому подход к реализации должен строиться по принципу сбалансированности и эффективности.

Кроме того, успех сделки во многом зависит от того, насколько четки и согласованны будут действия на первоначальном этапе. Именно за это короткое время нужно сделать все самое важное для интеграции двух компаний. К сожалению, часто качество подготовки и осуществление сделки намного выше, чем дальнейшие шаги по интеграции объекта приобретения в единый производственный комплекс. Как будто дальше все должно пойти как по маслу, само собой прийти к единому знаменателю, что в свою очередь обеспечит создание стоимости для акционеров. Надо сказать, что именно процесс реорганизации и является наиболее важным элементом, позволяющим создавать стоимость в объединенной компании. И данному аспекту необходимо уделять не меньше сил и времени, чем вопросу планирования и подготовки сделки М&А. Качественная проработка всех вопросов, связанных с трансформацией двух компаний, позволит повысить шансы на успех сделки. В этот период принимаются важнейшие решения, многие из которых потом невозможно пересмотреть. Например, решения по структуре объединенного бизнеса, продуктовому ряду, назначениям на ключевые посты, как в приобретенную компанию, так и единую управляющую структуру. Принимаются решения по набору брендов или продаже непрофильных активов и т.д. Необходимо помнить, что в процессе интеграции компания набирает силу для дальнейшего развития и если она не сделает этого с самого первого этапа, то вряд ли что-нибудь потом изменится. При этом действия должны быть направлены не просто на объединение двух компаний, бизнесов, а должны идти строго в соответствии с разработанным планом интеграции, который специфичен для каждой конкретной сделки. Достичь этого можно, если интеграционный процесс будет максимально учитывать особенности объединяющихся компаний.

|

|

|

Для этого необходимо ответить на ряд важных вопросов:

· Каковы долгосрочные цели объединенной компании и как они соотносятся с возможностями каждой конкретной компании?

· Каковы потенциальные источники создания стоимости в краткосрочном и долгосрочном периодах, и как реализовать этот потенциал?

· Какие проблемы или ограничения существуют, и каковы возможные пути их преодоления?

Ответы на данные вопросы позволят максимально эффективно провести интеграцию объектов приобретения и формирования предпосылок для создания стоимости в компании.

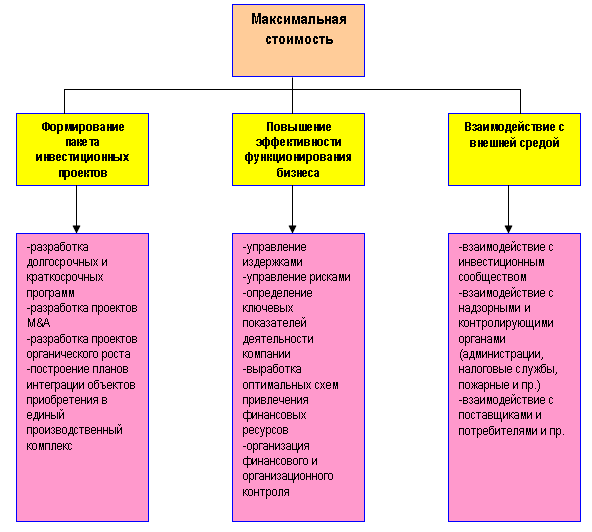

Как показывает практика, реализация стратегии направленной на повышение размеров бизнеса, с точки зрения создания стоимости для акционеров, осуществляется по трем основным направлениям:

|

|

|

1. Формирование пакета инвестиционных проектов, способствующих диверсификации бизнеса, снижению зависимости от конъюнктуры рынка по одному виду деятельности, выходу на новые рынки и т.д.

2. Повышение эффективности функционирования бизнеса (внутренняя оптимизация), которое включает управление издержками и рисками компании, выработку оптимальных схем привлечения капитала, финансовый и организационный контроль, осуществляемый на основе ключевых показателей деятельности компании и пр.

3. Построение эффективного взаимодействия с внешней средой, что включает взаимодействие с рынком (поставщиками и потребителями), надзорными и контролирующими органами, инвестиционным и профессиональным сообществами и т.п.

Каждое из этих направлений, по-своему, и в разной степени оказывают влияние на создание дополнительной стоимости для акционеров. Однако в совокупности они позволяют компании значительно превышать темпы развития по сравнению с другими игроками рынка и соответственно увеличивать благосостояние своих владельцев.

Рис. Основные направления реализации стратегии направленной на создание стоимости

В тоже время, из рассматриваемых направлений, особую роль, конечно, играет разработка инвестиционных программ, так как внутренняя и внешняя оптимизация носят, во-первых, краткосрочный характер (оптимизировать производственный процесс до бесконечности невозможно), во-вторых, если бизнесом управляли эффективно, то преобразовывать особо нечего или данный параметр будет иметь небольшую величину. Поэтому наибольший акцент, с точки зрения создания стоимости, необходимо делать на реализации инвестиционных проектов, программ, которые бы позволяли компании развиваться более высокими темпами, чем остальные игроки и отрасль в целом.

В части повышения эффективности функционирования бизнеса, кроме оптимизации финансовых, производственных и организационных ресурсов, требуется еще и оценка целесообразности и перспективности развития в рамках компании не свойственных ей направлений бизнеса. Необходимо вовремя и без сожаления избавляться от непрофильного бизнеса с целью высвобождения дополнительных ресурсов и направления их на создание стоимости компании.

|

|

|

Взаимодействие с внешней средой, конечно, не является самостоятельным или отдельной работой, так как в рамках внутренней оптимизации компания все равно контактирует с внешним миром (в части поставщиками, налоговыми службами, подрядчиками и т.д.) и соответственно выстраивает наиболее оптимальные варианты сотрудничества и взаимодействия. Мы его выделили для того, чтобы акцентировать внимание читателей на данном аспекте, чтобы показать, насколько может быть эффективно влияние рынка на стоимость. Особенно в рамках диверсифицированного продукта или направлений бизнеса.

Возвращаясь к источникам создания стоимости, хотелось бы отметить еще раз, что создание стоимости и процесс интеграции — не одно и то же, так как интеграция это способ достижения указанной цели. Поэтому прежде чем решиться на слияние или поглощение, обычно выявляют возможности для создания стоимости или синергетических эффектов, которые получаются в результате такого объединения. Как правило, для успешных сделок М&А характерно создание стоимости на трех уровнях, которые достигаются поэтапно, но шаги для их достижения следует предпринимать с самого первого момента интеграции. Другими словами:

1. В первую очередь, достигается краткосрочный синергетический эффект (за счет оптимизации производственной и организационной структур, финансовых потоков, налогообложения, стоимости обслуживания долгового финансирования и т.д.).

2. Во вторую очередь, реализовывается скрытый потенциал, новые возможности, которые появляются только в результате данной сделки.

3. В третью очередь, реализуются новые стратегические возможности, которые появляются в результате объединения конкурентных преимуществ двух компаний. Это может выражаться в выходе на новые рынки, разработке новых технологий, диверсификации инвестиций и т.п.

Поэтому важно понимать и правильно определить основу трех составляющих источников создания стоимости и соответственно расставлять приоритеты в целях и способах проведения интеграции, которые определяются специфическими возможностями создания стоимости в каждой отдельной сделке М&А. Ведь переходный период влечет за собой атмосферу неопределенности, которая сказывается на показателях компании.

|

|

|

Так, по оценкам западных экспертов, в период интеграции производительность труда падает на 5–10%, а доходы компании в это время падают на 8%. При этом в развивающихся странах риск потери финансового и операционного контроля еще выше, чем в развитых.

В процессе интеграции бывает сложно обеспечить стабильное функционирование всех систем компании. Кроме того, необходимо уложиться в краткосрочный бюджет, принять правильные решения по инвестициям и стимулированию бизнеса, которые позволили бы компании эффективно развиваться в долгосрочном периоде.

Так, часто во время интеграции средства расходуются бесконтрольно, в связи с чем, существенно падают доходы компании и теряется часть синергетического эффекта. Поэтому необходимо:

Ø иметь бюджет интеграции, привязанный к величине получаемых эффектов;

Ø четко отслеживать параметры его выполнения;

Ø определить ответственность за расходы и ресурсы, используемые на нужды интеграции;

Ø включать доклады о показателях операционной и финансовой деятельности в отчетность о ходе интеграции.

Это позволит, не только не выбрасывать средства впустую, но и получать отдачу от них. К тому же такой подход обеспечит более жесткий контроль за их расходованиием и определения величины таких трат, что позволит своевременно принять решение относительно необходимости дальнейшего финансирования намеченных мероприятий в тех объемах, которые были заявлены изначально.

Особого внимания заслуживает и реакция конкурентов, так как любое слияние дает им возможность подорвать позиции объединяющихся компаний. Для предотвращения этого необходимо:

Ø оценить риск объединения в части своих конкурентных позиций, которые появляются в результате слияния;

Ø наметить мероприятия, направленные на нейтрализацию факторов риска и повышения устойчивости бизнеса в процессе интеграции;

Ø отслеживать деятельность конкурентов;

Ø вести активную политику развития и в случае чего нанести упреждающий удар.

Это защитит компанию от потерь и утраты стоимости в переходный период.

Если вернуться к формированию предпосылок для создания стоимости при сделке М&А, то синергетические эффекты, получаемые в краткосрочном периоде, являются наиболее прогнозируемыми и очевидными источниками создания стоимости. Они достигаются, как мы уже говорили, как за счет сокращения расходов, так и увеличения доходной части. Но главное их положительное качество на наш взгляд заключается в следующем:

Ø получение предполагаемых синергетических эффектов оправдывает сделку М&А в глазах собственников, а это в свою очередь снижает давление на менеджмент с их стороны;

Ø быстрые успехи положительно воспринимаются всем инвестиционным сообществом, что позволяет котировкам акций компании расти вверх, тем самым, увеличивая стоимость компании и благосостояние ее акционеров;

Ø положительные результаты сделки дают толчок для дальнейшего развития компании более динамичными темпами;

Ø быстро сокращая издержки, проще наладить стабильное функционирование компании, что позволяет сконцентрироваться на долгосрочных перспективах.

В то же время при всей важности получения краткосрочных синергетических эффектов необходимо не зацикливаться только на данном аспекте. Иначе можно упустить синергию с гораздо более высоким потенциалом, но требующую более сложного исполнения или дополнительных средств.

На втором уровне создания стоимости необходимы выявление и реализация скрытых возможностей объединенной после сделки компании. Это возможно за счет:

Ø реинжиниринга бизнес-процессов, в результате чего высвобождаются дополнительные ресурсы, которые можно эффективно использовать;

Ø перехода к новым бизнес-моделям, которые позволяют получать повышенную стоимость, сокращать расходы на единицу выпускаемой продукции и т.д.;

Ø выхода на новый уровень эффективности в результате объединения двух компаний — часто появляется возможность повысить эффективность деятельности в целом всего бизнеса. Например, многие банки и кредитные организации обнаружили, что, объединив отделы управления рисками и базы данных, они существенно улучшают модели оценки рисков и повышают их точность и т.п.

Таким образом, реализация скрытых возможностей — это не просто предполагаемый и желательный эффект, но и единственный способ полностью реализовать потенциал создания стоимости при сделке М&А, так как за счет данных возможностей достигается увеличение бизнеса как капитала.

В ряде случаев объединяющиеся компании создавали дополнительную стоимость, выходя на новые рынки или реализуя новые направления, на которых до сделки М&А они были неконкурентоспособны. Такая возможность предоставляется благодаря тому, что размер бизнеса приобретает критическую массу, необходимую для того, чтобы стать одним из ведущих игроков рынка в секторе или в отрасли, где прежде не имели достаточного веса. Иногда новые стратегические возможности появляются, когда на основе двух не связанных друг с другом технологий разрабатывается новая, или когда масштаб объединившихся компаний открывает им путь к дальнейшим слияниям.

Как показывает практика, такие предпосылки прогнозируются очень тяжело, поэтому многими компаниями этому не уделяется должное внимание. Однако именно они иногда определяют перспективность будущего бизнеса и направление основных усилий в ходе интеграции, которые обеспечат успех компании в долгосрочном плане.

Возвращаясь к источникам создания стоимости необходимо отметить, что реализация ряда программ, как инвестиционных, так и внутренних преобразований требует значительных финансовых ресурсов, привлечение которых не всегда возможно в короткий период. Для того чтобы эффективно привлекать необходимые ресурсы, требуется внесение ряда корректировок, как в систему управления, формирования отчетности, так и в отношении взаимодействия с инвестиционным сообществом, которое требует большей прозрачности и открытости. А это требует времени и затрат. Поэтому необходимо адекватно оценивать свои возможности и оптимально подходить к их использованию.

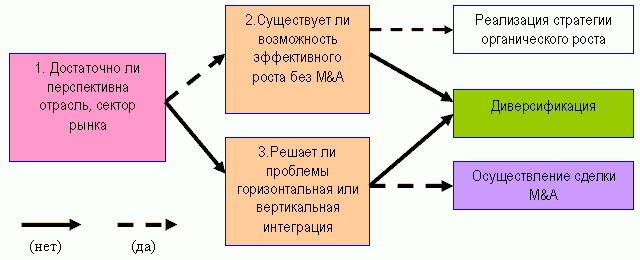

Так, альтернативой стратегии развития посредством слияний и поглощений является развитие компании посредством органического роста. В тоже время целесообразность таких действий и эффективность данного направления зависит от таких параметров как:

Ø жизненный цикл отрасли;

Ø объем средств необходимых для реализации проектов органического роста (по сравнению с ценой сделки М&А);

Ø срок реализации проекта (в сравнении со сделкой слияния и поглощения).

В тоже время в последнее время мы наблюдаем значительные изменения в данном вопросе. Все больше компаний, специализирующихся на ритейле, выкупают региональных операторов, работающих по франчайзингу, и приобретают местных независимых игроков. На эти цели компании привлекают средства не только на долговом, но и акционерном рынке (например, «Магнит», «Пятерочка» и т.д.). Такую тенденцию можно расценивать как начало процесса более широкомасштабной консолидации данного сектора рынка.

Алгоритм принятия решения по выбору сценария развития можно представить следующим образом.

Рис. Алгоритм принятия решения по выбору развития бизнеса посредством сделок М&А

Понятно, что в течение всего жизненного цикла компании возникают периоды, когда дальнейший путь развития либо приводит к созданию стоимости, либо ее разрушает. Поэтому следует при разработке стратегии направленной на создание стоимости бизнеса наметить контрольные точки, когда следует пересматривать путь и способ развития компании, с тем чтобы своевременно перестроиться и тем самым снизить риск потери стоимости от неэффективных шагов.

|

|

|

|

|

Дата добавления: 2015-05-26; Просмотров: 584; Нарушение авторских прав?; Мы поможем в написании вашей работы!