КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Комерційна надійність підприємства та оцінка ймовірності його банкрутства

|

|

|

|

Оцінка комерційної надійності партнера привертає чи не найбільшу увагу дослідників та практиків фінансового аналізу, оскільки ефективне формування господарських зв'язків потенційними та поточними партнерами має спиратися на адекватну оцінку перспектив такої співпраці. Водночас така оцінка здійснюється як КФА і може приймати різні форми (залежно від обраного алгоритму дослідження).

Найпоширенішою серед варіантів проведення оцінки комерційної надійності підприємства є оцінки: 1) кредитоспроможності; 2) ймовірності банкрутства підприємства.

Окремою формою КФА підприємства — об'єкта дослідження є оцінка кредитоспроможності такого підприємства. Такий напрям КФА передбачає ідентифікацію фінансово-економічиого потенціалу підприємства через визначення ймовірності виконання підприємством власних зобов'язань, зокрема погашення кредиту. Слід зазначити, що оцінка кредитоспроможності в Україні здійснюється переважно комерційними банками при наданні кредитів. При цьому, більшість вітчизняних банків використовують алгоритм ранжування підприємства-позичальника відповідно до визначених критеріїв (див. 2.2). Склад такої моделі відрізняється від банку до банку, оскільки являє собою результат внутрішньої розробки, основаної на досвіді такого банку.

Оцінка кредитоспроможності найбільш відомих підприємств — операторів ринку капіталу в Західних країнах досить часто здійснюється рейтинговими агентствами, які проводять власні незалежні дослідження, результати найбільш авторитетних з яких широко використовуються на практиці.

Одним із альтернативних напрямів оцінки комерційної надійності підприємства є прогнозування його банкрутства, що здійснюється на основі самостійного дослідження із використанням дескриптивної статистики (зокрема, дискримінантного аналізу) або на основі розроблених моделей, окремі з яких розглянуто нижче.

Загалом прогнозування (оцінка ймовірності банкрутства підприємства) має на меті ідентифікацію потенційної загрози банкрутства з метою своєчасного формування доходів, спрямованих на нейтралізацію негативних тенденцій розвитку фінансової ситуації на підприємстві.

Слід зазначити, що аналіз імовірності банкрутства підприємства може здійснюватися на основі як неформалізованих, так і формалізованих моделей. Неформалізовані моделі прогнозування банкрутства грунтуються на фундаментальному підході, який передбачає при визначенні ймовірності оголошення підприємства — об'єкта дослідження — банкрутом урахування максимальної кількості чинників через обробку фінансової інформації, отриманої як із внутрішніх, так і зовнішніх джерел. Специфіка організації прогнозування банкрутства на основі фундаментального підходу дає змогу використовувати таку модель для потреб внутрішнього планування не відносячи її до складу комплексного фінансового аналізу.

У свою чергу, специфіка управління процесом оцінки ймовірності оголошення підприємства банкрутом на основі формалізованих методів свідчить, що останні є частковими випадками комплексного фінансового аналізу. Найбільшого поширення в сучасній фінансовій літературі набули моделі Альтмана, Спрінгейта та інших авторів, які по суті являють собою моделі обробки вхідної інформаційної бази на основі розрахунку інтегрального показника фінансового стану підприємства — об'єкта дослідження.

Модель Альтмана є результатом обстеження та дослідження автором 66 підприємств (у яких 50 % були визнані банкрутами, а інші продовжували функціонувати) із використанням 22 фінансових показників і являє собою п'ятифак-торну модель дескриптивного аналізу ймовірності банкрутства підприємства — об'єкта дослідження — комбінацію із найважливіших чинників для оцінки рівня ймовірності банкрутства підприємств, що досліджуються. У 1977 р. Альтман удосконалив власну модель, сформулювавши ZЕТА™ модель. Із комерційних міркувань математична структура ZЕТА™ моделі автором не була оприлюднена, що не дає змоги проаналізувати підвищення рівня якості моделі Альтмана.

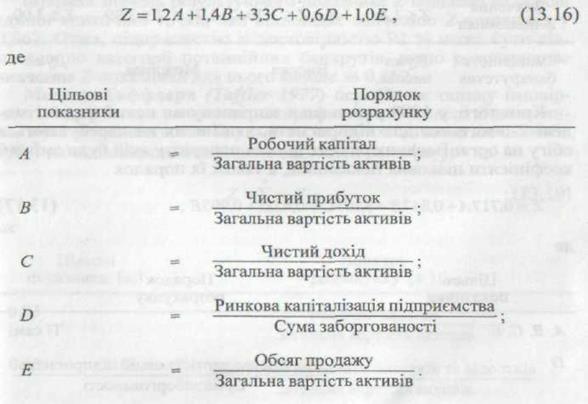

Загалом модель Альтмана має такий вигляд:

Практичні дослідження щодо вибіркової сукупності підприємств свідчать про те, що в разі знаходження розрахункового значення Z — показника нижче від критичної величини 2,7 підприємство — об'єкт дослідження практично є банкрутом. Достовірність цієї моделі за окремими джерелами оцінюється на рівні 95 %.

Результати численних розрахунків Z-показника Альтмана свідчать, що його розрахункові значення можуть приймати значення в проміжку [-14; +22]. Поряд із цим аналіз емпіричних даних щодо помилкових класифікацій, встановлених по відношенню до критичної величини, дає змогу ідентифікувати явище діхотопії. Воно полягає в тому, що будь-яке підприємство, розрахункове значення Z-показника для якого менше за 1,81, на практиці виявляється банкрутом, тоді як підприємства із розрахунковим значенням Z-показника більші від 2,99 не є банкрутами. Проміжок від 1,81 до 2,99 відповідає зоні невизначеності, оскільки достовірність інтерпретації результатів моделі є проблематичним через високу частоту помилкових класифікацій імовірності банкрутства підприємства — об'єкта дослідження.

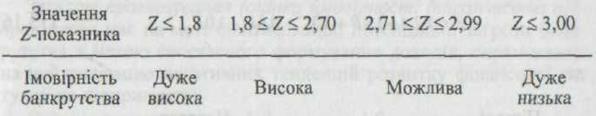

Загалом, інтерпретація результатів розрахунку Z-показника відповідно до моделі Альтмана здійснюється за такою матрицею:

Крім того, у 1983 р. Альтман запропонував новий варіант моделі Z-показника для підприємств, акції яких не перебувають в обігу на організованих ринках цінних паперів, у якій були змінені коефіцієнти цільових показників, а також їх порядок

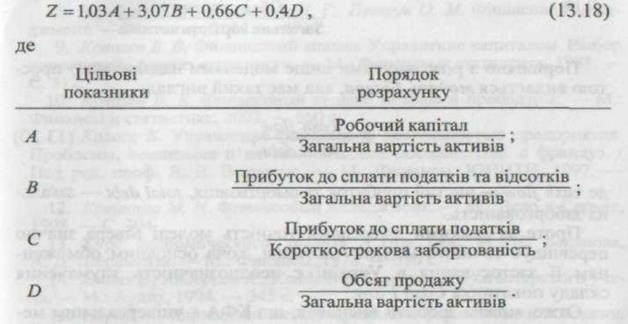

Модель Спрінгейта передбачає розвиток інтегрального показника, за допомогою якого здійснюється оцінка ймовірності визнання підприємства банкрутом, за такою формулою:

Інтервал значень результуючого показника Z поділено на основі єдиної критичної точки, яка відповідає значенню Z-показника у 0,862. Отже, підприємство із достовірністю 92 % може бути віднесено до категорії потенційних банкрутів, якщо розрахункове значення Z-показника для нього менше за 0,862.

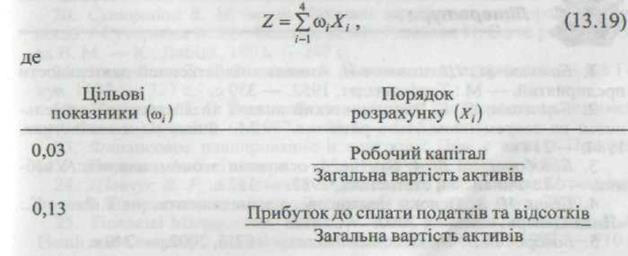

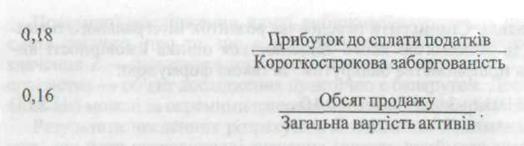

Модель Таффлера ( 1977 ) передбачає оцінку ймовірності банкрутства на основі чотирифакторної моделі Z-показника, який визначається зважуванням окремих цільових показників (Хі) на відповідний коефіцієнт відносної ваги (wі).

Порівняно з розглянутими вище моделями надзвичайно простою видається модель Бівера, яка має такий вигляд:

де саsh flow — чистий прибуток та амортизація, total debt— загальна заборгованість.

Проте за деякими джерелами точність моделі Бівера значно перевищує точність моделі Альтмана, хоча основним обмеженням її застосування в Україні є неоднозначність тлумачення складу показника Cash Flow.

Отже, можна зробити висновок, що КФА є універсальним механізмом, результативне використання якого сприяє підвищенню ефективності управління фінансами підприємства. При цьому основною перевагою КФА перед іншими функціонально-організаційними формами фінансового аналізу є:

1) комплексність підходу до дослідження об'єкта аналізу;

2) універсальність, зумовлена можливістю обгрунтування процедури КФА відповідно до потреб замовників такого аналізу;

3) простота подання результатів дослідження тощо.

Література

Баканов М„ Шоломович Й. Анализ хозяйственной деятельности предприятий. — М: Тосфиниздат, 1952, — 339 с.

Барнсольц С. Б. Экономический анализ хозяйственной деятельности на современном зтапе развития. — М.: Финансьі и статистика, 1984. —214 с.

Белобородова В. А. Бухучет с основами зконом. анализа: Учебник. —М: Финансьі и статистика, 1982. — 352 с.

Бланк И. А. Основи финансового менеджмента. — Т. 2. — К.: «Ника Центр»; «Зльга», 2000. — С. 512.

Бочаров В. В. Финансовьій анализ. — СПб, 2002. — 240 с.

Ефимова О. В. Финансовьій анализ. — М.: БухгалтерскиЙ учет, 1999.

Житна І. П. Нескреба А, М. Екон. аналіз госп. діяльності підприємств; Навч. посіб. / Пер з рос. — К.: Вища шк., 1992. — 191 с.

Кірейцев Г. Г., Виговська Н. Г., Петрук О. М. Фінансовий менеджмент. — Житомир, 2002. — 431 с.

Ковалев В. В, Финансовьій анализ. Управление капиталом. Вьібор инвестиций. Анализ отчетности. — М.: Финансьі и статистика, 1998. — С. 512.

Ковалев В. В. Финансовьій анализ: методьі и процедури. — М.:

Финансьі и статистика, 2002. — 560 с.

Коласс Б. Управление финансовой деятельностью предприятия. Проблемы, концєпции и методы: Учебное пособие: Пер. с француз. / Под ред. проф. Я. В. Воколова. — М.: Финансьі, ЮНИТИ, 1997. — 576 с.

Крейнина М. И. Финансовьій менеджмент. — М: Дело и Сервис,1998. — С. 304.

Курс зкономического анализа / Под ред. М. Н. Баканова, А. Д. Шеремента. — М.: Финансн, 1978. — 390 с.

Нидлз Б., Андерсон X, КопдузлД. Принципи бухгалтерского учета. — М: Аудит, 1994. — 342 с.

Перар Ж. Управление международньіми финансовьми потоками.—М.:ФиС, 1998. — 208 с.

Положення (стандарт) бухгалтерського обліку 4 «Звіт про рух грошових коштів» // Все про бухгалтерський облік. — 2000. — № 1. — С. 20—24.

Положення (стандарт) бухгалтерського обліку 4 «Звіт про рух грошових коштів» // Бібл. вид. «Все про бухгалтерський облік». — №1.—2000. — С. 20—24.

Ру Домінік, Сульє Данієль Управління: Пер. з фр. — К.: Основи, 1995.—442 с.

Статистичний щорічник України за 2000 рік. — К.: Техніка, 2001.— С. 598.

20.Суторміна В. М. та ін. Фінанси зарубіжних корпорацій: Навч. посіб. / Суторміна В. М., Федосов В. М., Рязанова Н. С, за ред Федосова В. М. — К.: Либідь, 1993. — 247 с.

Унковская Т. Е. Финансовое равновесие предприятия. — К.: Генуа, 1997. —327 с.

Унковська Т. Є. Концепція динамічного фінансового менеджменту//Фінанси України. — 1997. — №4. — С. 53—64.

Финансовое планирование и контроль: Пер. с англ. / Под ред. М. А. Поукока, А. X. Тейлора. — М.: ИНФРА-М, 1996. — 480 с.

Шевчук В. Р. Аналітичне забезпечення раціоналізації грошових потоків підприємств. — Львів: Дисертація канд. екон. наук, 2000.

Зміст

Розділ 1. Значення і теоретичні основи фінансового аналізу...............................11

Розділ 1. Значення і теоретичні основи фінансового аналізу...............................11

Розділ 2. Інформаційне забезпечення фінансового аналізу................................56

Розділ 3. Аналіз майна підприємства.......................................................................89

Розділ 4. Аналіз оборотного капіталу..........................................................132

Розділ 5. Аналіз джерел формування майна підприємства..................................182

Розділ 6. Аналіз грошових потоків.............................................................................219

Розділ 7. Аналіз ліквідності та платоспроможності підприємства.......................273

Розділ 8. Аналіз фінансової стабільності та стійкості..........................................302

Розділ 9. Аналіз кредитоспроможності підприємства..........................................335

Розділ 10. Аналіз ділової активності підприємства..............................................364

Розділ 11. Аналіз фінансових результатів діяльності підприємства......................405

Розділ 12. Аналіз інвестиційної діяльності підприємства......................................498

Розділ 13. Комплексний фінансовий аналіз.....................................................545

|

|

|

|

|

Дата добавления: 2015-05-26; Просмотров: 647; Нарушение авторских прав?; Мы поможем в написании вашей работы!