КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Телекоммуникации: в погоне за новыми технологиями

Мировые компании возобновили использование слияний и поглощений для роста и повышения эффективности своей деятельности. С 2005 года к этому процессу активно подключилась и Украина.

Слияния и поглощения снова в моде

14 document.write(convMonth('12')) декабря 2005, Автор: Елена Этокова

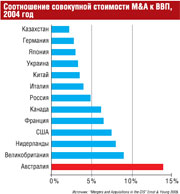

Прошлый год ярко засвидетельствовал то, что мировые компании возобновляют использование слияний и поглощений (М&А) для роста и повышения эффективности своего бизнеса. После резкого падения объемов сделок во второй половине 2000 г. и дальнейшего снижения активности на этом рынке в 2001-2003 годах результаты 2004 и первой половины 2005 годов вселяют в экспертов надежду на возобновление бума М&А конца XX века. Так, в прошлом году совокупная стоимость сделок М&А, осуществленных во всем мире, выросла на 40% по сравнению с предыдущим годом, достигнув $1,95 трлн. А самые крупные сделки 2004 г. по стоимости приближаются к самым большим мегасделкам 2000 г. (см. таблицу). Подобный рост достигнут в основном за счет консолидации в секторе финансовых услуг, возобновления М&А среди телекоммуникационных компаний и возвращения к использованию выкупа за долговое финансирование (LBO). Итоги трех кварталов текущего года также оптимистичны: объем сделок М&А составил $1,88 трлн., что уже сопоставимо с рекордно высоким уровнем 2000 г. Возобновление M&A стало возможным вследствие стабилизации экономической ситуации в развитых странах и тенденции к росту на фондовых рынках.

Прошлый год ярко засвидетельствовал то, что мировые компании возобновляют использование слияний и поглощений (М&А) для роста и повышения эффективности своего бизнеса. После резкого падения объемов сделок во второй половине 2000 г. и дальнейшего снижения активности на этом рынке в 2001-2003 годах результаты 2004 и первой половины 2005 годов вселяют в экспертов надежду на возобновление бума М&А конца XX века. Так, в прошлом году совокупная стоимость сделок М&А, осуществленных во всем мире, выросла на 40% по сравнению с предыдущим годом, достигнув $1,95 трлн. А самые крупные сделки 2004 г. по стоимости приближаются к самым большим мегасделкам 2000 г. (см. таблицу). Подобный рост достигнут в основном за счет консолидации в секторе финансовых услуг, возобновления М&А среди телекоммуникационных компаний и возвращения к использованию выкупа за долговое финансирование (LBO). Итоги трех кварталов текущего года также оптимистичны: объем сделок М&А составил $1,88 трлн., что уже сопоставимо с рекордно высоким уровнем 2000 г. Возобновление M&A стало возможным вследствие стабилизации экономической ситуации в развитых странах и тенденции к росту на фондовых рынках.

Традиционно наиболее активны в процессе М&А компании США. В первом полугодии нынешнего года их численность составила половину всех фирм-объектов поглощения. Европейские компании выступали в роли объектов поглощения несколько реже — их доля насчитывала 32%, фирмы из Японии — 8,6%, из Азиатско-Тихоокеанского региона — 8%.

Финансовый сектор: лидерство в M&A

В 2004 г. и первом полугодии 2005 г. первое место по М&А занимал финансовый сектор с совокупной стоимостью осуществленных сделок $236 и 238 млрд. соответственно. Наиболее значимыми сделками стали слияния американских банков. Активная консолидация в банковском секторе вызвана необходимостью диверсификации рисков путем расширения географии операций и продуктового ряда, а также желанием использовать экономию на масштабе. Характерной чертой названных выше сделок M&A является поглощение прибыльных банков, которые в дальнейшем могли бы существовать самостоятельно. Это отличает их от M&A начала 90-х годов прошлого века, когда объектом поглощения со стороны крупных сильных банков оказывались относительно слабые и менее эффективные финучреждения. Так, сделка JP Morgan Chase & Co/Bank One Corp. позволила объединенной компании стать вторым по величине американским банком после Citigroup. В основе сделки была заинтересованность JP Morgan Chase в расширении территориального присутствия на западе и юго-западе США, снижении зависимости прибыли банка от инвестиционных операций путем приобретения мощной сети розничных операций и кредитования (Bank One занимает первое место в мире по выпуску карточек Visa). Поглощение финансировалось через обмен акциями. Слияние банков Bank of America и FleetBoston Financial направлено на укрепление позиций Bank of America, занимающего первое место на рынке депозитов ($513 млрд.). Объединенный банк будет иметь национальную сеть из 5700 филиалов и обслуживать 35 млн. клиентов. Целью недавно заключенной сделки Bank of America/ MBNA Corp. является объединение сильных сторон Bank of America — значительной сети филиалов и широкого ассортимента продукции с сильной позицией MBNA в сегменте кредитных карточек и опытом в сфере маркетинга. Слияние позволит объединенному банку довести общее количество активных кредитных счетов до 40 млн. В сделке будет использован комбинированный метод оплаты (акции и наличность).

В 2004 г. и первом полугодии 2005 г. первое место по М&А занимал финансовый сектор с совокупной стоимостью осуществленных сделок $236 и 238 млрд. соответственно. Наиболее значимыми сделками стали слияния американских банков. Активная консолидация в банковском секторе вызвана необходимостью диверсификации рисков путем расширения географии операций и продуктового ряда, а также желанием использовать экономию на масштабе. Характерной чертой названных выше сделок M&A является поглощение прибыльных банков, которые в дальнейшем могли бы существовать самостоятельно. Это отличает их от M&A начала 90-х годов прошлого века, когда объектом поглощения со стороны крупных сильных банков оказывались относительно слабые и менее эффективные финучреждения. Так, сделка JP Morgan Chase & Co/Bank One Corp. позволила объединенной компании стать вторым по величине американским банком после Citigroup. В основе сделки была заинтересованность JP Morgan Chase в расширении территориального присутствия на западе и юго-западе США, снижении зависимости прибыли банка от инвестиционных операций путем приобретения мощной сети розничных операций и кредитования (Bank One занимает первое место в мире по выпуску карточек Visa). Поглощение финансировалось через обмен акциями. Слияние банков Bank of America и FleetBoston Financial направлено на укрепление позиций Bank of America, занимающего первое место на рынке депозитов ($513 млрд.). Объединенный банк будет иметь национальную сеть из 5700 филиалов и обслуживать 35 млн. клиентов. Целью недавно заключенной сделки Bank of America/ MBNA Corp. является объединение сильных сторон Bank of America — значительной сети филиалов и широкого ассортимента продукции с сильной позицией MBNA в сегменте кредитных карточек и опытом в сфере маркетинга. Слияние позволит объединенному банку довести общее количество активных кредитных счетов до 40 млн. В сделке будет использован комбинированный метод оплаты (акции и наличность).

Телекоммуникационная отрасль была одним из лидеров во время волны М&А конца 90-х годов прошлого века. В данное время компании отрасли также демонстрируют активные попытки консолидации, например сделки SBC Communications/AT&T и Verizon/MCI. Причинами дальнейшей консолидации в отрасли послужили несколько факторов, в частности, усиление конкуренции, либерализация рынка и появление новых технологий. Так, в сделке SBC Communications/AT&T одним из стимулов для объединения является повышение конкуренции, вследствие которого рыночная доля AT&T снизилась с 44% в 1997-м до 21% в 2004 г. Теперь фирма объединяется с SBC, владеющей 17% рынка. Компания MCI также не особо благополучна: после слияния с WorldCom в 1998 г. и последовавшим скандалом с злоупотреблениями отчетностью MCI оказалась на грани банкротства, не сумев преодолеть конкуренцию. Получив предложения о поглощении от Qwest Communications и Verizon, компания MCI согласилась на объединение со второй.

Телекоммуникационная отрасль была одним из лидеров во время волны М&А конца 90-х годов прошлого века. В данное время компании отрасли также демонстрируют активные попытки консолидации, например сделки SBC Communications/AT&T и Verizon/MCI. Причинами дальнейшей консолидации в отрасли послужили несколько факторов, в частности, усиление конкуренции, либерализация рынка и появление новых технологий. Так, в сделке SBC Communications/AT&T одним из стимулов для объединения является повышение конкуренции, вследствие которого рыночная доля AT&T снизилась с 44% в 1997-м до 21% в 2004 г. Теперь фирма объединяется с SBC, владеющей 17% рынка. Компания MCI также не особо благополучна: после слияния с WorldCom в 1998 г. и последовавшим скандалом с злоупотреблениями отчетностью MCI оказалась на грани банкротства, не сумев преодолеть конкуренцию. Получив предложения о поглощении от Qwest Communications и Verizon, компания MCI согласилась на объединение со второй.

Телекоммуникационная отрасль является ярким примером международной консолидации в результате глобализационных процессов. Крупные транснациональные клиенты нуждаются в интегрированных телекоммуникационных услугах от одного провайдера, что заставило телекоммуникационные компании создавать мировые сети (broadband worldwide networks), в частности, путем покупки существующих компаний. Помимо прочего, появление инновационных технологий толкает компании отрасли к осуществлению M&A, например, тенденция к конвергенции телекоммуникационных и кабельных услуг (convergence of the telecom and cable industries). Также среди основных объектов для поглощения со стороны крупных стабильных провайдеров находятся недоиспользуемые сетевые мощности, которые вводятся для расширения собственных сетей. Традиционные «наземные» операторы в данное время ощущают значительную конкуренцию со стороны беспроводных и интернет-технологий. В дальнейшем они могут использовать M&A для получения доступа на эти новые рынки.

Телекоммуникационная отрасль является ярким примером международной консолидации в результате глобализационных процессов. Крупные транснациональные клиенты нуждаются в интегрированных телекоммуникационных услугах от одного провайдера, что заставило телекоммуникационные компании создавать мировые сети (broadband worldwide networks), в частности, путем покупки существующих компаний. Помимо прочего, появление инновационных технологий толкает компании отрасли к осуществлению M&A, например, тенденция к конвергенции телекоммуникационных и кабельных услуг (convergence of the telecom and cable industries). Также среди основных объектов для поглощения со стороны крупных стабильных провайдеров находятся недоиспользуемые сетевые мощности, которые вводятся для расширения собственных сетей. Традиционные «наземные» операторы в данное время ощущают значительную конкуренцию со стороны беспроводных и интернет-технологий. В дальнейшем они могут использовать M&A для получения доступа на эти новые рынки.

|

|

Дата добавления: 2015-07-01; Просмотров: 299; Нарушение авторских прав?; Мы поможем в написании вашей работы!