КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Составление других форм годовой бухгалтерской отчетности

|

|

|

|

В ООО «Газпромжелдортранс» используется рекомендованная приказом Минфина России от 22.07.2003. №67н форма №3 «Отчета об изменениях капитала», которая соответствует требованиям, предъявляемым ПБУ 4/99 "Бухгалтерская отчетность организации" и другими нормативными документами по бухгалтерскому учету к содержанию Отчета об изменениях капитала

В отчете об изменениях капитала при заполнении строки "Остаток на 31 декабря года, предшествующего предыдущему" будет достаточно отчетности за предыдущий год, только если на его начало не производились вступительные записи в межотчетный период. Так как в ООО «Газпромжелдортранс» не происходили изменения в учетной политике, переоценка основных средств, не начислялись дивиденды в ООО «Газпромжелдортранс» по строке 010 «Остаток на 31 декабря года, предшествующего предыдущему" и строке 030 «Остаток на 1 января предыдущего года» отражены одни и те же цифры: уставной капитал в 9 тыс. руб. и нераспределенная прибыль в размере 16785 тыс. руб. В графе «Итого» отражена сумма этих двух показателей – 16794 тыс. руб.

Для отражения по строке "Чистая прибыль" берется соответствующий показатель из формы № 2 "Отчет о прибылях и убытках". В ООО «Газпромжелдортранс» по данной строке отражен убыток в размере 2143 тыс. руб.

В ООО «Газпромжелдортранс» отражено увеличение капитала по строке 054 (название строки не указано) на сумму в 51 тыс. руб.

По строке "Остаток на 31 декабря предыдущего года" необходимо привести сальдо счетов 80, 83, 82 и 84 на конец предыдущего года, которые формировали соответствующие показатели формы № 1 "Бухгалтерский баланс" на конец года. В ООО «Газпромжелдортранс» остаток на 31 декабря предыдущего года составил 14702 тыс.руб.

Строка "Остаток на 1 января отчетного года" отражается сальдо на начало отчетного года счетов 80, 83, 82, 84 после отражения вступительных записей по переоценке и других операций, проводимых в межотчетный период. Так как на исследуемом предприятия межотчетных записей не делалось, то сумма отраженная в отчете об изменениях капитала про данной строке составила 14702 тыс. руб.. По строке чистая прибыль отражен непокрытый убыток в сумме 300 тыс. руб.

В Отчете об изменениях капитала за 2014 г. в ООО «Газпромжелдортранс» отражено увеличение капитала по строке 134 (название строки не указано) на сумму в 21 тыс. руб.

По строке "Остаток на 31 декабря отчетного года" необходимо привести сальдо счетов 80, 83, 82 и 84 на конец отчетного года. Так в графе «Уставной капитал» в строке на 31 декабря отчетного года отражен уставный капитал в размере 30 тыс. руб., нераспределенная прибыль в размере 14393 тыс. руб. и в графе «Итого» - 14423 тыс. руб.

При составлении Отчета об изменениях капитала на итоговые строки предыдущего периода и отчетного года необходимо выходить путем сложения по каждой графе всех предыдущих строк за соответствующий период.

Раздел II "Резервы" имеет вертикальную структуру, что несколько привычнее для составителей и пользователей формы. Так как коды строк для данного раздела Госкомстат и Минфин России не предусмотрели в своем совместном приказе, в ООО «Газпромжелдортранс» кодировку строк разрабатывалась самостоятельно. Резервы группируются в зависимости от причины и источников их образования. В каждом подразделе требуется отразить все создаваемые организацией резервы, относящиеся к определенной группе. Так как в ООО «Газпромжелдортранс» согласно учтенной политики резервы не создаются, данный раздел прочеркивается.

Отчет о движении денежных средств (форма N 4) ООО «Газпромжелдортранс» содержит сведения о потоках денежных средств (поступление, направление денежных средств) с учетом остатков денежных средств на начало и конец отчетного периода, в разрезе текущей, инвестиционной и финансовой деятельности.

Так остаток денежных средств на начало 2014 г. составил 3672 тыс. руб., на начало 2013 г. – 1374 тыс. руб.

При представлении данных о движении денежных средств в разрезе текущей деятельности приведена расшифровка, раскрывающая: фактическое поступление денежных средств от продажи товаров, продукции, работ, услуг (от покупателей и заказчиков) - за 2014 г. – 7349 тыс. руб., за 2013 г. – 3463 тыс. руб.; прочие доходы – за 2014 г. – 23 тыс. руб., в 2013 г. – 24157 тыс. руб.; денежные средства, направленные на оплату приобретенных товаров, работ, услуг, сырья и иных оборотных активов за 2014 г. – 2672 тыс. руб., за 2013 г. – 7605 тыс. руб.; на оплату труда – за 2014 г. 750 тыс. руб., за 2013 г. – 926 тыс. руб., на расчеты по налогам и сборам – за 2014 г. – 411 тыс. руб., за 2013 г. 381 тыс.руб.; на прочие расходы в 2014 г. 3163 тыс. руб., в 2013 г. 16411 тыс. руб., всего за 2014 г. – 6996 тыс. руб., в 2013 г. – 25323 тыс. руб.

Сумма чистых денежных средств от текущей деятельности, отраженная в отчете о движении денежных средств за 2014 г., рассчитывается в виде разницы между поступлениями и расходами. В 2014 г. это составило 376 тыс. руб. (7349+23-6996); в 2013 г. – 2297 тыс. руб. (3463+24157-25323).

При представлении данных о движении денежных средств в разрезе инвестиционной деятельности приведена расшифровка, раскрывающая: выручку от продажи объектов основных средств и иного имущества: в 2014г. – 100 тыс. руб., в 2013 г. – 86 тыс. руб.; выручку от продажи ценных бумаг и иных финансовых вложений: в 2014 г. – 34860 тыс. руб., в 2013 г. – 68381 тыс. руб.; поступления от погашения займов, предоставленных другим организациям: в 2014 г. – 100 тыс. руб., в 2013 г. – 168 тыс. руб.; приобретение объектов основных средств, а также доходных вложений в материальные ценности и нематериальные активы: в 2013 г. – 346 тыс. руб.; приобретение ценных бумаг и иных финансовых вложений: в 2014 г. – 35060 тыс. руб., в 2013 г. – 67288 тыс. руб.; займы, предоставленные другим организациям: в 2013 г. – 1000 тыс. руб.

Результат от инвестиционной деятельности отражен по строке «Чистые денежные средства от инвестиционной деятельности»: в 2014 г. доходы и расходы, связанные с инвестиционной деятельностью равны, потому прочеркивается; в 2013 г. – 1 тыс. руб. (86+68381+168-346-67288-1000).

При представлении данных о движении денежных средств в разрезе финансовой деятельности приведена расшифровка, раскрывающая: чистое увеличение денежных средств и их эквивалентов: за 2014 г. – 376 тыс. руб.; за 2013 г. – 2298 тыс. руб. остаток денежных средств на конец отчетного периода: 2014 г. – 4048 тыс. руб., в 2013 г. – 3672 тыс. руб.

В отчете о движении денежных средств ООО «Газпромжелдортранс» представляются данные, прямо вытекающие из записей на счетах бухгалтерского учета денежных средств.

В состав годовой бухгалтерской отчетности ООО «Газпромжелдортранс» входит форма N 5 "Приложение к бухгалтерскому балансу"

В разделе "Основные средства" раскрывается информация об основных средствах организации, как этого требует пункт 32 ПБУ 6/01. Раздел является расшифровочной таблицей к строке 120 "Основные средства" Бухгалтерского баланса. Раздел состоит из двух таблиц.

В таблице 1 формы N 5 "Приложение к бухгалтерскому балансу" отражают наличие на начало и конец отчетного периода и движение в течение отчетного периода объектов основных средств по видам согласно Общероссийскому классификатору основных фондов ОК 013-94, утвержденному постановлением Госстандарта России от 26 декабря 1994 г. N359.

Так в ООО «Газпромжелдортранс» отражена стоимость транспортных средств на начало и на конец отчетного 2014 года - 275 тыс. руб.; стоимость других видов основных средств: на начало – 691 тыс. руб.; поступило за год на сумму 9 тыс. руб.; выбыло – на сумму 290 тыс. руб.; в результате остаток на конец года – 409 тыс. руб.

По итоговой строке отражена сумма предыдущих двух строк по соответствующим графам.

В таблице 2 формы № 5 "Приложение к бухгалтерскому балансу" приводят: 1) сумму начисленной амортизации: на начало отчетного 2014 г. она составила 552 тыс. руб.; на конец отчетного года – 489 тыс. руб. При этом амортизация транспортных средств, отраженная по строке 142 на начало года составила 29 тыс. руб., на конец года – 94 тыс. руб., а амортизация других основных средств на начало периода составила – 523 тыс. руб., на конец периода – 395 тыс. руб.

Раздел "Доходные вложения в материальные ценности" является расшифровкой к строке 135 "Доходные вложения в материальные ценности" Бухгалтерского баланса. Расшифровка состоит из двух таблиц.

В первой отражается первоначальная стоимость доходных вложений в материальные ценности на начало и конец года и движение их в отчетном году с разбивкой по видам имущества. При этом данные берут со счета 03. В соответствии с Приложением к бухгалтерскому балансу в ООО «Газпромжелдортранс» на начало отчетного 2014 года были сделаны вложения в имущество, предоставляемое в аренду, на сумму: 2021 тыс. руб. В течение 2014 г. данное имущество выбыло.

Во второй таблице приводят сумму начисленной амортизации по всем доходным вложениям в материальные ценности за отчетный и прошлый годы (счет 02 субсчет "Амортизация по имуществу, предоставляемому другим организациям во временное пользование"), которая составила в 2013 г. – 1114 тыс. руб.

В разделе "Финансовые вложения" и нформацию показывают в разделе с разбивкой на краткосрочные и долгосрочные финансовые вложения (в зависимости от срока обращения или намерения организации получать доходы по ним - если он не более 12 месяцев после отчетной даты или превышает 12 месяцев соответственно). В ООО «Газпромжелдортранс» приводится расшифровка данных о финансовых вложениях, отраженных по строке 250 Бухгалтерского баланса: отражены финансовые вложения в ценные бумаги других организаций в сумме 3334 тыс. руб. на конец 2014 г. и в сумме 1350 на конец 2013 г. Кроме того, за 2013 г. отражена сумма предоставленных займов – 1000 тыс. руб. В разделе «Справочно» дается информация о разнице между первоначальной стоимостью и номинальной стоимостью по долговым ценным бумагам, отнесенной на финансовый результат отчетного периода, которая в 2014 г. составила 849 тыс. руб., а в 2013 г. – 507 тыс. руб.

В р азделе "Дебиторская и кредиторская задолженность" две таблицы. В первой таблице Приложения к бухгалтерскому балансу ООО «Газпромжелдортранс» расшифровывается дебиторская задолженность, которая отражена по строке 240 Бухгалтерского баланса, то есть краткосрочная, которая в сумме составила на начало 2014 г. – 8727 тыс. руб., на конец – 6656 тыс. руб., в том числе дебиторская задолженность по расчетам с покупателями и заказчиками на начало отчетного периода составила 3721 тыс. руб., на конец – 1848 тыс. руб., по прочим дебиторам в 2014г. – 4808 тыс.руб., на конец 2013г. – 5006 тыс. руб. Во второй таблице расшифрована краткосрочная кредиторская задолженность, показанная по строке 620 Бухгалтерского баланса. Расшифровка приводятся по видам задолженности на начало (графа 3) и конец отчетного периода (графа 4). На начало отчетного периода кредиторская задолженность составила 62 тыс. руб., в том числе перед поставщиками и подрядчиками – 16 тыс. руб., по расчетам по налогам и сборам – 7 тыс. руб., прочая – 39 тыс. руб. На конец периода: кредиторская задолженность составила 1084 тыс. руб., в том числе перед поставщиками и подрядчиками – 972 тыс. руб., по расчетам по налогам и сборам – 89 тыс. руб., прочая – 23 тыс. руб. Поскольку в балансе дебиторская задолженность показывается за минусом созданного резерва по сомнительным долгам, то и расшифровка ее приводится за минусом созданного резерва.В разделе "Расходы по обычным видам деятельности (по элементам затрат)" в ООО «Газпромжелдортранс» расшифровываются по экономическим элементам расходы организации по обычным видам деятельности. Данные приводятся за отчетный период в графе 3, за предыдущий год - в графе 4. Расходы, сгруппированные по соответствующим элементам, приводятся в целом по организации без учета внутрихозяйственного оборота. Таково требование пункта 18 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных приказом Минфина России от 22 июля 2003 г. N 67н.

Расходы организации (строка 760) группируют по статьям в соответствии с требованиями пункта 8 ПБУ 10/99. Выделяют следующие элементы затрат: материальные затраты (строка 710); затраты на оплату труда (строка 720); отчисления на социальные нужды (строка 730); амортизация (строка 740); прочие затраты (строка 750).

Таким образом, в таблице отражены материальные затраты за отчетный год в сумме 2110 тыс. руб., за предыдущий год – 1467 тыс. руб.; затраты на оплату труда за отчетный год в сумме 832 тыс. руб., за предыдущий год – 1039 тыс. руб.; отчисления на социальные нужды за отчетный год в сумме 263 тыс. руб., за предыдущий год – 249 тыс. руб.; амортизация за отчетный год в сумме 218 тыс. руб., за предыдущий год – 996 тыс. руб. прочие затраты за отчетный год в сумме 36433 тыс. руб., за предыдущий год – 69283 тыс. руб.; всего (сумма всех предыдущих строк) за отчетный год в сумме 39856 тыс. руб., за предыдущий год – 73034 тыс. руб.

Кроме того, здесь показано прирост остатков незавершенного производства на сумму 822 тыс. руб. за 2014 г., и уменьшение расходов будущих периодов за 2013 г. – 79 тыс. руб., за 2014 г. – 35 тыс. руб.

Таким образом, в ООО «Газпромжелдортранс» соблюдаются все требования, предъявляемые к составлению показателей форм годовой бухгалтерской отчетности.

3. АНАЛИЗ ОСНОВНЫХ ПОКАЗАТЕЛЕЙ ОТЧЕТНОСТИ ООО«Газпромжелдортранс»

3.1 Анализ показателей формы № 1 «Бухгалтерский баланс»

Анализ бухгалтерского баланса (форма № 1) позволяет выявить: общую оценку структуры активов и их источников; ликвидность баланса; платежеспособность и кредитоспособность предприятия; вероятность банкротства; финансовую устойчивость; и классифицировать финансовое состояние предприятия по сводным критериям оценки бухгалтерского баланса.

Анализируя вертикальный анализ структуры активов и источников их формирования ООО «Газпромжелдортранс» за период 2012-2014 год валюта баланса уменьшается, что отрицательно характеризует баланс.

В составе активов наибольший удельный вес принадлежит за все три года оборотным активам: в 2012 г. – 88 %, в 2013 г. – 91,3 %, в 2014 г. 93,5 %. В динамике удельный вес оборотных активов растет: на 5,5 % в 2014 г. в сравнении с 2012 г., но в абсолютном выражении стоимость оборотных активов в 2014 г. уменьшилась на 1342 тыс. руб. по сравнению с 2012 г. Стоимость внеоборотных активов в 2014 г. уменьшилась по сравнению с 2012 г. на 1156 тыс. руб., удельный вес в структуре активов также уменьшился на 5,5 %.

В 2014 г. в составе внеоборотных активов наибольший удельный вес составляет незавершенной строительство (5,3%), в составе оборотных активов - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (42,7 %), удельный вес которой в структуре активов увеличился к 2014 г. на 30,8% по сравнению с 2012 г.. Следует обратить внимание, что на протяжении всего исследуемого периода увеличивается удельный вес в структуре активов денежных средств: в 2014 г по сравнению с 2012 г. – на 18,4 %.

Пассив баланса положительно характеризует преобладание собственного капитала над заемным: в 2012 г. удельный вес собственного капитала в структуре источников формирования средств составляет 92,9 %, в 2013 г. 96,8 %, в 2006 г. – 92,6 %. Наблюдается незначительное снижение удельного веса собственного капитала в структуре пассива на 0,3% (-2371 тыс. руб.).

Горизонтальный анализ динамики активов и источников их формирования ООО «Газпромжелдортранс» представлен в Приложении 17.

На протяжении исследуемого периода наблюдается снижение стоимости внеоборотных активов в среднем ежегодно на 31,5 %, в то время как оборотные активы уменьшаются в среднем ежегодно на 4,3 %. Снижение оборотных активов происходит за счет снижения краткосрочных финансовых вложений, которые уменьшаются в среднем ежегодно на 47,7 %. По статьям «Денежные средства» темп роста в среднем ежегодно составляет 71,6%, «Дебиторская задолженность» увеличивается в среднем на 75,7 %, «НДС» - на 41,4 %, «Запасы» - на 99,6 %. По поводу запасов можно сказать, что их среднее увеличение на протяжении исследуемого периода объясняется увеличением в 2013 г. на 734,1%, в то время как в 2014 г. их стоимость уменьшилась на 45,7 %.

Для более детального анализа бухгалтерского баланса необходимо провести анализ ликвидности баланса, с целью определить платежеспособность организации. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенных в порядке возрастания сроков.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы.

Наиболее ликвидные активы – все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

А1 = строка 250 (форма № 1) + строка 260 (форма № 1), (1)

где А1 – наиболее ликвидные активы;

строка 250 (форма № 1) – краткосрочные финансовые вложения;

строка 260 (форма № 1) – денежные средства.

Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты:

А2 = строка 240 (форма № 1), (2)

где А2 – быстро реализуемые активы;

строка 240 (форма № 1) – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

Медленно реализуемые активы – запасы за минусом расходов будущих периодов, НДС, и прочие оборотные активы:

А3 = строка 210 (форма № 1) + строка 220 (форма № 1) +

+ строка 270 (форма № 1) - строка 216 (форма № 1), (3)

где А3 – медленно реализуемые активы;

строка 210 (форма № 1) – запасы;

строка 220 (форма № 1) – налог на добавленную стоимость по приобретенным ценностям;

строка 270 (форма № 1) – прочие оборотные активы;

строка 216 (форма № 1) – расходы будущих периодов.

Труднореализуемые активы – внеоборотные активы, дебиторская задолженность, платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты:

А4 = строка 190 (форма № 1) + строка 230 (форма № 1), (4)

где А4 – труднореализуемые активы;

строка 190 (форма № 1) – стоимость внеоборотных активов;

строка 230 (форма № 1) – дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

Пассивы баланса группируются по степени возрастания сроков погашения обязательств.

Наиболее срочные обязательства – кредиторская задолженность, задолженность перед участниками (учредителями) по выплате доходов, прочие краткосрочные обязательства:

П1 = строка 620 (форма № 1) + строка 630 (форма № 1) +

+ строка 660 (форма № 1), (5)

где П1 – наиболее срочные обязательства;

строка 620 (форма № 1) – кредиторская задолженность;

строка 630 (форма № 1) – задолженность перед участниками (учредителями) по выплате доходов;

строка 660 (форма № 1) – прочие краткосрочные обязательства.

Краткосрочные пассивы – краткосрочные кредиты и займы, подлежащие погашению в течение 12 месяцев после отчетной даты (кроме непогашенных в срок):

П2 = строка 610 (форма № 1), (6)

где П2 – краткосрочные пассивы;

строка 610 (форма № 1) – краткосрочные займы и кредиты.

Долгосрочные пассивы – это долгосрочные кредиты и займы, прочие долгосрочные обязательства (за минусом непогашенных в срок):

П3 = строка 590 (форма № 1), (7)

где П3 – долгосрочные пассивы;

строка 590 (форма № 1) – общая стоимость долгосрочных обязательств.

Постоянные пассивы или устойчивые – капитал и резервы, доходы будущих периодов за минусом расходов будущих периодов, резервы предстоящих расходов:

П4 = строка 490 (форма № 1) + строка 640 (форма № 1) –

- строка 216 (форма № 1) + строка 650 (форма № 1), (8)

где П4 – постоянные пассивы;

строка 490 (форма № 1) – капиталы и резервы;

строка 640 (форма № 1) – доходы будущих периодов;

строка 216 (форма № 1) – расходы будущих периодов;

строка 650 (форма № 1) – резервы предстоящих расходов.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1≥П1; А2≥П2; А3≥П3; А4≤П4.

Недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке; в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные. Анализ ликвидности представлен в таблице 4.

Таблица 4 Анализ ликвидности баланса ООО «Газпромжелдортранс» Тыс. руб.| Актив | 2012 г. | 2013г. | 2014 г. | Пассив | 2012 г. | 2013 г. | 2014 г. | Платежный излишек (+) или недостаток (-) | ||

| 2012 г. | 2013 г. | 2014г. | ||||||||

| Наиболее ликвидные активы А1 | Срочные обязательства П1 | |||||||||

| Быстро реализуемые активы А2 | Краткосрочные обязательства П2 | - | ||||||||

| Медленно реализуемые активы А3 | Долгосрочные обязательства П3 | |||||||||

| Трудно реализуемые активы А2 | Постоянные пассивы П4 | -14511 | -13351 | |||||||

| Баланс | Баланс | Х | Х | Х |

Из таблицы 4 видно, что в ООО «Газпромжелдортранс» сопоставление групп по активу и пассиву имеет следующий вид: А1≥П1; А2≥П2; А3≥П3; А4≤П4. Таким образом, на протяжении всего исследуемого периода баланс ООО Газпромжелдортранс» абсолютно ликвидный. Предприятие имеет все возможности в случае необходимости рассчитаться по своим обязательствам. В динамике за три года наблюдается уменьшение наиболее ликвидных активов и труднореализуемых активов, и рост быстрореализуемых активов и медленно реализуемых активов.

Для оценки ликвидности баланса в целом используется общий показатель ликвидности:

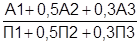

Коб =  , (9)

, (9)

где Коб – общий показатель ликвидности;

А1 – наиболее ликвидные активы;

А2 – быстро реализуемые активы;

А3 – медленно реализуемые активы;

П1 – наиболее срочные обязательства;

П2 – краткосрочные пассивы;

П3 – долгосрочные пассивы.

Установленное нормативное значение общего показателя ликвидности должно быть равно 1 или больше 1. Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить за счет денежных средств. Нормативное значение от 0,2 до 0,7:

Кал =  , (10)

, (10)

где Кал – коэффициент абсолютной ликвидности.

Коэффициент «критической оценки» показывает, какая часть текущих обязательств может быть погашена немедленно за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Нормальным считается значение 0,7-0,8:

Кко =  , (11)

, (11)

где Кко – коэффициент «критической оценки».

Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Это главный показатель платежеспособности. Нормальным значением для данного показателя считаются соотношения от 1,5 до 3:

Ктл =  , (12)

, (12)

где Ктл – коэффициент текущей ликвидности.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости. Он должен быть не менее 0,1:

Кос =  , (13)

, (13)

где Кос – коэффициент обеспеченности собственными средствами;

А4 – труднореализуемые активы;

П4 – постоянные пассивы.

Коэффициент восстановления (утраты) платежеспособности показывает на сколько повысилась или уменьшилась платежеспособность предприятия за исследуемый период:

Кв/у = Ктл(на конец года) +  Ктл(на конец года) - Ктл(на начало года) (14)

Ктл(на конец года) - Ктл(на начало года) (14)

Кв/у - коэффициент восстановления (утраты) платежеспособности.

Таблица 5

Структура активов по классу ликвидности ООО«Газпромжелдортранс»

| Наименование актива | 2012 г. | 2013 г. | 2014 г. | Изменения 2014 г. к 2012 г. | ||||

| сумма тыс. руб. | структура % | сумма тыс. руб. | Структу-ра % | сумма тыс. руб. | Структу-ра % | абсолютное (+,-), тыс. руб | в структуре (+,-), % | |

| Активы 1 -го класса ликвидности | 75,3 | 27,5 | 47,4 | -6228 | -27,9 | |||

| Активы 2 -го класса ликвидности | 11,9 | 57,5 | 42,7 | +4500 | +30,8 | |||

| Активы 3 -го класса ликвидности | 0,7 | 6,3 | 3,32 | +387 | +2,62 | |||

| Активы 4 -го класса ликвидности | 12,0 | 8,7 | 6,5 | -1156 | -5,5 | |||

| Итого | 100,0 | 100,0 | 100,0 | -2498 | Х |

Наиболее ликвидные (1-ый класс ликвидности) и труднореализуемые активы (4-ый класс ликвидности) ООО «Газпромжелдортранс» в 2014 г. уменьшились по сравнению с 2012 г. на 6228 тыс. руб. и на 1156 тыс. руб. Их удельный вес в структуре активов уменьшился соответственно на 27,9% и 5,5%.

Быстро реализуемые активы (2-ой класс ликвидности) и медленно реализуемые активы (3-ий класс ликвидности) увеличились на 4500 тыс. руб. и на 387 тыс. руб. соответственно, их удельный вес увеличился в структуре активов на 30,8 % и 2,62 %.

Таблица 6

Анализ показателей финансовой устойчивости ООО«Газпромжелдортранс»

| Показатели | 2012 г. | 2013 г. | 2014 г. | Изменения 2014 г. к 2012 г. (+,-) |

| Внеоборотные активы, тыс. руб. | -1156 | |||

| Оборотные активы, тыс. руб. | -1342 | |||

| Стоимость имущества, тыс. руб. | -2498 | |||

| Величина реального собственного капитала, тыс. руб. | -2371 | |||

| Долгосроч. обязательства, тыс. руб. | - | |||

| Краткосрочные обязательства (за минусом доходов будущих периодов и резервов предстоящих расходов) тыс. руб. | -128 | |||

| Всего источников, тыс. руб. | -2498 | |||

| Коэффициент соотношения заемных и собственных средств | 0,08 | 0,03 | 0,08 | - |

| Коэффициент обеспеченности собственными оборотными средствами | 0,92 | 0,96 | 0,92 | - |

| Коэффициент финансовой независимости | 0,93 | 0,97 | 0,93 | - |

| Коэффициент финансовой устойчивости | 0,93 | 0,97 | 0,93 | - |

В динамике за три года отмечается рост финансовой устойчивости в 2013 г. и снижение в 2012 г. В результате на конец 2014 г. финансовая устойчивость предприятия такая же как на конец 2012 г.

И в 2012 г. и в 2014 г. предприятие привлекало на рубль собственных средств 0,92 руб. заемных, в 2013 г. 0,96 руб. В 2014 г., так же как и в 2012 г. предприятие имело 93 % собственных средств, в то время как в 2013 г. – 97 %. В 2012 г и в 2014 г. 93 % активов предприятия были сформированы за счет устойчивых источников.

Таким образом, анализ бухгалтерского баланса ООО «Газпромжелдортранс» показал, что за период с 2012 г. по 2014 г. предприятие неизменно оставалось ликвидным, платежеспособным и финансово устойчивым.

3.2 Анализ показателей формы №2 «Отчет о прибылях и убытках»

Анализ показателей формы №2 «Отчет о прибылях и убытках» включает в себя: анализ уровня и динамики финансовых результатов; факторный анализ прибыли; анализ показателей рентабельности; анализ показателей деловой активности и др.

Анализ показателей уровня и динамики финансовых результатов ООО «Газпромжелдортранс» представлен в таблице 7.

Таблица 7

Показатели уровня и динамика финансовых результатов ООО«Газпромжелдортранс»

| Показатели | Сумма, тыс. руб | Темп роста, % | ||||

| 2012 г. | 2013 г. | 2014 г. | 2013 гк 2012 г | 2014 г. К 2013 г. | в среднем за 2012-2014 гг. | |

| Выручка от продажи товаров, продукции, услуг, работ Себестоимость проданных товаров, продукции, работ, услуг Прибыль (убыток) от продаж Проценты к получению Прочие операционные доходы Прочие операционные расходы Внереализационные доходы Внереализационные расходы Прибыль (убыток) до налогообложения Отложенные налоговые обязательства Текущий налог на прибыль Чистая прибыль | -1997 - -2143 - -2143 | -1356 - - - -300 - -300 | 40,7 98,6 - - 335,3 321,5 0,04 0,5 - - - | 130,4 99,2 - - 53,0 51,4 - - - -- - | 72,8 98,9 - - 133,3 128,5 - - - -- - |

В среднем ежегодно выручка от продажи товаров (услуг, продукции, работ) уменьшалась на 27,2 %, в то время как себестоимость в среднем ежегодно уменьшалась на 1,1 %. В связи с тем, что снижение выручки значительно опережает снижение себестоимости, в 2013-2014 гг. наблюдается превышение себестоимости над выручкой, что привело организацию к убытку.

На величину прибыли организации оказывают влияние разные факторы. По сути, это все факторы финансово-хозяйственной деятельности. Одни из них оказывают прямое влияние и их воздействие можно довольно точно определить с помощью методов факторного анализа. Факторный анализ прибыли ООО «Газпромжелдортранс» представлен в таблице 8.

|

|

|

|

|

Дата добавления: 2015-07-13; Просмотров: 506; Нарушение авторских прав?; Мы поможем в написании вашей работы!