КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Дохід одиничного портфеля

|

|

|

|

Дохід цінних паперів

Дані, які виділені в останньому рядку – показник середньої дохідності.

В моделі «Шарпа» ризик цінного паперу являє собою сукупність коефіцієнт бета і залишковоий ризик. Залишковим ризиком називають ступінь розкиду значень дохідності цінного паперу щодо лінії регресії [8].

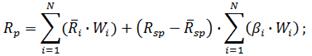

Прибутковість в моделі «Шарпа» обчислюється так:

Табл. 3.3

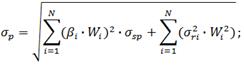

Ризик обчислюємо за такою формулою:

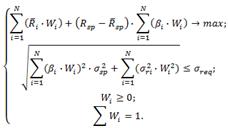

Завдання формування оптимального портфеля за моделлю «Шарпа», де ми максимізували дохідність інвестиційного портфеля і встановлюємо допустимий рівень ризику, буде виглядати наступним чином.

Обернена задача формування оптимального портфеля, де ми мінімізуємо загальний ризик інвестиційного портфеля з фіксованим рівнем прибутковості, має наступний вигляд:

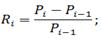

Наступним етапом розрахуємо прибутковості цих акцій за наступною формулою:

Ri-поточна прибутковість акції;

Pi-поточна вартість акції;

Pi-1 - вартість акції в попередньому періоді.

І аналогічно розраховуємо прибутковості всіх акцій.

Наступним етапом, для кожної акції розрахуємо середнє значення прибутковості за весь місяць, тобто за всі тимчасові відрізки. Формула для розрахунку наступна:

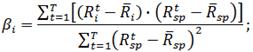

Далі розрахуємо чутливість зміни прибутковості акції від зміни прибутковості одиничного портфеля. Чутливість показує коефіцієнт бета (β). І формула його обчислення наступна:

| Бета | 0,484088393 | 1,010185508 | 1,505726099 |

Рис. 3.1. Коефіцієнт бета (β)

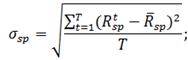

Наступним етапом розрахуємо залишковий ризик, який являє собою ступінь розкиду прибутковості цінного паперу щодо лінії регресії [9]. Формула розрахунку залишкового ризику наступна:

При формуванні інвестиційного портфеля з цих акцій нам ще буде потрібно розрахувати ризик одиничного портфеля:

|

|

|

|

|

Дата добавления: 2015-08-31; Просмотров: 329; Нарушение авторских прав?; Мы поможем в написании вашей работы!