КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Страховий ринок

|

|

|

|

Галузі страхування.

Сутність, принципи та роль страхування.

Лекція.1 Страхування та страховий ринок

Тема 9. Страховий ринок

Назвіть суб’єктів та об’єктів фінансового ринку.

Охарактеризуйте структуру фінансового ринку.

Які функції виконує фінансовий ринок?

Дайте визначення терміна «фінансовий ринок».

Контрольні запитання

Теми рефератів

План семінарського заняття

1. Сутність і функції фінансового ринку.

2. Суб'єкти та інструменти фінансового ринку.

3. Структура фінансового ринку. Характеристика ринку грошей та ринку капіталів.

4. Кредитний ринок та ринок цінних паперів, їх структура, суб'єкти та інструменти.

5. Види цінних паперів, їх класифікація, характеристика.

1. Правове регулювання фінансового ринку в Україні.

2. Структура фінансового ринку та його суб'єкти.

3. Фінансові інструменти фінансового ринку, їх економічна та правова природа.

4. Міжнародні стандарти розвитку фінансового ринку.

План:

4. Вторинний страховий ринок (перестрахування і співстрахування)

1. Сутність, принципи та роль страхування

В умовах ринкових відносин у зв'язку з ускладненням відносин суб'єктів господарювання, збільшенням масштабів і посиленням концентрації виробництва ступінь ризикованості в суспільстві зростає. У результаті, виникає об'єктивна потреба у страхуванні як ефективному засобі забезпечення економічної безпеки суб'єктів господарювання і життєдіяльності людей шляхом відшкодування збитків від ризикових обставин, зумовлених природними явищами (стихійними лихами) та нещасними випадками, що загрожують життю, здоров'ю та майну людини.

Cтрахування — це вид цивільно-правових відносин із захисту майнових інтересів громадян (фізичних) і юридичних осіб під час настання страхового випадку, визначеного договором страхування або чинним законодавством за рахунок грошових фондів, що формуються шляхом сплати страховиками страхових платежів (внесків, страхових премій).

(Страхування — це система економічних відносин, що включає створення спеціального страхового фонду та його розподіл і перерозподіл для подолання і відшкодування різного роду втрат, збитків, викликаних несприятливими подіями (страховими випадками такими, як стихійне лихо, аварії, нещасні випадки, невиконання зобов'язань збан-крутованими контрагентами тощо) шляхом виплати страхового відшкодування і страхової суми.)

Основними суб'єктами страхування є учасники договірних відносин щодо виконання страхових зобов'язань: страховик, страхувальник, застрахований і одержувач страхового відшкодування або набувач вигоди.

Страховик — юридична особа — спеціалізована страхова організація, що діє на підставі спеціального дозволу (ліцензії), за певну винагороду (страхову премію) здійснює страхування і бере на себе зобов'язання відшкодування збитків страхувальникові (чи іншим особам) або виплати страхової суми у разі настання страхового випадку. За методом фінансової діяльності страховик є звичайною підприємницькою структурою, що діє на основі комерційного розрахунку. За предметом діяльності (фінансовими ресурсами) страховик є фінансовою інституцією.

Страхувальник — юридична чи фізична особа, яка на підставі відповідної угоди зі страховиком сплачує страхові внески до страхового фонду.

Застрахований — юридична чи фізична особа, якій належить страхове відшкодування у разі настання страхового випадку. Крім того, у страхуванні може виділятись такий суб'єкт, як набувач вигоди -особа, призначена для одержання страхового відшкодування. Останнє може мати місце у разі, коли його не може отримати застрахований, та інших випадках, передбачених угодою.

Страхові операції можуть здійснюватися за посередництвом таких учасників страхового ринку: страхових агентів і страхових брокерів - прямих посередників та актуаріїв, аварійних комісарів, сюрвейєрів, аджастерів та інших учасників - непрямих посередників.

Страховий агент - фізична або юридична особа, що діє від імені та за дорученням страховика відповідно до наданих їй повноважень. Він виконує частину страхової діяльності страховика (укладає договори майнового та особистого страхування, одержує страхові платежі, виконує роботу, пов'язану з виплатами страхових сум і страхового відшкодування у разі страхового випадку тощо).

Страховий брокер - юридична або фізична особа, яка здійснює посередницьку діяльність на страховому ринку на засадах підприємницької діяльності від свого імені та на підставі доручень страхувальника чи страховика.

Аварійний комісар - представник страховика, який за погодженням із страховиком встановлює причину, характер та обсяги втрат і видає аварійний сертифікат, тобто оформляє аварійні збитки.

Актуарій - працівник страхової компанії, який за допомогою теорії актуарних розрахунків, оцінює страховий ризик і розраховує страхові внески, премії.

Сюрвеєр - агент чи експерт, який здійснює огляд застрахованого майна і дає висновок щодо його стану, розміру пошкодження в разі страхового випадку (аварії тощо).

Аджастер - фізична або юридична особа, що представляє інтере¬си страхової компанії у вирішенні питань із врегулювання заявлених претензій страхувальника у зв'язку зі страховим випадком.

Сутність і зміст страхової діяльності розглядають через її функції: ризикову (відшкодування), тобто матеріальну відповідальність страхових компаній (СК) за наслідки ризику; заощадження засобів (накопичувальну), застосовуване за окремими видами особистого страхування (життя, пенсій, ренти) з урахуванням інвестиційного доходу протягом терміну дії договору; попереджувальну (превентивну), тобто фінансування заходів з метою зменшення наслідків страхових подій; контрольну (державний нагляд і внутрішній аудит); ціноутворення (тарифікація).

Принципи, на яких ґрунтується здійснення страхової діяльності, такі:

— вільний вибір страхувальником страховика, а страховиком — виду страхування;

—страховий ризик — потенційна можливість збитку або втрати доходу при настанні визначених подій;

—страховий інтерес страхувальника і страховика як законна вимога відшкодувати майновий збиток, пов'язаний із правом власності, володіння, розпорядження і використання об'єкта страхування та права вимоги від страховика дотримання умов договору;

—максимальна сумлінність, тобто довіра між сторонами, надання повної інформації з предмета укладеного договору страхування як на етапі його укладання, так і на етапі виконання;

—страхове відшкодування на рівні збитку, тобто виплати не мають приносити страхувальнику прибуток, страхове відшкодування має лише відновити його майнове становище до того рівня, що був безпосередньо перед страховим випадком, який трапився;

—застереження, тобто включення до договору страхування особливих клаузул. Наприклад, франшиза — позначена в договорі незначна частина збитку, яка при настанні страхової події не відшкодовується страховиком;

—суброгація (зустрічний регресний позов) означає можливий позов до третьої (винної) особи в збитку з метою компенсації матеріальних витрат страховика в обсязі виплаченого ним страхового відшкодування;

—диверсифікованість, тобто законодавча можливість розширення ділової активності страховиків за межами основної діяльності;

—контрибуція, або спільне покриття фактичного ризику страховиками пропорційно страховим сумам договорів за страхуванням одного об'єкта;

—перестрахування та співстрахування як особливі види страхових відносин, що дають змогу підвищити гарантію виконання страхових зобов'язань перед страхувальниками.

2. Галузі страхування

Особисте страхування — це страхування майнових інтересів, пов'язаних із життям, здоров'ям, працездатністю і додатковими пенсіями страхувальника або застрахованої особи.

У межах особистого страхування здійснюються страхування життя та пенсій, страхування від нещасних випадків і медичне страхування.

Принциповими особливостями страхування життя і пенсій та відмінністю цієї галузі особистого страхування від інших видів ризикового страхування є:

—ощадний характер договору страхування, тобто передбачається повне повернення засобів страхувальнику з нарахованими відсотками ще до закінчення терміну дії договору;

— термін дії договору — довготерміновий;

—страхові премії сплачуються одноразово або періодично з таким розрахунком, щоб загальна сума цих внесків дорівнювала страховій сумі.

Страховими випадками страхування життя вважаються смерть, дожиття та додаткові випадки, пов'язані зі шкодою для здоров'я в період договору.

До видів страхування життя і пенсій належать змішане страхування життя, страхування дітей, шлюбне страхування та страхування додаткових пенсій. У світовій практиці страхування життя передбачено страхування капіталу і ренти.

Страховими випадками під час страхування від нещасних випадків є смерть (загибель) застрахованої особи та одержання травми або порушення здоров'я. Цей вид страхування охоплює державних службовців, пасажирів і працівників транспорту та людей, котрі виконують небезпечні роботи.

Перелік послуг за зразком "стандарт" при медичному страхуванні передбачає медичне обслуговування, щоденне обслуговування та медичний контроль, медичну евакуацію, репатріацію тіла, виплати компенсацій спадкоємцям і надання додаткових послуг.

Об'єкти майнового страхування — будівлі, споруди, передатні пристрої, силові, робочі машини, транспортні засоби, устаткування, об'єкти незавершеного будівництва, інвентар, готова продукція, сировина, матеріали тощо.

Підприємство має право здійснити вибіркове страхування (за повною вартістю частини майна). Окремо від власного майна страхують основні фонди, передані в оренду. Не страхують готівкові гроші, цінні папери, рукописи, креслення, бухгалтерські й інші документи, дорогоцінні метали, технічні носії інформації; майно, що є в застрахованому приміщенні, яке не належить страхувальнику; майно в аварійному стані або таке, що перебуває в зоні стихійного лиха.

У процесі здійснення майнового страхування не підлягають відшкодуванню збитки, що виникають у результаті процесів, яких не можна уникнути; якщо не вжито відповідних заходів для порятунку майна; у разі крадіжки майна (якщо цей факт не підтверджений відповідними правоохоронними органами).

У майновому страхуванні вирізняють також страхування технічних ризиків, що передбачає страхування машин, електронних пристроїв, монтажних ризиків та всіх ризиків будівельних підприємств.

Страхування відповідальності — це галузь страхування, в якій об'єктом страхових відносин є відповідальність перед третіми фізичними й юридичними особами, котрі можуть зазнати збитків унаслідок яких-небудь дій або бездіяльності страхувальника. Потреба упровадження такого страхування зумовлена інтересами з боку суспільства, страхової компанії, інтересами страхувальника та потерпілих (третіх осіб).

Особливості страхування відповідальності полягають у тому, що: третьою стороною є будь-які не визначені попередньо особи; попередньо не встановлюються страхові суми. У цій галузі страхування розрізняють відповідальність власників транспортних засобів, професійну відповідальність, адміністративну відповідальність.

Страховими випадками під час страхування відповідальності є неуважність, недбалість, некваліфіковане виконання обов'язків; навмисні дії, що встановлюється тільки судом.

|

3. Страховий ринок

Страховий ринок — це особливе соціально-економічне середовище, частина фінансового ринку, де об'єктом купівлі-продажу є страховий захист (страхова послуга) і формуються попит та пропозиція на неї, а також інфраструктура й конкуренція.

Організаційну структуру страхового ринку подано на рис. 3.1.

Загальновизнаною в західній практиці страхового менеджменту є модель "4Р" (4 МІКС), що складається з чотирьох рівнів управління:

—страхувальники — збільшення їхньої чисельності вважається метою зусиль маркетингу страховика;

—страхові послуги — перелік видів договорів страхування, за якими страховик має ліцензію;

—ціна страхового обслуговування — тарифна ставка щодо конкретного виду страхування, що є величиною, яка визначається страховим ризиком, витратами страховика й іншими чинниками;

—ринок — фізична й юридична можливість придбання страхової послуги конкретним страхувальником в умовах розвиненої інфраструктури, страхового сервісу, інформаційного обслуговування, гнучкої ділової стратегії.

Об'єктивна необхідність виникнення і розвитку страхового ринку зумовлена суспільними потребами у страхових послугах і наявністю страховиків, здатних їх забезпечити.

Головна функція страхового ринку полягає в акумуляції та розподіл і страхового фонду з метою страхового захисту суспільства (громадян) і суб'єктів господарювання.

Галузеву структуру страхового ринку зображено на рис. 3.2.

Страхові компанії становлять основу інституційної та територіальної структури страхового ринку.

На особливу увагу заслуговує розгляд питань щодо створення, функціонування, реорганізації та ліквідації страхової компанії в Україні.

|

Головними підходами, за допомогою яких можна з'ясувати процес створення страхової компанії, є розгляд таких взаємопов'язаних етапів:

—реєстрація страховика як юридичної особи;

—надання цій юридичній особі статусу страховика. Вивчаючи проблему функціонування страхової компанії,

слід визначити, якими видами діяльності може займатися страховик, у чому полягає їх сутність. Варто також з'ясувати сутність стратегії страхової компанії, значення бізнес-плану для ефективної реалізації стратегії страховика.

Страхові компанії під час формування організаційних структур використовують такі принципи, як:

— лінійне підпорядкування — керівники мають право давати розпорядження співробітникам з усіх питань, що виникають;

—функціональне підпорядкування — право давати розпорядження, пов'язане з виконанням конкретних функцій, незалежно від того, хто їх виконує;

—лінійно-штабне підпорядкування — виконання консультаційних функцій у процесі стратегічного планування, підготовки рішень з інших найважливіших питань роботи компанії.

З метою реалізації економічних і соціальних інтересів держави та дієвості механізму соціального гарантування виникає потреба державного регулювання страхової діяльності.

Усі правові відносини, пов'язані зі здійсненням страхування, поділяються на дві групи:

1) правовідносини, які виникають у зв'язку з організацією страхової справи, що регулюють діяльність страховиків, їх взаємозв'язок із бюджетом, банками й органами державного управління;

2) правовідносини, що регулюють процес формування та використання страхового фонду при особистому, майновому страхуванні та страхуванні відповідальності.

Правове забезпечення страхування здійснюється шляхом прийняття законів та нормативних актів, що регулюють страхову діяльність як у цілому, так і за окремими її напрямами й питаннями взаємовідносин страховиків з клієнтами, суспільними та державними інститутами України.

Поетапне входження України до міжнародного страхового ринку передбачає вступ до міжнародних організацій, діяльність яких пов'язана зі страхуванням; удосконалення порядку оподаткування страхової діяльності; визначення вимог до порядку створення та діяльності страхових організацій; розвиток інфраструктури страхового ринку; розроблення системи поступової адаптації національного законодавства до вимог європейських директив із питань страхування.

4. Вторинний страховий ринок (перестрахування і співстрахування)

Перестрахування — система економічних відносин, у процесі яких страхувальник (цедент, перестрахувальник) з метою створення збалансованого портфеля договорів страхування, забезпечення фінансової стійкості й рентабельності страхових операцій, беручи на страхування ризики, певну частку відповідальності за них (з урахуванням фінансових можливостей) передає на узгоджених умовах іншим страхувальникам (перестраховикам) у частині, що перевищує допустимий розмір власного утримання. Цедент продовжує нести перед своїм страхувальником відповідальність у повному обсязі договору страхування.

Співстрахування — особливий вид спільної діяльності страховиків, коли одночасно два або кілька страховиків за угодою про співстрахування приймають на страхування великі страхові ризики одного страхувальника з дотриманням принципу пропорційної відповідальності. Кожен із цих страховиків відповідає за свою частину страхових зобов'язань безпосередньо перед страхувальником. За наявності відповідної угоди між страховиками і страхувальниками один із страховиків може представляти всіх інших у взаємовідносинах зі страхувальником, залишаючись відповідальним перед ним у розмірі

власної частки.

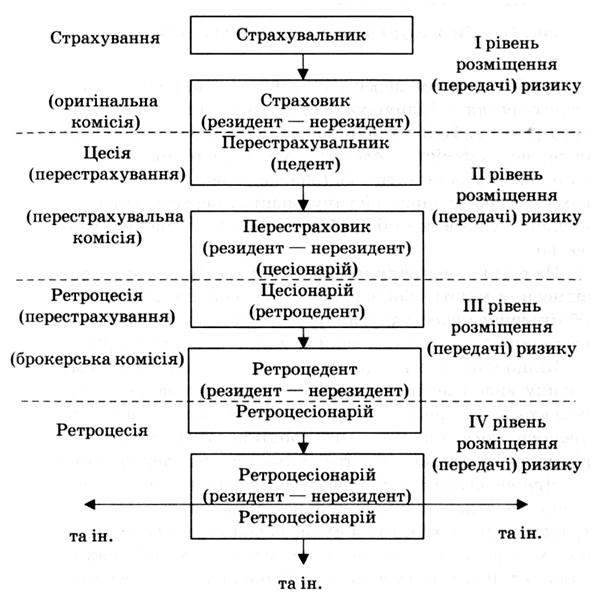

Наочно процедури перестрахування і співстрахування подано на рис. 4.1. і 4.2.

|

Рис. 4.1 Процедура перестрахування

Однією з форм перестрахування є факультативне перестрахування — індивідуальна угода, що стосується тільки одного ризику. Цей договір дає сторонам, які підписали його, повну незалежність: цеденту — у вирішенні питання, яку частину ризику залишити собі (власне утримання) і на яких умовах передавати іншу частину ризику; перестраховику (цесіонарію) — у розв'язанні проблеми про взяття ризику в повному обсязі.

На відміну від факультативного перестрахування договірні відносини мають обов'язковий, тобто облігаторний характер. Облігаторне перестрахування зобов'язує цедента передати перестраховику в межах певної частини всі ризики одного виду.

Якщо участь перестраховика в кожному переданому йому ризику визначається заздалегідь і зумовлена часткою участі цедента в цих ризиках, то таке перестрахування називають пропорційним. У практиці пропорційного перестрахування розрізняють квотні, ексцедентні й квотно-ексцедентні договори.

Непропорційне перестрахування використовується за договорами страхування цивільної відповідальності власників транспортних коштів за збитки, завдані третім особам, а також в усіх видах страхування, якщо немає верхньої межі відповідальності перестрахувальника. Різновидами договорів є ексцедент збитку й ексцедент збитковості, тобто покриття поширюється на абсолютний та відносний рівні збитків як недоотримання доходів.

План семінарських занять

1. Досвід розвитку страхового ринку та його державне регулювання.

2. Страхова послуга й особливості її реалізації у різних галузях страхування.

3. Страхування фінансових і кредитних ризиків.

Теми рефератів

1. Класифікація економічних ризиків та особливості їх страхування в Україні й за кордоном.

2. Страхування — важливий економічний важіль стабілізації ринкової економіки та соціального захисту населення.

3. Основні сфери впливу розвитку страхування на соціально-економічний стан суспільства та перспективи їх взаємодії.

4. Економічна сутність поняття страхування відповідальності та напрями його розвитку в умовах глобалізації ринку.

5. Фінансові механізми активізації розвитку страхової справи в Україні в умовах трансформації економіки.

Контрольні запитання та завдання

1. У чому полягає сутність поняття страхування?

2. Наведіть ознаки класифікації страхування.

3. Якою є організаційна структура страхового ринку України?

4. У чому полягають особливості функціонування страхових компаній?

5. Розкрийте механізм здійснення співстрахування.

6. 3 чого складаються витрати страховика?

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 2745; Нарушение авторских прав?; Мы поможем в написании вашей работы!