КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Обсуждаемые здесь вопросы по-разному трактуются в разных странах

|

|

|

|

ПРИМЕР

ПРИМЕР

ПРИМЕР

ПРИМЕР

Акционерным обществом в отчетном году получена чистая прибыль в размере 80 000 руб.

В соответствии с учредительными документами общество формирует резервный фонд путем ежегодного отчисления 10% полученной чистой прибыли. Отчисления в резервный капитал составят 8 000 руб. (80 000 х 10%) и будут оформлены бухгалтерской записью:

Дт 84 "Нераспределенная прибыль" 8 000

Кт 82 "Резервный капитал" 8 000

На крупных предприятиях, например акционерных обществах, случается, что управление передается в руки директора, который не является акционером руководимого им предприятия. Такая ситуация чаще всего происходит с обществами, ценные бумаги которых котируются на бирже.

Биржа ценных бумаг (фондовая биржа) — это место, где продаются/покупаются ценные бумаги.

В биржевых сделках принимают участие представители банков, которые продают или покупают акции предприятий, являющихся их клиентами.

Покупатели акций рассчитывают как на дивиденды, так и на рост курсов приобретенных акций.

Для того чтобы заключать сделки на фондовой бирже, требуется большой опыт, поэтому занимаются такой работой профессионалы. Надо, однако, отметить, что и у них бывают ошибки. В 80-е годы неоднократно бывали случаи, когда по незначительному поводу владельцы акций впадали в панику и продавали все свои акции, что приводило к драматическому падению их курсов и огромным убыткам. Такую ситуацию называют биржевым крахом.

Существуют различные виды акций (долей). Кроме описанных нами выше обыкновенных акций, существуют привилегированные акции.

Привилегированные акции обычно выдаются кредитодателям, которые предоставляют обществу капитал в трудные моменты их существования, что сопряжено с повышенным риском.

Владение привилегированными акциями определенного типа дает их владельцам преимущество при распределении дивидендов в размере преференционного (фиксированного) процента (например, 10%).

Это означает, что часть полученной прибыли направляют в резервный фонд, затем первые 10% распределяют между преференционными дольщиками/ акционерами и лишь после этого выплачивают дивиденды обычным дольщикам/акционерам.

Проанализируем теперь распределение прибыли в обществе, которое эмитировало (выпустило) как простые, так и привилегированные акции.

| 750 000 руб. 250 000 руб. 1 000 000 руб. 100 руб. 10 000 акций |

Уставный капитал общества в 1 млн. руб. разделен на привилегированные акции (25%) и обыкновенные акции (75%) одной номинальной стоимости в 100 руб. По привилегированным акциям установлены дивиденды в размере 14% от номинальной стоимости.

Акционерный капитал (обыкновенные акции)

Акционерный капитал (привилегированные акции)

Итого:

Номинальная стоимость каждой акции

Следовательно, всего выпущено и размещено

(1 000 000: 100 = 10 000)

обыкновенные акции (75 %) 7 500 шт.

привилегированные акции (25 %) 2 500 шт.

Рассчитаем, какие дивиденды могут быть объявлены по обыкновенным и привилегированным акциям, если на выплату дивидендов совет директоров рекомендует направить 110 000 руб. чистой прибыли (сумма после налогообложения). Предположим, что отчисления в резервный фонд не производились.

Рассчитаем дивиденды на привилегированные акции (Дпа) — 14% от номинальной стоимости:

Дпа = 0,14 х 100 = 14 руб. на одну акцию.

Всего на выплату дивидендов по привилегированным акциям должно быть направлено:

14 руб. х 2 500 = 35 000 руб.

Определим часть чистой прибыли, которую можно направить на выплату дивидендов по обыкновенным акциям:

110 000 - 35 000 = 75 000 руб.

Определим размер дивидендов на одну обыкновенную акцию (Доа). Разделим чистый доход, приходящийся на обыкновенные акции, на число обыкновенных акций:

Доа = 75 000: 7 500 = 10 руб.,

что составляет 10% от номинальной стоимости акции (100: 10).

В нашем примере владельцы обыкновенных акций получили меньшую прибыль, чем владельцы привилегированных акций. Во многих случаях, однако, дивиденды получают только владельцы привилегированных акций, так как размер прибыли ограничен.

Кроме акционерного (учредительного) капитала, в собственный капитал общества входит добавочный капитал.

Добавочный капитал, в отличие от УК, не подразделяется на доли, внесенные

конкретными участниками. Он показывает общую собственность всех участников. Для учета добавочного капитала предназначен счет 83 "Добавочный капитал".

конкретными участниками. Он показывает общую собственность всех участников. Для учета добавочного капитала предназначен счет 83 "Добавочный капитал".

Различают три источника формирования добавочного капитала:

а) выделение части прибыли на эти цели;

б) эмиссионный доход (превышение курса ценных бумаг общества над их

номинальной стоимостью);

в) сумма дооценки внеоборотных активов.

Появление капитала за счет пунктов а) и в) не требует дальнейших пояснений. К пункту б) мы вернемся ниже.

Участники общества (акционеры) являются владельцами всего собственного капитала предприятия. Юридическое лицо, резервы которого ежегодно возрастают, в некотором смысле выигрывает на стоимости. Благодаря этому повышается цена долей (акций) такого общества. Номинальная стоимость доли (то есть первоначальная цена ее продажи) не изменяется. Акция, сначала проданная за 100,00 руб., со временем может стоить 500,00 руб. Эта текущая стоимость акции называется ее курсом. Уровень курса акций в значительной степени зависит от прогноза рентабельности общества. Этот прогноз определяет уровень дивидендов, на который надеются покупатели акций.

Курсы акций устанавливаются в результате действия механизма спроса и предложения.

Курсы акций устанавливаются в результате действия механизма спроса и предложения.

Предприятие может увеличивать свой акционерный капитал с помощью эмиссии новых акций.

Предприятие может увеличивать свой акционерный капитал с помощью эмиссии новых акций.

Дополнительные акции могут размещаться:

• путем подписки;

• среди своих акционеров.

При эмиссии новых акций следует считаться с интересами тех акционеров, которые уже приобрели выпущенные акции. При размещении дополнительных обыкновенных акций акционеры, уже владеющие обыкновенными акциями, могут приобрести их на преимущественных правах по цене ниже рыночной. В этом случае цена размещения акций может быть ниже рыночной не более чем на 10%.

Рассмотрим механизм новой эмиссии на примере.

Акционерное общество решило увеличить уставный капитал за счет выпуска дополнительных акций, которые размещаются путем подписки. Размещение акций оплачивается денежными средствами. Номинальная стоимость акций составляет 100 руб., а цена их размещения — 120 руб. Всего было выпущено 300 акций, которые были полностью размещены. В бухгалтерском учете данная операция отражается следующим образом:

В бухгалтерском учете данная операция отражается следующим образом:

1. Отражены средства, полученные от акционеров в счет оплаты дополнительных акций (120 руб. х 300 = 36 000 руб.)

Дт 51 "Расчетные счета" 36 000

Кт 76 субсчет "Расчеты за акции до

увеличения уставного капитала" 36 000

2. Отражено увеличение уставного капитала на номинальную стоимость

размещенных акций (100 руб. х 300 = 30 000 руб.)

Дт 75-1 "Расчеты по вкладам в

уставный капитал" 30 000

Кт 80 "Уставный капитал" 30 000

3. Отражена сумма превышения подписной стоимости акций над их

номинальной стоимостью (36 000 руб. — 30 000 руб. = 6 000 руб.)

Дт 75-1 "Расчеты по вкладам в

уставный капитал" 6 000

Кт 83 "Добавочный капитал",

субсчет "Эмиссионный доход" 6 000

4. Зачтена задолженность акционеров по оплате размещенных акций

Дт 76 субсчет "Расчеты за акции до

увеличения уставного капитала" 36 000

Кт 75-1 "Расчеты по вкладам в

уставный капитал" 36 000

Предположим, что баланс акционерного общества в момент, когда принимается решение об эмиссии новых акций, имеет вид:

| АКТИВ | ПАССИВ | ||

| 01 Основные средства | 100 000 | 80 Уставный капитал | 100 000 |

| БАЛАНС | 100 000 | БАЛАНС | 100 000 |

Тогда по окончании успешной эмиссии новых акций баланс акционерного общества будет следующим:

| АКТИВ | ПАССИВ | |||

| 01 Основные средства 51 Расчетные счета | 100 000 36 000 | 80 Уставный капитал 83 Добавочный капитал | 130 000 6 000 | |

| БАЛАНС | 136 000 | БАЛАНС | 136 000 | |

Пора пояснить понятие эмиссионного дохода.

Эмиссионный доход образуется, если эмиссия акций осуществляется по рыночной цене (курсовой стоимости), которая превышает номинальную стоимость.

Эмиссионным доходом называется часть доходов от продажи акций, которая превышает их номинальную стоимость.

Эмиссионный доход учитывается как добавочный капитал и рассматривается как резерв, создаваемый на покрытие возможных убытков при реализации обыкновенных акций по стоимости ниже номинальной.

Финансирование II (заемный капитал)

Финансирование II (заемный капитал)

Заемный капитал — это такой капитал, который третьи лица (не учредители или дольщики) доверили предприятию, что привело к возникновению задолженности или обязательства.

Подумаем над тем, кто создает предложение капитала и кто создает спрос на него.

Остановившись на этой группе, мы можем сказать, что в заемном капитале заинтересованы:

• предприятия,

• государство,

• физические лица —

то есть все общество.

На предприятиях заемный капитал необходим для финансирования инвестиций, так как редко бывает, что оно имеет достаточно собственных средств для покрытия этих затрат.

Бюджет большинства стран показывает отрицательное сальдо, то есть их расходы (социальные затраты, инвестиции, зарплата бюджетной сферы) превышают доходы (налоги). Дефицит бюджета восполняется заемным капиталом.

Физические лица (то есть сектор домашних хозяйств) заинтересованы в заёмном капитале в ситуации, когда они выполняют серьезные покупки (например, дома), а их сбережения не покрывают необходимых при этом затрат.

Предложение заемного капитала осуществляется главным образом за счет банков и предприятий.

В настоящее время широкое распространение получили следующие виды кредитов:

• банковский кредит — предоставление банком денежных средств;

• товарный кредит — предоставление кредита вещами;

• коммерческий кредит — предоставление займа в виде предоплаты

отсрочки либо рассрочки платежа.

Банковский кредит предусматривает обязательное начисление процентов за пользование денежными средствами. Товарный и коммерческий кредиты могут быть беспроцентными.

пользование денежными средствами. Товарный и коммерческий кредиты могут быть беспроцентными.

Превращение банков из традиционной "сберегательной кассы" в активных кредитодателей произошло очень быстро. Еще несколько лет тому назад никто не предполагал, что банки будут активно кредитовать частные предприятия.

Сектор предприятий формирует определенное предложение заемных капиталов главным образом в виде коммерческих кредитов.

Положения о предоставлении коммерческого кредита содержатся в договоре на поставку продукции. Коммерческий кредит можно условно разделить на два вида:

— первый представляет собой отсрочку либо рассрочку платежа, предоставленных продавцом имущества покупателю, за которую возможно получение вознаграждения в процентном соотношении от суммы предусмотренной отсрочки либо в установленном размере;

— второй представляет собой предварительную оплату (аванс), уплачиваемую продавцу, за которую также возможно вознаграждение.

Предприятие продает товары, оплата которых выполняется с некоторой задержкой. В момент выполнения поставки образуется задолженность продавцу. Поставщик выполняет следующие учетные операции:

62 "Расчеты с покупателями" Д

90-1 "Выручка" К

Покупатель выполняет следующие учетные операции:

41 "Товары" Д

60 "Расчеты с поставщиками" К

Коммерческий кредит является довольно дорогой формой кредитования, хотя на первый взгляд он кажется бесплатным: покупатель может отложить оплату счета без дополнительных затрат. Но в контракты включаются условия, которые предоставляют скидку за оплату в более короткий период, чем предусмотрено условиями оплаты, например:

Срок оплаты: 2 недели с момента выписки счета; оплата в первые три дня после выписки счета приводит к скидке в размере 1,5% от суммы счета.

Поставщик, таким образом, предоставляет кредит 1,5% на период (14 — 3) = 11 дней. Это означает:

360 /Их 1,5 = 49,1%.

Покупатель, который планирует оплату в течение 2 недель после поставки и отказывается от скидки, должен просчитать, по силам ли ему уплачивать такие проценты годовых за коммерческий кредит.

Покупатель, который планирует оплату в течение 2 недель после поставки и отказывается от скидки, должен просчитать, по силам ли ему уплачивать такие проценты годовых за коммерческий кредит.

Первым решением, которое надо принять перед привлечением заемных капиталов (фондов), является выбор формы капитала. Они делятся на займы и кредиты.

Когда банк предоставляет кредит, то это означает, что он устанавливает предприятию определенный максимум, на который кредитополучатель может превысить свой счет в банке.

Такой вид кредитования называется банковский овердрафт. Эта форма кредитования используется только в отношениях с надежными клиентами, имеющими устойчивое финансовое положение. Она выгодна банку, поскольку за пользование овердрафтом взимается высокая для краткосрочного кредита плата. Эта форма удобна для торговых предприятий, так как, беря кредит на поставку, они не знают, когда поступят средства от покупателей.

На каждом выписываемом счете ставится конечная дата его оплаты, но не все клиенты являются обязательными и пунктуальными. Так как продавец должен выполнить оплату по счетам своих поставщиков, у него возникают временные финансовые трудности. Банковские кредиты позволяют решать такие временные проблемы.

Момент использования средств банковского кредита не строго определен, в отличие от другой формы заемных капиталов — займов.

Заем — это задолженность, которая имеет определенный размер и заданную дату возврата.

ВНИМАНИЕ:

Заем чаще всего выдается для финансирования инвестиций в основные фонды, например: покупку зданий и сооружений или движимого имущества.

Оплата за кредиты или займы взимается в виде процентов. Оплата займа может выполняться двумя способами: линейно или прогрессивно.

При линейной системе величина оплат постоянна на протяжении всего периода возврата. Если, например, мы занимаем сумму 60 000,00 руб. и должны ее вернуть за 60 месяцев, то ежемесячная сумма возврата равна 1 000,00 руб. Если при этом проценты составляют 24% годовых, то финансовые обязательства выглядят следующим образом:

первый месяц 1 000,00 руб. + 1 200,00 руб. проценты = 2 200,00 руб. второй месяц 1 000,00 руб. + 1 180,00 руб. проценты = 2 180,00 руб.

третий месяц 1 000,00 руб. + 1 160,00 руб. проценты = 2 160,00 руб. и т.д.

Суммы возвратов, таким образом, постоянны, суммы же процентов уменьшаются, так как и каждый очередной месяц наш долг уменьшается на 1 000,00 руб. Добавим, что ежемесячные обязательства уменьшаются на:

размер процентов х (ежемесячная оплата/12) = 0,24 х (1 000/12) = 20,00 руб.

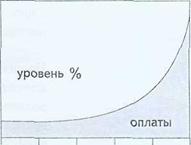

При линейной методике оплат обязательства уменьшаются сравнительно быстро, в отличие от прогрессивной методики оплат. В последнем случае заранее устанавливается постоянная сумма оплат и процентов имеете, по уровень процентов а этой сумме растет. Различие между двумя методиками показывают следующие графики:

При линейной методике оплат обязательства уменьшаются сравнительно быстро, в отличие от прогрессивной методики оплат. В последнем случае заранее устанавливается постоянная сумма оплат и процентов имеете, по уровень процентов а этой сумме растет. Различие между двумя методиками показывают следующие графики:

|

| |||||

| |||||

|

Достоинством займа с прогрессивными процентами является тот факт, что ежемесячные возвращаемые суммы в началенамного ниже, чем в случае возврата займа но линейной методике. Вычисление ежемесячного обязательства по методике прогрессивных оплат выходит за рамки нашею курса, по для интересующихся мы приводим его формулу:

R

R

1 – (1 + R)-p

Пояснение символов:

R — проценты, уплачиваемые ежемесячно;

р — количество выплат.

В нашем примере: р = 60 (месяцев)

R =

R =

0,24

Постоянное ежемесячное обязательство равно:

0,24

|

12

12

1 – (1 + 0,24)-60

1 – (1 + 0,24)-60

12

12

В начальной фазе возврата кредита эти оплаты намного ниже, чем при линейной методике возврата, но через некоторое время становится дешевле платить по линейной методике.

Прогрессивная методика обходится несколько дороже линейной, но часто получатель кредита выбирает именно ее, так как вначале приходится возвращать меньшие суммы, по сравнению с линейной методикой (особенно, если на тот же самый период приходятся и другие значительные затраты, как это бывает, например, при покупке дома).

Займы классифицируют по периоду, на который они становятся доступными.

Обычно заемный капитал делят на краткосрочный и долгосрочный.

Примерами краткосрочного заемного капитала являются:

• банковские кредиты;

• коммерческие кредиты;

• неуплаченные прочие обязательства (например, налоговые кредиты).

К долгосрочному заемному капиталу относят, в том числе:

• ипотечные займы;

• финансовый лизинг;

• облигационные займы.

Перечисленные примеры краткосрочных заемных капиталов не требуют дальнейших пояснений. Остановимся на разновидностях долгосрочных заемных капиталов.

Ипотечный заем — кредит, выданный под залог недвижимости, условия которого обязывают заемщика произвести заданное количество платежей.

Ипотечный заем — кредит, выданный под залог недвижимости, условия которого обязывают заемщика произвести заданное количество платежей.

Ипотечный заем предназначен для финансирования такой недвижимости, как дома и земля. Недвижимость эта должна быть или должна стать собственностью заемщика.

Ипотечный заем предназначен для финансирования такой недвижимости, как дома и земля. Недвижимость эта должна быть или должна стать собственностью заемщика.

В качестве обеспечения оплаты ипотечного займа банк, выдающий такой заем, получает от заемщика право на недвижимость, являющуюся предметом ипотеки. Право ипотеки в общем случае означает, что банк получает полномочия продать данную недвижимость, если заемщик не урегулирует свои обязательства по кредиту.

Такая специализированная форма финансирования начала использоваться в 60-е годы в Западной Европе. Слово lease, означающее "заем" или "аренда",

довольно расплывчато по смыслу. Поэтому такое название определяет различные формы финансирования найма или аренды.

Лизинг — форма кредитования без передачи права собственности на товар арендатору.

Лизинг — форма кредитования без передачи права собственности на товар арендатору.

Различают два типа лизинга: финансовый лизинг и оперативный лизинг.

Различают два типа лизинга: финансовый лизинг и оперативный лизинг.

Они относятся к финансированию определенного объекта, такого, как конкретная машина, автомобиль и т.п., а не, например, запасов товара. Условием лизинга является заключение договора на определенное время, и он может относиться только к конкретному предмету, который легко идентифицировать. Это форма натурального кредита.

Это форма финансирования, согласно которой пользователь объекта, являющегося предметом договора лизинга (т.н. лизингополучатель), выплачивает цену покупки, увеличенную на проценты, обусловленные договором. В течение срока договора лизингодатель за счет лизинговых платежей возвращает себе всю стоимость имущества и получает прибыль от финансовой сделки.

Фактически финансовый лизинг представляет собой форму долгосрочного кредитования. Эти оплаты чаще всего выполняются по прогрессивной методике. В договоре обычно содержится возможность выкупа пользователем предмета лизинга после окончания договора по заранее определенной цене.

Существенной чертой финансового лизинга является то, что пользователь несет все затраты, связанные с консервацией, ремонтом и старением оборудования, являющегося предметом договора.

Особенности финансового лизинга:

— лизингодатель приобретает имущество специально для передачи его в

лизинг;

— право выбора имущества и его продавца принадлежит лизингополучателю;

— продавец имущества знает, что оно специально приобретается для сдачи

в лизинг;

— имущество непосредственно поставляется лизингополучателю;

— претензии по качеству имущества лизингополучатель направляет не

посредственно продавцу имущества;

— риск случайной гибели и порчи имущества переходит к лизингополучателю.

Объекты, являющиеся предметом договора финансового лизинга, находятся на балансе лизингополучателя.

Финансовый лизинг может иметь посреднический характер (когда лизингодатель — специализированное лизинговое предприятие) или непосреднический (когда лизингодателем является производитель оборудования, передающий его лизингополучателю) и всегда заканчивается приобретением объекта лизинга.

Эту форму лизинга можно представить как оказание услуг. Лизингодатель "одалживает" лизингополучателю объект, являющийся предметом договора лизинга. Затраты, связанные с его консервацией, старением или утратой, лежат на собственнике объекта (лизингодателе).

Оперативный лизинг чаще всего используется с быстро изнашиваемым оборудованием, которое может поставляться большими партиями, например: копировальные аппараты, факсы, мобильные телефоны.

Предмет оперативного лизинга не находится на балансе пользователя, а оплаты по этому договору являются затратами лизингополучателя.

Особенности оперативного лизинга:

— имущество (из числа имеющегося) сдается в лизинг многократно;

— срок договора лизинга значительно меньше нормативного срока службы имущества;

— обязанности по техническому обслуживанию и страхованию лежат на

лизинговой компании;

— лизингополучатель может расторгнуть договор, если имущество окажется непригодным для использования;

— риск случайной гибели имущества лежит на лизинговой компании;

— размеры платежей при лизинге оперативном выше, чем при финансовом;

— по окончании срока договора имущество возвращается лизинговой

компании.

Выбор типа лизинга зависит от потребностей и пожеланий заинтересованных сторон. Лизинговые компании чаще всего являются собственностью банков.

Это денежный заем, разделенный на сравнительно большое количество частей, так называемых "облигаций", размещаемых у большого количества лиц.

Облигации подтверждают обязательства эмитента оплатить тому, кто их приобрел, определенную денежную сумму с установленными процентами в определенные сроки, указанные в этом документе.

Облигации являются ценными бумагами, которые являются доказательством кредитоспособности, в отличие от акций, которые являются подтверждением участия в собственности. Они чаще всего используются государством для покрытия его потребностей в капитале.

Перечисленные нами формы заемного капитала относятся к наиболее известным и чаще всего используемым. Основную роль в предоставлении заемных капиталов играет банковская система.

Без правильной структуры денежных потоков возможности развития предприятий ограничены (заемные средства играют роль рычага). Расширение активности банков создает необходимые условия для развития экономики.

КРАТКОЕ ИЗЛОЖЕНИЕ УРОКА 22

22.1. Капитал предприятия состоит из:

— собственного капитала;

— заемного капитала.

22.2. В собственный капитал входят:

— уставный (долевой или акционерный) капитал;

— резервный капитал;

— добавочный капитал: эмиссионный доход, переоценка собственности;

— нераспределенная прибыль (непокрытые убытки).

22.3. Уставный капитал — это стартовый капитал, необходимый предприятию для осуществления финансово-хозяйственной деятельности с целью получения прибыли.

22.4. Уставный капитал в зависимости от вида предприятия может выступать в виде:

• складочного капитала (полное товарищество, товарищество на вере);

• паевого либо неделимого фонда (производственный кооператив);

• акционерного капитала (АО);

• долевого капитала (ООО, ОДО).

22.5. Акционерный уставный капитал, формируемый в результате выпуска и

продажи акций, имеет наиболее сложную структуру, порядок формирования и изменения. Чаще всего встречаются следующие виды акций:

— простые (обыкновенные) акции;

— привилегированные акции.

Владельцам привилегированных акций предоставляется право на дивиденды и большие права на имущество акционерного общества в случае его ликвидации.

22.6. Количество и номинальная стоимость долей/акций установлена в

уставе общества.

22.7. Заемный капитал — это капиталы, доверенные предприятию третьими

лицами (обычно за них взимается плата в виде процентов).

22.8. Спрос на заемный капитал возникает за счет:

— предприятий;

— государства;

— частных лиц.

22.9. Капитал предлагается:

— банками;

— лизинговыми обществами;

— предприятиями в форме коммерческих кредитов.

22.10. Заемный капитал согласно форме и периоду, на который он предоставляется, делится:

— по форме: займы, кредиты;

— по периоду: краткосрочные, долгосрочные.

22.11. Примерами заемного капитала являются:

— банковские кредиты;

— коммерческие кредиты;

— ипотечные займы;

— облигационные займы;

— финансовый лизинг;

— задолженность бюджету;

— задолженность по оплате труда и по прочим выплатам.

|

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 307; Нарушение авторских прав?; Мы поможем в написании вашей работы!