КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Прямоугольник 1 страница

|

|

|

|

Ускорение нисходящего тренда

Прорыв восходящей трендовой линии

Снижающаяся тройная вершина

Голова-плечи

Прорыв торгового диапазона

Тройная вершина

Двойная вершина

Все вышеуказанные паттерны имеют свои зеркальные отображения для прорывов вверх.

Преимущества графиков Крестики-нолики

1.Подают четкие сигналы на покупку и продажу, без всякой двойственности.

2.Учитывают только «значительные» изменения цены и способны "отфильтровывать" рыночный шум. Причём «степень значимости» изменений задается самим трейдером, аналитиком.

3.Упраздняют эффект времени, который зачастую вносит дополнительный градус неопределенности на обычных графиках.

4.Позволяют определить уровни поддержки, сопротивления и трендовые линии.

5.Достаточно просты для понимания.

Недостатки графиков Крестики-нолики

1.Данный вид графиков способен подавать хорошие сигналы только в среднесрочных и долгосрочных таймфреймах и не предназначены для краткосрочной торговли.

Графики Ренко (Renko Charts)

Введение:

Графики Ренко (Renko Charts) - это один из видов графиков, созданных японскими трейдерами. Их основным отличием от графиков баров, линий или японских свечей является то, что индикатор графики Ренко не учитывает время торгов, а так же их объем. Бытует мение, что название графика происходит от японского слова «renga», что означает кирпич.

В Европе и США графики Ренко обрели широкую популярность после выхода книги «За гранью свечей». Английский вариант названия книги звучит как - "Beyond Candlesticks".

Процедура построения графиков Ренко (Renko Charts)

Строятся графики Ренко путём сравнения цены закрытия текущего периода с уровнями минимума и максимума предшествующего «кирпича» как белого, так и черного. Если цена закрытия текущего периода вырастает выше максимума предыдущего «кирпича» как минимум на размер «кирпича», то в новых колонках графика рисуется белый «кирпич», один или несколько.

Если цена закрытия текущего периода опускается ниже минимума предыдущего «кирпича», не менее чем на величину «кирпича», то на графике рисуется один или более черный «кирпич».

В случае если цена закрытия уходит ниже минимума или максимума предыдущего «кирпича» на более чем один «кирпич», и если этого недостаточно чтобы сформировать два «кирпича», то на графике рисуется только один «кирпич».

На графике появляется новый «кирпич», лишь в случае когда цена проходит максимум или минимум предыдущего «кирпича» на определенную величину, обязательно большую, чем размер «кирпича». Следовательно, частота появления новых кирпичей не зависит от периода времени, а находится в зависимости лишь от движения цены торгового инструмента. Все кирпичи на графике должны быть одинаковыми в том, что касается размера, который в свою очередь, определяется аналитиком или трейдером в собственной программе технического анализа пользователя и должен быть равен или превышать минимальное изменение цены торгового инструмента. Таким образом, например, если строится график Ренко с кирпичом в 20 пунктов, то восходящее движение рынка на 100 пунктов будет представлено на графике в виде 5 белых кирпичей.

Принято, что для движения вверх используются прозрачные или белые кирпичи, а для нисходящего тренда закрашенные кирпичи. Здесь следует заметить, что в каждой программе технического анализа пользолвателем могут использоваться свои персональные цвета.

Применение графиков Ренко (Renko Charts)

Аналитиками полагается, что данный график Ренко является высоко эффективным инструментом в определении ключевых уровней поддержки и сопротивления. Это достигается благодаря тому, что индикатор фильтрует основную тенденцию торгового инструмента, без учёта незначительных колебаний рыночной цены. Базисные сигналы на вход в рынок появляются в случае перемены направления тренда и, соответственно, это приводит к смене цвета «кирпича».

Таким образом ордер на продажу поступает когда серия прозрачных (белых) кирпичей заканчивается и появляется первый, черный (закрашенный) кирпич. Аналогичным образом, ордер на покупку появляется, когда серия черных (закрашенных) кирпичей заканчивается и появляется первый белый (прозрачный) кирпич.

Примечание:

В силу того, что Renko Charts создавался для определения базисного тренда по определённому торговому инструменту, возникает тенденция подачи графиком множества ложных сигналов. Это особенно верно для боковых движений и для коротких трендов. Однако, следует отметить, что график почти всегда позволяет точно определять основную часть большого тренда.

Построение Графиков Renko всегда происходит на основании цен закрытия периода, по которому они высчитываются, поэтому в случае создания графиков другого вида с разными таймфреймами, результат может разнится. Чем больше таймфрейм, на основе которого происходит построение графика Ренко, тем больше становится вероятность проявления его основного недостатка, а именно, изменения его показаний в реальном времени. Таким образом, наиболее корректным будет считаться построение графиков Ренко исходя из тиковых или минутных данных в краткосрочном периоде.

На графике Ренко применимы те же виды графического и индикаторного анализа, которые используются для графиков баров и японских свечей. Однако, здесь так же стоит учесть ряд следующих моментов:

а) На графике Ренко минимальные и максимальные значения белого (прозрачного) «кирпича» всегда будут совпадать с ценами его открытия и закрытия, а минимум и максимум черного (закрашенного) кирпича, наоборот с ценами закрытия и открытия данного «кирпича», что приводит к тому, что индикаторы использующие в расчетах сравнение цен открытия, закрытия, минимумов и максимумов внутри одного «кирпича» могут работать некорректно.

б) Поскольку на графике Ренко не учитывается величина объемов, то индикаторы, берущие в расчёт объемы, не будут работать совсем.

Графики Каги (Kagi Charts)

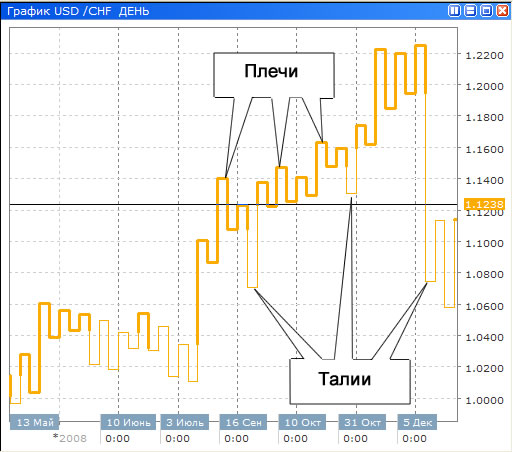

Графики Каги – это ценовые графики, складывающиеся из тонких и жирных вертикальных линий, которые соединяются короткими горизонтальными линиями. Родиной Графика Каги является Япония, где он был разработан в 1870-х годах в самом начале развития японского фондового рынка. Данная техника применялась для определения движения цен на рис. Название графика «Каги» вышло из японского искусства печати, это слово обозначает дощечку в форме латинской буквы L, которая использовалась для выравнивания листа бумаги под печать. В западный мир трейдеров эту технику принёс Стив Нисон, описавший её в своей книге «За гранью японских свечей». Сам по себе график Каги не имеет оси времени и выглядит он следующим образом:

Как Вы должны были заметить, толщина линий Каги (Kagi) меняется в зависимости от поведения цены. Жирная линия получила название линии Янь, а тонкая – линии Инь. Точки, где направление линии меняется от движения вверх к движению вниз, называются «плечами», а точки изменения от нижнего направления к направлению вверх - «талиями».

Когда линия Инь (тонкая линия) проходит выше предыдущего «плеча»,она становится линией Янь (жирной линией) и, соответственно, когда линия Янь продвигается ниже предыдущей «талии», она становится линией Инь.

Построение графиков Каги (Kagi Charts) на практике.

Сначала следует отметить первую цену закрытия. Она будет называться «базовой ценой».

Если цена закрытия следующего бара больше цены закрытия предыдущего (базовой цены), следует нарисовать жирную, вертикальную линию (янь) вверх от цены первого бара до цены второго бара.

Если цена закрытия следующего бара меньше цены закрытия предыдущего (базовой цены), то следует рисовать тонкую, вертикальную линию (инь) вниз от цены первого бара до цены второго бара.

В случае когда цена закрытия следующего бара равна цене закрытия предыдущего, рисовать ничего не нужно. Далее, подождите до завершения третьего бара и сравните цену его закрытия с базовой ценой.

Если цена закрытия продолжает расти либо снижаться, то следует продолжить двигать линию на графике вверх или вниз, соответственно, до уровней цен закрытия следующих баров, на зависимо от того, насколько незначительно или велико движение рынка.

Если цена закрытия привела к движению в противоположном направлении, но величина движения меньше определенного коэффициента реверсировки, то подобное движение игнорируется, и на график ничего не заносится.

При условии, когда линия Каги двигалась вверх, а новая цена закрытия при этом упала на величину, большую определенного коэффициента реверсировки, то на графике рисуется короткая горизонтальная линия, которая называется «линией перегиба», а затем рисуется новая линия вниз до уровня новой низкой цены закрытия.

Аналогичным образом, если линия Каги двигалась вниз, а новая цена закрытия выросла на величину, большую определенного коэффициента реверсировки, то на графике рисуем линию перегиба, а затем наносим новую линию вверх до уровня новой высокой цены закрытия.

Что касается коэффициента реверсировки, показывающего величину, необходимую для разворота, то он может быть выражен в абсолютных величинах, например - 100 пунктов. Здесь следует упомянуть особенность данного коэффициента. Она заключается в следующем: если величина коэффициента реверсировки выбирается большая, то она позволит Вам оставаться в прибыльной сделке дольше, но при этом, Вы потеряете несколько больше прибыли при выходе из сделки. А если величина коэффициента реверсировки мала, то Вы сохраните больше прибыли при выходе, но Вам придется часто выходить из сделок.

Чтение и интерпритация графиков Каги (Kagi Charts)..

Простейший способ чтения с графиков Каги может быть описан фразой самого Стивена Нисона «Покупай на Янь, продавай на Инь». При условии, когда линия Каги из тонкой превращается в жирную, значит цена пошла выше предыдущего максимума – значит подаётся бычий сигнал. И наоборот: если линия Каги из жирной перешла в тонкую, то котировки упали ниже предыдущего минимума – рынок подаёт медвежий сигнал.

Методы графического анализа, уровни поддержки и сопротивления и анализ тренда также могут применяться на графиках Каги. На практике, на Каги даже легче определяются уровни поддержки и сопротивления.

Ещё один способ интерпретации графика Каги, описанный так же самим Стивом Нисоном, состоит в поиске последовательности из 8-10 «плеч» или «талий» зачастую идущих друг за другом. Согласно его наблюдениям, после этого ожидается сильное движение в противоположном направлении.

Графики линейного прорыва (Line Break Charts)

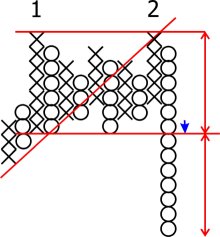

График линейного прорыва представляется в виде набора вертикальных прямоугольников, которые называются «линиями» и строятся на основе цен закрытия. Как и в случае с графиками Крестики-нолики, Каги и Ренко, в этом построении не учитывается ось времени и данные по объемам сделок. В своей книге «За гранью японских свечей» Стив Нисон подчёркивает, что «График линейного прорыва является более проницательной формой крестиков-ноликов, поскольку развороты определяются самим рынком, а не произвольно определяемыми правилами». Вид Графика линейного прорыва:

Построение графика линейного прорыва.

Построение данного графика технического анализа начинается с определения базовой цены и последующего сравнения базовой цены с ценами закрытия следующих баров.

Первая линия (базовая линия).

Проецируется белая линия, если цена закрытия текущего бара больше базовой цены;

Проецируется черная линия, если цена закрытия текущего бара меньше базовой цены.

Вторая линия.

Следующая линия в следующей колонке рисуется БЕЛОЙ, если ее максимум выше максимума предыдущей БЕЛОЙ линии;

Либо

Следующая линия в следующей колонке рисуется ЧЕРНОЙ, если ее минимум ниже минимума предыдущей ЧЕРНОЙ линии.

Третья линия.

Третья линия в следующей колонке рисуется БЕЛОЙ, если ее максимум выше максимумов двух предыдущих БЕЛЫХ линий;

Либо

Третья линия в следующей колонке рисуется ЧЕРНОЙ, если ее минимум ниже минимумов двух предыдущих ЧЕРНЫХ линий;

Так же

Если новая цена находится внутри диапазона двух предыдущих линий, то в этом случае на график ничего рисовать не следует.

Последующие линии рисуются по условиям для третьей линии. Это делается до тех пор, пока не произойдет линейный прорыв. Следует обратить внимание, что цены новых баров обязательно должны ПРЕВОСХОДИТЬ максимум или минимум предыдущих линий.

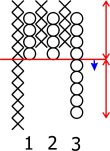

Линейный прорыв.

В случае, когда на графике линейного прорыва окончательно сформировались три последовательные ЧЕРНЫЕ или БЕЛЫЕ линии, то это является подтверждением медвежьего или бычьего тренда. В таком случае разворот будет иметь место только в случае, когда цена текущего бара будет ниже минимума трех предыдущих линий (в случае разворота БЫЧЬЕГО тренда), или цена будет выше максимума трех предыдущих линий (в случае разворота МЕДВЕЖЬЕГО тренда).

Случай А. Три последовательные белые линии.

Нарисуйте БЕЛУЮ линию (в следующей колонке), если сегодняшний максимум выше максимума ТРЕХ БЕЛЫХ ЛИНИЙ;

ИЛИ

(РАЗВОРОТНАЯ ЛИНИЯ) Нарисуйте ЧЕРНУЮ ЛИНИЮ (в следующей колонке), если сегодняшний минимум ниже минимума ТРЕХ БЕЛЫХ ЛИНИЙ.

Случай Б. Три последовательные черные линии.

Нарисуйте ЧЕРНУЮ линию (в следующей колонке), если сегодняшний минимум ниже минимума ТРЕХ ЧЕРНЫХ ЛИНИЙ;

ИЛИ

(РАЗВОРОТНАЯ ЛИНИЯ) Нарисуйте БЕЛУЮ ЛИНИЮ (в следующей колонке), если сегодняшний максимум выше максимума ТРЕХ ЧЕРНЫХ ЛИНИЙ.

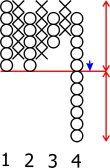

Новая линия (ЧЕРНАЯ или БЕЛАЯ) добавляется в следующую колонку, если текущий максимум выше максимума предыдущей БЕЛОЙ линии или если текущий минимум ниже минимума предыдущей ЧЕРНОЙ линии.

Если на графике есть три последовательные ЧЕРНЫЕ или БЕЛЫЕ ЛИНИИ, то РАЗВОРОТНАЯ ЛИНИЯ рисуется только в случаях, если текущий максимум выше максимумов трех предыдущих белых линий, или если текущий минимум ниже минимумов трех предыдущих черных линий.

Мы видимо, что разворот происходит, когда цена должна «прорвать» максимум или минимум трех предыдущих линий. Такие графики называются графиками трехлинейного прорыва. График линейного прорыва может строиться не только для трех линий, а для любого их числа, например, для 2 или для 18 линий. Но наибольшее распространение получили именно трехлинейные графики.

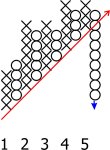

Торговля по графикам линейного прорыва.

График линейного прорыва показывает изменения главной тенденции на рынке. Подтверждение изменения тренда генерируется, когда формируется разворотная линия. Таким образом:

Покупайте, когда белая линия появляется после трех последовательных черных линий;

Продавайте, когда черная линия появляется после трех последовательных белых линий;

Избегайте торговли на рынках с отсутствием тренда, когда черные и белые линии на графике чередуются.

Однако, такое подтверждение тренда может запоздать, и основная часть нового движения уже может завершиться. Но трейдеры обычно предпочитают дожидаться такого подтверждения, которое является своего рода компромиссом между риском и прибылью.

Большинство техник графического анализа могут быть применены и к графикам линейного прорыва. На них могут находиться фигуры вроде «Двойной вершины» или «Голова и плечи», линии тренда и уровни поддержки/сопротивления.

Простое скользящее среднее (Simple Moving Average)

Введение:

Следует заметить, что скользящее среднее (Moving Average) является одним из самых простых и популярных индикаторов в техническом анализе, применяемом в том числе и на рынке Forex.

Скользящее среднее относится к классу индикаторов, следующих за трендом, которые помогают определить начало нового тренда и его завершение, по углу наклона которого можно определить скорость движения, его силу. Так же скользящее среднее в качестве основы (или сглаживающего фактора) применяется в большом количестве других технических индикаторов. Иногда некоторые аналитики и трейдеры называют скользящее среднее линией тренда.

Формула:

Где Pi - Цены на рынке (обычно берутся цены Close, но иногда используют Open, High, Low, Median Price, Typical Price).

N - основной параметр - длина сглаживания (количество цен входящих в расчет скользящего). Иногда этот параметр называют порядком скользящего среднего.

Пример:

Скользящее среднее с параметром 5.

Описание:

Простое скользящее среднее является обычным арифметическим средним, производным от цен за определенный период времени. Скользящее среднее представляет собой показатель цены равновесия. То есть равновесие спроса и предложения на рынке за определенный период. Значит, чем короче скользящее среднее, тем за более меньший период времени выдаётся равновесие. Скользящее среднее всегда следует с определенным лагом за главной тенденцией рынка, фильтруя при этом мелкие колебания. Следовательно, чем меньше параметр скользящего среднего (скользящее среднее короче), тем оно быстрее определяет новую тенденцию, а так же одновременно делает больше ложных колебаний, и наоборот, чем больше параметр (длинное скользящее среднее), тем медленнее определяется новый тренд, но поступает меньше ложных колебаний.

Использование:

Скользящие средние не будут прогнозировать изменения в тренде, а лишь проявят сигнал об уже имеющимся на рынке тренде. Так как скользящие являются индикаторами, следующими за трендом, то их лучше использовать в периоды тренда, и когда на рынке тренда нет, они становятся практически неэффективными. Поэтому прежде, чем воспользоваться этими индикаторами необходимо провести отдельный анализ свойств трендовости конкретного торгового инструмента. Существует несколько путей использования скользящего среднего.

1. Определение стороны торговых операций с помощью скользящей средней. Если она направлена вверх, то вы делаете только покупки, если вниз - то только продажи. Однако, точки входа и выхода из рынка определяются на основе других методов (в том числе и на основе более быстрой скользящей).

2. Разворот скользящей средней снизу вверх при положительном наклоне самого ценового графика рассматривается как сигнал на покупку, разворот скользящей средней сверху вниз при отрицательном наклоне самого ценового графика рассматривается как сигнал на продажу.

3. Пересечение ценой своего скользящего среднего сверху вниз (при отрицательном наклоне обоих) рассматривается как сигнал на продажу, пересечение ценой своего скользящего среднего снизу вверх (при положительном наклоне обоих) рассматривается как сигнал на покупку.

4. Пересечение длинного скользящего среднего коротким снизу вверх рассматривается как сигнал к покупке и наоборот.

5. Скользящие средние с круглыми параметрами (50, 100, 200) иногда рассматриваются как скользящие уровни поддержки и сопротивления.

6. Исходя из того, какие скользящие направлены вверх, а какие вниз определяют какой тренд восходящий а какой нисходящий (краткосрочный, среднесрочный, долгосрочный).

7. Моменты наибольшего расхождения двух средних с разными параметрами понимается как сигнал к возможному изменению тренда.

Недостатки скользящего среднего:

1. Запаздывание на входе в тренд и на выходе из тренда как правило очень значительно, поэтому в большинстве случаев теряется большая часть трендового движения.

2. В боковике (торговом диапазоне) и особенно в боковом тренде в виде пилы, дает очень много ложных сигналов и ведет к убыткам. При этом трейдер, торгующий на основе простой скользящей не может игнорировать эти сигналы, поскольку каждый из них является потенциальным сигналом входа в тренд.

3. При входе в расчет цены, отличающееся от уровня цен на рынке скользящее среднее сильно меняется. При выходе этой цены из расчета скользящего среднего происходит вторично сильное изменение. Этот эффект А.Элдер называл "плохая собака лает дважды".

4. Придает одинаковые веса как более новым ценам, так и более старым ценам, хотя логичнее было бы предположить, что новые цены важнее, так как отражают более близкую к текущему моменту рыночную ситуацию.

На рынке в состоянии тренда лучше использовать более короткую скользящую, на рынке в боковике лучше использовать более длинную скользящую, как подающую меньше ложных сигналов.

Имеет достаточно много более эффективных современных вариаций: экспоненциальная скользящая средняя, взвешенная скользящая средняя AMA, KAMA, Jurik MA и т.д.

Предупреждение о рисках:

Мы не рекомендуем использовать индикаторы на реальных счетах без их предварительного тестирования на демонстрационном счете или тестирования в качестве торговой стратегии. Любой, даже самый лучший индикатор, применяемый неправильно, дает множество ложных сигналов и как следствие, может привести к значительным убыткам в процессе торговли.

Взвешенное скользящее среднее (Weighted Moving Average)

Введение:

Как уже ранее упоминалось, недостатком обычной скользящей средней является применение ко всем ценам одинаковых весов при осуществлении расчётов и их усреднение не зависимо от момента времени появления этих цен на рынке по отношению к цене текущего момента. Этот недостаток, соответственно, устранен во взвешенном скользящем среднем (Weighted Moving Average). Следовательно взвешенное скользящее, можно назвать обычной модификацией простого скользящего среднего с весами, подобранными так, что более поздние цены имеют в средней большее преимущество (вес).

Формула:

где Pi - значения цены i-периодов назад, (i сегодня =1)

Wi значения весов для цены i-периодов назад

Веса могут выбираться различным путем, например, в случае линейно-взвешенной скользящей средней:

Wi = |i-n-1| - веса скользящей средней подбираются так, что последние цены имеют максимальный вес, а дальние - минимальный.

Например, для линейно-взвешенной скользящей средней с периодом 5 формула будет выглядеть так:

P1, P2 и т.д. цены сегодняшней, вчерашней торговой сессии и т.д.

Веса могут меняться по логарифмической или параболической функции. Цены тоже могут быть различными: Close, Open, High, Low, Median Price, Typical Price.

Линейно-взешенная скользящая средняя с периодом 10 будет выглядеть следующим образом:

Описание:

Взвешенная скользящая средняя является арифметическим взвешенным от колебаний цен за определенный период на рынке. Как аналитический инструмент, она снимает часть недостатков, присущих обычной скользящей, но всё же не устраняет их полностью. Следует заметить, что существует множество модификаций взвешенной скользящей, использующих различные варианты расчета весов.

Применение:

Все способы применения взвешенной скользящей средней идентичны с использованием обычной скользящей средней.

Недостатки:

1. Запаздывание на входе в тренд и на выходе из него, как правило, остаётся существенным, но всё же меньше, чем у простого скользящего, так как благодаря приданию более поздним ценам больших весов, она быстрее реагирует на изменение цены.

2. Как и простая скользящая в боковике (торговом диапазоне) взвешенная дает очень много ложных сигналов и ведет к убыткам.

3. При входе в расчет цены, отличающееся от уровня цен на рынке, взвешенное скользящее среднее меняется сильнее чем обычное, так как последней цене был присвоен самый большой вес, однако при выходе этой цены из расчета скользящего вторичный ложный сигнал не подается.

Предупреждение о рисках:

мы не рекомендуем использовать никакие индикаторы на реальных счетах без предварительного тестирования их работы на демонстрационном счете или тестирования в качестве торговой стратегии. Любой, даже самый лучший индикатор, применяемый неправильно, дает множества ложных сигналов и как следствие, может принести значительные убытки в процессе торговли.

Эспоненциальное скользящее среднее (Exponential Moving Average)

Введение:

Как уже говорилось ранее, различные скользящие средние сглаживают данные о цене и облегчают возможность определения трендов, что особенно важно при повышении волатильности на рынках.

Для того чтобы несколько уменьшить лаг при использовании скользящих средних, технические аналитики в своей практике используют экспоненциальную скользящую среднюю (Exponential Moving Average - EMA).Причиной является то, что Экспоненциальная скользящая средняя уменьшает лаг, поскольку придаёт больший вес последним ценам по сравнению с предыдущими, что позволяет значительно быстрее реагировать на текущие изменения рыночной цены по сравнению с простой скользящей средней. Всё дел в том, что вес, придаваемый последней цене, зависит от периода скользящей средней. Чем короче период Exponential Moving Average, тем больший вес придаётся последней цене. Например, 10-периодная Exponential Moving Average (экспоненциальная скользящая средняя) придает вес последней цене в размере 18,18%, в то время как 20-периодная будет давать - 9,25%. Однако, расчет экспоненциальной скользящей средней гораздо сложнее расчета обычной скользящей.

Формула:

Экспоненциальная скользящая средняя может определяться во-первых - как процентное скользящее среднее и во-вторых - как периодное скользящее среднее. Поэтому, согдасно логике, в процентном скользящем единственным параметром является вес (процент), а в периодном - период скользящей средней.

Основная формула выглядит следующим образом:

где i - текущий момент времени, i - 1 - предыдущий момент времени, K = 2 / (n + 1), n - период средней в барах.

Как говорилось выше, вы можете менять период скользящей средней двумя способами:

1. Меняя сам коэффициент K

2. Меняя временной период скользящей. Тогда коэффициент K будет пересчитываться как 2 / (1 + N), где N -установленный вами период.

Например для 10-периодной скользящей средней коэффициент буцдет равен.

Это означает, что 10-периодная экспоненциальная скользящая средняя эквивалентна процентному экспоненциальному скользящему с коэффициентом 18,18%

Выглядит она следующем образом.

Следует заметить, что теоретически в расчете этой скользящей используются все цены, за весь период ее построения и, соответственно, влияние старых цен исчезает со временем, но оно не исчезает совсем. Далее следует отметить что эффект старых цен исчезает быстрее для более коротких EMA, по сравнению с более длинными.

Дело в том, что на действительном графике разница между простой скользящей средней и экспоненциальной не будет столь велика, хотя она и присутствует. Считается, что экспоненциальная скользящая при прочих равных условиях более точно отражает цены, поскольку влияние каждой предыдущей цены убывает экспоненциально с его отдаленностью от текущей рыночной цены.

Решение о том какой тип скользящей выбрать - зависит исключительно от торгового и инвестиционного стиля игрока. Конечно, простая скользящая средняя имеет лаг, однако экспоненциальная скользящая средняя может излишне сильно реагировать на быстрые ценовые колебания. Некоторые трейдеры предпочитают использовать экспоненциальную скользящую при краткосрочной торговле на рынке, чтобы отлавливать быстрые изменения. Другие предпочитают простую скользящую среднюю для определения дальнейших действий при долгосрочной торговле, ведь именно она позволяет идентифицировать долгосрочные трендовые изменения цены.

|

|

|

|

|

Дата добавления: 2014-11-06; Просмотров: 489; Нарушение авторских прав?; Мы поможем в написании вашей работы!