КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тактика: два важных момента

|

|

|

|

В тактике фондового рынка ключевое разграничение должно всегда проходить между двумя элементами:

• тактика риска потенциальных убытков;

• тактика расчета времени.

Риск потенциальных убытков всегда должен быть точкой отсчета, и соответствующие тактики зависят в основном от "границы

296 Психология финансов

финансовой утраты". Риск потенциальных убытков можно охарактеризовать следующим образом:

Риск потенциальных убытков — это наихудший случай самых больших убытков, разумно предполагаемых при данной сделке.

Риск потенциальных убытков всегда завистит от конкретной ситуации для инвестора и состояния управляемых им активов. Только когда тактика риска потенциальных убытков усвоена как следует, можно обратиться к тактическому расчету времени, чтобы сконцентрироваться исключительно на рынке.

Тактический расчет времени означает попытку действовать на рынке, опираясь только на то, что он будет делать согласно нашему предположению.

Эта тактика не должна зависеть от ранее полученных прибыли и убытков.

Итак, главное — научиться полностью отделять тактику риска потенциальных убытков и тактику расчета времени. Торгуя, мы подальше отодвигаем от себя калькулятор и воздерживаемся от рискованных попыток "возместить убытки" или "улучшить средние цены", повторно скупая при нисходящем тренде, не закрывая сделку только из-за хорошей прибыли. Если мы верим в рынок, то остаемся с ним до победного туша.

Подводя итог, можно сказать, что тактика — это вопрос дисциплины и подавления личных эмоций. Хорошая тактика - это защитный шлем ума от беспричинного страха, сомнений и жадности.

так каковы же наши Возможности сделать обзор?

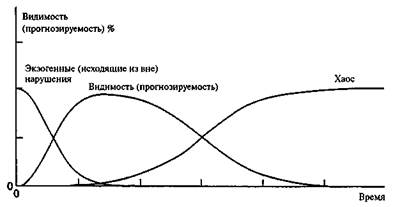

В промежутке времени от нескольких часов до одного месяца мы можем часто давать прогнозы относительно верного рыночного расчета времени и ценовых уровней, по крайней мере, при торговле в трендах. На период от одного до шести месяцев мы можем сделать квалифицированные предположения относительно движений рынка в целом. Рисунок 62 показывает преграды для

Тактика риска потенциальных убытков 297

прогнозирования, созданные помехами и воздействиями хаоса, которые оставляют нам только окно потенциального обзора.

Допуская, что никто не заставляет нас брать долгосрочные позиции, основа нашей тактики должна иметь отношение к нашему долгосрочному экономическому взгляду в оборонительном смысле, а вовсе не враждовать с ней. Но решения по активизации действий: когда открыть торговлю, когда ее закрыть, какой объем инвестиций может быть направлен вслед за краткосрочными сигналами, вырабатываемыми финансовой подсистемой, — это именно то, что мы называем своей тактикой. Как мы уже поняли, финансовая подсистема вырабатывает много сигналов: от индикаторов ликвидности и бычьего консенсуса до графических конфигураций. Общим знаменателем и самым важным рекламным агентом всей рыночной динамики являются ценовые движения. Только благодаря ценовой динамике в финансовой системе существуют большой мощности положительные контуры обратной связи. По этой причине, несмотря на то, что мы всегда учитываем все свои индикаторы, окончательная тактика может основываться на ценовых движениях.

Рисунок 62 Шум, хаос и «видимость» (прогнозируемость). График дает предположительное, идеализированное представление, как шум, хаос и остаточная видимость могут выглядеть во времени. В реальной жизни эти кривые не будут плавными. Кривая хаоса, например, будет включать кратковременные диспатовные эффекты и долговременные экономические эффекты.

298 Психология финансов

тактика риска потенциальных убытков

Тактика риска потенциальных убытков включает два понятия: "построении пирамиды" и "построении перевернутой пирамиды". "Построение пирамиды" означает увеличение объема инвестиций по мере получения прибыли, но в уменьшающихся количествах:

"Построение пирамиды" относительно безопасно, когда прибыль растет, но существует более последовательная и удобная модель.

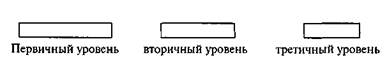

Любой, кто хорошо разбирается в графиках, может разделить уровень риска потенциальных убытков в одной категории сделки на три уровня: первичный, вторичный и третичный.

Идея проста: на первичном уровне мы придерживаемся основного тренда и игнорируем все, кроме психологических индикаторов этой тенденции. Соответственно мы контролируем вторичный уровень, согласно второстепенным движениям, а третьестепенный уровень — согласно краткосрочным покупкам и продажам на небольших дневных колебаниях ("спекуляция с небольшой прибылью", или "скальпирование"). Вместе вторич-

Тактика риска потенциальных убытков 299

ный и третичный уровни должны соответствовать первичному уровню. Впоследствии конечным результатом будет "квадрат" (вне рынка), когда вторичные и третичные сигнальные точки встанут против основного тренда или будут экспонированы в полную силу, когда все индикативные показатели укажут в одинаковом направлении.

Часто возникает проблема с тактикой риска потенциальных убытков. Начинается она с вновь устанавливающегося тренда, когда вначале трудно распознать, какое это движение, — первичное, вторичное или третичное. Поэтому мы можем начать с предположения, что оно — вторичное и с самого начала оперировать только с этим уровнем. Если позже мы осознаем, что столкнулись с главным трендом, мы переименовываем позиции на "первичные" и активизируем работу на новых вторичных и третичных уровнях.

почему Столь странное упражнение?

Потому что оно всегда предотвращает рост риска потенциальных убытков и является результатом игры против главного тренда. Кроме того, оно помогает психологически вести долгосрочные позиции, если даже с частыми интервалами появляются краткосрочные предупреждающие сигналы.

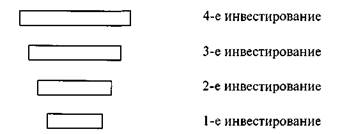

Давайте не забудем упомянуть о бесспорной истине: на фондовой бирже можно потерять все до цента. Такая система называется "построением перевернутой пирамиды" и означает, что при огромном инвестировании мы увеличиваем риск потенциальных убытков путем постоянного реинвестирования всей прибыли в одну и ту же ценную бумагу. Модель выглядит следующим образом:

300 Психология финансов

Эта структура выглядит очень неустойчивой и в конце концов развалится, как только начнется одна из неизбежных "реакций Доу" против ранее существовавшего тренда. После такой реакции инвестор окажется под столом, и вечеринка продолжится без него. Этот метод популярен среди начинающих спекулянтов, и его результаты настолько поразительны, что их первые сделки зачастую оказываются последними.

чрезмерная гордость, немезида и больше ничего

И, наконец, рассматривая проблему риска потенциальных убытков, нам не следует забывать элемент долговечности. История указывает, что немало чрезвычайно компетентных игроков после многих лет непревзойденного успеха внезапно теряли все. Один из печально известных примеров — наш друг, Джесси Ли-вермур.

После своих первых заработков в фирмах кухонных дилингах, Джесси только и делал, что реинвестировал все свои заработанные деньги, не оставляя ничего про запас. Джесси, известный своим медвежьим настроем, сорвал большой куш во время биржевого краха 1929 — 1930 годов. В начале 1931 года его личное состояние составляло около 30 миллионов долларов. Но потом, в возрасте 56 лет, он в одночасье потерял свою хватку. Объясняется это, возможно, тем, что он узнал о связи своей жены, (впоследствии алкоголичкой) с агентом по борьбе с реализацией спиртных напитков. Какова бы ни была причина, Джесси потерял все, что имел, всего лишь за два года. 4 марта 1934 года он объявил о банкротстве с общим долгом в 2 миллиона долларов.

Он никогда и не пытался расплатиться. 28 ноября 1949 года он зашел в бар гостиницы Sherry-Netherland. Выпил двойной мартини, достал свою записную книжку и написал в ней свои последние слова: "Жизнь моя не удалась. Жизнь моя не удалась. Жизнь моя...". Потом он зашел в туалет, вытащил пистолет и застрелился.

Глава 21

|

|

|

|

|

Дата добавления: 2014-11-06; Просмотров: 319; Нарушение авторских прав?; Мы поможем в написании вашей работы!