КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Налоги и их функции в рыночной экономике

|

|

|

|

Стратегические

Антиинфляционные меры

Приспособление к инфляции через индексацию доходов и компенсацию потерь; борьба с причинами.

Антиинфляционная политика

Социально-экономические последствия инфляции. Антиинфляционная политика. Различные подходы к ее проведению. Стратегические и тактические меры антиинфляционного регулирования.

Социально-экономические последствия инфляции разнообразны и противоречивы. В значительной мере они зависят от вида инфляции и от способности хозяйственных субъектов прогнозировать инфляцию.

- снижение реальных доходов населения

- сокращение объемов производства

- снижение конкурентоспособности отечественной продукции

- социальная напряженность

- нарушение в денежной и кредитной системе (использование денежных суррогатов- векселей; кредиты становятся краткосрочными,max их срок погашения 2 недели)

- разброс цен в различных регионах

Подходы:

1) жесткая кредитно-денежная политика (Е. Гайдар)

- денежная реформа конфискационного типа

- дорогой кредит

- сокращение расходов на социальные программы

2) борьба с монополизмом

- контроль за объединением предприятий

- разукрупнение предприятий

- контроль за ценами и качеством продукции естественных монополий (РАО ЕЭС)

- штрафные санкции (промышленный шпионаж, переманивание кадров)

3) борьба с дефицитом гос. бюджета

4) структурная перестройка экономики(реформы с/х)

5) сокращение военных расходов и конверсия предприятий

6) трансформирование налоговой системы в целях пополнения гос. бюджета

- тактические

1) частичная реализация страховых гос. запасов (топлива, сырья, материалов)

2) массированный потребительский импорт

3) отказ от бартерных сделок

4) приватизация и акционирование

5) стимулирование сбережений на основе высокой ставки процента

6) предоставление льготных кредитов с/х производителям.

Налоги и их функции в рыночной экономике. Объект и субъект налогообложения. Виды налогов. Принципы налогообложения. Прогрессивное, пропорциональное и регрессивное налогообложение. Кривая Лаффера. Кривая Лоренца. Налоговая система России. Роль налогов в регулировании экономических процессов. Налоговое регулирование как составная часть фискальной политики страны.

Налоги – это обязательные и безвозмездные платежи, уплачиваемые налогоплательщиками в бюджет соответствующего уровня и в государственные внебюджетные фонды на основании федеральных законов о налогах и актах законодательных органов субъектов Российской Федерации, а также по решению органом местного самоуправления в соответствии с их компетентностью.

Налог в соответствии со ст. 8 Налогового кодекса — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Характерные черты налога как платежа исходя из положений п. 1 ст. 8 Налогового кодекса РФ следующие:

§ обязательность;

§ индивидуальная безвозмездность;

§ отчуждение денежных средств, принадлежащих организациям и физическим лицам на праве собственности, хозяйственного ведения или оперативного управления;

§ направленность на финансирование деятельности государства или муниципальных образований.

Функция налога — это проявление его социально-экономической сущности в действии. Функции свидетельствуют, каким образом реализуется общественное назначение данной экономической категории.

В современных условиях налоги выполняют две основные функции:

§ фискальная функция, которая заключается в обеспечении государства финансовыми ресурсами, необходимыми для осуществления его деятельности (источник доходов государства);

§ регулирующая функция, благодаря которой налоги либо стимулируют, либо сдерживают ту или иную хозяйственную деятельность (регулятор экономической системы).

Степень реализации функций налогов зависит от того, каким набором экономических инструментов пользуется государство. В совокупности они представляют собой налоговый механизм, посредством которого реализуется налоговая политика государства.

Используя налоги как инструмент регулирования государство побуждает экономических агентов что-либо делать (налоги снижаются) или, наоборот, препятствует в осуществлении их деятельности (налоги повышаются).

Субъект налогообложения (налогоплательщик) - лицо, на которое в соответствии с налоговым кодексом РФ возложена юридическая обязанность уплачивать налоги за счет собственных средств: организации, физические лица.

Объект налогообложения – это юридический факт (действие, событие, состояние), которое обуславливает субъекта платить налог:

· - совершение оборота по реализации товара;

· - владение имуществом;

· - совершение сделки купли-продажи;

· - вступление в наследство;

· - получение дохода и др.

Виды налогов по объекту:

§ прямые;

§ косвенные.

Прямые налоги взимаются непосредственно с физических и юридических лиц, а также с их доходов. К прямым налогам относятся налог на прибыль, подоходный налог, налог на имущество. Косвенными налогами облагаются ресурсы, виды деятельности, товары и услуги. Среди косвенных налогов основными являются налог на добавленную стоимость (НДС), акцизы, импортные пошлины, налог с продаж и др.

Классическое требование к соотношению систем косвенного и прямого налогообложения таково: фискальную функцию выполняют преимущественно косвенные налоги, а на прямые налоги возложена в основном регулирующая функция. В данном случае фискальная функция — это, в первую очередь, формирование доходов бюджета. Регулирующая функция направлена на регулирование посредством налоговых механизмов воспроизводственного процесса, темпов накопления капитала, уровня платежеспособного спроса населения. Регулирующий эффект прямых налогов проявляется в дифференциации налоговых ставок, льготах. Посредством налогового регулирования государство обеспечивает баланс корпоративных и общегосударственных интересов, создает условия для ускоренного развития определенных отраслей, стимулирует увеличение рабочих мест и инвестиционно-инновационные процессы. Налоги влияют на уровень и структуру совокупного спроса и посредством этого влияния могут содействовать или препятствовать производству. От налогов зависит соотношение издержек производства и цены товаров.

Виды налогов по субъекту:

§ центральные;

§ местные.

В России существует трехуровневая система:

§ федеральные налоги, устанавливаются федеральным правительством и зачисляются в федеральный бюджет;

§ региональные налоги, находятся в компетенции субъектов федерации;

§ местные налоги, устанавливаются и собираются местными органами власти.

Виды налогов по принципу целевого использования:

§ маркированные;

§ немаркированные.

Маркировкой называют увязку налога с конкретным направлением расходования средств. Если налог имеет целевой характер и соответствующие поступления ни на какие иные цели, кроме той, ради которой он введен не используются, то такой налог называется маркированным. Примерами маркированных налогов могут быть платежи в пенсионный фонд,фонд обязательного медицинского страхования, в дорожный фонд и др. Все прочие налоги считаются немаркированными. Преимущество немаркированных налогов заключается в том, что они обеспечивают гибкость бюджетной политики — они могут расходоваться по усмотрению государственного органа по тем направлениям, которые он считает необходимым.

Виды налогов по характеру налогообложения:

§ пропорциональные (доля налога в доходе, или средняя ставка налога с ростом дохода);

§ прогрессивные (доля налога в доходе с ростом дохода увеличивается);

§ регрессивные (доля налога в доходе с ростом дохода падает).

Прогрессивными, как правило, бывают подоходные налоги. Чем больше доход индивида, тем большую его часть он вынужден отдавать государству. Как правило, для взимания подоходного налога устанавливается прогрессивная шкала. Например, при доходе до 30 тыс руб. индивид платит налог по ставке 12%, если его доход превышает указанную сумму, то — 20%. Регрессивные налоги означают, что их доля выше в доходе более бедной части населения. Регрессивный характер налога проявляется в том случае, если налог установлен в фиксированном размере на единицу товара. Тогда доля взимаемого налога в доходе будет выше у того покупателя, чей доход меньше.

Виды налогов в зависимости от источников их покрытия:

§ налоги, расходы по которым относятся на себестоимость продукции (работ, услуг):

§ земельный налог;

§ налог на пользователей автомобильных дорог, налог с владельцев транспортных средств, сборы за использование природных ресурсов;

§ налоги, расходы по которым относятся на выручку от реализации продукции (работ, услуг):

§ НДС;

§ акцизы;

§ экспортные тарифы;

§ налоги, расходы по которым относятся на финансовые результаты:

§ налоги на прибыль, имущество предприятий, рекламу;

§ целевые сборы на содержание, благоустройство и уборку территории;

§ налог на содержание жилищного фонда и объектов социальной сферы;

§ сбор на нужды образовательных учреждений;

§ сборы за парковку автомобилей;

§ налоги, расходы по которым покрываются из прибыли, остающейся в распоряжении предприятий. К этой группе относится часть местных налогов: налог на перепродажу автомобилей и вычислительной техники, лицензионный сбор за право торговли, сбор со сделок, совершаемых на биржах, налог на строительство объектов производственного назначения в курортных зонах и др.

В зависимости от налоговых ставок налоги делятся на прогрессивные, пропорциональные, регрессивные, дегрессивные.

Прогрессивное налогообложение предполагает, что ставка налогообложения возрастает вместе с ростом размера облагаемого дохода (налоговая ставка по мере роста дохода увеличивается).

Пропорциональное налогообложение означает, что норма налогообложения не зависит от размера подлежащего налогообложению базового дохода (независимо от размера дохода действует единая налоговая ставка).

Регрессивное налогообложение - по мере увеличения дохода норма налогообложения понижается.

Дегрессивное налогообложение предполагает увеличение налоговой ставки по мере роста базового дохода. При этом прирост нормы налогообложения по мере роста базового дохода снижается, т. е. каждый последующий прирост нормы налогообложения меньше предыдущего.

Принципы налогообложения. Система налогообложения должна основываться на определенных принципах. В этом отношении не потеряли своего актуального значения знаменитые четыре основополагающих принципа налогообложения, сформулированные А. Смитом.

Принцип справедливости. Все граждане государства должны участвовать в содержании правительства соответственно доходу, который они получают под покровительством и защитой государства.

Принцип определенности. Налог, вносимый каждым отдельным гражданином страны, должен быть точно определен по сумме, сроку и способу уплаты.

Принцип удобности. При взимании налога необходимо устанавливать время и способ внесения налога с точки зрения удобства плательщика.

Принцип экономии заключается в снижении издержек, связанных с взиманием налога. Система налогообложения должна быть построена таким образом, чтобы из кармана народа изымалось как можно меньше средств сверх того, что поступает в казну государства. Если, например, сбор налога требует большой армии чиновников, то их заработная плата может поглотить значительную сумму от налоговых поступлений.

Кроме этого, система налогообложения должна быть понятной для налогоплательщика, а объект налога должен иметь защиту от нередко наблюдаемого в настоящее время двойного, тройного обложения.

Принципы рациональной системы налогообложения сформулированы известным немецким экономистом Х. Халлером.

Принцип дешевизны налогообложения. Налогообложение должно быть построено таким образом, чтобы затраты государства на его реализацию были настолько низки, насколько это возможно.

Принцип дешевизны уплаты налогов. Система налогообложения должна быть такой, чтобы затраты налогоплательщика и процедура выплаты налогов были настолько низки, насколько это возможно.

Принцип ограничения бремени налогов. Налогообложение должно быть как можно менее ощутимым для налогоплательщика, с тем чтобы оказывать минимальное негативное воздействие на его экономическую активность.

Кривая А. Лаффера. При налогообложении весьма важным моментом является установление оптимальных ставок налогов. Общеизвестно, что высокие налоги сдерживают экономическую активность хозяйствующих субъектов, что ведет к сокращению объемов производства и доходов. Низкие налоги усиливают стимулирование производителей и тем самым способствуют расширению производства и увеличению доходов.

Существуют разные подходы к использованию налоговых ставок с целью воздействия на экономические процессы. Одни решают возникшие в экономике проблемы с позиций спроса («экономика спроса»), другие - с позиций предложения («экономика предложения»).

Представители экономики спроса, к числу которых относятся кейнсианцы, например, предлагают при повышении темпов инфляции вводить более высокие налоги. Совокупные доходы и покупательная способность общества уменьшаются, что ведет к ограничению спроса. В результате цены снижаются и инфляция затухает.

Сторонники экономики предложения, наоборот, советуют снижать налоги, что стимулирует производство, ведет к увеличению предложения и снижению темпов инфляции. Они полагают, что высокие налоги увеличивают издержки предприятий, которые перекладываются на потребителя в форме более высоких цен, вызывая тем самым усиление инфляции.

В результате возникает дилемма: представители экономики спроса считают, что спрос создает свое собственное предложение, а сторонники экономики предложения полагают, что предложение создает себе свой спрос. Решение этой дилеммы не имеет однозначного ответа.

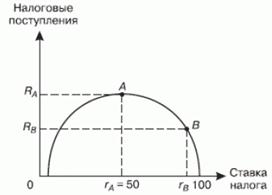

В то же время американский экономист Артур Лаффер в начале 1980-х гг. установил, что при повышении ставки налогов доходы государства сначала увеличиваются. Но, если налоговая ставка превысит некую границу, доходы от налоговых поступлений начнут уменьшаться, так как слишком высокие налоги снижают у людей желание работать в «светлой» легальной экономике. Чем выше ставка налога, тем ниже объемы производства и меньше доходы государства. Отображенная графически взаимосвязь между ставками налогов и налоговыми поступлениями получила название кривой Лаффера (рис. 22.1).

Рис. 22.1. Кривая Лаффера

Графическое изображение кривой свидетельствует о том, что при нулевой ставке налога поступления в бюджет отсутствуют, при 100 %-ной ставке поступления в бюджет также отсутствуют. В легальной экономике при отсутствии дохода никто работать не желает, население и предприниматели уходят в теневую экономику. В остальных случаях производители будут работать и платить налоги, которые поступают в бюджет.

Максимальная величина налоговых поступлений в бюджет достигается в точке А при налоговой ставке rд = 50 %. Если экономика, находящаяся справа от точки А, сместится в точку В, то уменьшение уровня налоговой ставки до rB в краткосрочном периоде приведет к временному сокращению налоговых поступлений в бюджет, а в долгосрочном периоде - к их увеличению (повышение стимулов к труду приведет к расширению предпринимательской деятельности в легальной экономике).

Следует иметь в виду, что на практике идеи А. Лаффера использовать достаточно трудно, так как кривая Лаффера не дает ответа на вопрос о том, какая ставка налога является максимальной. В разных странах используются различные налоговые ставки, величины которых обусловлены налоговой политикой государства; величиной и структурой государственного сектора; состоянием экономического положения страны и т. д. Считается, что высшая ставка подоходного налогообложения колеблется в пределах 50-70 %.

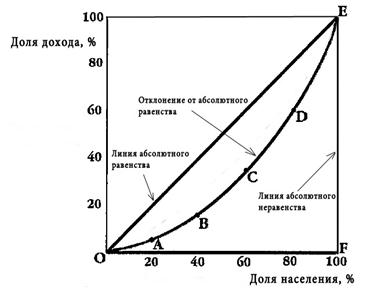

Кривая Лоренца (lorenz curve) — график, демонстрирующий степень неравенства в распределении дохода в обществе, отрасли, а также степени неравенства в распределении богатства. Если обратиться к кривой Лоренца показывающей степень неравенства в распределении дохода в обществе, то график или кривая Лоренца будет отражать долю дохода, приходящуюся на различные группы населения сформированные на основании размера дохода, который они получают.

Неравенство доходов в конце XIX - начале XX века стало объектом изучения многих экономистов США и Западной Европы. Центральной проблемой изучения является оценка справедливости и эффективности сложившегося в рыночной экономике распределения доходов и богатства. В 1905 году американский статистик Макс Лоренц разработал метод оценки распределения доходов, получивший название кривой Лоренца.

|

| Кривая Лоренца |

На оси абсцисс откладывается доля населения, а на оси ординат — доля доходов в обществе в процентном отношении. Как видно из графика, в обществе всегда имеет место быть неравенство в распределении доходов, что отражает кривая OABCDE — кривая Лоренца. Например, первые 20% населения могут получать 5% доходов, 40% населения — 15% доходов, 60% населения — 35% доходов, 80% населения — 60% доходов, ну и естественно 100% населения — 100% доходов.

Если бы в обществе было бы равное распредение дохода, то кривая Лоренца приняла бы вид прямой (биссектриса на графике), называемая линией абсолютного равенства, и, наконец, если бы в обществе весь доход получали только 1% населения, то на графике это выразилось бы вертикальной прямой линией, называемой линией абсолютного неравенства.

На основании кривой Лоренца можно вывести коэффициент Джинни.

|

|

|

|

|

Дата добавления: 2014-11-18; Просмотров: 2963; Нарушение авторских прав?; Мы поможем в написании вашей работы!