КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Весовая и балльная оценки показателей оценки доходности

|

|

|

|

| N п/п | Условное обозначение | Значения (%) | Вес | |||

| 1 балл | 2 балла | 3 балла | 4 балла | |||

| ПД10 | ≥1.4 | [0.7;1.4) | [0;0.7) | <0 | ||

| ПД20 | ≥4 | [1;4) | [0;1) | <0 | ||

| ПД3 | ≤60 | (60;85] | (85;100] | >100 | ||

| ПД4 | ≥5 | [3;5) | [1;3) | <1 | ||

| ПД5 | ≥12 | [8;12) | [4;8) | <4 |

Источник: Указание Банка России №2005-У от 30 апреля 2008 г. «Об оценке экономического положения банков»

Итоговые значения показателей доходностей должны быть целым числом. Округление до целого значения происходит в случае, если дробная часть имеет значение меньше 0.35, в противном случае – округление до целой части числа, на единицу большую самой целой части. Итоговый результат дает характеристику доходности: 1 – «хорошее» состояние, 2 – «удовлетворительное», 3 – «сомнительное», 4 – «неудовлетворительное».

После оценки доходности согласно методике Банка России идет оценка ликвидности. Рассчитываются показатели мгновенной, общей краткосрочной, текущей ликвидностей, зависимости от межбанковского рынка, структуры заимствованных средств, риска вексельных обязательств (собственных), а также риска крупных вкладчиков и кредиторов.

В первую очередь вычисляется общая краткосрочная ликвидность (ПЛ1). Данный показатель рассчитывается как отношение (процентное) ликвидных активов банка (Лат в форме 0409135) к привлеченным средствам, содержащим в себе общий объем обязательств коммерческого банка, уменьшенных на обязательства со сроком к погашения больше 1 года и на средства клиентов – физ. лиц со сроком к погашению больше 1 года.

Далее вычисляем показатель (ПЛ2) мгновенной ликвидности. Фактически ПЛ2 соответствует обязательному нормативу Н2, рассчитанного согласно Инструкции ЦБ РФ №139-И.

На следующем шаге рассчитываем показатель (ПЛ3) текущей ликвидности. Фактически ПЛ3 соответствует обязательному нормативу Н3, рассчитанного согласно Инструкции ЦБ РФ №139-И.

Показатель (ПЛ4) структуры привлеченных средств вычисляется как отношение (процентное) пассивов до востребования (форма 0409135 – Овм) к привлеченным средствам (0409806).

После ПЛ4 находим значение показателя ПЛ5 – зависимость от межбанковского рынка. Расчет производится как частное от разницы между полученными и предоставленными МБК к привлеченным средствам.

Далее находим показатель (ПЛ6) риска собственных обязательств, приходящихся на векселя. Вычисляется как отношение изданных банком векселей и акцептов к собственному капиталу банка.

Седьмым показателем (ПЛ7) в данной категории является коэффициент небанковских ссуд. Находится как частное от деления ссуд, предоставленных клиентам (некредитным организациям) к средствам клиентов и выпущенным долговым обязательствам (форма 0409806).

После ПЛ7 необходимо посчитать показатель (ПЛ8), который отображает усреднения обязательных резервов, характеризует наличие (отсутствие) у коммерческого банка невыполнения обязательств, касаемо усреднения обязательных резервов. Если у банка отсутствуют нарушения, то ПЛ8 не рассчитывается.

Далее рассчитываем показатель (ПЛ10). Он отображает риск, приходящийся на крупных вкладчиков и кредиторов. Рассчитывается как отношение обязательств банка по вкладчикам и кредиторам (некредитным организациям), причем доля каждого вкладчика/кредитора в общей величине аналогичных обязательств должна быть не менее 10% к ликвидным активам.

Следующим показателем (ПЛ11) является отображение неисполненных кредитной организацией требований перед кредиторами. Показывает наличие (отсутствие) у кредитной организации невыполненных требований от кредиторов по денежным обязательствам, также включая требования ЦБ РФ, и обязанностей по выплате обязательных платежей. Если у банка отсутствуют нарушения, то ПЛ11 не рассчитывается.

ПЛ9 – показатель обязательных резервов. Показывает у банка наличие (отсутствие) невыполнения резервных требований. Если у банка отсутствуют нарушения, то ПЛ9 не рассчитывается.

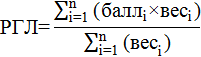

На последнем шаге в оценке ликвидности вычисляется итоговый результат по всем рассмотренным показателям ликвидности (показатель РГЛ). РГЛ вычисляется как среднее взвешенное всех показателей, рассчитанных ранее по ликвидности, по следующей формуле:

, (4)

, (4)

где:

баллi – балльная оценка рассчитанного выше показателя (балл – от 1 до 4);

весi – весовая оценка показателей по шкале значимости (относительной): 1 – 3;

n – количество показателей, включаемых в расчет РГЛ.

Таблица 4.

|

|

|

|

|

Дата добавления: 2014-11-29; Просмотров: 527; Нарушение авторских прав?; Мы поможем в написании вашей работы!