КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тема: Оцінка ефективності виробничих та фінансових інвестицій

|

|

|

|

Мета: вміти здійснити оцінку інвестицій, знати методику, чинники підвищення ефективності капітальних вкладень, поняття інвестиційного проекту.

План

1. Методика оцінки ефективності виробничих інвестицій (капітальних вкладень).

2. Особливості оцінки ефективності випуску і реалізації цінних паперів.

3. Основні чинники підвищення ефективності капітальних вкладень.

4. Важелі підвищення ефективності обігу цінних паперів.

5. Інвестиційні проекти підприємства та організацій. Цикл, фази та етапи обґрунтування інвестиційного проекту. Фінансовий план та оцінка ефективності інвестиційного проекту.

1. Ефективність виробництва інвестицій характеризує економічні, соціальні або інші результати і господарська доцільність їхнього здійснення. Основою оцінки доцільності капітальних витрат є порівнювання вигідності того чи іншого проекту за умови обмеженості капіталу як ресурсу та забезпечення найбільших прибутків через реалізацію найліпшого з кількох проектів інвестицій.

Офіційна методика оцінювання ефективності (доцільності) капітальних вкладень передусім визначає загальні положення:

1) розрахунки економічної ефективності капітальних вкладень застосовується за розробки різних проектних і планових документів, оптимізації розподілу реальних інвестицій за різними формами відтворення ОФ;

2) у розрахунках визначають загальну економічну ефективність, як відношення ефекту (результату) до суми капітальних витрат, що зумовили свій ефект;

3) з метою всебічного обґрунтування та аналізу економічної ефективності капітальних вкладень, виявлення резервів її підвищення використовують суму показників:

а) узагальнених:

1. період окупності капітальних витрат;

2. капіталомісткість;

б) поодиноких:

1. продуктивність праці;

2. якість і технічний рівень продукції;

3. фондовіддача;

4. матеріаломісткість (енергоємність);

5. собівартість;

6. тривалість інвестиційного циклу;

7. величина соціального ефекту;

8.показникики, що характеризують поліпшення стану навколишнього середовища.

4) за визначення ефективності капітальних вкладень має бути включений вплив на сумарний ефект, так званих не інвестиційних чинників, тобто заходів, здійснення яких не потребує капітальних вкладень.

3. У практиці господарювання підприємств приймаються різноманітні рішення, зв’язані з інвестуванням виробництва й соціальної інфраструктури. З огляду на це заведено розрізняти загальну (абсолютну) та порівняльну (оцінку доцільності) ефективність капітальних вкладень.

Абсолютна ефективність капітальних витрат показує загальну величину їхньої віддачі (їхню результативність) на тому чи тому підприємстві. Їх розрахунки потрібні для оцінки очікуваного або фактичного ефекту від реальних інвестицій за певний період часу.

Абсолютну ефективність визначають за двома показниками:

1) коефіцієнт економічної ефективності (прибутковості) капітальних витрат:

а) для окремих проектів або форм відтворення ОФ діючих (Ер) підприємств:

приріст прибутку (зниження собівартості)

Е´ р = ————————————————————

капітальні вкладення

б) для підприємств (окремих цехів і виробничих об’єктів), що будуються

загальна сума прибутку

Е р´´= ————————————————————

кошторисна вартість проекту

2) обернений до Е р – період (строк) окупності капітальних вкладень

Т р = ——

Е р

Порівняльна ефективність капітальних вкладень визначається лише тоді, коли є кілька інвестиційних проектів. Вона характеризує переваги якогось одного проекту капітальних витрат проти іншого або інших. Розрахунок порівняльної ефективності здійснюється з метою визначення ліпшого з можливих проектів інвестування виробництва.

Проект капітальних вкладень визнають доцільним (ефективним) за умови, коли Е´ р ≥ Е н,

де Е н – нормативний коефіцієнт, що встановлюється централізовано Міністерство - на певний період.

Визначення порівняльної ефективності реальних інвестицій здійснюється через обчислення показника так званих зведень витрат Z за формулою

Z = Ci + Ен · К,

де Ci – поточні витрати (собівартість) за і-м проектом;

К – капітальні вкладення за і-м проектом

Економічна ефективність капітальних вкладень визначають з урахуванням чинника часу. З цією метою інвестиції більш пізніх років приводять до одного розрахункового року множенням їх на спеціальний коефіцієнт L, який обчислюється:

t – 1

L = 1/ (1 + hn),

де hn – нормативне приведення різночасних витрат, що дорівнює 0,08

t – період приведення (t-й рік)

Основні методичні положення щодо визначення доцільності інвестицій того чи того суб’єкта господарювання відображаються в узгодженні розрахунків і логічних дій, що здійснюється поетапно у певній послідовності:

І етап – розрахунок початкових інвестицій на підставі наявних цифрових даних щодо всіх елементів, які входять до складу початкових капітальних витрат і початкового доходу підприємства.

ІІ етап – визначення бездоганних і безпечних грошових потоків за кожний рік розрахункового періоду, враховуючи всі види доходів підприємства, суми амортизаційних відрахувань.

ІІІ етап – встановлення теперішньої вартості майбутніх грошових потоків із використанням коефіцієнту L.

IV етап – обчислення чистої теперішньої вартості грошових потоків та оцінка за методом застосування ТВ.

5.Значні інвестиційні ресурси реально витрачаються зазвичай після розробки і затвердження конкретного інвестиційного проекту підприємства або організації, під яким розуміють певний комплекс документів стосовно змісту та умов реалізації відповідних  заходів для досягнення поставленої мети (розвиток техніко-технологічної бази, започаткування виготовлення нової продукції, здійснення будь-яких нових методів або форм організації діяльності тощо).

заходів для досягнення поставленої мети (розвиток техніко-технологічної бази, започаткування виготовлення нової продукції, здійснення будь-яких нових методів або форм організації діяльності тощо).

При ньому здійснення передбачених інвестиційним проектом заходів має обов'язково дати позитивний економічний або соціальний ефект від реалізованих інвестицій.

Розробка та реалізація інвестиційного проекту виробничого спрямування охоплюють певний проміжок часу від виникнення відповідної ідеї до практичної її реалізації (уведення в дію нового виробничого об'єкта, започаткування продукування нового виробу, здійснення організаційного нововведення).

Цей проміжок часу називають циклом інвестиційного проекту (або інвестиційним циклом) Він включає три фази: 1) передінвестиційну (попередні дослідження до остаточного прийняття інвестиційного рішення); 2) власне інвестиційну (проектування, укладення контрактів, спорудження чи облаштування виробничих та інших приміщень, навчання персоналу); 3) виробничу (введення в експлуатацію і започаткування господарської діяльності підприємства чи організації після практичної реалізації проектних рішень).

Передінвестиційна фаза інвестиційного проекту здебільшого складається з трьох стадій: аналітичної, проектної та оцінної.

Перша (аналітична) стадія передбачає узагальнення інформації про необхідність інвестування в конкретний об'єкт, можливості потенційних інвесторів, стан забезпечення цього об'єкта персоналом належної кваліфікації, власні матеріальні ресурси об'єкта. Головною метою цієї стадії є привертання уваги до тієї чи тієї інвестиційної пропозиції.

Друга (проектна) стадія охоплює: а) попереднє обґрунтування: б) допоміжні (функціональні) дослідження; в) техніко-економічне обґрунтування інвестиційного проекту. На етапі допоміжних (функціональних) досліджень здійснюється детальне опрацювання конкретних аспектів проекту. Ці дослідження для великомасштабних інвестиційних пропозицій проводяться обов’язково за такими напрямами:

• прогнозування попиту на товари, що вироблятимуться, з урахуванням очікуваного проникнення на ринок;

• виявлення міри доступності необхідних сировини і матеріалів, проведення потрібних лабораторно-експериментальних випробувань;

• вивчення місця розміщення виробництва (передовсім для проектів, де транспортні витрати можуть бути визначальним 196 чинником)

• оцінка економічного й техногенного впливу об'єкта виробництва (діяльності) на навколишнє середовище;

• дослідження оптимальних масштабів виробництва (діяльності) з урахуванням альтернативних технологій, інвестиційних ресурсів, виробничих витрат та очікуваних цін на продукцію (послуги);

• вибір комплекту технологічного устаткування з урахуванням кількості й можливостей постачальників та обсягів інвестиційних ресурсів на альтернативній основі.

Етап техніко-економічного обґрунтування інвестиційного проекту, коли приймається рішення про наявність технічних, екологічних, економічних і комерційних передумов для його практичної реалізації, здійснюється за схемою табл. 1

На третій (оцінній) стадії передінвестиційної фази проекту юридичними (фізичними) особами, які готові підтримати ідею проекту, усі його технічні, організаційні та фінансові аспекти, приймається остаточне рішення про інвестування.

Інвестиційна фаза циклу інвестиційного проекту зазвичай охоплює такі види робіт:

• формування юридичного, фінансового та організаційного базису (підготовка засновницьких документів, вибір технологій, прийняття рішення про організаційну структуру управління майбутнім

виробничим підприємством чи об'єктом);

• детальне проектування й контрактація (підготовка території

під забудову; остаточний вибір технології та устаткування; планування і проектування будівництва; проведення торгів — тендеринг;

переговори й контрактація між усіма сторонами, які беруть участь

у реалізації проекту);

• будівництво (будівельні роботи, установлення та монтування

обладнання; здача готового виробничого об'єкта в експлуатацію):

• виробничий маркетинг (маркетингова підготовка ринку до

появи на ньому нової продукції; маркетинг поставок на ринок нової продукції);

• організація і проведення навчання експлуатаційного персоналу для новоспорудженого підприємства (об'єкта);

• уведення в експлуатацію новоспорудженого підприємства чи

іншого виробничого об'єкта (складання й затвердження акта державної комісії про введення в експлуатацію нового виробничого

об'єкта).

Після проведення необхідних досліджень, що передують прийняттю інвестиційного рішення, складається бізнес-план — максимально компактний за змістом і стандартний за формою документ, що в ньому викладено головне спрямування інвестиційного проекту та його основні технічні й фінансово-економічні параметри.

Кількість розділів і деталізація бізнес-плану інвестиційного проекту залежать від його масштабності й конкретної сфери діяльності.

Такий бізнес-план формується як підстава для отримання фінансової підтримки від потенційних інвесторів: саме для них його передовсім і призначено. Його використовують також комерційні банки для формування власного кредитно-інвестиційного портфеля і наступного надання кредитів підприємцям, підприємствам та організаціям, які розробили і подали бізнес-плани інвестиційних проектів.

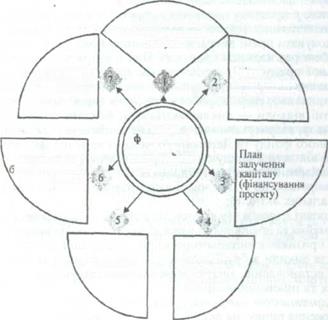

Найважливішою складовою бізнес-плану та інвестиційного проекту в цілому є фінансовий план, який складається на 3 -5 років за певною схемою проекту (рис. 1).

|

Прогнозування обсягів реалізації (продажу) продукції здійснюється у вигляді таблиці за такою схемою: 1) найменування продукції; 2) фізичний обсяг реалізації; 3) ціна реалізації одиниці продукції; 4) сума реалізації без ПДВ та акцизу (3 х 2): 5) обсяг ПДВ та акцизу; 6) виручка від реалізації з ПДВ та акцизом (4 + 5). При цьому обсяг і суми реалізації прогнозуються окремо для продажу на внутрішньому та зовнішньому ринках. У процесі прогнозування обсягів реалізації треба також ураховувати: час збуту; затримку платежів; частку продажу з оплатою в кредит і з авансом. У разі застосування системи знижок сума реалізації прогнозується з урахуванням усіх знижок.

| Прогнозування обсягів реалізації продукції |

| Показники ефективності проекту |

| Оцінка інвестиційних витрат проекту |

| Розділи фінансового плану інвестиційного проекту |

| Прогнозний бухгалтерський баланс |

| Баланс грошових потоків |

| Розрахунок поточних витрат за проектом |

| Рис. 1 Основні розділи фінансового плану інвестиційного проекту (підприємця, підприємства, організації). |

До інвестиційних витрат проекту відносять інвестиції, що забезпечують його підготовку й реалізацію. Інвестиційні витрати можна розділити на капітальні та поточні. Капітальні витрати включають витрати на: 1) передінвестиційні дослідження й підготовчі роботи; 2) оренду та освоєння земельної ділянки; 3) будівлі і споруди, будівельно-монтажні роботи; 4) інфраструктуру; 5) технологію та устаткування; 6) пусконалагоджувальні роботи. До складу поточних входять витрати на підготовку експлуатаційних кадрів, накладні витрати та оборотні кошти.

План залучення капіталу передбачає конкретні джерела фінансування проекту: внутрішні — власні кошти, залучені кошти, державні субсидії, кредити комерційних банків; зовнішні — кредити міжнародних фінансових організацій, кредити іноземних банків, технічна допомога (гранти), портфельні іноземні інвестиції, прямі іноземні інвестиції. За статтями «Власні кошти» і «Прямі іноземні інвестиції» інвестиційні витрати відшкодовуються за рахунок грошових коштів, а також матеріальних і нематеріальних активів інвесторів. Якщо джерелами фінансування служать залучені кошти й портфельні іноземні інвестиції, то це означає, що ініціатори інвестиційного проекту залучають кошти інших інвесторів (юридичних чи фізичних осіб) через продаж акцій та інших цінних паперів. За статтею «Кредити міжнародних фінансових організацій» фіксується обсяг фінансових коштів, які пропонуються (надаються) Всесвітнім банком. Міжнародним валютним фондом. Європейським банком реконструкції та розвитку, іншими подібними організаціями. При цьому загальні обсяги інвестиційних витрат і джерела їхнього фінансування кількісно мають збігатися.

Метою розрахунку поточних витрат проекту є визначення загальних поточних витрат на виробництво і збут. Рекомендується розраховувати прямі витрати на одиницю продукції, а потім — на весь обсяг реалізованої продукції. Прямі витрати на одиницю реалізованої продукції охоплюють матеріальні і трудові витрати: а) сировина і матеріали: покупні комплектуючі вироби та напівфабрикати; паливо; енергія; роботи і послуги виробничого характеру; оборотні відходи — виключаються; б) основна заробітна плата персоналу; відрахування на державне соціальне страхування і до Пенсійного фонду та Державного фонду сприяння зайнятості; додаткові виплати з фонду оплати праці. До непрямих витрат на обсяг реалізованої продукції відносять:

• амортизацію (у тім числі амортизацію основних фондів нематеріальних активів);

• рентні платежі (у тім числі: платежі на обов'язкове страхування майна та працівників; платежі на страхування іноземних інвесторів і ризиків зовнішньоторговельних операцій; плату за землю; плату за викиди забруднюючих речовин і розміщення відходів у межах встановлених лімітів; обов'язкові відрахування до позабюджетних та інноваційних фондів);

маркетингові витрати (у тім числі: витрати на комплексне дослідження ринку; на рекламу; на сертифікацію і збут продукції, включаючи експортне мито; на проведення виставок, ярмарок, ділових переговорів тощо);

• адміністративні витрати (у тім числі: оплату послуг зв'язку і банків; оплату аудиторських, ремонтно-сервісних і комунальних послуг; офісно-господарські. представницькі та канцелярські витрати: витрати на службові відрядження);

• виплату відсотків за кредити банків;

• невиробничі витрати;

• інші операційні витрати.

Отже, загальна сума поточних витрат на виробництво і збут продукції включає прямі матеріальні та трудові витрат, а також операційні (непрямі) витрати.

Баланс грошових потоків за своєю сутністю підсумовує розрахунки попередніх розділів фінансового плану, характеризує рух грошових потоків, передбачає можливі «вузькі місця» в оплаті заборгованості та інших грошових зобов'язань, відображає джерела фінансування інвестиційного проекту. Він складається за такою схемою: 1) грошові кошти на початок року; 2) надходження коштів (реалізована продукція з ПДВ та акцизом, різноманітні доходи та інші грошові надходження); 3) загальна кількість наявних грошових коштів (1 + 2): 4) грошові платежі стороннім організаціям (інвестиційні і поточні витрати,, усі види податків, платежі за кредитами, виплата дивідендів, погашення заборгованості тощо); 5) повна сума грошових виплат на сторону; 6) грошові кошти па кінець року (З - 5). Одночасно зі зведеним балансом грошових потоків мас формуватися план прибутків з метою визначення величини прибутку, що підлягає оподаткуванню.

Прогнозний бухгалтерський баланс складається на кінець кожного року реалізації проекту для визначення "вузьких місць". Методика прогнозування зазвичай базується на аналітичній оцінці руху грошових коштів та інших активів і зміні пасивів, виходячи з базових бухгалтерських проводок.

До основних показників ефективності інвестиційного проекту належать такі:

• чистий приведений дохід (ЧПД). що відображає абсолютну

величину економічного ефекту від реалізації інвестицій, тобто

ЧПД = ГП-1К, (1.1)

де ГП — теперішня (дисконтована майбутня) вартість грошового потоку; ІК — сума інвестиційних коштів за проектом, що реалізується;

• індекс дохідності (ІД) характеризує співвідношення дисконтованих — грошового потоку (ГП) та інвестиційних коштів (ІК),

тобто

ІД = ГП/ІК; (1.2)

• термін окупності (ТО), тобто термін повернення авансованих інвестиційних коштів, що базується на величині грошового потоку з приведенням його абсолютної величини до теперішньої вартості (із застосуванням дисконтного множника). Для його обчислення можна використовувати формулу

ТО = ІК/ГП, (1.3)

де ГП '— середньорічна величина грошового потоку за певний період.

Для точнішого визначення цього показника знаходять такий проміжок часу (кількість місяців, років), коли інвестиційні витрати за абсолютною величиною зрівняються з грошовим потоком (за наростаючим підсумком).

Таблиця 1 - ТЕХНІКО-ЕКОНОМІЧНЕ ОБГРУНТУВАННЯ ІНВЕСТИЦІЙНОГО ПРОЕКТУ

| Розділ ТЕО | Структура розділу |

| 1 Основна ідея проекту | 1.1. Ідея проекту 1.2. Спонсори проекту 1.3 Головні відомості про проект |

| 2. Аналіз ринку і стратегія маркетинг)' | 2.1. Загальноекономічний аналіз 2.2 Дослідження ринку 2.3 Основи проектної стратегії 2.4. Основна концепція маркетингу 2.5. Витрати й доходи маркетингу |

| 3. Сировина матеріали та комплектуючі вироби | 3.1. Специфікація потреби в сировині, матеріалах і комплектуючих виробах 3.2. Доступність матеріальних ресурсів 3.3. Стратегія поставок, витрати на матеріали та комплектуючі вироби |

| 4. Місцезнаходження і навколишнє середовище | 4.1. Аналіз місцезнаходження та навколишнього середовища 4.2. Остаточний вибір пункту розміщення об’єкта та оцінка витрат |

| 5. Інженерно-технологічна частина проекту | 5 1. Виробнича програма і виробнича потужність 5.2. Вибір технології, детальний план та інженерні основи проекту 5.3. Вибір обладнання, будівельно-монтажні роботи |

| 6. Організаційні й накладні витрати | 6.1. Організація та управління об'єктом 6 2. Організаційне проектування 6.3. Накладні витрати |

| 7. Трудові ресурси (персонал) | 7.1. Потреба в окремих категоріях персоналу 7.2. Оцінка витрат на його утримання |

| 8. Планування процесу здійснення проекту | 8.1. Цілі та етапи процесу реалізації проекту 8.2. Календарний графік реалізації проекту 8.3. Розрахунки загальних витрат |

| 9. Фінансовий аналіз та оцінка ефективності інвестування | 9.1. Цілі і завдання фінансового аналізу 9.2. Аналіз втрат на реалізацію проекту 9.3. Методи економічної оцінки інвестиційного проекту 9.4. Фінансування проекту 9.5. Фінансові та економічні показники діяльності підприємства (організації) |

|

|

|

|

|

Дата добавления: 2015-05-23; Просмотров: 1295; Нарушение авторских прав?; Мы поможем в написании вашей работы!