КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Аналіз джерел формування майна підприємства

|

|

|

|

Розділ 5

5.1. Теоретичні основи методології здійснення аналізу

5.1. Теоретичні основи методології здійснення аналізу

У сучасних умовах господарювання структура джерел формування майна с тим чинником, який має безпосередній вплив на фінансовий стан підприємства — його платоспроможність і ліквідність, величину доходу, рентабельність діяльності. Результати даного тематичного аналізу дають змогу підвищити ефективність управлінських рішень щодо забезпечення:

1. Максимізації прибутку. Реалізація цієї мети досягається за умови наявності у підприємства необхідної суми фінансових ресурсів, сформованої при мінімальному рівні фінансових витрат, раціонального їх розміщення та ефективного використання.

1. Фінансової рівноваги підприємства в процесі його розвитку,

що сприяє тривалому безризиковому розвитку підприємства та поступальному розширенню обсягів його господарської діяльності.

2. Максимізації ринкової вартості підприємства.

Для втілення в життя зазначених цілей управління аналіз джерел формування майна передбачає вирішення таких завдань:

• дослідження наявності капіталу, його достатності для забезпечення необхідних темпів економічного розвитку підприємства. Для цього визначають загальний розмір капіталу, порівнюють його з величиною необхідного підприємству майна, оцінюють до

цільність залучення різних форм капіталу з відповідних джерел, вивчають обрані підприємством схеми фінансування оборотних та необоротних активів;

• аналіз дохідності капіталу при певному рівні фінансового ризику. Оцінка дохідності (рентабельності) капіталу на стадії його формування передбачає визначення середньорічної його вартості, здійснення аналізу співвідношення власного і позикового капіталу, дослідження форм залучення останнього з позиції генерування відповідного рівня прибутку. Вирішуючи це завдання, слід пам'ятати про прямий зв'язок, що існує між рівнем дохідності капіталу та рівнем фінансового ризику, пов'язаного з процесом його формування. Тому при здійсненні оцінки дохідності капіталу, що формується, рекомендується визначати і враховувати допустиму для підприємства межу фінансового ризику;

1)здійснення оцінки фінансового ризику, пов'язаного з формуванням капіталу, при певному рівні його дохідності. У процесі виконання цього завдання насамперед аналізують рівень ризику, фактори, що на нього впливають, а також резерви його зниження. Мінімізація рівней ризиків може бути забезпечена шляхом диверсифікації форм капіталу, що залучається, оптимізації структури

джерел його формування, запобігання окремим фінансовим ризикам, ефективних форм їх внутрішнього та зовнішнього страхування;

2)проведення оцінки фінансової рівноваги підприємства в

процесі його розвитку. Для цього аналізують рівень фінансової стійкості та платоспроможності підприємства на всіх етапах його розвитку, оцінюють структуру капіталу з позиції її оптимальності, досліджують обсяги авансування джерел у високоліквідні види активів, порівнюють фактичну їх величину з необхідною;

3)аналіз фінансової гнучкості підприємства, тобто здатності підприємства швидко формувати необхідний обсяг додаткового капіталу при несподіваному виникненні високоефективних інвестиційних пропозицій або нових можливостях прискорення економічного зростання. Слід зауважити, що необхідна фінансова гнучкість забезпечується в процесі формування капіталу за рахунок оптимізації співвідношення власних і позикових його видів,

довго- та короткострокових форм його залучення, зменшення рівня фінансових ризиків.

Наведені завдання аналізу формування капіталу підприємства тісно взаємозв'язані, хоча деякі з них підпорядковані різноспрямованим цілям управління (наприклад, забезпечення умов досягнення максимальної дохідності капіталу та мінімізації фінансового ризику, пов'язаного з його формуванням; накопичення достатнього обсягу капіталу та забезпечення постійної рівноваги підприємства в процесі його розвитку тощо). Тому в процесі формування капіталу підприємства окремі завдання аналізу мають бути узгоджені між собою і вирішуватися з позиції оптимальності для найбільш ефективної реалізації головної мети управління.

Головна мета аналізу джерел формування майна полягає не тільки в тому, щоб установити й оцінити структуру та динаміку джерел коштів і напрямів його розміщення, а й у тому, щоб оцінити ступінь впливу на фінансовий стан підприємства додатково залученого капіталу.

Перш ніж перейти до висвітлення основних аспектів аналізу, вважаємо за потрібне розглянути поняття капіталу, оскільки від правильного його розуміння значною мірою залежить наукова оцінка економічних відносин, які виникають у результаті функціонування підприємства.

Багато дослідників вважають, що капітал — це сукупність засобів виробництва, які приносять дохід їхньому власникові. А. Сміт розглядав капітал як запас, що використовусться для господарських потреб і приносить дохід; Д. Рікардо — як ту частину багатства, що використовується у виробництві і складається з інструментів, матеріалів, машин; Дж. С. Мілль — як попередньо накопичений запас продуктів минулої праці, який забезпечує необхідні для виробничої діяльності будівлі, знаряддя і матеріали, а також харчування та інші засоби існування для робітників на час виробничого процесу; А. Маршалл — як сукупність речей, без яких виробництво не могло б здійснюватися з однаковою ефективністю, але які не є безоплатними дарами природи. Перелічені підходи до визначення капіталу дещо однобокі; вони пов'язують цю категорію з сукупністю речових факторів виробництва. Отже, дослідники звертають увагу на речову форму капіталу, хоча навіть із цього боку не врахована така частина капіталу, як грошовий капітал, який ніяк не можна ототожнювати з засобами виробництва і який призначений для придбання факторів виробництва, забезпечення безперервності руху капіталу у сферах виробництва та обігу.

Крім речових факторів, так званого «фізичного капіталу», Г. Беккер, Дж. Мінсер та інші вчені вводять поняття «людський капітал», під яким розуміють витрати, що сприяють майбутньому збільшенню доходів індивідуума (надбання знань, навичок, енергія людей тощо).

Усі розглянуті підходи загалом можна охарактеризувати як народногосподарські (макроекономічні). З погляду підприємства капітал є сумою вартісної оцінки його майна та коштів, які використовуються в процесі господарської діяльності.

Для того щоб функціонувати, підприємство має авансувати кошти для придбання факторів виробництва, тобто:

а)засобів виробництва (речовий фактор);

б) робочої сили (особистий фактор).

Отже, капітал починає свій рух у сфері обігу як грошовий капітал, функцією якого є придбання елементів виробничого капіталу.

При наявності засобів виробництва і робочої сили на підприємстві здійснюється виробничий процес. Капітал тут виступає як виробничий капітал, функцією якого с виробництво товару та додаткової вартості.

Для одержання вартості та додаткової вартості в грошовій формі здійснюється реалізація виготовленого товару. При цьому капітал набуває форми товарного капіталу, головною функцією якого є реалізація товару і одержання додаткової вартості у грошовій формі.

Отже, капітал проходить три стадії і набуває відповідно трьох форм — грошової, виробничої та товарної. Такий послідовний рух називають кругообігом капіталу. Припинення руху на одній зі стадій кругообігу призводить до порушення процесу зростання капіталу. Довга затримка в одній із функціональних форм капіталу приводить до його загибелі.

Схема кругообігу капіталу така:

де Г (Г’) — гроші; Т — товар; ЗВ — засоби виробництва; РС — робоча сила; В — процес виробництва; Р — реалізація.

Отже, капітал, який спочатку був включений до сфери підприємницької діяльності у вигляді грошових коштів, у процесі виробництва матеріалізувався в продукт, що пройшов стадію реалізації, повернувся до власника у формі грошових коштів, включаючи не тільки вартість, а й додаткову вартість. Виникнення останньої зумовлено тим, що в господарській діяльності підприємства кожен із факторів виробництва відіграє свою роль. Так, вартість спожитих засобів виробництва конкретною працею переноситься у вартість готової продукції без змін. Інша справа з робочою силою. Робітник одержує заробітну плату як плату за свою робочу силу. Проте в процесі виробництва він створює нову вартість, причому більшу, ніж вартість робочої сили. І вона, як результат абстрактної праці, приєднується до перенесеної вартості.

Отже, вартість речового фактора в процесі виробництва не змінюється — яким він входить у виробництво, таким і проявляється (кількісно) у вартості нового товару. Затрати на робочу силу (заробітна плата) у процесі виробництва трансформуються в більшу величину — нову вартість. Виходячи з цього, весь витрачений капітал поділяють на дві частини: постійний і змінний'.

Постійний — це та частина капіталу, яка перетворюється в засоби виробництва і в процесі виробництва не змінює своєї величини.

Змінний — це та частина капіталу, яка витрачається на купівлю робочої сили і в процесі виробництва змінює свою величину (зростає).

Поділ капіталу на постійний і змінний дає змогу з'ясувати, що постійний капітал виступає лише як передумова для створення й збільшення вартості. Створює і збільшує вартість тільки жива робоча сила, яка своєю конкретною працею переносить стару вартість, а абстрактною працею не лише відтворює вартість робочої сили, а й створює додаткову вартість.

Оскільки капітал постійно перебуває в русі, всі його три частини (грошова, виробнича та товарна) здійснюють кругообіг. Безперервний рух капіталу у сферах виробництва й обігу, послідовне повторення стадій кругообігу перетворюють його в оборот капіталу.

У зв'язку з тим, що різні частини капіталу обертаються з різною швидкістю, майно підприємства поділяють на майно довгострокового користування, яке перебуває в обороті більш як один рік, і майно, яке використовується протягом одного циклу і повністю переносить свою вартість на знов створену продукцію. Таке майно перебуває в обороті не більше від одного року. Іншими словами, весь капітал підприємства поділяється на основний і оборотний.

Чим більше співвідношення між основним і оборотним капіталом на користь останнього, чим коротші виробничі цикли, тим швидше може обертатись капітал. Враховуючи те, що прискорення оборотності капіталу має позитивний і безпосередній вплив на розмір фінансового результату, питання раціонального його (капіталу. — Авт.) розміщення в активах підприємства належить до переліку основних управлінських завдань, спрямованих на підвищення ефективності діяльності підприємства.

Відповідно до міжнародних стандартів обліку крім фізичної виділяють фінансову концепцію капіталу.

При фінансовій концепції капіталу однією з найважливіших цілей управління є підтримування номінальної вартості інвестованого капіталу та його купівельної спроможності. Така фінансова підтримка капіталу на підприємстві забезпечується тоді, коли вартісна величина чистих активів на кінець звітного періоду перевищує аналогічний показник на початок звітного періоду, тобто коли підприємство отримує прибуток.

Слід зауважити, що останньому належить основне місце в

складі внутрішніх джерел формування власного капіталу. Це зумовлено тим, що прибуток формує переважну частину власних фінансових ресурсів, забезпечує приріст власного капіталу і відповідно зростання ринкової вартості підприємства.

Отже, на відміну від фізичної концепції капіталу, яка передбачає поділ останньої в його натурально-речовій формі (постійний - змінний, основний - оборотний), у межах фінансової концепції класифікацію капіта лу здійснюют ь у його грошовій формі.

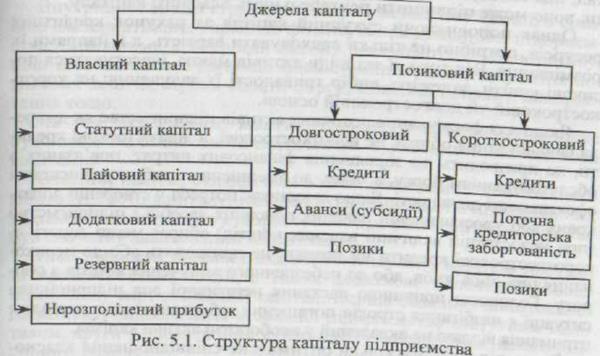

Так, за джерелами формування капітал поділяють на власний

позиковий.

Власний капітал підприємства визначається вартістю його

чистих активів, яку розраховують як різницю між вартістю майна

підприємства та його зобов'язаннями. Власний капітал

складається зі статутного, додаткового та резервного капіталу нерозподіленого прибутку.

Пазиковий капітал - це частка вартості майна підприємства, сформованого за рахунок зобов'язань, які в майбутньому мають бути погашені. До складу позикового капіталу входять довго- та короткострокові зобов'язання. Структуру капіталу підприємства подано на рис. 5.1.

Власний капітал є основою незалежності підприємства. Необхідність у власному капіталі обумовлена вимогами самофінансування. Проте потрібно враховувати, що фінансування діяльності підприємств тільки за рахунок власних коштів не завжди вигідне для нього, особливо в тих випадках, коли виробництво має сезонний характер. Тоді в окремі періоди будуть накопичуватися великі кошти на рахунках у банку, а в інші періоди їх буде бракувати. Крім того, у цьому зв'язку варто взяти до уваги рівень цін на фінансові ресурси. Якщо він невисокий, а підприємство може забезпечувати більш високий рівень віддачі на вкладений капітал, ніж сплачує за кредитні ресурси, то, залучаючи позикові кошти, воно може підвищити рентабельність власного капіталу.

Власний капітал є основою незалежності підприємства. Необхідність у власному капіталі обумовлена вимогами самофінансування. Проте потрібно враховувати, що фінансування діяльності підприємств тільки за рахунок власних коштів не завжди вигідне для нього, особливо в тих випадках, коли виробництво має сезонний характер. Тоді в окремі періоди будуть накопичуватися великі кошти на рахунках у банку, а в інші періоди їх буде бракувати. Крім того, у цьому зв'язку варто взяти до уваги рівень цін на фінансові ресурси. Якщо він невисокий, а підприємство може забезпечувати більш високий рівень віддачі на вкладений капітал, ніж сплачує за кредитні ресурси, то, залучаючи позикові кошти, воно може підвищити рентабельність власного капіталу.

Однак поповнюючи сукупний капітал за рахунок кредитних ресурсів, потрібно не тільки враховувати вартість, а й напрями їх розміщення. Від того, в які види активів мають інвестуватися позикові кошти, залежить вибір тривалості їх залучення: на короткостроковій чи довгостроковій основі.

Якщо для формування поточних активів підприємство як джерела фінансування обирає не короткострокові, а довгострокові кредити, це призводить до збільшення фінансових витрат, пов'язаних з обслуговуванням боргу, а отже, до зменшення прибутку, зниження ефективності діяльності. Якщо ж виникає потреба у створенні додаткових або удосконаленні наявних основних засобів і підприємство (при недостатній величині власних коштів) обирає менш дорогі — короткострокові кредити чи позики, це призводить або до невиконання цих обов'язків, або до небезпечного вилучення коштів з обороту. Головною причиною настання негативної для підприємства ситуації є незбігання строків погашення заборгованості з періодом отримання віддачі на вкладений у необоротні активи капітал.

Отже, від того, наскільки оптимальне співвідношення власного та позикового капіталу, раціональне його розміщення в активах підприємства, багато в чому залежить його фінансовий стан.

Аналіз джерел формування майна починають з дослідження його структури та динаміки її змін.

|

|

|

|

|

Дата добавления: 2015-05-26; Просмотров: 3112; Нарушение авторских прав?; Мы поможем в написании вашей работы!