КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Кількісна оцінка фінансової стійкості підприємства

|

|

|

|

Значна кількість чинників, що впливає на фінансову стійкість підприємства, обумовлює значною мірою відсутність в економічній літературі єдиного підходу до її визначення та оцінки. Передумовою оцінки фінансової стійкості майже в усіх методичних підходах визнається проведення аналізу фінансового стану підприємства та його оцінка за допомогою системи коефіцієнтів, які дають змогу зробити висновок про ступінь фінансової стійкості підприємства. Фінансова стійкість є однією з найважливіших характеристик фінансового стану. В Україні використовують різні методики оцінки фінансового стану підприємств. Різні системи показників оцінки фінансового стану і стали причиною існування не одного підходу до визначення та оцінки фінансової стійкості. Методичні підходи до визначення фінансової стійкості.

Фінансову стійкість підприємства оцінюють за допомогою абсолютних і відносних показників. За абсолютний показник фінансової стійкості приймають наявність власних оборотних коштів. Це розрахунковий показник. Він визначається як різниця між поточними активами і поточними зобов'язаннями

НВОК = 2р.АБ-4р.ПБ,

де 2 р. АБ — поточні активи, тобто підсумок за II розділом актину балансу; 4 р. ПБ — поточні зобов'язання, підсумок за IV розділом балансу.

Цей розрахунковий показник показує, яка сума поточних активів сформована за рахунок власного капіталу.

Джерелами формування довгострокових активів є перманентний капітал (власний та довгострокові пасиви), але можуть формуватись і за рахунок короткострокових кредитів. Поточні активи формуються за рахунок власного капіталу та короткострокових позикових коштів. Отже, поточні активи (підсумок за розділом II активу балансу) можна поділити на дві частини:

1) постійну, сформовану за рахунок постійного капіталу;

2) змінну, сформовану за рахунок поточних зобов'язань підприємства.

Наявність власного оборотного капіталу в кожний конкретний період часу буде характеризувати фінансову залежність підприємства та його стан.

За даними балансу Поліграфкомбінату «Україна» визначимо наявністьвласних оборотних коштів (НВОК).

НВОК на поч. року = 59 702,7 - 23 611,1 = 36 091,6 тис. грн.

НВОК на кінець року = 83 819,5 - 48 438,8 = 35 380,7 тис. грн.

За результатами розрахунків можна побачити, що на початок року поточні активи в сумі 36 091,6 тис. грн. були сформовані за рахунок власного капіталу, на кінець року цей показник зменшився на710,9 тис. грн, що оцінюється негативно. Якщо на початок рику у підприємства після повного погашення поточних зобов'язань залишиться ще 36 091,6 тис. грн, то на кінець року тільки 35 380,7 тис. грн (табл. 8.2).

Як видно із розрахункових показників табл. 8.2, частка власного капіталу в сумі поточних активів на початок року становила 60,4 %, а на кінець року зменшилась на 18,2 %, шо відповідає 42,2 %. Відповідно зросла частка позикового капіталу з 39,6 % на початок року до 57,8 % на кінець року, що свідчить про посилення фінансової залежності підприємства і погіршення його фінансового стану. Для успішної діяльності Поліграфкомбінату «Україна» необхідно забезпечити зростання власних оборотних коштів.

Крім абсолютних показників оцінки фінансової стійкості підприємства застосування відносних дозволяє більш детально її оцінити. Виділяють три методичних підходи щодо визначення фінансової стійкості за відносними показниками: 1) коефіцієнтний; 2) агрегатний; 3) інтегральний.

Суть коефіцієнтного підходу оцінки фінансової стійкості підприємства полягає в обчисленні та аналізі низки фінансових коефіцієнтів. Методичний підхід до визначення фінансової стійкості за допомогою фінансових коефіцієнтів є найбільш поширеним. При використанні коефіцієнтного підходу кількість фінансових коефіцієнтів коливається від одного до шістнадцяти і більше. Зокрема, Положенням про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації, затвердженим Наказом Мінфіну України та Фонду державного майна України від 26 січня 2001 р. № 49/121, визначено лише чотири коефіцієнти фінансової стійкості, хоча практикою доведено доцільність брати не менш як сім.

Єдиного загальновизнаного підходу використання інформації для кількісного визначення фінансової стійкості та її оцінки немає. Виділяють два основних підходи до визначення фінансової стійкості, відповідно до яких диференційованою є інформаційна база аналізу [5, с. 32].

За першого підходу при оцінці фінансового стану і фінансової стійкості підприємства орієнтуються винятково на дані Балансу про джерела фінансування, тобто на капітал. У цьому разі оцінку фінансової стійкості підприємства здійснюють тільки на основі даних пасиву балансу.

За другого підходу для оцінки фінансової стійкості підприємства аналізують взаємозв'язок між активом і пасивом Балансу, тобто простежують напрями використання коштів.

За першого підходу коефіцієнти, розраховані за даними пасиву балансу, є основними. Однак характеристика фінансової стійкості за допомогою таких показників буде не повною. Важливо не тільки знати, звідки залучено кошти, а й куди їх вкладено, яка структура вкладень.

Більш повним і з економічного погляду більш виправданим є другий підхід. Тому повну оцінку фінансової стійкості підприємства слід здійснювати з використанням як коефіцієнтів, розрахованих за даними пасиву балансу, так і коефіцієнтів, що відображують взаємозв'язок між джерелами формування коштів підприємства і структурою вкладень [4. с. 53].

У світовій і вітчизняній практиці розроблена система показників для оцінки фінансової стабільності поділяється на два класи.

До першого класу відносять показники із встановленими нормативними значеннями (показники ліквідності та платоспроможності), а до другого — показники без установлених нормативних іначень (показники рентабельності, ефективності управління, ділової активності) [2, с. 235, 236].

Першим етапом аналізу фінансового стану підприємства є оцінка оптимальності співвідношення власного і позикового капіталу підприємства. Ці показники окремі автори поділяють на два блоки:

1) коефіцієнти капіталізації, що характеризують фінансовий

стан підприємства з позицій структури джерел коштів;

2) коефіцієнти покриття, які характеризують фінансову стійкість з позицій витрат, пов'язаних з обслуговуванням зовнішніх джерел залучених коштів [5, с. 33].

Аналіз фінансової стійкості (платоспроможності) підприємства здійснюють за даними Балансу підприємства. Проведений аналіз характеризує структуру джерел фінансування ресурсів підприємства, суть фінансової стійкості та незалежності підприємства від зовнішніх джерел фінансування його діяльності.

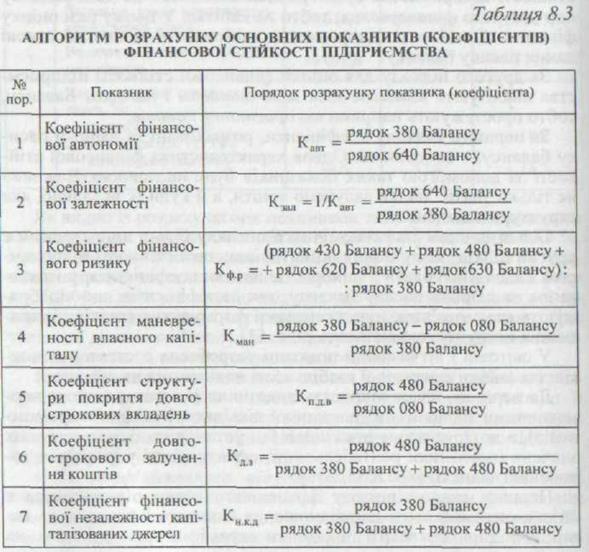

Аналіз фінансової стійкості (платоспроможності) підприємства здійснюють через розрахунок та оцінку таких коефіцієнтів (табл. 8.3).

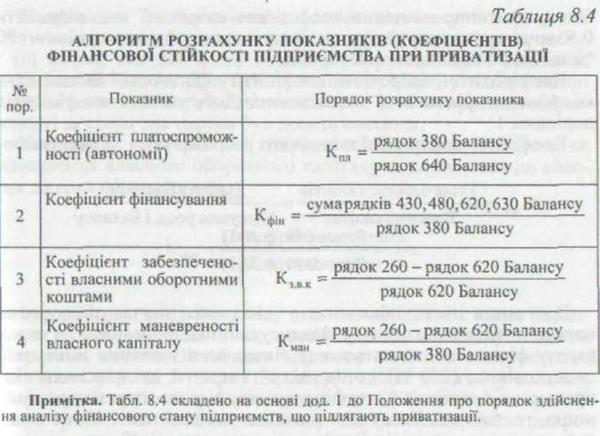

З метою забезпечення єдиного порядку і основних методичних принципів проведення аналізу фінансового стану приватизованих підприємств Мінфіном України і Фондом державного майна України встановлено скорочений перелік коефіцієнтів для оцінки фінансової стійкості (табл. 8.4).

Охарактеризуємо найбільш суттєві із коефіцієнтів капіталізації.

Коефіцієнт фінансової автономії (незалежності) (коефіцієнт концентрації власного капіталу) характеризує частку власних коштів (власного капіталу) в загальній сумі коштів, авансованих у його діяльність.

Коефіцієнт фінансової автономії розраховують за формулою

Чим вище значення цього коефіцієнта, тим більш фінансово стійким, стабільним і більш незалежним від зовнішніх кредиторів є підприємство. Вважають, що в підприємства з високою часткою власного капіталу кредитори швидше вкладають кошти, оскільки нони мають можливість погасити борги за рахунок власних коштів. Практика свідчить, що загальна сума заборгованості не повинна перевищувати суму власних джерел фінансування, тобто джерела фінансування підприємства (загальна сума капіталу) мають бути хоча б наполовину сформовані за рахунок власних коштів.

Отже, критичне значення коефіцієнта автономії має становити 0,5, хоча частка залученого капіталу в японських компаніях — 80 %, що на 58 % більше, ніж у США.

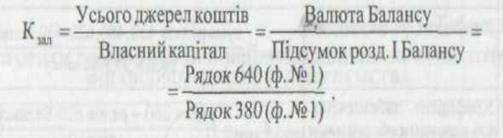

Коефіцієнтом, зворотним коефіцієнту фінансової автономії, є коефіцієнт фінансової залежності. Добуток цих коефіцієнтів дорівнює 1.

Коефіцієнт фінансової залежності розраховують за формулою

Зростання цього показника у динаміці означає збільшення частки позикових коштів у фінансуванні підприємства, а отже, втрату фінансової незалежності. Якщо його значення знижується до одиниці (100 %), то це свідчить про те, що власники підприємства повністю його фінансують, а якщо перевищує одиницю, то навпаки. Так, якщо значення коефіцієнта 1,40, це означає, що при вкладенні в активи підприємства 1,40 грн, позиченими є 40 коп.

Коефіцієнт фінансового ризику показує співвідношення залучених коштів і власного капіталу. Його обчислюють за формулою

За цим коефіцієнтом здійснюють найбільш загальну оцінку фінансової стійкості. Він показує, скільки одиниць залучених коштів припадає на кожну одиницю власних. Зростання показника в динаміці свідчить про посилення залежності підприємства від зовнішніх інвесторів і кредиторів, тобто про зниження фінансової стійкості, і навпаки.

Оптимальне значення — Кф.р < 0,5. Критичне значення — 1.

Коефіцієнт маневреності власного капіталу показує, яка частина власного оборотного капіталу перебуває в обороті, тобто у тій формі, яка дає змогу вільно маневрувати цими коштами, а яка капіталізована. Для забезпечення гнучкості у використанні власних коштів підприємства необхідно, щоб коефіцієнт маневреності за своїм значенням був досить високим.

Коефіцієнт маневреності власного капіталу розраховують як відношення власного оборотного капіталу підприємства до власних джерел фінансування

Інформацією для розрахунку цього коефіцієнта є пасив Балансу та розрахункові дані, що відображують величину власних оборотних коштів. Величину власного капіталу підприємства показують у розд. І пасиву Балансу, тоді як величину власних оборотних коштів потрібно розрахувати. Цей показник характеризує ту частину власного капіталу підприємства, яка є джерелом покриття його поточних активів. Його можна розрахувати двома способами:

1) як різницю між сумою власного капіталу та сумою необоротних активів:

Кв = Підсумок розд. 1 пасиву Балансу - Підсумок розд. І активу Балансу = рядок 380 (ф. № І) - рядок 080 (ф. № І);

2) як різницю між сумою оборотних активів і сумою власного капіталу

Отже, формула розрахунку коефіцієнта маневреності матиме такий вигляд

За своїм значенням показник — величина власних оборотних коштів може значно коливатися залежно від структури капіталу та галузевої належності підприємства. Зміни коефіцієнта маневреності можуть бути як позитивними, так і негативними. Позитивним буде незначне збільшення коефіцієнта маневреності в динаміці. Різке збільшення цього коефіцієнта не може свідчити про нормальну діяльність підприємства, оскільки зростання значення цього показника відбувається за умови або зростання власного оборотного капіталу, або при зменшенні власних джерел фінансування. Збільшення цього показника автоматично викличе зменшення інших показників, наприклад коефіцієнта фінансової автономії, що призведе до посилення залежності підприємства від кредиторів.

Для визначення оптимального значення коефіцієнта маневреності потрібно цей показник по конкретному підприємству порівняти із середнім його значенням по галузі або в суб'єктів господарювання — конкурентів.

Розрахунок коефіцієнтів капіталізації для Поліграфкомбінату «Україна» наведено в табл. 8.5.

Найчастіше, чим вищий рівень коефіцієнта фінансової автономії і нижчий коефіцієнта фінансової залежності та коефіцієнта фінансового ризику, тим стійкіший фінансовий стан підприємства. На Поліграфкомбіиаті «Україна», протягом звітного періоду коефіцієнт фінансової автономії підприємства знизився на 9,0 відсоткового пункта і збільшився показник залежності підприємства від зовнішніх інвесторів і кредиторів. Така динаміка показників фінансової автономії та фінансової залежності в даному разі не є негативною тенденцією, оскільки початкове значення наведених показників для підприємства, що аналізується, були на достатньо високому рівні.

Водночас підприємство відрізняється низьким рівнем маневреності власного капіталу, що обумовлено високою часткою власних коштів у структурі пасивів підприємства. Позитивним моментом є збільшення значення цього коефіцієнта в динаміці.

|

|

|

|

|

Дата добавления: 2015-05-26; Просмотров: 5221; Нарушение авторских прав?; Мы поможем в написании вашей работы!