КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Особливі вимоги до спеціалізованих банків

|

|

|

|

Тг

Ін у всі уст.

РК + КВР^

де Н\і - норматив загальної суми інвестування;

Кінувсіуст. - кошти, які інвестовані на придбання акцій та інших цінних паперів з нефіксованим прибутком (часток, паїв) окремо за кожною установою в портфелі банку на продаж та інвестиції;

РК - регулятивний капітал;

КВ - суми вкладень у цінні папери в портфелі банку на продаж та інвестиції, що випущені банками, і вкладень у статутні фонди установ, на суму яких зменшено регулятивний капітал;

Рфакт.ч/п - фактично створені резерви під знецінення цінних паперів у портфелі банку на продаж та інвестиції.

До коштів, що інвестуються, включаються:

■  акції та інші цінні папери з нефіксованим прибутком у портфе

акції та інші цінні папери з нефіксованим прибутком у портфе

лі банку на продаж та інвестиції, що випущені банками, фінансовими

установами та іншими емітентами;

■ вкладення в асоційовані та дочірні компанії.

Для обчислення цього нормативу в знаменнику до суми регулятивного капіталу банку додаються суми вкладень у цінні папери в портфелі банку на продаж та інвестиції, що випущені банками, і вкладень у статутні фонди установ, на суму яких зменшено регулятивний капітал.

Значення нормативу НІ2 не повинно перевищувати 60%.

Розгляньмо порядок розрахунку нормативу ризику загальної відкритої валютної позиції банку (Н13).

Діяльність банків на валютних ринках, що полягає в управлінні активами і пасивами в іноземній валюті та в банківських металах, пов'язана з валютними ризиками (одним із елементів ринкового ризику), які виникають із використанням різних валют та банківських металів під час проведення банківських операцій.

Валютна позиція - це співвідношення вимог (балансових і позабалансових) та зобов'язань (балансових і позабалансових) банку в кожній іноземній валюті та в кожному банківському металі.

За їх рівності позиція вважається закритою, за нерівності - відкритою. Відкрита валютна позиція є короткою, якщо обсяг зобов'язань за проданою валютою та банківськими металами перевищує

обсяг вимог, і довгою, якщо обсяг вимог за купленою валютою та банківськими металами перевищує обсяг зобов'язань. При цьому довга відкрита валютна позиція в розрахунку зазначається зі знаком плюс, а коротка відкрита валютна позиція - зі знаком мінус. Валютна позиція уповноваженого банку визначається щоденно, окремо щодо кожної іноземної валюти і кожного банківського металу.

З метою зменшення валютного ризику в діяльності банків Національний банк установлює норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку (Н13), зокрема обмежується ризик загальної довгої відкритої валютної позиції банку (НІЗ-1) і ризик загальної короткої відкритої валютної позиції банку (НІЗ-2).

Для розрахунку нормативу ризику загальної відкритої валютної позиції уповноважений банк приймає суму регулятивного капіталу, яка розрахована за балансом станом на початок минулого робочого дня, що передує дню розрахунку цих нормативів.

Норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку (Н13) встановлюється для обмеження ризику, пов'язаного з проведенням операцій на валютному ринку, що може призвести до значних втрат банку.

Норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку (Н13) визначається як співвідношення загальної величини відкритої валютної позиції банку за всіма іноземними валютами та банківськими металами у гривневому еквіваленті до регулятивного капіталу банку.

За кожною іноземною валютою та кожним банківським металом обчислюється підсумок за всіма балансовими і позабалансовими активами і всіма балансовими та позабалансовими зобов'язаннями банку та розраховується загальна відкрита валютна позиція банку в гривневому еквіваленті окремо за кожною іноземною валютою та кожним банківським металом (розрахунок проводиться за звітну дату).

Величина загальної відкритої валютної позиції банку визначається як сума абсолютних величин усіх довгих і коротких відкритих валютних позицій у гривневому еквіваленті (без урахування знака) за всіма іноземними валютами, за всіма банківськими металами та кожним банківським металом окремо. Розраховується за формулою:

|

ЗВВПгрн

| (5.13) |

Я,, =------- — х 100%

| (5.14) 203 |

РК

| н |

| (5.15) |

| хЮО%, |

| 13/2 |

-ВВПгрн РК

де //із - норматив ризику загальної відкритої (довгої/короткої) валютної позиції банку;

#ізл - норматив ризику загальної довгої відкритої валютної позиції банку;

Н\ з/2 - норматив ризику загальної короткої відкритої валютної позиції банку;

ЗВВПгрн - загальна відкрита валютна позиція за всіма балансовими й позабалансовими активами та зобов'язання банку за всіма іноземними валютами у гривневому еквіваленті;

ЗВВПгрн = | -ВВП | +1 +ВВП \ (5.16)

+ВВПгрн - загальна довга відкрита валютна позиція за всіма іноземними валютами у гривневому еквіваленті;

-ВВПгрн - загальна коротка відкрита валютна позиція за всіма іноземними валютами у гривневому еквіваленті;

РК - регулятивний капітал;

Нормативне значення загальної відкритої валютної позиції банку (Н13) не повинно перевищувати 35%. При цьому встановлюється обмеження ризику окремо для довгої відкритої валютної позиції та короткої відкритої валютної позиції банку:

■ загальна довга відкрита валютна позиція (НІ3-1) не може пере

вищувати 30%;

■ загальна коротка відкрита валютна позиція (НІ3-2) не повинна

перевищувати 5%.

Національний банк здійснює регулювання діяльності спеціалізованих банків і встановлює спеціальні вимоги стосовно певного виду діяльності банків. Спеціалізованим банкам та уповноваженим банкам, що спеціалізуються на здійсненні однієї чи декількох банківських операцій, залучають кошти фізичних осіб для довгострокового кредитування будівництва житла, з огляду на концентрацію ризиків установлюються спеціальні (підвищені) значення економічних нормативів для забезпечення вищого, порівняно з універсальними банками, рівня адекватності регулятивного та основного капіталу, рівня ліквідності й запобігання надмірному перекладанню банками ризиків на своїх кредиторів (вкладників).

Для спеціалізованих ощадних та іпотечних банків встановлюються спеціальні значення таких економічних нормативів:

♦ нормативу миттєвої ліквідності (Н4) - не менше 30%;

♦ нормативу максимального розміру кредитного ризику на одно

го контрагента (Н7) - не більше 5%;

♦ нормативу максимального розміру кредитів, гарантій та поруч-

ництв, наданих одному інсайдеру (Н9),- не більше 2%;

♦ нормативу максимального сукупного розміру кредитів, гарантій

та поручництв, наданих інсайдерам (Н10),- не більше 20%.

Для спеціалізованих розрахункових (клірингових) банків встановлюються спеціальні значення таких економічних нормативів:

♦ нормативу адекватності регулятивного капіталу (Н2) - не мен

ше 20%;

нормативу адекватності основного капіталу (НЗ) - не менше

12%;

нормативу миттєвої ліквідності (Н4) - не менше 90%; нормативу великих кредитних ризиків (Н8) - не більше 100%; нормативу загальної суми інвестування (НІ2) - не більше

10%;

залучення вкладів фізичних осіб не може перевищувати 5% регулятивного капіталу банку.

Для спеціалізованих інвестиційних банків установлюються спеціальні значення таких економічних нормативів:

♦ нормативу адекватності регулятивного капіталу (Н2) - не менше 20%;

нормативу адекватності основного капіталу (НЗ) - не менше

| нормативу загальної суми інвестування (НІ2) - не більше |

12%; ♦

90%;

♦ залучення вкладів фізичних осіб не повинно перевищувати 5%

регулятивного капіталу банку.

Для уповноважених банків, що залучають кошти фізичних осіб для фінансування житлового будівництва, установлюються спеціальні значення таких економічних нормативів:

♦ мінімальний розмір регулятивного капіталу банку (НІ) - не

менше ніж 35% від суми залучених коштів фізичних осіб та одночас

но не менше 5 млн євро;

•І* нормативу адекватності регулятивного капіталу (Н2) - не менше 18%;

♦І» нормативу адекватності основного капіталу (НЗ) - не менше 12%;

♦І* нормативу миттєвої ліквідності (Н4) - не менше 30%.

Значення інших економічних нормативів для спеціалізованих банків та уповноважених банків, що залучають кошти фізичних осіб для фінансування житлового будівництва, встановлюються такі

|

метичної за відповідний звітний період. Середньоарифметична сума коштів за даними щоденного балансу щодо залучених за ™Гтаийпе рюд коштів розраховується за такою формулою-

(5.17)

де Ьсі - середні залишки коштів, що використовуються для обрахування обов'язкових резервів за звітний період;

її - сума залишків коштів за станом на кожне число (дату) звітного періоду;

Ьп - сума залишків коштів за останній календарний день звітного періоду;

п - кількість календарних днів звітного періоду.

Сума залучених коштів, що приймається для розрахунку обов'язкових резервів, і залишки коштів на кореспондентському рахунку банку за вихідні та святкові дні визначаються на рівні залишків коштів за той робочий день банку, що передував вихідним чи святковим дням.

Визначена сума коштів обов'язкових резервів у національній валюті повинна перебувати на кореспондентському рахунку банку або на окремому рахунку в Національному банку України за встановлений період регулювання або за рішенням Правління Національного банку України має бути перерахована на окремий рахунок в операційному або територіальному управлінні Національного банку України. Проценти за залишками коштів обов'язкових резервів, що перебувають на кореспондентському рахунку банку або на окремому рахунку в Національному банку України, не нараховуються.

Національний банк України для різних видів зобов'язань може встановлювати диференційовані нормативи обов'язкового резервування залежно від:

> строку залучення коштів (короткострокові зобов'язання банку, довгострокові зобов'язання банку);

^ валюти зобов'язань.

Залежно від стану грошово-кредитного ринку та прогнозу його подальшого розвитку Правління Національного банку приймає окремі рішення щодо:

• звітного періоду резервування;

• нормативів обов'язкового резервування;

• складу зобов'язань банку (об'єкт резервування), до яких вста

новлюються нормативи обов'язкового резервування;

• обсягу обов'язкових резервів, який має щоденно на початок

самі, як для універсальних банків. Залежно від виду спеціалізації зазначених вище спеціалізованих банків та уповноважених банків, що залучають кошти фізичних осіб для фінансування житлового будівництва, рівня капіталу банку Національний банк може висувати до них додаткові вимоги з метою забезпечення фінансової стійкості цих банків.

§ 5. Механізм обов'язкового резервування

Національний банк України для контролю за грошовими агрегатами шляхом зниження (збільшення) грошового мультиплікатора використовує норматив обов'язкового резервування як один з інструментів здійснення грошово-кредитної політики. Обов'язкове резервування комерційних банків регулюється Положенням про порядок визначення та формування обов'язкових резервів для банків України, затвердженим постановою Правління НБУ від 21 квітня 2004 р. №172.

Національний банк України використовує нормативи обов'язкового резервування як один із монетарних інструментів для регулювання обсягів грошової маси в обігу та управління грошово-кредитним ринком без нарахування процентів за залишками коштів, що формують обов'язкові резерви.

Обов'язковому резервуванню підлягають усі залучені банком кошти юридичних і фізичних осіб як у національній, так і в іноземній валюті, за винятком кредитів, одержаних від інших банків та іноземних інвестицій, залучених від міжнародних фінансових організацій, а також коштів, залучених на умовах субординованого боргу. До залучених банками коштів належать кошти, які обліковуються на поточних, вкладних (депозитних) рахунках юридичних і фізичних осіб, а також залучені кошти, що належать юридичним і фізичним особам та відображені в балансі банку на інших рахунках бухгалтерського обліку.

Банки формують обов'язкові резерви виходячи з установлених нормативів обов'язкового резервування до зобов'язань щодо залучених банком коштів, у цілому за зведеним балансом банку з урахуванням усіх філій. Норматив обов'язкових резервів установлюється єдиним для всіх банків. Для спеціалізованих банків можуть установлюватися окремі нормативи обов'язкового резервування.

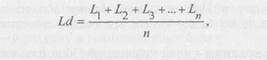

Формування обов'язкових резервів здійснюється у процентному відношенні до зобов'язань у цілому за зведеним балансом банку разом із філіями. Сума залишків коштів, що приймається для розрахунку обов'язкових резервів, визначається за формулою середньоариф-

метичної за відповідний звітний період. Середньоарифметична сума коштів за даними щоденного балансу щодо залучених за звітний період коштів розраховується за такою формулою:

|

(5.17)

де Ьа1 - середні залишки коштів, що використовуються для обрахування обов'язкових резервів за звітний період;

Ь\ - сума залишків коштів за станом на кожне число (дату) звітного періоду;

Ьп - сума залишків коштів за останній календарний день звітного періоду;

п - кількість календарних днів звітного періоду.

Сума залучених коштів, що приймається для розрахунку обов'язкових резервів, і залишки коштів на кореспондентському рахунку банку за вихідні та святкові дні визначаються на рівні залишків коштів за той робочий день банку, що передував вихідним чи святковим дням.

Визначена сума коштів обов'язкових резервів у національній валюті повинна перебувати на кореспондентському рахунку банку або на окремому рахунку в Національному банку України за встановлений період регулювання або за рішенням Правління Національного банку України має бути перерахована на окремий рахунок в операційному або територіальному управлінні Національного банку України. Проценти за залишками коштів обов'язкових резервів, що перебувають на кореспондентському рахунку банку або на окремому рахунку в Національному банку України, не нараховуються.

Національний банк України для різних видів зобов'язань може встановлювати диференційовані нормативи обов'язкового резервування залежно від:

> строку залучення коштів (короткострокові зобов'язання банку,

довгострокові зобов'язання банку);

> валюти зобов 'язань.

Залежно від стану грошово-кредитного ринку та прогнозу його подальшого розвитку Правління Національного банку приймає окремі рішення щодо:

• звітного періоду резервування;

• нормативів обов'язкового резервування;

• складу зобов'язань банку (об'єкт резервування), до яких вста

новлюються нормативи обов'язкового резервування;

• обсягу обов'язкових резервів, який має щоденно на початок

операційного дня зберігатися на кореспондентському рахунку банку в Національному банку.

операційного дня зберігатися на кореспондентському рахунку банку в Національному банку.

Звітний період резервування - це визначений строк (кількість днів), протягом якого резервуються та зберігаються на кореспондентському рахунку банку в Національному банку або на окремому рахунку в Національному банку кошти відповідно до встановлених нормативів.

Норматив резервування - це встановлений Національним банком розмір до зобов'язань щодо залучених банком коштів.

Об'єктом резервування є сума пасивів (склад зобов'язань), а за окремими активно-пасивними рахунками - пасивне сальдо за зведеним балансом банку.

Норматив обов'язкового резервування, період і механізм його застосування встановлюються за рішенням Правління Національного банку України з огляду на необхідність впливу на сферу пропозиції грошей в обігу.

Для збільшення пропозиції грошей Національний банк України зменшує норматив обов'язкового резервування, для зменшення пропозиції грошей норматив обов'язкового резервування збільшується. Зобов'язання дотримуватися нормативу обов'язкового резервування коштів у банків виникає від часу отримання банківської ліцензії.

Обсяг обов'язкових резервів, який має щоденно на початок операційного дня зберігатися на кореспондентському рахунку банку в Національному банку, установлюється для звітного періоду резервування в процентному відношенні (від 20 до 80%) до суми обов'язкових резервів за попередній звітний період резервування, визначеної без урахування покриття будь-якими активами банку.

Національний банк окремим рішенням Правління Національного банку може встановлювати на відповідні звітні періоди резервування розмір і вид активів, що можуть зараховуватися для покриття обов'язкових резервів, але не більше ніж 40% від суми активів, що можуть зараховуватися для покриття обов'язкових резервів. Про будь-які зміни в порядку визначення та формування банками обов'язкових резервів Національний банк повідомляє банкам у межах 30 календарних днів до дати їх уведення.

Банк повинен щоденно на початок операційного дня протягом звітного періоду резервування дотримуватися залишків коштів на кореспондентському рахунку банку в Національному банку в розмірі, встановленому Правлінням Національного банку на відповідний період.

Якщо банк більш як 30 разів (включаючи вихідні або святкові дні) не дотримується визначеного Національним банком щоденного на початок операційного дня обсягу коштів протягом трьох звітних періодів резервування поспіль незалежно від дотримання ним вимог

обов'язкового резервування за ці звітні періоди резервування в цілому або має суттєве погіршення фінансового стану, то територіальне управління Національного банку подає до департаменту монетарної політики Національного банку та Генерального департаменту банківського нагляду Національного банку пропозиції для розгляду питання про переведення банку в режим формування обов'язкових резервів на окремому рахунку в Національному банку.

Пропозиції про переведення банку в режим формування обов'язкових резервів на окремому рахунку в Національному банку департамент монетарної політики разом із Генеральним департаментом банківського нагляду подають на розгляд Комісії Національного банку з питань нагляду та регулювання діяльності банків (далі - Комісія). Департамент монетарної політики повідомляє територіальне управління за місцем обслуговування банку про переведення банку в режим формування обов'язкових резервів на окремому рахунку в Національному банку на наступний робочий день після прийняття відповідного рішення Комісією.

Контроль за повнотою та своєчасністю виконання банками вимог щодо дотримання нормативів обов'язкового резервування як за звітний період резервування на підставі зведеного балансу банку за звітний період, так і щоденно здійснює територіальне управління виходячи з установленого Національним банком розміру:

> порівнянням середньоарифметичної суми коштів, яка визначе

на на підставі встановлених нормативів обов'язкового резервування, з

фактичною середньоарифметичною сумою залишків коштів на корес

пондентському рахунку банку в Національному банку за відповідний

звітний період резервування згідно з наданою банком довідкою;

> порівнянням залишків коштів на кореспондентському рахунку

банку в Національному банку із щоденним на початок операційного

дня обсягом коштів, що встановлюється Національним банком для

відповідного звітного періоду резервування.

Вимоги щодо дотримання банком порядку формування обов'язкових резервів вважаються виконаними, якщо:

0 банк витримав на своєму кореспондентському рахунку в Національному банку середньоарифметичну суму залишків коштів за звітний період у розмірі, який дорівнює або перевищує фактичну середньоарифметичну суму обов'язкових резервів;

Й банк витримав на своєму кореспондентському рахунку в Національному банку щоденно на початок операційного дня обсяг коштів у розмірі, встановленому Національним банком.

Територіальне управління НБУ в перший робочий день після закінчення звітного періоду резервування засобами електронного зв'язку надає департаменту монетарної політики оперативну інфор-

мацію щодо банків, які не дотримуються нормативів обов'язкового резервування, із зазначенням суми недорезервованих коштів.

Сума недорезервованих банком коштів за звітний період резервування визначається як від'ємна різниця між середньоарифметичною сумою обов'язкових резервів і розрахованою середньоарифметичною сумою залишків коштів на кореспондентському рахунку банку в Національному банку у відповідному звітному періоді резервування.

Банк протягом двох робочих днів після закінчення звітного періоду резервування засобами електронного зв'язку подає територіальному управлінню довідку про залучені кошти та їх залишки на кореспондентському рахунку із наступним наданням цієї інформації на паперовому носії за підписом керівника та головного бухгалтера банку. Територіальне управління звіряє надану інформацію з даними щоденного балансу банку і визначає правильність дотримання банком вимог щодо формування обов'язкових резервів.

Територіальне управління на третій робочий день після звітного періоду подає департаменту монетарної політики та Генеральному департаменту банківського нагляду звіт про залучені банками кошти і розрахунок обов'язкових резервів. Про причини недотримання банками нормативів обов'язкового резервування територіальні управління повідомляють департамент монетарної політики та Генеральний департамент банківського нагляду протягом семи календарних днів після закінчення звітного періоду.

За умови переведення банку в режим формування обов'язкових резервів на окремому рахунку в Національному банку банк протягом двох робочих днів після отримання відповідного повідомлення від територіального управління має перерахувати кошти обов'язкових резервів у повному обсязі відповідно до встановлених нормативів за звітний період на окремий рахунок, відкритий у Національному банку. Довідку про залучені кошти та стан перерахування коштів обов'язкових резервів на окремий рахунок у Національному банку банки подають засобами електронного зв'язку протягом двох робочих днів після закінчення встановленого звітного періоду резервування.

Територіальне управління на підставі цієї довідки здійснює контроль за правильністю розрахунку суми коштів обов'язкових резервів згідно з установленими нормативами резервування за відповідний звітний період резервування та перерахуванням банками цих коштів на окремий рахунок у Національному банку.

Якщо залишок коштів на окремому рахунку в Національному банку за відповідний звітний період резервування перевищує встановлені нормативи обов'язкового резервування щодо залучених банком коштів, то територіальне управління протягом трьох робочих днів після 210

закінчення звітного періоду резервування повертає банку суму перевищення.

У разі зростання обсягів залучених банком коштів щодо попереднього звітного періоду резервування банк зобов'язаний протягом трьох робочих днів після закінчення звітного періоду резервування перерахувати на окремий рахунок, відкритий у Національному банку, суму коштів обов'язкового резервування відповідно до встановлених нормативів.

Скасування режиму формування банком обов'язкових резервів на окремому рахунку в Національному банку здійснюється згідно з рішенням Комісії, прийнятим на підставі повідомлення територіального управління про виконання банком вимог щодо формування обов'язкових резервів протягом п'яти періодів резервування поспіль, висновку департаменту монетарної політики та Генерального департаменту банківського нагляду.

Про скасування режиму формування банком обов'язкових резервів на окремому рахунку в Національному банку територіальне управління повідомляє банк на наступний робочий день після відповідного рішення Комісії. Після скасування режиму формування обов'язкових резервів на окремому рахунку банку в Національному банку банк має формувати обов'язкові резерви на своєму кореспондентському рахунку відповідно до встановлених нормативів і звітного періоду резервування.

Територіальне управління НБУ у визначеній ним періодичності, але не частіше ніж один раз на рік, під час проведення планової або позапланової перевірки має перевіряти достовірність наданої банком інформації для розрахунку суми обов'язкових резервів безпосередньо в банку. Перевірку мають здійснювати відповідні підрозділи Національного банку, на які покладено функції контролю за дотриманням банками нормативів обов'язкового резервування, як у складі комплексних інспекційних перевірок банків, так і самостійно згідно з планами робіт цих структурних підрозділів за умови, що під час здійснення інспекційної перевірки питання виконання обов'язкового резервування не перевірялися.

Банки несуть відповідальність за недотримання порядку формування обов'язкових резервів згідно з цим Положенням і про причини невиконання вимог щодо обов'язкового резервування письмово повідомляють територіальне управління протягом двох робочих днів після закінчення періоду резервування. За недотримання банком порядку формування обов'язкових резервів Національний банк застосовує адекватні заходи впливу.

♦ Якщо банк не дотримується нормативів обов'язкового резервування за один звітний період резервування протягом календарного

року, то Національний банк надсилає письмове застереження банку щодо необхідності безумовного дотримання вимог обов'язкового резервування та недопущення їх повторного порушення протягом календарного року.

♦ За другий випадок порушення порядку формування обов'язкових резервів (два звітні періоди резервування поспіль) протягом півріччя на банк накладається штраф у розмірі процентної ставки Національного банку за кредитом овернайт під забезпечення, яка діяла на день застосування заходу впливу, від суми недорезерву-вання, але не більше ніж 1% від суми зареєстрованого статутного капіталу.

♦ За порушення банком порядку формування обов'язкових резервів упродовж трьох звітних періодів резервування поспіль протягом календарного року або неперерахування ним коштів обов'язкових резервів у повному обсязі на окремий рахунок у Національному банку протягом 10 календарних днів після закінчення звітного періоду резервування територіальне управління Національного банку України подає клопотання Генеральному департаменту банківського нагляду Національного банку України щодо обмеження, зупинення чи припинення здійснення операцій банку із залучення коштів від фізичних та/або юридичних осіб.

Національний банк може застосовувати до банку інші, адекватні допущеному порушенню, заходи впливу відповідно до ст. 73 Закону України «Про банки і банківську діяльність».

§ 6. Порядок формування та використання

окремих видів резервів на покриття втрат

за активними операціями банків

Національний банк України встановлює порядок формування та використання окремих видів резервів, які повинні знизити банківські ризики завдяки списанню за рахунок цих коштів безнадійних боргів за активними операціями банків. На сьогоднішній день банки зобов'язані створювати такі резерви:

> резерв для відшкодування можливих утрат за кредитними опе

раціями;

> резерв для відшкодування можливих утрат від дебіторської за

боргованості;

> резерв на відшкодування можливих збитків банків від операцій

з цінними паперами;

> резерв ні відшкодування можливих збитків за простроченими

212

понад 31 день і сумнівними щодо їх отримання нарахованими доходами за активними операціями;

> резерв на відшкодування можливих збитків за коштами, розміщеними на депозитних рахунках у банках (резидентах і нерезидентах), які визнані банкрутами, ліквідуються або зареєстровані в офшор-них зонах.

Всі резерви формуються банками віднесенням на витрати. Мета створення всіх резервів одна - покриття збитків. Утім, кожен із них має власний напрям такого покриття - збитки від конкретної активної операції. При цьому резерв за одним видом активних операцій не може використовуватися для покриття збитків за іншими. Збитки від банківської діяльності в цілому покриваються за рахунок резервного фонду банку.

|

|

|

|

|

Дата добавления: 2015-06-26; Просмотров: 431; Нарушение авторских прав?; Мы поможем в написании вашей работы!