КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Инвестиционные методы. Оценка допустимых объемов инвестиций в дебиторскую задолженность

|

|

|

|

Определить необходимый объем инвестиций в дебиторскую задолженность позволяют инвестиционные методы и инструменты управления дебиторской задолженностью. На первый взгляд кажется совершенно излишним тратить ресурсы на определение объемов вложения капитала в дебиторскую задолженность, достаточно определить ее величину. Однако если вспомнить, что величина дебиторской задолженности зависит от количества и цены реализуемого товара, а цена, в свою очередь, — от себестоимости товара, работ, услуг и заложенной нормы прибыли, то становится очевидным, что совершенно не нужно привлекать ресурсы для финансирования той части дебиторской задолженности, которая приходится на прибыль компании. Объем вложений в дебиторскую задолженность всегда меньше величины дебиторской задолженности, отраженной в балансе.

Обратим внимание, что прогнозирование объема вложений в дебиторскую задолженность не тождественно планированию дебиторской задолженности, но инвестиционные методы могут использоваться в обоих случаях.

Финансовая наука предлагает несколько методов для определения величины инвестиций в дебиторскую задолженность. Выбор конкретного метода зависит прежде всего от имеющейся информации, ее достоверности и, не в последнюю очередь,от профессионального уровня сотрудников предприятия, их личных предпочтений.

Самыми простыми методами являются метод прямого счета и аналитический метод. Как правило, ими пользуются финансовые менеджеры стабильно функционирующих предприятий. При этом аналитический метод, в отличие от метода прямого счета, позволяет оценить динамику и влияние различных факторов на изменение уровня авансирования капитала в дебиторскую задолженность. Однако в обоих методах не учитывается временная стоимость денег и рентабельность планируемых вложений. Учесть эти факторы позволяют метод сценариев и модифицированный метод приведенной чистой стоимости, основная сложность применения которого связана с проблемой выбора требуемой нормы доходности. Кратко рассмотрим каждый из методов

Метод прямого счета предполагает, что объем инвестиций в дебиторскую задолженность зависит от себестоимости дневного объема продаж товаров, работ, услугна условиях отсрочки платежа и срока этой отсрочки. Заметим, при применении этого метода могут использоваться как прогнозные иные, так и данные бухгалтерского учета; в последнем случае предполагается экстраполяция сложившейся тенденции на будущее. Математически метод прямого счета можно представить следующим образом:

где  — объем инвестиций в дебиторскую задолженность; С — себестоимость единицы товара, работы, услуги; Р — цена реализации единицы товара, работы, услуги; С/Р — доля себестоимости единицы товара, работы, услуги в цене реализации; S — нетто-выручка от реализации товаров, работ, услуг на условии отсрочки платежа за период Т, Т — период прогнозирования; t — период отсрочки платежа по товарам, работам, услугам.

— объем инвестиций в дебиторскую задолженность; С — себестоимость единицы товара, работы, услуги; Р — цена реализации единицы товара, работы, услуги; С/Р — доля себестоимости единицы товара, работы, услуги в цене реализации; S — нетто-выручка от реализации товаров, работ, услуг на условии отсрочки платежа за период Т, Т — период прогнозирования; t — период отсрочки платежа по товарам, работам, услугам.

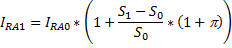

Аналитический метод предполагает, что для определения объема инвестиций в дебиторскую задолженность следует выполнить три шага. Во-первых, на основе данных бухгалтерского учета необходимо рассчитать фактический объем авансирования оборотного капитала в дебиторскую задолженность в базисном периоде. Во-вторых, выявить спектр факторов, влияющих на объем инвестиций в дебиторскую задолженность; среди них могут быть такие, как объем продаж в кредит в прогнозном периоде и/или инфляционные ожидания. В-третьих, определить объем инвестиций в дебиторскую задолженность путем корректировки фактической величины в базисном периоде на влияние выявленных факторов. Заметим, этот метод может реализовываться на другой информационной базе, например среднеотраслевые значения, данные конкурентов. Математически этот метод может быть представлен следующим образом:

где  — объем инвестиций в дебиторскую задолженность впланом периоде;

— объем инвестиций в дебиторскую задолженность впланом периоде;  - объем инвестиций в дебиторскую задолженность в базисном периоде;

- объем инвестиций в дебиторскую задолженность в базисном периоде;  - объем продаж в плановом периоде;

- объем продаж в плановом периоде;  — объем продаж в базисном периоде;

— объем продаж в базисном периоде;  — изменение объема продаж в кредит в прогнозируемом периоде;

— изменение объема продаж в кредит в прогнозируемом периоде;  — ожидаемое изменение уровня инфляции.

— ожидаемое изменение уровня инфляции.

Следующий метод.модифицированной приведенной чистой стоимости” используется финансистами редко, так как считается достаточно трудоемким. Дополнительным фактором, сдерживающим его широкое применение на практике, является проблема выбора требуемой нормы доходности. Она может соответствовать доходности краткосрочных государственных бумаг или банковского депозита на срок, равный периоду прогноза, средневзвешенной стоимости капитала млн стоимости собственного или заемного кашляла в зависимости от источника финансирования дебиторской задолженности, рентабельности бизнеса.

В то же время этот метод позволяет принимать решения в области управления дебиторской задолженностью с учетом временной стоимости денег, что особенно необходимо предприятиям с длительным периодом оборачиваемости дебиторской задолженности.

Формализовано метод может быть представлен следующим образом:

где m – число периодов отсрочки платежа за прогнозный период; r – требуемая норма доходности.

Самым надежным из рассматриваемой группы методов и инструментов управления дебиторской задолженностью является метод сценариев.

Исходной информацией для метода сценариев могут служить фактические значения прибыли и параметров авансирования капитала в дебиторскую задолженность или размер прибыли при осуществлении продаж на условиях полной предоплаты. Для различных сочетаний параметров вложений капитала в дебиторскую задолженность определяются прибыль от изменения объемов продаж, планируется сумма дебиторской задолженности, методом прямого счета определяется объем инвестиций в эту дебиторскую задолженность, а также прямые или альтернативные издержки, вызванные изменением объема инвестиций в дебиторскую задолженность. После этого по результатам сопоставления прибыли от дополнительных объемов продаж с прямыми и/или альтернативными издержками выбирают оптимальное сочетание параметров инвестирования в рассматриваемый актив. Этот метод позволяет решить проблему выбора оптимального периода предоставления коммерческого кредита.

|

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 2970; Нарушение авторских прав?; Мы поможем в написании вашей работы!