КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Управління інвестиційним портфелем

|

|

|

|

На сьогоднішній день, класична економічно література пропонує дві альтернативні концепції формування портфеля фінансових інвестицій:

1. Традиційний підхід до формування портфеля;

2. Сучасна портфельна теорія.

Традиційний підхід до формування портфеля використовує в основному інструментарій технічного й фундаментального аналізу й припускає включення в нього найрізноманітніших видів фінансових інструментів інвестування, що забезпечують його широку галузеву диверсифікованість. Хоча такий підхід до формування портфеля дозволяє вирішувати стратегічні цілі його формування шляхом підбору відповідних фінансових інструментів інвестування по показниках рівня їх прибутковості й ризику, ефективний взаємозв'язок між окремими із цих інструментів у процесі підбора не забезпечується. Незважаючи на широку галузеву диверсифікованість фінансових активів портфеля, що забезпечує зниження рівня його ризику, цей ризик не диференціюється в розрізі систематичного і несистематичного його видів.

Сучасна портфельна теорія, принципи якої вперше були сформульовані в 50-х роках Г. Марковіцем, а потім розвинені Д. Тобином, В. Шарпом і іншими дослідниками, являє собою заснований на статистичних методах механізм оптимізації інвестиційного портфеля за певними заданими критеріями співвідношення рівня його очікуваної прибутковості й ризику з урахуванням забезпечення корелятивного зв'язку прибутковості окремих фінансових інструментів між собою. У складі статистичних методів оптимізації портфеля, розглянутих цією теорією, особлива роль приділяється визначенню середньоквадратичного відхилення (або дисперсії) прибутковості окремих фінансових інструментів інвестування; коваріації й кореляції, що вимірюють характер зв'язку між показниками прибутковості цих інструментів; коефіцієнту „бета", що вимірює систематичний ризик окремих фінансових активів і ін.

Хоча в сучасній інвестиційній практиці використовуються обидва підходи до формування інвестиційного портфеля, в останні роки перевага віддається сучасній портфельній теорії. Саме вона має на сучасному етапі все більший розвиток. У зв'язку із цим слід розглянути більш докладно основні концептуальні положення сучасної портфельної теорії.

Вихідними положеннями сучасної портфельної теорії є наступні припущення:

1. Всі види інвестиційних рішень, пов'язаних з формуванням портфеля, приймаються тільки на один період часу, що називається „періодом володіння".

2. Інвестиційний ринок у всіх його сегментах є ефективним; всі інвестори мають однаковий доступ до інформації, що дозволяє їм прогнозувати очікувану величину доходів, середньоквадратичне відхилення розподіл її ймовірності, а також коваріацію й кореляцію між доходами для будь-якої пари розглянутих фінансових інструментів інвестування.

3. При формуванні портфеля здійснюється відбір тільки ризикових фінансових інструментів інвестування; середньоквадратичне (стандартне) відхилення прибутковості повною мірою характеризує ризик обігу (ризик придбання їх інвестором).

4. Інвестиційні рішення, пов'язані з відбором окремих фінансових активів у інвестиційний портфель, що формується базуються на трьох критеріальних показниках: а) рівні очікуваного доходу; б) індивідуальному рівні ризику (що вимірюється середньоквадратичним відхиленням або дисперсією доходів; в) характері коваріації й ступеня кореляції прибутковості розглянутих фінансових активів.

5. У процесі формування портфеля трансакційні витрати й податки, пов'язані з придбанням або продажем окремих фінансових інструментів інвестування, у розрахунок не приймаються.

Припущення, що розглядаються в сучасній портфельній теорії, прийняті для того, щоб виключити вплив інших факторів на механізм оптимізації інвестиційного портфеля.

Основним принципом сучасної портфельної теорії є принцип переваги інвестора. Він полягає в тому, що за інших рівних умов інвестори віддають перевагу більшому доходу меншому, а також менший ризик більшому (дане твердження залишається вірним лише стосовно біржових спекулянтів, цілі підприємств, що розвиваються за допомогою інструментів фондового ринку до уваги не беруться). Це означає, що в процесі формування інвестиційного портфеля кожний інвестор повинен оцінювати рівень прибутковості й ризику портфеля, а потім, ґрунтуючись на співвідношеннях цих показників, вибрати кращий його варіант. Характер цих переваг може бути проілюстрований графіком, представленим на рис. 10.2

Рис. 10.2 Графік вподобань інвестора в процесі вибору варіанта інвестиційного портфеля.

Розглядаючи наведений графік, слід зазначити, що він не орієнтує інвестора у виборі конкретного інвестиційного портфеля, у загальному розглянутому просторі (у заштрихованому й не заштрихованому його квадратах). Наприклад, портфель IV може забезпечити більший рівень очікуваного доходу, чим портфель III, однак у цьому випадку інвестор повинен буде прийняти й більш високий рівень ризику. Відповідно, портфель V характеризується меншим рівнем ризику, чим портфель II, але відповідно нижче буде й рівень очікуваного доходу по ньому.

Критерієм, що забезпечує звуження поля вибору портфеля інвесторів, є „криві байдужності". В основі їх побудови лежать функції корисності інвестора, що відображають його відношення до ризику й прибутковості портфеля. Принциповий графік формування кривих байдужності інвестора, нейтрального до ризику, представлений на рис. 10.3

Рис 10.3 Графік кривих байдужності інвестора, нейтрального до ризику.

На наведеному графіку кожна лінія (КБ1; КБ2, КБ3) ілюструє одну криву байдужності, що забезпечує реалізацію заздалегідь визначених переваг інвестора. Наприклад, інвестори з перевагами співвідношення рівня прибутковості й ризику, що відображає крива байдужності КБ2, будуть розглядати варіанти портфелів I і II як рівноцінні, тому що вони мають збалансовані значення показників їх прибутковості й ризику (додатковий рівень ризику портфеля II забезпечується одержанням додаткового рівня очікуваного доходу по ньому). Разом з тим, інвестор, нейтральний до ризику, воліє обрати портфель III, що лежить на кривій байдужності КБ1, тому що він має більший рівень прибутковості, збалансований з рівнем ризику. Відповідно, портфель IV для інвестора, нейтрального до ризику буде не таким прийнятним, тому що він лежить на кривій байдужності КБ3, а вона має більш низькі показники доходності (хоча й збалансовані з рівнем ризику).

З наведеного графіка можна зробити наступні основні висновки:

1. Інвестор розглядає всі портфелі, що лежать на одній конкретній кривій байдужності (побудованій на основі його переваг) які абсолютно рівноцінні.

2. Всі портфелі, що лежать на кривій байдужності, розташовані вище та лівіше, інвестор розглядає як кращі в порівнянні з портфелями, що лежать на кривій байдужності, розміщеній нижче та правіше.

3. Кут нахилу кривої байдужості стосовно горизонтальної осі визначється відношенням інвестора до інвестиційних ризиків. Інвестор, несхильний до ризику (консервативний інвестор) використає для формування портфеля криві байдужності з більшим кутом нахилу, у той час, як інвестор, готовий до ризику (агресивний інвестор) - навпаки.

Хоча побудова криві байдужності значно звужує можливе поле формування інвестиційного портфеля, вона не дає можливості обрати найбільш ефективний його варіант, тому що існує безліч таких варіантів, що відповідають вподобанням конкретного інвестора. Наблизитися до вирішення цього завдання дозволяє сформульована П. Марковіцем „теорема про ефективну множину". Вона фіксує модель інвестиційної поведінки інвестора в процесі формування портфеля в такий спосіб: „Інвестор обирає свій оптимальний варіант портфеля з їх множини, кожен з яких: 1) забезпечує максимальне значення рівня очікуваної прибутковості при будь-якому певному рівні ризику; 2) забезпечує мінімальне значення рівня ризику при будь-якому певному рівні очікуваної доходності " Сукупність варіантів портфелів, що забезпечують досягнення заданих показників, характеризується термінами „ефективна множина" або „межа ефективності портфелів".

Загальне поле пошуку варіантів портфелів, з яких може бути виділена ефективна множина, обумовлена терміном „припустима (або досяжна) множина". Вона характеризує всю сукупність варіантів портфелів, які можуть бути сформовані з конкретного числа розглянутих фінансових інструментів інвестування.

Графічне зображення припустимої (або досяжної) і ефективної множини зображено на рис 10.4

Розташування ефективної множини на графіку визначається вимогами, сформульованими в теоремі про нього. З наведеного графіка видно, що портфель із мінімальним рівнем ризику розташований у точці-Г (жодна із точок припустимої множини не лежить поза точкою Г); портфель із максимальним рівнем ризику розташований у точці Б (жодна із точок припустимої множини не лежить справа від точки Б). Отже, множина портфелів, що забезпечують максимальне значення рівня очікуваної прибутковості в діапазоні рівнів їх ризиків, що змінюються, повинна бути розташована на кривій між точками Г і Б (тобто на верхній границі припустимої множини). Портфель із максимальним значенням рівня очікуваної прибутковості розташований у точці А (жодна із точок припустимої множини не лежить вище точки А); портфель із мінімальним значенням рівня очікуваної прибутковості розташований у точці В (жодна із точок припустимої множини не лежить нижче точки В).

Рис. 10.4 Графічне зображення припустимої (або досяжної) і ефективної множини.

Отже, множина портфелів, що забезпечують мінімальне значення рівня ризику в діапазоні рівня очікуваної їх прибутковості, що змінюється, повинна бути розташована на кривій між точками А і В (тобто на лівій границі припустимої множини).

Беручи до уваги, що обидві ці вимоги в процесі визначення розташування ефективної множини повинні враховуватися в комплексі, всі варіанти портфелів, що задовольняють ці вимоги повинні розташовуватися на кривій між точками А і Г (тобто на лівій верхній границі припустимої множини). Тільки зі складу ефективних портфелів, що лежать на кривій ефективної множини, може бути обраний оптимальний варіант інвестиційного портфеля; всі інші варіанти портфелів є для інвестора неефективними портфелями, тобто вони повинні бути відкинуті.

Вибір оптимального інвестиційного портфель, забезпечується за допомогою з'єднання графіків кривих байдужності інвестора й ефективної множини (рис. 10.5).

Як видно з наведеного графіка, оптимальний портфель інвестора перебуває в точці дотику (але не перетну) однієї із кривих байдужності інвестора (КБ2) з ефективною множиною (тобто в точці Д).

З урахуванням розглянутих принципових положень сучасної портфельної теорії здійснюється формування портфеля фінансових інвестицій конкретного підприємства. Процес цього формування складається з наступних основних етапів:

1. Вибір портфельної стратегії й типу формованого інвестиційного портфеля. На цьому етапі в першу чергу формулюються цілі створення інвестиційного портфеля підприємства, що визначають зміст його портфельної стратегії. Дані цілі формулюються з урахуванням взаємозв'язку показників рівня очікуваної прибутковості й рівня ризику портфеля, що формується.

З урахуванням сформульованих цілей портфельної стратегії здійснюється потім вибір типу формованого інвестиційного портфеля. Тому що в сучасних умовах більшість формованих інвестиційних портфелів носять поліцільовий характер (тобто є комбінованими портфелями), визначається пріоритетність окремих ознак типізації портфеля.

Рис. 10.5 Графічна модель вибору оптимального інвестиційного портфеля.

У першу чергу, здійснюється типізація портфеля по цілям формування інвестиційного доходу (портфель росту або портфель доходу).

У другу чергу здійснюється типізація портфеля за рівнем прийнятих ризиків (агресивний, помірний або консервативний портфель).

У третю чергу типізація портфеля здійснюється за рівнем його ліквідності (високо-, середньо- або низьколіквідний портфель).

У четверту чергу в процесі типізації портфеля враховуються інші ознаки його формування, що є істотними для інвестиційної діяльності (інвестиційний період, спеціалізація портфеля й т.п.).

Результатом цього етапу формування інвестиційного портфеля є повна його ідентифікація по основних ознаках типізації й визначення параметрів рівня, очікуваної його прибутковості й ризику, що визначаються заздалегідь.

2. Оцінка інвестиційних якостей фінансових інструментів інвестування по показниках рівня прибутковості, ризику й взаємної коваріації. Відповідно до положень сучасної портфельної теорії ці показники є найбільш істотними характеристиками інвестиційних якостей фінансових інструментів інвестування.

Оцінка рівня ризику окремих фінансових інструментів інвестування здійснюється шляхом розрахунку показників середньоквадратичного (стандартного) відхилення або дисперсією їх прибутковості. У процесі оцінки рівня ризику, він диференціюється на систематичний і несистематичний.

Оцінка взаємної коваріації окремих фінансових інструментів інвестування здійснюється на основі використання відповідних статистичних методів. Коваріація являє собою статистичну характеристику, що ілюструє міру подібності (або відмінностей) двох розглянутих величин у динаміці, амплітуді й напрямку змін. У процесі оцінки вивчається коваріація зміни (коливання) рівня інвестиційного доходу по різних видах фінансових інструментів, що порівнюються. Принцип прояву цього показника графічно ілюструється на рис. 10.6

Варіант а) Рівень дохідності по Варіант б) Рівень дохідності

фінансовим інструментам «А» і «Б» по фінансовим інструментам «А»

коливається у часі в одному напрямку і «Б» коливається у часі в

протилежних напрямках

Рис 10.6 Характеристика коваріації коливань рівня інвестиційного доходу по різних фінансових інструментах інвестування.

Щільність коваріації між рівнями прибутковості по двох видах фінансових інструментів інвестування може бути визначена на основі коефіцієнта кореляції, що розраховується по наступній формулі:

де ККф - коефіцієнт кореляції прибутковості двох фінансових інструментів інвестування;

р1,2 - імовірність виникнення можливих варіантів відхилень прибутковості по кожному з фінансових інструментів, що порівнюються;

Д 1 - варіанти рівня доходності першого фінансового інструмента в процесі його коливань;

- середній рівень доходності по першому фінансовому інструменту;

- середній рівень доходності по першому фінансовому інструменту;

Д 2 - варіанти рівня доходності другого фінансового інструмента в процесі його коливань;

- середній рівень доходності по другому фінансовому інструменту;

- середній рівень доходності по другому фінансовому інструменту;

- середньоквадратичне (стандартне) відхилення прибутковості відповідно по першому й другому фінансовому інструменту.

- середньоквадратичне (стандартне) відхилення прибутковості відповідно по першому й другому фінансовому інструменту.

Коефіцієнт кореляції прибутковості по двох фінансових інструментах інвестування може приймати значення від +1 (що значить повну й позитивну кореляцію між розглянутими величинами) до -1 (що говорить повну негативну кореляцію між розглянутими величинами).

Результатом цього етапу формування портфеля є визначення переліку фінансових інструментів інвестування, що обертаються на ринку, таких, що повністю відповідають вибраному типу по всіх найважливіших параметрах.

3. Відбір фінансових інструментів у портфель, що формується із урахуванням їх впливу на параметри рівня прибутковості й ризику портфеля. Цей етап пов'язаний з обґрунтуванням інвестиційних рішень щодо включення в портфель конкретних фінансових інструментів, що відповідають його параметрам, а також пропорцій розподілу капіталу, що інвестується в розрізі основних видів фінансових активів (тобто формуванням структури портфеля).

Основними вихідними передумовами, пов'язаними з обґрунтуваннями інвестиційних рішень щодо включення в портфель конкретних фінансових інструментів, є:

• тип і основні параметри інвестиційного портфеля, що формується;

• загальний обсяг капіталу, що інвестується спрямованого на формування портфеля;

• широта пропозиції фінансових інструментів, що обертаються на ринку, інвестування, що повністю відповідає найважливішим параметрам вибраного типу портфеля (по сформованому в результаті їх оцінки переліку);

• конкретні значення показників рівня прибутковості, рівня ризику й коефіцієнта кореляції, що включаються у перелік окремих фінансових інструментів інвестування;

У процесі відбору конкретних фінансових інструментів у портфель, що формується необхідно враховувати їх вплив на задані параметри загального рівня його прибутковості й ризику.

Ступінь впливу рівня прибутковості окремого фінансового інструмента інвестування на показник рівня очікуваної прибутковості портфеля, що формується може бути розрахована по наступній формулі:

СВф = РДф-РДп,

де СВф - ступінь впливу рівня прибутковості окремого фінансового інструмента інвестування на рівень очікуваної прибутковості портфеля;

РДф - очікуваний рівень доходності розглянутого фінансового інструмента інвестування;

РДп - задане значення рівня очікуваної інвестиційного портфеля, що формується.

Розглянута різниця характеризує насамперед спрямованість впливу розглянутого фінансового інструмента інвестування на рівень прибутковості портфеля (при позитивному її значенні розглянутий фінансовий інструмент збільшує можливість виходу на заданий параметр рівня прибутковості портфеля, а при негативному - знижує цю можливість). Крім того, розглянута різниця, зіставлена із заданим рівнем прибутковості портфеля, характеризує кількісну оцінку міри внеску окремого фінансового інструмента інвестування у формування заданого параметра портфеля.

Ступінь впливу рівня ризику окремого фінансового інструмента інвестування на формування показника рівня ризику портфеля може бути розрахована по наступній формулі:

,

,

де ВРф — ступінь впливу рівня ризику окремого фінансового інструмента інвестування на рівень ризику портфеля;

ККФП — коефіцієнт кореляції коливань прибутковості розглянутого фінансового інструмента й прибутковості портфеля (рівня його ризику), що відображає характер їх коваріації;

— дисперсія прибутковості портфеля (задає значение

— дисперсія прибутковості портфеля (задає значение

рівня його ризику);

- середньоквадратичне (стандартне) відхилення прибутковості портфеля.

- середньоквадратичне (стандартне) відхилення прибутковості портфеля.

У процесі оцінки впливу рівня ризику окремого фінансового інструмента інвестування на показник рівня ризику портфеля, варто врахувати, що якщо їх несистематичний ризик може бути знижений шляхом диверсифікованості портфеля, то систематичний їх ризик диверсифікованості не усувається. У зв'язку із цим у процесі оцінки необхідно визначити чутливість реагування фінансового інструмента на загальні коливання кон'юнктури ринку (ця чутливість виміряється показником бета по кожному фінансовому інструменту інвестування).

4. Оптимізація портфеля, спрямована на зниження рівня його ризику при заданому рівні очікуваної прибутковості. Вона ґрунтується на оцінці коваріації (коефіцієнта кореляції) і відповідної диверсифікованості інструментів портфеля.

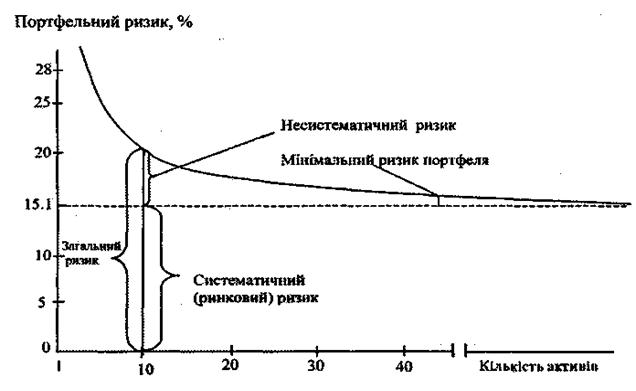

Диверсифікованість фінансових інструментів інвестування забезпечена вибором їх видів з негативною взаємною кореляцією дозволяє зменшити рівень несистематичного ризику портфеля, а відповідно й загальний рівень портфельного ризику. Чим вище кількість фінансових інструментів з негативною взаємною кореляцією, включених у портфель, тим нижче при незміненому рівні інвестиційного доходу буде рівень портфельного ризику. Графічно ця залежність ілюструється на рис.10.7

Рис. 10.7 Залежність рівня несистематичного й загального портфельного ризику від кількості фінансових інструментів інвестування.

Як показує графік, збільшення кількості інструментів інвестування, що використовуються дозволяє істотно знизити рівень портфельного ризику. За критеріями західних фахівців мінімальним вимогам диверсифікованості портфеля відповідає включення в нього не менш 10-12 фінансових (фондових) інструментів. В умовах нерозвиненості нашого фондового ринку цей критерій може бути трохи знижений.

З малюнка видно також, що диверсифікованість дозволяє зменшити тільки несистематичний ризик інвестиційного портфеля - систематичний ризик диверсифікованістю не усувається (його можна тільки відшкодувати відповідною премією за ризик).

Результатом цього етапу формування портфеля є забезпечення досягнення мінімально можливого рівня його ризику при заданому рівні очікуваного інвестиційного доходу.

5. Оцінка основних параметрів сформованого інвестиційного портфеля. Така оцінка дозволяє оцінити ефективність всієї роботи з його формування.

Рівень прибутковості портфеля розраховується по наступній формулі:

де РДп - рівень доходності інвестиційного портфеля;

РДі - рівень доходності окремих фінансових інструментів у портфелі;

ПВі - питома вага окремих фінансових інструментів у сукупній вартості інвестиційного портфеля, виражений десятковим дробом.

Рівень ризику портфеля розраховується по наступній формулі:

де РРп - рівень ризику інвестиційного портфеля;

РСРі, — рівень систематичного ризику окремих фінансових інструментів (що визначається за допомогою бета-коефіцієнта);

ПВі — питома вага окремих фінансових інструментів у сукупній вартості інвестиційного портфеля, виражена десятковим дробом;

РНРп - рівень несистематичного ризику портфеля, досягнутий у процесі його диверсифікаці.

В умовах функціонування нашого фондового ринку ця оцінка повинна бути доповнена й показником рівня ліквідності сформованого портфеля.

Результатом цього етапу формування портфеля є визначення того, наскільки стартові його характеристики відповідають цільовим параметрам його побудови.

Інвестиційний портфель, що повністю відповідає цілям його формування як за типом, так і за складом включених у нього фінансових інструментів, являє собою „збалансований стартовий інвестиційний портфель".

|

|

|

|

|

Дата добавления: 2014-11-29; Просмотров: 890; Нарушение авторских прав?; Мы поможем в написании вашей работы!