КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Ставки налога на добавленную стоимость

|

|

|

|

| Ставки НДС |

| Основные ставки |

| Расчетные ставки |

| 0% |

| 10% |

| 18% |

| Товары, помещенные под таможенный режим экспорта, а также работы, услуги, непосредственно связанные с их производством |

| Остальные товары, работы, услуги; товары, за исключением облагаемых по ставке 10%, ввозимые на таможенную территорию РФ |

| Продовольственные товары и товары для детей по перечню, установленному НК |

| 9,09% * |

| 15,25% * |

| Применяются при реализации товаров, работ, услуг по ценам и тарифам, включающим в себя НДС, а также в случаях, установленных НК, а именно: |

| 1. при получении денежных средств, связанных с оплатой товаров, работ, услуг, к которым относятся: - суммы авансовых и иных платежей, полученных в счет предстоящих товаров, выполнения работ, оказания услуг; - суммы санкций, полученные за неисполнение или ненадлежащие исполнение договоров; - суммы, полученные в виде дисконта по векселям; 2. при удержании налога налоговыми агентами; 3. при реализации товаров, приобретенных на стороне и учитываемых с НДС: - при реализации имущества, подлежащего учету по стоимости с учетом уплаченного НДС; - при реализации с/х продукции, закупленной у физических лиц, не являющихся налогоплательщиками. |

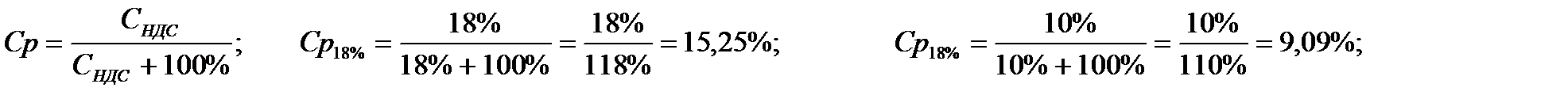

*

Задачи по теме «Налог на добавленную стоимость»

Задача 1.

Производство готового хлеба включает четыре обособленные технологические стадии, осуществляемые самостоятельными юридическими лицами. На первой стадии фермер использовал собственные семена и продал выращенную пшеницу по цене 4 руб. Мукомольная организация продает муку по 6 руб. Пекарня продает хлеб по 12 руб. Магазин продает по 20 руб.

Определить: сумму начисленного НДС на каждой стадии технологической цепочки.

Комментарии к задаче 1: в самом общем случае предприятие должно начислить НДС на всю сумму, которую оно предполагает получить от покупателей, так называемый «исходящий» НДС. Одновременно налогоплательщик имеет право уменьшить начисленный налог на суммы «входящего» НДС по сделанным ею самой покупки. Разница между налогом, начисленным с продаж, и «входящим» налогом по покупкам подлежит уплате в бюджет. Схематично расчет НДС может быть представлен таким образом: «Исходящий «НДС к уплате - «входящий» НДС к вычету = НДС к уплате в бюджет (возмещение из бюджета)

Задача 2.

Имеются данные по трем организациям:

- стоимость продукции первой организации – 120 тыс. руб. (165 тыс. руб.),

- стоимость продукции второй организации – 285 тыс. руб. (397 тыс. руб.),

- стоимость продукции третьей организации – 790 тыс. руб. (950 тыс. руб.).

Первая организация относится к добывающей отрасли промышленности, и вся ее продукция используется второй организацией как материальные ресурсы. Третья организация производит свою продукцию, используя в качестве материалов продукцию второй организации.

Определить: заполните таблицу

| Организация | издержки | Стоимость продукции | НДС | Цена продукции | НДС к вычету | НДС бюджет |

| 120 тыс. | ||||||

| 285 тыс. | ||||||

| 790 тыс. |

Задача 3.

ООО «ИКС» по накладной безвозмездно передало ООО «Игрек» 100 чайных сервиза. Цена одного сервиза 300 руб. без НДС.

Определите: НБ, НДС, а также какая организация должны будет перечислить НДС в бюджет

Комментарии к задаче 3: в соответствии с п.1 пп.1 ст. 146 НК РФ объектом налогообложения признается реализация товаров (работ, услуг) на территории РФ, в т.ч. передача на безвозмездной основе.

Задача 4.

И/п выполнил собственными силами строительство подсобного цеха и пристройку к своему жилому дому. Фактическая стоимость затрат составили:

- по подсобному цеху – 100 тыс. руб.;

- по пристройке – 20 тыс. руб.

Определите: НБ, НДС.

Комментарии к задаче 4: в соответствии с п.1 пп.3 ст. 146 НК РФ объектом налогообложения признается реализация выполнение строительно-монтажных работ для собственного потребления.

Задача 5.

На территорию РФ ввезено ювелирное украшение.

- стоимость украшения -150 тыс. руб.

- транспортировка до границы – 30 тыс. руб.

- таможенная пошлина – 20%

- акциз – 5%;

- сопровождение на территории РФ – 25 тыс.;

- НДС – 18%;

- торговая наценка магазина – 45%;

Определите: НБ, НДС ввозной, НДС, цену ювелирного украшения в магазине

Комментарии к задаче 5: в соответствии с п.1 пп.4 ст. 146 НК РФ объектом налогообложения признается ввоз товаров на территорию РФ.

Задача 6.

Цена картриджа в магазине «Мир компьютера» составляет 780 руб., в т.ч. НДС.

Определить: сумму НДС и стоимость картриджа.

Задача 7.

Посредническая организация купила товар на 256 тыс. руб., в т.ч. НДС, а продала его за 320 тыс. руб., в т.ч. НДС

Определить: сумму НДС, которую заплатит посредническая фирма в бюджет.

Задача 8.

В течение операционного дня коммерческим банком были осуществлены операции (тыс. руб.):

Ø открытие банковских счетов – 10;

Ø консультационные услуги – 18;

Ø осуществление расчетов по поручению организаций по их банковским счетам на сумму 110;

Ø привлечение денежных средств юридических лиц по срочным вкладам – 160;

Ø инкассирование сети промышленных магазинов в размере 15;

Ø кассовое обслуживание юридических и физических лиц в сумме – 7;

Ø выдача гарантий от имени своего банка ООО «Альфа» на сумму 1млн. руб., вознаграждение 5%;

Ø продажа иностранной валюты на сумму 200.

Определите: налоговую базу по НДС.

Комментарии к задаче 8: В соответствии со ст. 149 НК РФ п.3 пп. 3 не подлежат налогообложению (освобождаются от налогообложения) следующие банковские операции:

- привлечение денежных средств организаций и физических лиц во вклады; размещение привлеченных денежных средств организаций и физических лиц от имени банков и за их счет;

- открытие и ведение банковских счетов организаций и физических лиц, в том числе банковских счетов, служащих для расчетов по банковским картам, а также операции, связанные с обслуживанием банковских карт;

- осуществление расчетов по поручению организаций и физических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- кассовое обслуживание организаций и физических лиц;

- купля-продажа иностранной валюты в наличной и безналичной формах (в том числе оказание посреднических услуг по операциям купли-продажи иностранной валюты);

- осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

- по исполнению банковских гарантий (выдача и аннулирование банковской гарантии, подтверждение и изменение условий указанной гарантии, платеж по такой гарантии, оформление и проверка документов по этой гарантии), а также осуществление банками следующих операций;

- выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- оказание услуг, связанных с установкой и эксплуатацией системы «клиент-банк», включая предоставление программного обеспечения и обучение обслуживающего указанную систему персонала;

- получение от заемщиков сумм в счет компенсации страховых премий (страховых взносов), уплаченных банком по договорам страхования на случай смерти или наступления инвалидности указанных заемщиков, в которых банк является страхователем и выгодоприобретателем.

Задача 9.

В течение операционного дня коммерческим банком были осуществлены операции:

Ø открытие банковских счетов – 60 тыс. руб.;

Ø консультационные услуги – 34 тыс. руб.;

Ø продажа лотерейных билетов на сумму 300 руб.;

Ø продажа телефонных карточек на сумму 100 руб.;

Ø ксерокс физическим лицам на сумму – 90 руб.;

Ø продажа нумизматики – 100 тыс. руб.;

Ø привлечение денежных средств физических лиц по паевым инвестиционным вкладам – 760 тыс. руб.;

Ø инкассирование сети промышленных магазинов в размере 52 тыс. руб.;

Ø кассовое обслуживание физических лиц в сумме – 11 тыс. руб.;

Ø выдача гарантий от имени своего банка ООО «Альфа» на сумму 1,2млн. руб., вознаграждение 9%;

Ø продажа иностранной валюты на сумму 470 тыс. долл. (курс ЦБРФ - 26 руб.).

Определите: налоговую базу по НДС.

Задача 10.

Трикотажная фабрика «Большевичка» в результате кризиса неплатежей была реорганизована. За последний месяц ее деятельности в бухгалтерской отчетности отражены следующие хозяйственные операции:

- продана иностранная валюта на сумму 18550 руб.;

- реализованы трикотажные изделия на сумму 41 тыс. руб., из них трикотажных изделий для новорожденных детей на сумму 17 тыс. руб.;

- получена арендная плата – 55 тыс. руб.;

- выплачена неустойка покупателю;

- переданы основные средства ее правопреемнику на сумму 170 тыс. руб.;

Определите: НДС в бюджет.

Комментарии к задаче 10: в соответствии с п. 3 статьи 39 НК РФ передача основных средств, нематериальных активов и (или) иного имущества правопреемнику при реорганизации организации не является реализацией этих основных средств, нематериальных активов и (или) иного имущества, а также осуществление операций, связанных с обращением российской или иностранной валюты (за исключением нумизматики). В соответствии с п.2 ст.164 НК РФ по ставке 10% облагаются трикотажные изделия для новорожденных.

Задача 11.

Завод производит холодильное оборудование. Выручка от реализации за отчетный период составила 1800 тыс. руб. (без НДС). На балансе завода имеется три детских дошкольных учреждения. Доходы от услуг по содержанию детей в них за отчетный период составили 120 тыс. руб. Сумма НДС, которая могла быть предъявлена к вычету в этом налоговом периоде, равна 150 тыс. руб.

Определите: сумму НДС в бюджет.

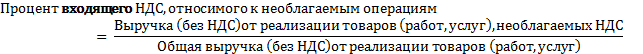

Комментарии к задаче 11: в соответствии со статьей 170 НК РФ налогоплательщик обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам), в т.ч. основным средствам и нематериальным активам, используемым для осуществления как облагаемым налогом, так и не подлежащих (освобожденных от налогообложения) операций. При отсутствии у налогоплательщика раздельного учета сумма налога по приобретенным товарам (работам, услугам), в т.ч. основным средствам и нематериальным активам, вычету не подлежит. Но, в качестве исключения, налогоплательщик вправе производить вычет «входящего» НДС в полной сумме, если отношение стоимости ресурсов, использованных для необлагаемых операций, к общей стоимости ресурсов не превысит 5% в данном отчетном периоде. Показатели ресурсов учитываются без НДС.

Задача 12.

Завод производит электротехническое оборудование. Выручка от реализации за отчетный период составила 2500 тыс. руб. (без НДС). На балансе завода имеется три детских дошкольных учреждения. Доходы от услуг по содержанию детей в них за отчетный период составили 55 тыс. руб. Сумма НДС, которая может быть предъявлена к вычету в этом налоговом периоде, равна 200 тыс. руб.

Определите: НДС в бюджет.

Задача 13.

Типография «Букинист» производит два вида продукции: учебники для школьников и путеводители по городу. Выручка от реализации учебников в августе составила – 1 млн. руб. Выручка от реализации путеводителей в том месяце составила – 2360 тыс. руб. (в т.ч. НДС – 360 тыс. руб.)

Стоимость бумаги для учебников – 118 тыс. руб. (в т.ч. НДС – 18 тыс. руб.)

Стоимость бумаги для путеводителей – 590 тыс. руб. (в т.ч. НДС – 90 тыс. руб.)

Стоимость краски (общий ресурс) составила 1180 тыс. руб. (в т.ч. НДС – 180 тыс. руб.). Стоимость прочих общих ресурсов – 826 тыс. руб. (в т.ч. НДС – 126 тыс. руб.)

Определите: сумму НДС по общим расходам, которая не подлежит вычету

Задача 14.

В налоговом периоде экспортная выручка организации составила 1 млн. руб. Все документы, подтверждающие реальность экспорта представлены в налоговый орган. Затраты организации на производство экспортной продукции, подтвержденные счетами-фактурами составили 200 тыс. руб. (в т.ч. НДС).

Определите: 1) Перечислите документы, подтверждающие экспорт;

2) НДС в бюджет.

Комментарии к задаче 14: под э кспортом понимается таможенный режим, при котором товары вывозятся за пределы РФ без обязательства об обратном ввозе. Экспорт облагается НДС по ставке 0%. Нулевая ставка предполагает особые правила для исчисления «исходящего» и «входящего» НДС, которые существенно отличаются от правил для внутренней реализации:

- «исходящий» НДС по экспорту возникает в момент подтверждения экспорта, а не в момент отгрузки или оплаты, как по обычным операциям;

- «входящий» НДС по экспорту не может быть предъявлен к вычету до подтверждения либо не подтверждения экспорта.

Момент возникновения «исходящего» НДС по экспортным операциям не совпадает с моментом отгрузки или моментом оплаты, а определяется по специальным правилам (п. 9 ст. 167 НК РФ). Этот налог возникает на наиболее раннюю из указанных ниже дат:

• последний день квартала, в котором собран пакет документов, подтверждающих

экспорт (так называемый подтвержденный экспорт), либо

• 181-й день с даты экспорта (при этом база для исчисления НДС определяется «задним числом» на дату экспорта) (так называемый неподтвержденный экспорт).

Т.е. экспорт считается подтвержденным и будет облагаться по ставке 0% в последний день квартала, в котором был подан полный пакет подтверждающих документов. Это должно произойти в течение 180 дней с даты экспорта. экспорт считается неподтвержденным, если пакет документов не представлен в течение 180 дней с даты экспорта. Обязательство начислить НДС по неподтвержденному экспорту возникает на 181-й день с даты экспорта.

База для расчета НДС определяется «задним числом» по курсу, действовавшему на дату экспортной отгрузки. Однако, если оплата экспортных товаров производилась после этой даты, то выручку необходимо будет пересчитать в рубли на дату их оплаты (п. 3 ст. 153 НК РФ).

Статья 165 НК РФ содержит несколько перечней документов, представляемых в налоговые органы для подтверждения экспорта. Эти перечни различаются в зависимости от того, как происходит экспорт: напрямую экспортером или через посредника. В общем случае, когда экспорт осуществляется непосредственно экспортером, в перечень документов, подтверждающих экспорт, включаются:

• экспортный контракт с иностранным партнером (или его копия);

• банковская выписка, подтверждающая поступление экспортной валютной выручки в РФ (или ее копия);

• грузовая таможенная декларация (ГТД) или ее копия с отметками таможни, осуществившей выпуск товаров в режим экспорта, и пограничного таможенного органа, через который товар был вывезен за таможенную территорию (эти таможни могут как совпадать, так и быть различными);

• копии транспортных, товаросопроводительных документов с отметками пограничной таможни.

Если в течение 180 дней с даты экспорта экспортер не представил пакет документов, подтверждающих экспорт, то на 181-й день экспорт приобретает статус неподтвержденного. Последствиями признания экспорта неподтвержденным является подача исправленной декларации по ЕДС за тот период, в котором произошла экспортная отгрузка, и исчисление НДС с неподтвержденного экспорта. Согласно п. 9 ст. 165 НК РФ НДС нужно начислять по ставкам 10% и 18% в зависимости от вида товаров. Применение расчетных ставок для неподтвержденного экспорта не предусмотрено

Задача 15.

Предприятие «Океан» реализовало в отчетном месяце (в т.ч. НДС):

- минтай мороженый на сумму 17300 руб.;

- консервы «Сайра в масле» на сумму 2850 руб.;

- осетр мороженый на сумму 8900 руб.;

- икра лососевая на сумму 5600 руб.;

- карп живой на сумму 3 тыс. руб.;

- креветки на сумму 5 тыс. руб.;

- мясо лангустов на сумму 4 тыс. руб.;

- сельдь холодного копчения на сумму 5500 руб.

Определите: налоговую базу НДС, если:

а) предприятие ведет раздельный учет операций;

б) предприятие ведет общий учет операций.

Комментарии к задаче 15: в соответствии с п.2. ст. 164 НК РФ следующие продовольственные товары облагаются по ставке 10%: рыба (за искл. ценных пород: белуги, осетра, севрюги, морской форели, а также мяса лангустов, крабов), рыбных и мясных консервов (за искл. соответственно ценных пород и деликатесов), икры (за искл. деликатесной).

Задача 16.

Рестораном быстрого питания «Венеция» были приобретены продукты для приготовления салата. Стоимость продуктов (без НДС):

- картофель на сумму 5800 руб.;

- морковь на сумму 1200 руб.;

- помидоры на сумму 6600 руб.;

- свекла на сумму 2400 руб.;

- огурцы на сумму 1500 руб.

Выручка от реализации салата составила 46 тыс. руб. (в т.ч. НДС).

Определите: сумму НДС в бюджет.

Комментарии к задаче 15: в соответствии с п.2. ст. 164 НК РФ овощи облагаются по ставке 10%.

Задача 17.

Рестораном быстрого питания «Венеция» были приобретены продукты для приготовления салата. Стоимость продуктов (без НДС):

- картофель на сумму 3200 руб.;

- морковь на сумму 600 руб.;

- ветчина на сумму 6600 руб.;

- майонез на сумму 1750 руб.;

- яйца на сумму 980 руб.;

- соленые огурцы – 750 руб.;

- горошек – 800 руб.;

Выручка от реализации салата составила 75 тыс. руб. (в т.ч. НДС).

Определите: сумму НДС в бюджет.

Комментарии к задаче 17: в соответствии с п.2. ст. 164 НК РФ следующие продовольственные товары облагаются по ставке 10%: мясопродуктов (за искл. деликатесных: ветчина, карбонад, шейка и т.д.), яйца, овощи.

Задача 18.

Организация произвела и реализовала в отчетном месяце:

- куртки из натуральной кожи:

- детские 200 шт. по цене 4500 руб.;

- для взрослых 100 шт. по цене 12800 руб.;

2. детскую обувь:

- кроссовки 5 пар по цене 3500 руб.;

- валенки 3 пары по цене 1200 руб.;

Определите: начисленную сумму НДС месяц.

Комментарии к задаче 18: в соответствии с п.2. ст. 164 НК РФ следующие товары для детей облагаются по ставке 10%: трикотажные изделия, швейные изделия (за искл. изделий из натуральной кожи и натурального меха, за искл. овчины и кролика), обуви (за искл. спортивной), валенки.

Задача 19.

Организация произвела и реализовала в отчетном периоде:

- матрацы детские 500 шт. по цене 1500 руб.;

- матрацы взрослые 300 шт. по цене 12 тыс. руб.;

- валенки детские 200 пар по цене 1500 руб.;

- валенки взрослые 100 пар по цене 2 тыс. руб.;

- чулочно-носочные изделия для взрослых 500 пар по цене 20 руб.;

- кровати детские 25 шт. по цене 5 тыс. руб.;

Определите: начисленную сумму НДС месяц.

Комментарии к задаче 19: в соответствии с п.2. ст. 164 НК РФ следующие товары для детей облагаются по ставке 10%: матрацы, чулочно-носочные изделия, валенки, кровати детские.

Задача 20.

Салон-магазин «Vision Express» в отчетном месяце реализовал (включая НДС):

- линзы и оправы к очкам для коррекции зрения на сумму 2 тыс. руб.;

- солнцезащитные очки на сумму 7900 руб.

В этом же месяце был произведен ремонт:

- очков для коррекции зрения на сумму 870 руб.;.

- солнцезащитных очков на сумму 1050 руб.

Определите: общую сумму НДС.

Комментарии к задаче 20: в соответствии с п.2. ст. 149 НК РФ не подлежит налогообложению реализация очков (за искл. солнцезащитных), линз и оправ для очков (за искл. солнцезащитных).

Задача 21.

ООО «Центр» реализовало пластиковые оконные блоки и выставило счет покупателю на сумму 230500 руб. (в т.ч. НДС). При производстве этой продукции были использованы материалы, приобретенные у поставщика на сумму 180600 руб., в т.ч. НДС. В отчетном месяце ООО «Центр» также оплатило услуги рекламного агентства за производство и размещение рекламы в средствах массовой информации на сумму 130 тыс. руб., в т.ч. НДС.

Определите: сумму НДС в бюджет.

Задача 22.

Организация получило право на освобождение с 1 января текущего года. Выручка от реализации товаров без учета НДС распределилась следующим образом: январь – 450 тыс. руб.; февраль – 200 тыс. руб.; март – 300 тыс. руб.; апрель – 400 тыс. руб.; май – 1350 тыс. руб.; июнь – 100 тыс. руб.

Определить: до какого периода у организации есть льгота по НДС

Комментарии к задаче 22: в соответствии со ст. 145 НК РФ организации и индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей налогоплательщика, если за 3 предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учета налога не превысила в совокупности 2 миллиона руб.

Для подтверждения освобождения не позднее 20-го числа месяца, начиная с которого налогоплательщик использует освобождение, налогоплательщик должен предоставить следующий пакет документов: - выписка из бухгалтерского баланса (представляют организации); - выписка из книги продаж;- выписка из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели); - копия журнала полученных и выставленных счетов-фактур.

Организации и индивидуальные предприниматели, направившие в налоговый орган

уведомление об использовании права на освобождение (о продлении срока освобождения),

не могут отказаться от этого освобождения до истечения 12 последовательных календарных

месяцев, за исключением случаев, когда право на освобождение будет утрачено ими в связи с превышением лимита.

По истечении 12 календарных месяцев не позднее 20-го числа последующего месяца - организации и индивидуальные предприниматели, которые использовали право на освобождение, представляют в налоговые органы: - документы, подтверждающие, что в течение указанного срока освобождения сумма выручки от реализации товаров (работ, услуг без учета налога за каждые три последовательных календарных месяца в совокупности не превышала два миллиона рублей; - уведомление о продлении использования права на освобождение в течение последующих 12 календарных месяцев или об отказе от использования данного права.

Задача 23.

Фирма «Дом» в отчетном периоде осуществило следующие операции:

- реализовала продукцию собственного производства на сумму 3600 тыс. руб., в т.ч. НДС;

- получила предварительную оплату на предстоящую поставку товара на сумму 90 тыс. руб.;

- приобрела материальные ресурсы на сумму 120 тыс. руб., в т.ч. НДС. 10% этих материальных ресурсов использовано для непроизводственных целей;

- приобрела запчасти на сумму 320 тыс. руб. 70% запчастей поступило на склад, 30% в ремонтный цех.

- приобрела грузовой автомобиль для производственных нужд на сумму 1440 тыс. руб., в т.ч. НДС. Автомобиль принят на учет.

- приобрела станок для производства продукции на сумму 900 тыс. руб. Станок не поставлен на баланс.

Определить: сумму НДС в бюджет.

Комментарии к задаче 23: в соответствии с п.4 ст. 170 НК РФ суммы налога, предъявленные продавца товаров (работ, услуг),принимаются к вычету в той пропорции в которой они используются для производства и(или) реализации товаров (работ, услуг.), в т.ч. основным средствам и нематериальных активам

Задача 24.

Организация в отчетном периоде реализовала продукции на сумму е 24 тыс. руб., в т.ч. НДС. Сумма авансов полученных составила 14800 руб. В течение отчетного периода организация приобрела:

- материальных ресурсов для производственных нужд на сумму 10 тыс. руб., в т.ч. НДС, из них оплачено 6 тыс. руб.;

- оборудования на сумму 9600 руб., в т.ч. НДС. Оборудование оплачено и принято на учет.

Определить: сумму НДС в бюджет.

Задача 25.

Между лизинговой компанией «Афанасьевы и партнеры» (лизингодатель) и фирмой «Уют» (лизингополучатель) 1 января 20__г. заключен договор оперативного лизинга на следующих условиях.

Стоимость имущества – предмета договора – 72 тыс. руб.

Срок договора – 10 лет.

Норма амортизационных отчислений – 10% годовых.

Процентная ставка по кредиту, использованному лизингодателем на приобретение имущества – 50% годовых.

Величина использованных кредитных средств – 72 тыс. руб.

Комиссионное вознаграждение лизингодателю – 12% годовых. Дополнительные услуги лизингодателя, предусмотренные договором лизинга:

- оказание консалтинговых услуг по использованию имущества – 10 тыс. руб.;

- командировочные расходы – 15 тыс. руб.;

обучение персонала – 2 тыс. руб.

Определить: заполните таблицу

| Год | ОСн | АО | ОСк | (ОСн + ОСк) / 2 | ПК | КВ | ДУ | В | НДС | ЛП |

| …. | ||||||||||

Алгоритм решения:

ЛП = АО + ПК + КВ + ДУ + НДС (1)

где АО – величина амортизационных отчислений, причитающихся лизингодателю в текущем году;

ПК – плата за кредитные ресурсы, используемые лизингодателем на приобретение имущества – объекта договора лизинга;

КВ – комиссионное вознаграждение лизингодателю за предоставление имущества по договору;

ДУ – плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НДС – налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

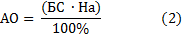

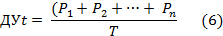

Сумма амортизационных отчислений определяется по формуле:

где БС - балансовая стоимость имущества – предмета договора;

На - норма амортизационных отчислений на полное восстановление.

Плата за используемые лизингодателем кредитных ресурсов на приобретение имущества – предмета договора рассчитывается по формуле:

где Ск – ставка за кредит, % годовых.

Q – коэффициент, учитывающий долю заемных в общей стоимости приобретаемого имущества (если для приобретения имущества используются только заемные средства, Q = 1);

ОСн и ОСк – расчетная стоимость имущества соответственно на начало и конец года, тыс. руб.;

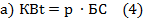

Комиссионное вознаграждение (КВ) лизингодателю за предоставление имущества по договору лизинга может устанавливаться по соглашению сторон в двух вариантах:

где p – ставка комиссионного вознаграждения в процентах от балансовой стоимости имущества;

б) в процентах от среднегодовой стоимости имущества по формуле:

где СВt – ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости имущества – предмета договора.

Расчет платы лизингодателю за дополнительные услуги (ДУ) лизингополучателю, предусмотренные договором лизинга в расчетном году, осуществляется по формуле:

где Р1, Р2, …, Рn – расход лизингодателя на каждую предусмотренную договором услугу.

Т – срок договора в годах.

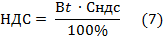

Размер налога на добавленную стоимость (НДС), уплачиваемого в расчетном году лизингополучателем по услугам лизингодателя, определяется по формуле:

где Вt – выручка от сделки по договору лизинга в расчетном году.

Cндс – ставка НДС в процентах

Выручка определяется по формуле:

Вt = АО + ПК + КВ + ДУ (8)

Расчет размера ежеквартального лизингового взноса (ЛВ) осуществляется по формуле:

Задача 26.

Между лизинговой компанией «Афанасьевы и партнеры» (лизингодатель) и фирмой «Уют» (лизингополучатель) 1 января 20__г. заключен договор оперативного лизинга на следующих условиях.

Стоимость имущества – предмета договора – 160 тыс. руб.

Срок договора – 16 лет.

Норма амортизационных отчислений – 10% годовых.

Процентная ставка по кредиту, использованному лизингодателем на приобретение имущества – 40% годовых.

Величина использованных кредитных средств – 152 тыс. руб.

Комиссионное вознаграждение лизингодателю – 10% годовых. Дополнительные услуги лизингодателя, предусмотренные договором лизинга:

- оказание консалтинговых услуг по использованию имущества – 20 тыс. руб.;

- командировочные расходы – 36 тыс. руб.;

- обучение персонала – 40 тыс. руб.

Определить: заполните таблицу

| Год | ОСн | АО | ОСк | (ОСн + ОСк) / 2 | ПК | КВ | ДУ | В | НДС | ЛП |

| …. | ||||||||||

Задача 27.

Организация «Сигма» занимается производством и реализацией продукции. В апреле организация произвела следующие хозяйственные операции:

- реализовала продукцию по ставке 10% на – 660000 руб. (в т.ч. НДС);

- реализовала продукцию по ставке 18% на – 1680000 руб. (в т.ч. НДС);

- оплатила станок стоимостью – 264000 руб. (в т.ч. НДС). Станок не принят на учет как основное средство;

- оплатила счет за сырье – 840000 руб. (в т.ч. НДС);

- оплатила аренду здания – 84000 руб.;

- в розничной торговле приобрела книги за наличный расчет – 819 руб. Кассовый чек имеется. По кассовому чеку НДС не выделен.

Определить: НДС в бюджет

Задача 28.

ЗАО «Полюс» и ЗАО «Север» заключили договор мены, предусматривающий, что стоимость обмениваемого имущества одинакова и составляет 118 руб., в т.ч. НДС – 18 руб., что соответствует уровню рыночных цен. ЗАО «Полюс» передало ЗАО «Север» произведенное мороженное, себестоимость которого составляет 80 руб. ЗАО «Север» передало ЗАО «Полюс» основное средство с первоначальной стоимостью 200 руб. и с накопленным износом 100 руб.

Определить: сумму НДС

|

|

|

|

|

Дата добавления: 2014-12-25; Просмотров: 2765; Нарушение авторских прав?; Мы поможем в написании вашей работы!