КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Анализ финансовой независимости

|

|

|

|

Одним из основных параметров оценки финансового состояния организации, как уже отмечалось в 12.2, является ее финансовая независимость. Организация может быть признана финансово независимой, если за счет ее собственных источников формируется не только основной капитал (внеоборотные активы), но и часть оборотных активов.

В некоторых методиках, изложенных в нормативных документах1, а также рекомендуемых отдельными авторами, понятие и показатели финансовой независимости отождествляются с понятием и показателями финансовой устойчивости.

По нашему мнению, понятие «финансовая устойчивость» является более емким и комплексным. Оно включает в себя не только характеристику финансовой независимости, но и, по крайней мере, характеристику платежеспособности (ликвидности), организации. В реальности организацию, имеющую достаточный уровень финансовой независимости, но явно низкий или неудовлетворительный уровень платежеспособности (ликвидности), вряд ли следует признавать финансово устойчивой.

Вполне можно согласиться со следующим определением финансовой устойчивости [19, с. 13]: финансовая устойчивость предприятия — это такое состояние его финансовых ресурсов, их распределение и использование, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска.

Для оценки финансовой независимости, как уже говорилось, используется система относительных и абсолютных показателей:

• коэффициент общей финансовой независимости, дающий общее представление об уровне финансовой независимости организации от заемных источников, т.е. от кредиторов, банков и других заимодавцев;

• наличие собственного капитала в обороте, характеризующее его величину, направленную на формирование оборотных активов;

• коэффициент финансовой независимости в части оборотных активов, характеризующий уровень финансовой независимости организации от заемных источников (обязательств перед кредиторами, банками и другими заимодавцами) при формировании ею своих оборотных активов;

• коэффициент финансовой независимости в части запасов, характеризующий уровень финансовой независимости организации от заемных источников при формировании ею своих запасов.

Рассмотрим последовательно методику анализа каждого из названных показателей.

Анализ общей финансовой независимости

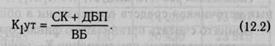

Коэффициент общей финансовой независимости (K1) принято рассчитывать по следующей формуле:

где СК — капитал и резервы (собственный капитал или собственные источники формирования активов), т.е. итог разд. III Бухгалтерского баланса (стр. 490); ВБ — суммарная величина собственного капитала (СК) и обязательств организации (ЗК)1, т.е. валюта Бухгалтерского баланса (стр. 700).

Если организация на дату составления Бухгалтерского баланса имеет остатки по счетам 86 и 98, отраженные в разд. V Баланса по группе статей «Доходы будущих периодов» (ДБП), то коэффициент общей финансовой независимости в связи с фактической их принадлежностью к собственным источникам может уточняться, т.е. рассчитываться уточненное значение Kj (К^т):

Здесь также следует учитывать, что собственный капитал, рассчитанный по Бухгалтерскому балансу, может не соответствовать его реальной величине, находящейся в распоряжении организации или, иначе говоря, не соответствовать объему собственных финансовых ресурсов, которыми располагает организация на дату составления баланса. При этом:

а) собственный капитал, рассчитанный по Бухгалтерскому балансу, оказывается завышенным на суммы:

—задолженности участников (учредителей) по взносам в уставный капитал, сведения о которой можно получить из расшифровок соответствующих показателей бухгалтерской отчетности или данных бухгалтерского учета;

—неоплаченной чистой прибыли, оставшейся в распоряжении организации, которую можно рассчитать путем умножения остатков задолженности покупателей и заказчиков, обозначенных в Бухгалтерском балансе (уменьшенных на косвенные налоги), на коэффициент рентабельности продаж, коэффициент, рассчитанный как разница между единицей и ставкой налога на прибыль в пунктах, а также коэффициент, рассчитанный как разница между единицей и долей прибыли, направленной на выплату дивидендов (процентов), в пунктах;

—отложенных налоговых активов, обозначенных по стр. 145 Бухгалтерского баланса;

б) собственный капитал, рассчитанный по Бухгалтерскому балансу, оказывается заниженным на суммы:

—отложенных налоговых обязательств, обозначенных по стр. 515 Бухгалтерского баланса;

—доходов будущих периодов, начисленных, но не полученных организацией.

Исходя из сказанного выше, расчет К^ут (как и других рассматриваемых ниже коэффициентов финансовой независимости) может быть подвергнут дальнейшему уточнению.

Из техники расчета следует, что К^К^ут) отражает долю собственных источников средств организации в общей их величине.

Принято считать организацию финансово независимой на самом минимальном уровне при значении Kj, равном 0,5 (критическая точка). Установление критической точки на уровне 0,5 является достаточно условным. Такой уровень принят на основе следующих рассуждений: если в определенный момент кредиторы, банки и другие заимодавцы предъявят все долги ко взысканию, то организация сможет их погасить, продав половину своего имущества, покрытого (сформированного) за счет собственных источников, даже если вторая половина имущества окажется по каким-либо причинам неликвидной. В литературных источниках имеются и иные толкования установления минимального значения Kj, равного 0,5.

Своеобразной модификацией показателя общей финансовой независимости является рекомендуемое во многих публикациях соотношение заемных и собственных источников (С)1. Его нормативное значение в соответствии с приказом Минэкономики России от 1 октября 1997 г. № 118 должно быть «менее 0,7».

Выше была рассмотрена критическая точка (Kj = 0,5) для обеспечения финансовой независимости на минимальном уровне. Однако в соответствии с установленным Минэкономики России нормативным значением С можно определить и нормативное значение для Kj. Оно составит величину, равную 0,6. При этом логика расчета такова: если принять собственный капитал за 100 ед., то при максимальном значении С, равном 0,69 (менее 0,7), позволяющем оценить организацию как финансово независимую, заемные источники (обязательства организации) должны быть равны 69 ед., а валюта баланса — 169 ед. Тогда нормативное значение (нижняя граница) для Kj составит величину, равную 0,6 (100: 169).

Таблица 12.1

Бухгалтерский баланс на 31 декабря 200 года

Форма № 1, тыс. руб.

| Код | На начало | На конец | |

| АКТИВ | показа- | отчетного | отчетного |

| теля | года | периода | |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы | |||

| Основные средства | 14 239 | 13 101 | |

| Незавершенное строительство | 20 430 | 23 815 | |

| Доходные вложения в | - | - | |

| материальные ценности | |||

| Долгосрочные финансовые вложения | |||

| Отложенные налоговые активы | - | - | |

| Прочие внеоборотные активы | - | - | |

| ИТОГО по разделу I | 42 669 | 45 177 |

| II. ОБОРОТНЫЕ АКТИВЫ Запасы | 16 445 | ||||||

| в том числе: сырье, материалы и другие аналогичные ценности | 15 208 | 15 064 | |||||

| животные на выращивании и откорме | - | - | |||||

| затраты в незавершенном производстве | |||||||

| готовая продукция и товары для перепродажи | |||||||

| товары отгруженные | - | - | |||||

| расходы будущих периодов | |||||||

| прочие запасы и затраты | - | - | |||||

| Налог на добавленную стоимость по приобретенным ценностям | |||||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | |||||||

| в том числе покупатели и заказчики | - | - | |||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 34 292 | ||||||

| в том числе покупатели и заказчики | 33 000 | ||||||

| Краткосрочные финансовые вложения | |||||||

| Денежные средства | 23 538 | ||||||

| Прочие оборотные активы | - | - | |||||

| ИТОГО по разделу II | 65 019 | 45 677 | |||||

| БАЛАНС | 107 688 | 90 854 | |||||

| ПАССИВ | Код показателя | На начало отчетного года | На конец отчетного периода | ||||

| III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал | 25 000 | 25 000 | |||||

| Собственные акции, выкупленные у акционеров | (-) | (-) | |||||

| 3, | |||||||

| Добавочный капитал | 24 244 | 24 467 | |||||

| Резервный капитал | |||||||

| в том числе: резервы, образованные в соответствии с законодательством | - | - | |||||

| резервы, образованные в соответствии с учредительными документами | |||||||

| Нераспределенная прибыль (непокрытый убыток) | 11 724 | ||||||

| ИТОГО по разделу III | 64 792 | 66 791 | |||||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | |||||||

| Отложенные налоговые обязательства | |||||||

| Прочие долгосрочные обязательства | - | - | |||||

| ИТОГО по разделу IV | |||||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | |||||||

| Кредиторская задолженность | 37 696 | 21 763 | |||||

| в том числе поставщики и подрядчики | 19 489 | 13 272 | |||||

| задолженность перед персоналом организации | |||||||

| задолженность перед государственными внебюджетными фондами | |||||||

| задолженность по налогам и сборам | |||||||

| прочие кредиторы | 11 348 | ||||||

| Задолженность перед участниками (учредителями) по выплате доходов | |||||||

| Доходы будущих периодов | |||||||

| Резервы предстоящих расходов | - | - | |||||

| Прочие краткосрочные обязательства | - | - | |||||

| ИТОГО по разделу V | 42 696 | 23 763 | |||||

| БАЛАНС | 107 688 | 90 854 | |||||

Примечание. Образец формы Бухгалтерского баланса утвержден приказом Минфина России от 22 июля 2003 г. № 67н. Цифры, содержащиеся в приведенном Бухгалтерском балансе, условные. В отступление от положений приказа № 67н для наглядности в форме № 1 приведены строки, по которым отсутствуют данные.

Коды строк показателей баланса приведены в соответствии с приказом № 67н и приказом Госкомстата России и Минфина России от 14 ноября 2003 г. № 475/ 102н.

| Справка о наличии ценностей, учитываемых на забалансовых счетах Арендованные основные средства | |||

| В том числе по лизингу | - | - | |

| Товарно-материальные ценности, принятые на ответственное хранение | — | - | |

| Товары, принятые на комиссию | - | - | |

| Списанная в убыток задолженность неплатежеспособных дебиторов | — | - | |

| Обеспечения обязательств и платежей полученные | - | — | |

| Обеспечения обязательств и платежей выданные | — | - | |

| Износ жилищного фонда | - | - | |

| Износ объектов внешнего благоустройства и других аналогичных объектов | |||

| Нематериальные активы, полученные в пользование | — | — |

На основе данных Бухгалтерского баланса (табл. 12.1) в табл. 12.2 рассчитан и рассмотрен в динамике коэффициент общей финансовой независимости организации.

Расчеты, представленные в табл. 12.2, отражают, во-первых, рост коэффициентов общей финансовой независимости за отчетный период, что свидетельствует о повышении финансовой устойчивости организации, а во-вторых, превышение фактических значений коэффициентов над нормативным их значением, что позволяет отнести организацию к финансово независимой от заемных источников.

Таблица 12.2

Расчет коэффициента общей финансовой независимости организации, тыс. руб.

| № п/п | Показатели | Код показателя Баланса* или порядок расчета | На начало отчетного года | На конец отчетного периода | Изменение (+,-) |

| Капитал и резервы | 64 792 | 66 791 | +1999 | ||

| Доходы будущих периодов | -3000 | ||||

| Уточненная величина собственного капитала | стр. 1 + стр. 2 | 69 792 | 68 791 | -1001 | |

| Валюта баланса | 107 688 | 90 854 | -16 834 | ||

| Коэффициент общей финансовой независимости (Kj) | стр. 1: стр.4 | 0,60 | 0,74 | +0,14 | |

| Уточненный коэффициент общей финансовой независимости (К1Ут) | стр.3: стр.4 | 0,65 | 0,76 | +0,11 |

Анализ финансовой независимости при формировании оборотных активов, в том числе запасов организации

Финансовая независимость в части формирования оборотных активов реально обеспечивается на каком-либо уровне в том случае, если организация за счет собственных источников покрывает не только основной капитал, но и часть оборотных активов, повышая тем самым свою жизнеспособность. Но если для банков и кредиторов такая ситуация всегда положительна, то для организации необходимость и рациональность покрытия собственным капиталом оборотных активов диктуется «ценой» заемных источников.

Участие собственного капитала в формировании оборотных активов отражает величина собственного капитала в обороте организации.

Собственный капитал в обороте (СКО) может быть рассчитан двумя способами. При этом полученные результаты должны быть одинаковыми, так как оба предлагаемых способа основываются на балансовом равенстве.

/ способ:

СКО = СК - ВА, (12.3)

где ВА — внеоборотные активы, т.е. итог разд. I Бухгалтерского баланса (стр. 190)

. // способ:

СКО = OA - ЗК, (12.4)

где OA — оборотные активы, т.е. итог разд. II Бухгалтерского баланса (стр. 290).

Здесь также можно осуществлять расчет уточненной величины СКО (СКОут), при котором производится:

—увеличение, как уже говорилось выше, величины СК на сумму доходов будущих периодов;

—уменьшение внеоборотных активов на сумму кредитов банков и заемных средств других организаций и физических лиц (К), если они являются источниками формирования внеоборотных активов, о чем можно получить сведения из расшифровок соответствующих показателей бухгалтерской отчетности или данных бухгалтерского учета.

Следовательно, СКО в уточненном виде можно рассчитать по приведенным ниже формулам.

/ способ (см. формулу (12.3)):

СКОут = (СК + ДБП) - (ВА - К) = СК + ДБП - ВА + К. (12.5)

// способ (см. формулу (12.4)):

СКОут = OA - (ЗК - ДБП - К) = OA - ЗК + ДБП + К. (12.6)

Возможно и дальнейшее уточнение СКОут по элементам, указанным в пояснениях к формуле (12.2).

Следует иметь в виду, что результат расчета СКО может быть со знаком «-». Это означает, что, во-первых, собственный капитал в обороте организации отсутствует и вся совокупность оборотных активов сформирована за счет заемных источников, и, во-вторых, собственного капитала недостаточно даже для формирования внеоборотных активов, т.е. последние в сумме отрицательного результата расчета СКО покрыты обязательствами организации.

Величина СКО является базой для расчета уровня его участия в формировании оборотных активов, т.е. коэффициента финансовой независимости в части оборотных активов, в том числе запасов (о них речь пойдет ниже), но, представляя собой абсолютную характеристику наличия собственного капитала в обороте, имеет и самостоятельное аналитическое значение в практической оценке финансового состояния организации.

Так, для практической реализации сотрудниками ФСФО своих функций в части проведения анализа финансового состояния данное ведомство приказом от 23 января 2001 г. № 16 утвердило Методические указания по проведению анализа финансового состояния организаций. В них в качестве одного из показателей финансового состояния названа величина собственного капитала в обороте, исчисляемая способом, который аналогичен расчету по формуле (12.3). При этом указано, что наличие собственного капитала в обороте (собственных оборотных средств) является одним из важных показателей финансовой устойчивости организации. Отсутствие собственного капитала в обороте организации свидетельствует о том, что все ее оборотные средства, а также, возможно, часть внеоборотных активов (в случае отрицательного значения показателя) сформированы за счет заемных средств (заемных источников).

Кроме того, в соответствии с распоряжением ФСФО от 13 апреля 2001 г. № 111 -р сотрудниками этого ведомства используется абсолютная величина СКО в системе показателей для определения потенциального банкротства организации в случае единовременной уплаты ею налогов (подробнее см. 12.9).

Пример расчета величины СКО и ее динамики представлен в табл. 12.3.

При анализе должны изучаться причины изменения суммы СКО за анализируемый период, которыми являются изменения по каждому слагаемому в расчете СКО.

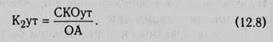

Несмотря на самостоятельное значение величины собственного капитала в обороте для оценки устойчивости финансового состояния, она, как всякий абсолютный показатель, не отражает значимость участия собственного капитала в формировании оборотных активов. Для этой цели используется относительный показатель — коэффициент финансовой независимости в части оборотных активов (к2), рассчитываемый по следующей формуле:

Коэффициент к2 характеризует долю участия собственного капитала организации в формировании ею своих оборотных активов.

В связи с возможностью расчета уточненной величины СКО (возможен расчет и уточненного значения к2 (К^ут):

Общепринятое нормативное значение для К3 отсутствует. По данным различных специалистов оно может быть следующим1: от 0,25 до 0,6—0,8.

Расчет коэффициентов финансовой независимости в части оборотных активов, в том числе затрат, представлен в табл. 12.3. Из приведенных данных следует, что на начало отчетного года и конец отчетного периода фактические значения коэффициентов финансовой независимости в части оборотных активов были выше нормативных, а запасы полностью покрывались собственными источниками, следовательно, и текущая деятельность организации происходила в условиях ее финансовой независимости от заемных источников на достаточном уровне.

Таблица 12.3

Расчет собственного капитала в обороте организации и коэффициентов финансовой независимости в части формирования оборотных активов, в том числе затрат, тыс. руб.

Возможно дальнейшее уточнение К/>ут по элементам, указанным в пояснениях к формуле (12.2).

Общепринятое, в том числе установленное в официальных методиках, нормативное значение (нижняя граница) для к2 составляет величину, равную 0,1.

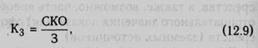

Показатель финансовой независимости в части оборотных активов может быть дополнен характеристикой (коэффициентом) финансовой независимости в части запасов (к3), который рассчитывается по следующей формуле:

где 3 — запасы организации (стр. 210 Бухгалтерского баланса).

При необходимости может быть также рассчитано уточненное значение к3 (К3ут):

Возможно дальнейшее уточнение К3ут по элементам, указанным в пояснениях к формуле (12.2).

| № п/п | Показатели | Код показателя Баланса* или порядок расчета | На начало отчетного года | На конец отчетного периода | Изменение (+,") |

| Капитал и резервы | 64 792 | 66 791 | +1999 | ||

| Обязательства | 590 + 690 | 42 896 | 24 063 | -18 833 | |

| Кредиты и займы под внеоборотные активы | |||||

| Доходы будущих периодов | -3000 | ||||

| Внеоборотные активы | 42 669 | 45 177 | +2508 | ||

| Оборотные активы | 45 677 | -19 342 | |||

| Запасы | 16 445 | -1065 | |||

| Собственный капитал в обороте (СКО) | |||||

| 8.1 | I способ | стр. 1 - стр. 5 | 22 123 | 21 614 | -509 |

| 8.2 | II способ | стр. 6 - стр. 2 | 22 123 | 21 614 | -509 |

| уточненная величина собственного капитала в обороте (скоут) | |||||

| 9.1 | I способ | стр. 1 + стр.4 -- стр. 5 + стр. 3 | 27 123 | 23 614 | -3509 |

| 9.2 | II способ | стр.6 - стр.2 + + стр. 4 + стр. 3 | 27 123 | 23 614 | -3509 |

| коэффициент финансовой независимости в части оборотных активов(к^) | стр. 8.1 (или 8.2): стр. 6 | 0,34 | 0,47 | +0,13 | |

| коэффициент финансовой независимости в части запасов (к3) | стр. 8.1 (или 8.2): стр. 7 | 1,26 | 1,31 | +0,05 | |

| уточненный коэффициент финансовой независимости в части оборотных активов (к2ут) | стр. 9.1 (или 9.2): стр. 6 | 0,42 | 0,52 | +0,10 | |

| уточненный коэффициент финансовой независимости в части запасов (к3ут) | стр. 9.1 (или 9.2): стр. 7 | 1,55 | 1,44 | -0,11 |

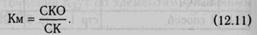

На основе СКО исчисляется и такая дополнительная, но существенная характеристика устойчивости финансового состояния, как коэффициент маневренности (Км), который показывает, какая часть собственного капитала находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами:

Рекомендуемое Минэкономики России нормативное значение для Км составляет 0,2—0,5. Чем ближе величина Км к указанной верх ней границе, тем больше возможностей финансового маневра у организации.

Дальнейший анализ финансовой независимости должен быть направлен на определение возможностей ее роста, которые связаны с улучшением состава активов (обоснованным их формированием) и повышением эффективности их использования (так как при росте фондоотдачи и ускорении оборачиваемости активов при прочих равных условиях требуется меньше финансовых ресурсов), а также с увеличением объема нераспределенной прибыли.

|

|

|

|

|

Дата добавления: 2014-12-27; Просмотров: 3134; Нарушение авторских прав?; Мы поможем в написании вашей работы!